Saccard

Моя переписка с трейдером-мультимиллионером. Почему мы не ценим старую Родину?

- 27 декабря 2016, 18:35

- |

- комментировать

- 26 | ★2

- Комментарии ( 14 )

Как оседлать часовую волну. Другая Теория Эллиота.

- 27 декабря 2016, 16:41

- |

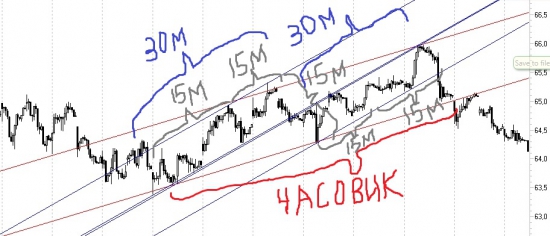

Думаю, все слышали про теорию Эллиота? А про золотую пропорцию в природе? Эллиот выявил «почерк Бога» в биржевых графиках. Что, на самом деле, неудивительно, поскольку Создатель нашего мира оставил свой отпечаток абсолютно везде. Не буду углубляться, где можно увидеть золотую пропорцию, она есть практически везде на нашей планете. Итак, что представляет собой теория Эллиота в правильной интерпретации? Многие пытаются увидеть теорию Эллиота, вглядываясь в график биржевой диаграммы, выявить какие-то там три волны. На мой взгляд, это провальный подход, поскольку воображение может нарисовать все-что угодно в зависимости от условий (держите вы позицию или вне рынка находитесь и т.п.). Но про что еще писал Эллиот, кроме Трех волн? Писал, что большая волна содержит внутри себя маленькие волны. Это уже мы можем применить в своем анализе. В нашем случае мы должны вместо графических волн использовать таймфрейм (я их анализирую не графическим методом). Итак, часовик содержит две 30-ти минутки, 30-ти минутка содержит две 15минутки. ЧАС=(15+15)+(15+15). Для упрощения представления я назвал этот метод «методом Матрешки». Анализируя все эти таймфреймы по аналогии с матрешкой, мы можем найти верное направление рынка и глубину коррекции внутри одной отдельно взятой волны. Пример:

Сигнал по USDRUB и Si

- 26 декабря 2016, 22:17

- |

Взаимодействие разных таймфреймов между собой. Как занять правильную позицию(сторону).

- 26 декабря 2016, 18:02

- |

Бытует мнение, что для того чтобы зарабатывать, достаточно одного(любого) удобного для вас таймфрейма и «системы». Незнаю, откуда взялась данная теория, но она абсолютно несостоятельна. На рынке идет постоянная «борьба» между различными таймфреймами. Долгосрочники, среднесрочники, краткосрочники имеют свои интересы, свое видение рынка на данный момент. Но несмотря на это, они мирно не сосуществуют, кто-то из них проигрывает на данном участке рынка. Кто-то из этих сторон будет фиксировать убытки, по итогам «борьбы». Поэтому для стабильного зарабатывания денег сильный трейдер должен все это учитывать и понимать, на какой стадии находится рынок. Понимать – знать, как взаимодействуют между собой разные таймфреймы, видеть закономерности. Без этого понимания трейдер будет постоянно занимать неверную сторону рынка. Что понимается под неверной стороной рынка? Классический пример – когда новичок играет против тренда на более старшем таймфрейме (он не видит, не знает… этот тренд). Один из недавних примеров – куча похороненных спекулянтов на росте акций Сбербанка. Все шортили, опираясь на свое видение (неверное), тогда как на самом старшем таймфрейме, дневном, было видно, что идем наверх. Сильный трейдер должен приобрести умение одновременного анализа 7-ми таймфреймов, чтобы уметь занять правильную сторону рынка. В этом случае, вероятность получения убытка от его позиции снижается многократно. Ведь часто бывает, что вроде бы сильный сигнал дает убыток. Почему? Потому что не учтены другие таймфреймы. И на вашей позиции заработали те, кто занял противоположную сторону.