SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Sergey Sanko

Мелкие спекулянты по уши в шортах в бондах: время покупать бонды

- 17 июня 2013, 07:34

- |

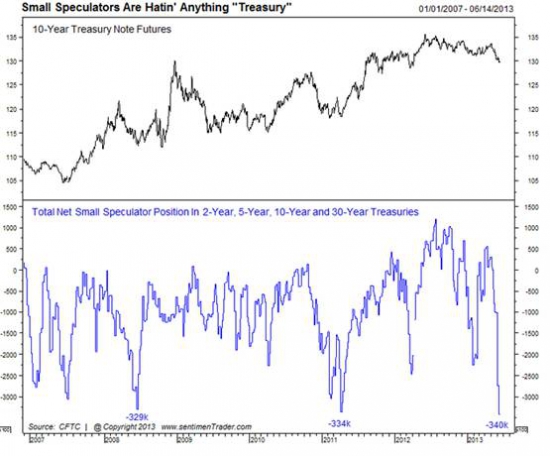

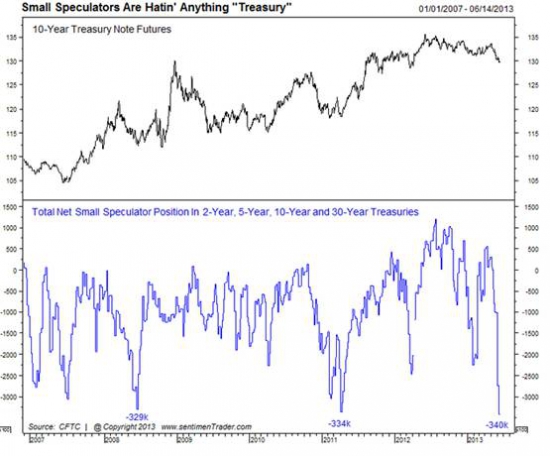

Небольшие спекулянты наращивают свои ставки на дальнейшее снижение стоимости американских государственных облигаций.

На прошло неделе агрегированные чистые ( Net Short) короткие позиции достигли 6 летнего экстрима в 340,000 контрактов.

Последний раз такие экстримы были в начали 2008 и 2011 годов. Каждый раз, когда достигались такие экстримы, 10 летние облигации находили свое дно и начинали расти.

Как это повлияет на рынок акции не понятно. Согласно истории и теории, когда начинается ралли в облигациях, акции должны уходить в коррекцию.

Последнюю неделю акции и облигации двигались синхронно в одном

направлении, что является однозначно аномалией, которая в любой момент может прекратиться. Ели облигации развернуться, то рынок акций обязан уйти как минимум в коррекцию.

Сергей Санько

Управляющий партнер “TraderVector”

http://tradervector.com/

На прошло неделе агрегированные чистые ( Net Short) короткие позиции достигли 6 летнего экстрима в 340,000 контрактов.

Последний раз такие экстримы были в начали 2008 и 2011 годов. Каждый раз, когда достигались такие экстримы, 10 летние облигации находили свое дно и начинали расти.

Как это повлияет на рынок акции не понятно. Согласно истории и теории, когда начинается ралли в облигациях, акции должны уходить в коррекцию.

Последнюю неделю акции и облигации двигались синхронно в одном

направлении, что является однозначно аномалией, которая в любой момент может прекратиться. Ели облигации развернуться, то рынок акций обязан уйти как минимум в коррекцию.

Сергей Санько

Управляющий партнер “TraderVector”

http://tradervector.com/

- комментировать

- 36 | ★1

- Комментарии ( 0 )

Ловкость рук и никакого мошеничества: почему голубые фишки в США могут еще расти долго

- 27 мая 2013, 06:39

- |

Хорошая публикация была на ZEROHEDGE посвященная причинам роста фондового рынка в США.

http://www.zerohedge.com/contributed/2013-05-25/3-reasons-why-stocks-have-skyrocketed-over-past-couple-years

Одна из причин, это массированный выкуп акций крупными корпорациями.

В этом году большие корпорации потратили на выкуп своих акций 286 миллиардов долларов, что на 88% больше, чем в прошлом году. А в целом за последние 5 лет, корпорации потратили на выкуп более 1 трлн. Долларов.

Вот только крупные примеры: Home Depot -5.7 млрд, IBM- 2.6 млрд, AAPL- 50 млрд.

Если посмотреть на схему, то получается очень интересная картина. Всем известно, что многие руководители корпораций, в качестве компенсационного пакета имеют опционные портфели на акции компаний, которыми они управляют.

Крупный бизнес генерит достаточно КЭШа. Мало того, сейчас стоимость заимствования настолько низка, что спред между облигациями голубых фишек и облигациями правительства США, практически ничтожен.

( Читать дальше )

http://www.zerohedge.com/contributed/2013-05-25/3-reasons-why-stocks-have-skyrocketed-over-past-couple-years

Одна из причин, это массированный выкуп акций крупными корпорациями.

В этом году большие корпорации потратили на выкуп своих акций 286 миллиардов долларов, что на 88% больше, чем в прошлом году. А в целом за последние 5 лет, корпорации потратили на выкуп более 1 трлн. Долларов.

Вот только крупные примеры: Home Depot -5.7 млрд, IBM- 2.6 млрд, AAPL- 50 млрд.

Если посмотреть на схему, то получается очень интересная картина. Всем известно, что многие руководители корпораций, в качестве компенсационного пакета имеют опционные портфели на акции компаний, которыми они управляют.

Крупный бизнес генерит достаточно КЭШа. Мало того, сейчас стоимость заимствования настолько низка, что спред между облигациями голубых фишек и облигациями правительства США, практически ничтожен.

( Читать дальше )

Повторят ли американские индексы 7% крэш, как японсий индекс на этой неделе.

- 26 мая 2013, 09:41

- |

На этой неделе, наконец то японский индекс выпустил пар. В четверг падение составило 7% и торги были остановлены.

Повторят ли американские индексы задел, установленный японцами?

На прошлой недели были опубликованы данные за Апрель по ситуации на счетах клиентов за Апрель на NYSE.

Net Worth ( свободные деньги клиентов) снизились до -102 миллиардов, с- 92 миллиардов в Марте.

Если вернуться назад до 1931 года, то такой уровень отрицательного состояния счетов был только в Январе-Апреле 2000 года и в Августе 2000 года.

Учитывая, что капитализация американского рынка сейчас намного выше, то сравнивать эти показатели напрямую нельзя.

Тем не менее это второе по величине относительное значение долга за последние 20 лет.

Net Margin Debt NYSE (задолжность перед брокерами ) на конец Апреля составил 384 миллиарда, а капитализация рынка 18.9 триллиона. Таким образом Net Debt составил 2.04% от капитализации.

Мы видим на графике, что только один раз за всю историю рынка, задолжность перед брокерами была более 2% от капитализации рынка. Только один раз – в июле 2007 года.

( Читать дальше )

Повторят ли американские индексы задел, установленный японцами?

На прошлой недели были опубликованы данные за Апрель по ситуации на счетах клиентов за Апрель на NYSE.

Net Worth ( свободные деньги клиентов) снизились до -102 миллиардов, с- 92 миллиардов в Марте.

Если вернуться назад до 1931 года, то такой уровень отрицательного состояния счетов был только в Январе-Апреле 2000 года и в Августе 2000 года.

Учитывая, что капитализация американского рынка сейчас намного выше, то сравнивать эти показатели напрямую нельзя.

Тем не менее это второе по величине относительное значение долга за последние 20 лет.

Net Margin Debt NYSE (задолжность перед брокерами ) на конец Апреля составил 384 миллиарда, а капитализация рынка 18.9 триллиона. Таким образом Net Debt составил 2.04% от капитализации.

Мы видим на графике, что только один раз за всю историю рынка, задолжность перед брокерами была более 2% от капитализации рынка. Только один раз – в июле 2007 года.

( Читать дальше )

Фьючерсы на строительную древесину в медвжьем рынке.

- 22 мая 2013, 08:09

- |

Сегодня фьючерсы на строительную древесину торговались на 23% дешевле, чем на пике в марте этого года.

Формально считается, что строительная древесина вошла в медвежий рынок, и мы можем ожидать еще большее снижение.

По факту, фьючерсы на древесину полностью реплицируют снижение макроэкономических показателей в экономике США

Вот так выглядит сейчас динамика индекса S&P 500 и фьючерсов на древесину.

Если в США идет полным ходом восстановление экономики и рынка недвижимости, если строительные компании рапортуют о росте количества строительства новых домов, так почему же цены на древесину, основной материал, из которого строят американские дома, улетели к плинтусу?

( Читать дальше )

Формально считается, что строительная древесина вошла в медвежий рынок, и мы можем ожидать еще большее снижение.

По факту, фьючерсы на древесину полностью реплицируют снижение макроэкономических показателей в экономике США

Вот так выглядит сейчас динамика индекса S&P 500 и фьючерсов на древесину.

Если в США идет полным ходом восстановление экономики и рынка недвижимости, если строительные компании рапортуют о росте количества строительства новых домов, так почему же цены на древесину, основной материал, из которого строят американские дома, улетели к плинтусу?

( Читать дальше )

Только вперед: Индивидуальные инвесторы опять полны оптимизма!

- 15 мая 2013, 08:32

- |

Интересно поведение индивидуальных инвесторов, которые держат средства в паевых фондах, и пытаются таймить рынок путем перекладки активов из фондов одного типа, в фонды других типов.

Данные, которые дает семейство фондов Rydex имеют многолетнюю историю, и как правило поведение инвесторов, которые инвестируют в паевые фонды является хорошим контр индикатором.

Представленный ниже график показывает соотношение между активами инвесторов во всех фондах нацеленных на рост индексов DJ30, S&P500, Nasdaq 100 и Russell 2000 и активами инвесторов в инверсных фондах (фонда направленных на падение рынков) на эти же индексы.

Сегодня это соотношение достигло 4.7. Два последних раза, когда это соотношение достигало 5, рынок акций достигал локального пика.

Понятно, что в сегодняшних условиях, когда ЦБ всех развитиях стран сотнями миллиардов печатают деньги, многие индикаторы настроений не работают. Этот индикатор может достигнуть значение и намного выше 5.

( Читать дальше )

Данные, которые дает семейство фондов Rydex имеют многолетнюю историю, и как правило поведение инвесторов, которые инвестируют в паевые фонды является хорошим контр индикатором.

Представленный ниже график показывает соотношение между активами инвесторов во всех фондах нацеленных на рост индексов DJ30, S&P500, Nasdaq 100 и Russell 2000 и активами инвесторов в инверсных фондах (фонда направленных на падение рынков) на эти же индексы.

Сегодня это соотношение достигло 4.7. Два последних раза, когда это соотношение достигало 5, рынок акций достигал локального пика.

Понятно, что в сегодняшних условиях, когда ЦБ всех развитиях стран сотнями миллиардов печатают деньги, многие индикаторы настроений не работают. Этот индикатор может достигнуть значение и намного выше 5.

( Читать дальше )

Только вперед: Индивидуальные инвесторы опять полны оптимизма!

- 15 мая 2013, 08:26

- |

Поведение индивидуальных инвесторов, которые держат средства в паевых фондах, и пытаются таймить рынок путем перекладки активов из фондов одного типа, в фонды других типов. Данные, которые дает семейство фондов Rydex имеют многолетнюю историю, и как правило поведение инвесторов, которые инвестируют в паевые фонды является хорошим контр индикатором.

Представленный ниже график показывает соотношение между активами инвесторов во всех фондах нацеленных на рост индексов DJ30, S&P500, Nasdaq 100 и Russell 2000 и активами инвесторов в инверсных фондах (фонда направленных на падение рынков) на эти же индексы.

Сегодня это соотношение достигло 4.7. Два последних раза, когда это соотношение достигало 5, рынок акций достигал локального писка.

Понятно, что в сегодняшних условиях, когда ЦБ всех развитиях стран сотнями миллиардов печатают деньги, многие индикаторы настроений не работают. Этот индикатор может достигнуть значение и намного выше 5.

( Читать дальше )

Представленный ниже график показывает соотношение между активами инвесторов во всех фондах нацеленных на рост индексов DJ30, S&P500, Nasdaq 100 и Russell 2000 и активами инвесторов в инверсных фондах (фонда направленных на падение рынков) на эти же индексы.

Сегодня это соотношение достигло 4.7. Два последних раза, когда это соотношение достигало 5, рынок акций достигал локального писка.

Понятно, что в сегодняшних условиях, когда ЦБ всех развитиях стран сотнями миллиардов печатают деньги, многие индикаторы настроений не работают. Этот индикатор может достигнуть значение и намного выше 5.

( Читать дальше )

S&P 500 на новом максимуме - размер плечей тоже.

- 01 мая 2013, 08:16

- |

Сегодня индекс S&P 500 закрылся на новом максимуме. Тренд пока продолжается. Впереди психологический уровень 1600.

Интересно посмотреть на два графика, которые иллюстрируют насколько инвесторы сейчас в рынке по “одно место”.

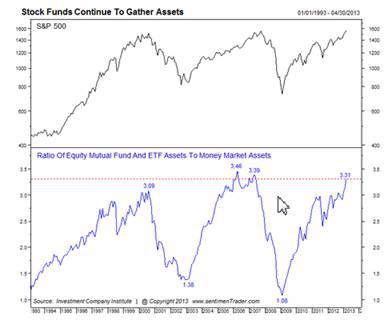

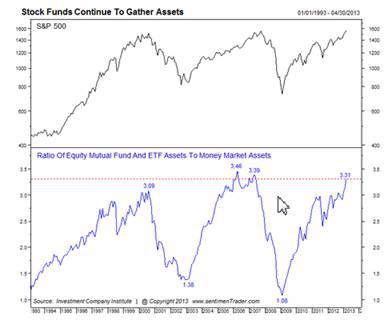

На этом графике показано соотношение между средствами инвесторов в паевых фондах акций плюс биржевых фондах акций и средствами инвесторов в денежных фондах.

Только вышли данные за Март. Количество средств направленных во все фонды акций увеличилось на 232 миллиарда долларов, в то время как из фондов денежного рынка было изъято 50 миллиардов долларов. На конец марта соотношение между этими двумя видами активов составило 3.31. Предыдущий раз такой уровень соотношения был весной 2006 и 2007 годов, а так же в начале 2000 года, когда рынки показывали свой максимум. Учитывая то, что ликвидность, поступающая на финансовый рынок измеряется сотнями миллиардов долларов, по итогам апреля данное соотношение может достигнуть исторического максимума, и вполне может быть и 4 и 5. Но тем не менее факт на лицо. Инвесторы по максимуму в рынке акций.

( Читать дальше )

Интересно посмотреть на два графика, которые иллюстрируют насколько инвесторы сейчас в рынке по “одно место”.

На этом графике показано соотношение между средствами инвесторов в паевых фондах акций плюс биржевых фондах акций и средствами инвесторов в денежных фондах.

Только вышли данные за Март. Количество средств направленных во все фонды акций увеличилось на 232 миллиарда долларов, в то время как из фондов денежного рынка было изъято 50 миллиардов долларов. На конец марта соотношение между этими двумя видами активов составило 3.31. Предыдущий раз такой уровень соотношения был весной 2006 и 2007 годов, а так же в начале 2000 года, когда рынки показывали свой максимум. Учитывая то, что ликвидность, поступающая на финансовый рынок измеряется сотнями миллиардов долларов, по итогам апреля данное соотношение может достигнуть исторического максимума, и вполне может быть и 4 и 5. Но тем не менее факт на лицо. Инвесторы по максимуму в рынке акций.

( Читать дальше )

Монстр Apple: покупайте яблоко бочками.

- 24 апреля 2013, 08:54

- |

Сегодня корпорация Apple опубликовала свой отчет за 1 квартал 2013 года.

Хорошая новость, что компания показала выручку в 43.6 миллиарда долларов за квартал, а аналитики ожидали 42.3 миллиарда.

Вдумайтесь, почти 500 млн. долларов в день!

Прибыль также превзошла ожидания — $10.09 на акцию, вместо 9.98. На этом хорошие новости закончились.

И если выручка компании в это квартале увеличилась всего на 11.3% (в предыдущие 2 года компания росла по 30%-50% в год), то вот прибыль снизилась на 20%.

Это от того, что компании приходится воевать с конкурентами путем запуска и продажи низко маржинальных продуктов типа IPAD MINI.

В этом квартале маржа компании составила 37.5%, а ожидали 38.5%.

На следующий квартал компания понизила прогнозы продаж до 33.5-35.5 миллиардов, что на много ниже прогнозов аналитиков в 38 миллиардов.

Все, Apple, как растущая тема, на какое-то время прекратила свое существование. И не смотря на то, что акции компании снизились за полгода на 40%, с 705 до 407 долларов, идей для роста пока нет.

( Читать дальше )

Хорошая новость, что компания показала выручку в 43.6 миллиарда долларов за квартал, а аналитики ожидали 42.3 миллиарда.

Вдумайтесь, почти 500 млн. долларов в день!

Прибыль также превзошла ожидания — $10.09 на акцию, вместо 9.98. На этом хорошие новости закончились.

И если выручка компании в это квартале увеличилась всего на 11.3% (в предыдущие 2 года компания росла по 30%-50% в год), то вот прибыль снизилась на 20%.

Это от того, что компании приходится воевать с конкурентами путем запуска и продажи низко маржинальных продуктов типа IPAD MINI.

В этом квартале маржа компании составила 37.5%, а ожидали 38.5%.

На следующий квартал компания понизила прогнозы продаж до 33.5-35.5 миллиардов, что на много ниже прогнозов аналитиков в 38 миллиардов.

Все, Apple, как растущая тема, на какое-то время прекратила свое существование. И не смотря на то, что акции компании снизились за полгода на 40%, с 705 до 407 долларов, идей для роста пока нет.

( Читать дальше )

У слонов выросли бычьи рога - возможно мы на пике рынка.

- 23 апреля 2013, 07:41

- |

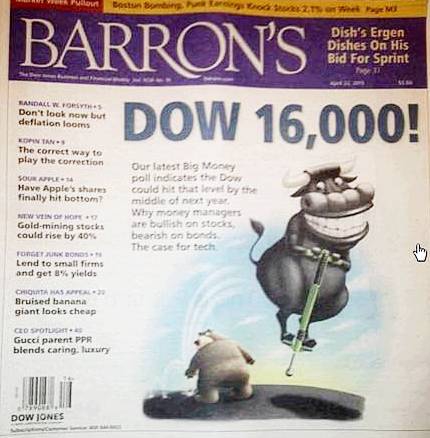

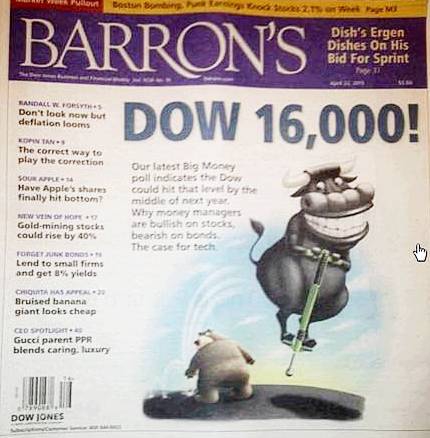

Известный финансовый журнал Barron's провел среди управляющих крупными фондами опрос на тему будущего фондового рынка The Big Money Poll.

К удивлению, управляющие никогда не были настроены так оптимистично к росту рынка, как сейчас. Значение просто шокирующие. Более 90%!

Но самое удивительное, что последний опрос был прошлой осенью, и настроения управляющих крупными фондами были одними из самых пессиместических за последние 14 лет.

В последние разы такое резкое изменение настроений было в Мае 2000, Мае 2006 и Апреле 2011. Каждый раз рынки подвергались коррекции в ближайшее время.

( Читать дальше )

К удивлению, управляющие никогда не были настроены так оптимистично к росту рынка, как сейчас. Значение просто шокирующие. Более 90%!

Но самое удивительное, что последний опрос был прошлой осенью, и настроения управляющих крупными фондами были одними из самых пессиместических за последние 14 лет.

В последние разы такое резкое изменение настроений было в Мае 2000, Мае 2006 и Апреле 2011. Каждый раз рынки подвергались коррекции в ближайшее время.

( Читать дальше )

Разворот в индексе NASDAQ COMPOSITE.

- 18 апреля 2013, 16:56

- |

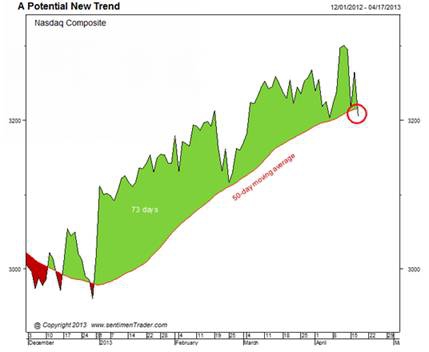

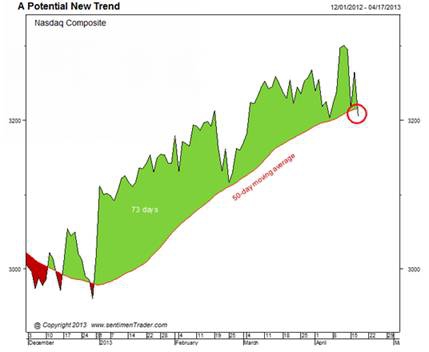

Вчера индекс широкого рынка NASDAQ Composite присоединился к индексу Russell 2000 и впервые с начала ралли закрылся ниже 50-дневной средней.

Индекс биржи NASDAQ является также индикатором риска, так как в него включены компании с большим потенциалом роста. И если инвесторы уходят из этих компаний, значит, они уходят от рисков. Как видно на графике, индекс находился выше 50-дневной средней 73 дня.

За 40 — летнюю историю индекса было 37 случаев, когда индекс находился минимум 3 месяца выше 50- дневной средней во время бычьего рынка (выше 200- дневной средней). Как видно из таблицы в краткосрочной перспективе в среднем индекс закрывался намного ниже, а вот в среднесрочной перспективе (6 месяцев) индекс был в основном позитивен.

( Читать дальше )

Индекс биржи NASDAQ является также индикатором риска, так как в него включены компании с большим потенциалом роста. И если инвесторы уходят из этих компаний, значит, они уходят от рисков. Как видно на графике, индекс находился выше 50-дневной средней 73 дня.

За 40 — летнюю историю индекса было 37 случаев, когда индекс находился минимум 3 месяца выше 50- дневной средней во время бычьего рынка (выше 200- дневной средней). Как видно из таблицы в краткосрочной перспективе в среднем индекс закрывался намного ниже, а вот в среднесрочной перспективе (6 месяцев) индекс был в основном позитивен.

( Читать дальше )

теги блога Sergey Sanko

- Apple

- DJ30

- nasadq

- Nasdaq

- Nasdaq 100

- Nasdaq 100 и Russell 2000

- NASDAQ Composite

- NYCE

- Penny Stock

- Russel 2000

- Russell 2000

- Rydex

- S&P500

- Vix S&P 500

- акции

- Американские индексы

- бонды

- голубые фишки

- индекс страха

- индикатор настроения

- кэш

- макроэкономические показатели

- настроения рынка

- негатив

- новый максимум

- опционы

- Отчет Apple

- ПИФы

- разворот

- ралли

- спекулянты

- спекуляции

- фондовые индексы США

- фьючерсы

- шорт

- экономика США