Totti

Идея продажи спреда Сбер об. vs Сбер пр.

- 15 апреля 2016, 11:32

- |

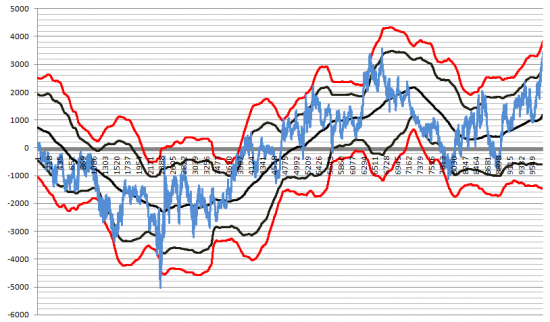

Предлагаю идею продажи фьючерсов на обыкновенные акции Сбербанки и покупки префов в пропорции 3 к 4. На нынешней эйфории обычку задрали настолько сильно, что спрэд перешёл уже за два стандартных отклонения от средней и подбирается к третьему.

Не думаю, что такая ситуация продлится долго, поскольку корреляция между двумя инструментами составляет 95%.

Ниже представлен часовой график спрэда с начала января 2012 года. За основу взята средняя за 100 баров (примерно 7 торговых дней).

Чёрные линии — скользящая средняя и 2 стандартных отклонения;

Красные линии — 3 стандартных отклонения;

Синяя линия — график спрэда.

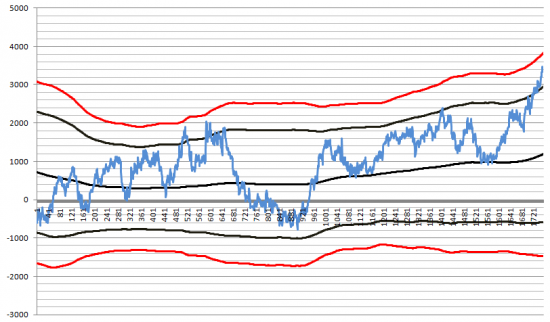

А ниже этот же график, но за последние полгода.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 26 )

Философия трейдинга. Философия бизнеса.

- 24 января 2016, 16:01

- |

Моя философия трейдинга достаточно проста, однако мне потребовался не один год для того, чтобы прийти к этой простоте и найти гармонию в своих чувствах, своей семье и в своём отношении к моему любимому делу.

Работая более 5 лет в инвестиционной компании, я уже успел повидать немало как успехов отдельных людей, так и их трагедий на фондовом рынке. После каждого сильного движения рынка, неважно, вверх или вниз, у нас всегда находится клиент, который либо заработал на этом солидные деньги, либо попал на маржин колл. Примечательно, зачастую это одни и те же люди. Я помню, как в в 2011 году, когда S&P понизил кредитный рейтинг США один наш клиент заработал около 18 млн. руб. с суммы в 3. Видимо, уверовав в свою гениальность, год спустя он встретил греческий кризис также в крупной позиции… Но теперь уже не в свою сторону. Смотря на этот и на многие другие примеры, я вижу, что люди относятся к трейдингу как к игре, казино. Да, может быть единицы смогут «поставить на всё и выиграть», но сохранить эти деньги — наврятли.

( Читать дальше )

Потенциальные дивиденды Северстали до конца года

- 16 сентября 2015, 11:04

- |

Сегодня акционеры «Северстали» одобрили выплату 12,63 руб. за II квартал. Видимо, это не последние дивиденды за этот год.

Интересная ситуация во фьючерсах на Северсталь. Судя по базису декабрьского фьюча ожидается дивиденд в районе 20-25 руб. на акцию, а в мартовском – в районе 30 по оферу или 50-60, если смотреть по средней цене между котировкой на покупку и продажу. Видимо, ожидают ещё одну выплату от Северстали в этом году, но не знают, до 11 декабря будет отсечка или после.

Жалко, что за счёт дороговизны шорта бумаги особо поарбитражить не получится :)

Новые условия реструктуризации бондов по Мечелу

- 10 сентября 2015, 13:17

- |

Сегодня вышла новость о том, что Мечел улучшил условия реструктуризации по облигациям 13 и 14 серии.

С учётом новых условий я пересчитал денежный поток по данной инвестиции. Расчёты производил исходя из:

1) Цена покупки – 69.5% от номинала

2) НКД на сегодня (10.09.2015) составляет 3.7 руб.

3) Подоходный налог 13%

4) Ключевая ставка 11% годовых

5) Ключевая ставка фиксированная

Ранее денежный поток по данной инвестиции выглядел так:

Исходя из заданных параметров получали валовый IRR инвестиции 29% годовых, Чистый IRR (После вычета налогов) – 25.5% годовых.

Теперь денежный поток будет выглядеть так:

( Читать дальше )

Реструктуризация бондов по Мечелу

- 03 сентября 2015, 17:04

- |

Предлагаю справочную информацию к размышлению по реструктуризации бондов Мечела 13 и 14 серии. Расчёты производил исходя из:

1) Цена покупки – 69.5% от номинала

2) Подоходный налог 13%

3) Ключевая ставка 11% годовых

4) Ключевая ставка фиксированная

Исходя из заданных параметров получаем валовый IRR инвестиции 29% годовых, Чистый IRR (После вычета налогов) – 25.5% годовых.

Изменение ключевой ставки на 1% изменяет чистый IRR примерно на 0.5%.

Думаю, 25% годовых на четыре года для такой рисковой бумаги выглядит не совсем интересно. Хотя с точки зрения компании это максимум, который она сможет обслуживать.

На мой взгляд, префы Мечела выглядят интереснее, т.к. в случае, если компания решит свои проблемы, то акция может удвоиться и утроиться, при этом будут дивиденды в размере 20% чистой прибыли по US GAAP. В случае банкротства владельцы облиг наврятли смогут что-то получить, т.к. почти все реальные активы находятся в залоге у банков.

Сургут-ап. Продавать, нельзя покупать.

- 10 июля 2015, 15:56

- |

Добрый день! В свете грядущей отсечки по префам Сургутнефтегаза многие гадают, куда в дальнейшем пойдёт акция. Почему-то вижу очень много комментариев, где проводят восходящую линию тренда, получают поддержку на уровне 30 рублей и делают вывод, что именно там и нужно покупать. Я считаю подобный анализ не очень корректным. Всё-таки префы Сургута — это одна из немногих бумаг на нашем рынке, которую можно оценить с помощью фундаментального анализа.

Думаю, нижепредставленные таблицы будут полезны для дальнейшего принятия решений, а также понимания того, каким образом будущие дивиденды Сургута зависят от курса доллара.

( Читать дальше )