Дмитрий М

Как Борис Минц с Беляевым состряпали схему по выводу из Открывашки ликвидного залога

- 15 ноября 2017, 07:23

- |

1 августа 2017 года Московская биржа зарегистрировала 2 свежих выпуска ценных бумаг (4B02-04-00326-R-001P, 4B02-05-00326-R-001P), SPV-компании Бориса Минца O1 Group. Облигации весьма странные — срок обращения 15 лет, предусмотрена выплата всего двух купонов. Продолжительность 1-го купонного периода 15 дней, 2-го купонного периода — 5 тыс. 445 дней (выплата 14.07.2032 года). Организатор размещения и андеррайтер – «АТОН».

Сразу возник вопрос — кому такие бумаги нужны?

И вот вчера появилась информация. В августе 2017 г. «01 груп финанс» разместила два выпуска облигаций — на 25 млрд руб. и 40 млрд руб. «Из полученных от размещения средств были погашены разные кредиты, в том числе в «ФК Открытие» — в последнем было погашено примерно на 30 млрд руб. Какие-то кредиты были обеспечены (по ним как раз были высвобождены из-под залога акции кипрской компании и здание), какие-то нет. Кредиты были погашены в августе.

«ФК Открытие» действительно покупало облигации «01 груп финанс»… По словам собеседника «Ведомостей», сделки проходили в августе, но до того момента, как было объявлено о передаче «ФК Открытие» в Фонд консолидации банковского сектора.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 9 )

Открытие и Траст. Статья Медузы. Бонус от меня - сканы документов.

- 13 сентября 2017, 05:25

- |

Вышла статья Ильи Жегулева на Медузе. "Очень много государственных денег и Игорь Сечин. Как Открытие превратилось в крупнейший частный банк в стране и почему прогорело". meduza.io/feature/2017/09/12/ochen-mnogo-gosudarstvennyh-deneg-i-igor-sechin

"Кредитовать эту сферу «Открытию» пришлось в том числе из-за акционеров. У Бориса Минца, с которым Беляев создавал свою корпорацию, был свой строительный бизнес, он кредитовался «Открытием». Как указывает банковский аналитик, бывший сотрудник рейтингового агентства «Рус-Рейтинг» Евгений Славнов, объем кредитов, которые банк предоставлял так или иначе связанным с ним компаниям, на начало 2017 года составлял почти 800 миллиардов рублей — то есть почти половину всех выданных кредитов. «Если ты небольшой банк, обслуживающий компании собственника, конечно, у тебя будет большая доля подобных кредитов, и это необязательно плохо, — рассуждает Славнов. — Но то, что почти половина кредитного портфеля крупнейшего частного банка — это кредиты „своим“, это странно. По идее, если ты реально работаешь как коммерческий банк, то с ростом бизнеса доля таких кредитов должна падать»".

( Читать дальше )

Открытие" имеет "дыру" в балансе, сопоставимую с дырой в Банке Москвы, которая потребовала $14 млрд финансовой помощи.

- 30 августа 2017, 07:56

- |

Сначала Financial Times опубликовала статью "Russia prepares rescue package for Otkritie".

Затем частично ее процитировал ТАСС. tass.ru/ekonomika/4516970

Что пишет FT:

Три банкира рассказали, что Открытие имеет дыру в балансе, сравнимую с той, что была в банке Москвы в 2011 году, на закрытие которой потребовалось 14 млрд. долл. Проблемы Открытия могут потребовать сопоставимого по размеру вмешательства, сообщил один из банкиров.

Несколько членов высшего руководства Открытия вывели персональные средства из банка в предыдущие недели, включая Алексея Карахана, который был председателем правления холдинговой компании Открытия до возвращения мистера Беляева <...> сообщили два банкира и бывший коллега мистера Карахана.

www.ft.com/content/6cdb2a5a-89a7-11e7-8bb1-5ba57d47eff7

ЦБ может стать собственником банка «ФК Открытие»

- 25 августа 2017, 02:15

- |

Забавно было читать о том, что Открывашку спасли предоставлением кредитной линии ЦБ.

smart-lab.ru/blog/416184.php

Банк, прибыль которого Рубен Аганбегян оценивал как «почти ноль» ("Мы это ощущаем в двух ключевых вещах. Первое — прибыльность бизнеса, она очень низкая. Да, мы по прошлому году прибыльны, но можно сказать, что это почти ноль". www.bfm.ru/news/356279) получил от ЦБ дополнительную нагрузку в виде дорогого кредита. Что, при существенном уменьшении доходной части, недавнего схлопывания активов, ставит банк Открытие на грань выживания.

Об этом вышедшая статья в Ведомостях. «ЦБ может стать собственником банка Открытие». www.vedomosti.ru/finance/articles/2017/08/25/730959-tsb-sobstvennikom-otkritie?

С другой стороны, поддержание в пассивах репо с ЦБ в размере 338 млрд руб. (данные на 1 августа) будет дополнительно стоить «Открытию» 8,5 млрд руб. в квартал, говорит Беликов. «По беззалоговой линии помимо процентов по выбранным средствам (ключевая ставка + 1,75 п. п. годовых) уплачивается комиссия за ее открытие (0,15% от лимита, даже если он не выбран). Допустим, за беззалоговый кредит с лимитом 100 млрд руб. придется заплатить 150 млн руб. единовременно и почти 2,7 млрд руб. в квартал», – размышляет он. «При сохранении текущих тенденций вполне вероятна генерация убытка в размере 5–9 млрд руб. в квартал», – говорит Беликов, замечая, что еще многое будет зависеть от динамики создания резервов.

( Читать дальше )

Как Открытие топит Траст.

- 22 августа 2017, 04:55

- |

С удивлением прочел вчера пост «Про Закрытие». В котором автор утверждает, что Траст, мол, спасет Открытие, войдя в холдинг.

smart-lab.ru/blog/416050.php

Чувствую, следует копнуть эту тему. Для начала скажу, что Открытие намеренно не присоединяет Траст к своему банковскому холдингу. Поскольку на Траст оттуда идет слитие токсичных активов. А банковский холдинг имеет консолидированную отчетность.

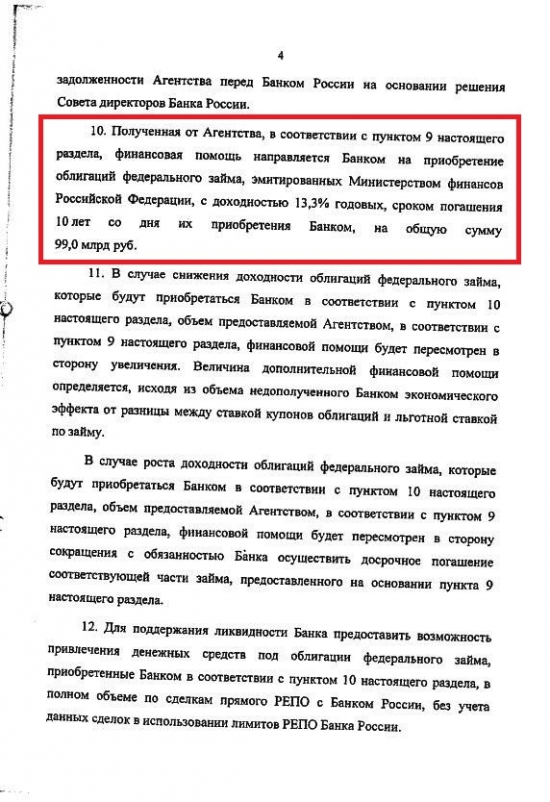

Далее, когда принимался план санации Траста, ЦБ оговаривал, что все 99 млрд. руб. помощи должны быть использованы на покупку гос. ОФЗ на все 10 лет. Что не дало бы возможности Открытию выводить из Траста санационный кредит. Были статьи в СМИ на эту тему www.interfax.ru/business/415673, но сами документы все же лучше:

( Читать дальше )

Ведомости: Из «ФК Открытие» утекли 621 млрд рублей.

- 17 августа 2017, 00:00

- |

В июле клиенты «ФК Открытие» и кредитные организации, размещавшие средства в банке, забрали больше 621 млрд руб., следует из отчетности банка, опубликованной в среду.

Компании за месяц забрали 322,7 млрд руб., большая часть оттока пришлась на государственные структуры, говорит ведущий методолог «Эксперт РА» Юрий Беликов, но этим дело не ограничилось — на волне негативного информационного фона из банка ушел и частный сектор. Население за месяц забрало из «ФК Открытие» 35,8 млрд руб., следует из отчетности банка, другие кредитные организации забрали 262,9 млрд руб.Частично отток «ФК Открытие» заместило привлечением средств от Центробанка, указывает Беликов. За месяц банк привлек от регулятора 333,1 млрд руб. На аналогичную сумму (333,19 млрд руб.) увеличился объем заимствований банками средств у ЦБ через репо по фиксированной ставке, следует из статистики регулятора.

( Читать дальше )

Странные бонды "О1 Груп Финанс" Минца выкупил банк Открытие.

- 10 августа 2017, 21:33

- |

В начале августа ООО «О1 Груп Финанс» (SPV-компания O1 Group Бориса Минца) произвела размещение странных бондов серии 001P-04 (код 4B02-04-00326-R-001P), и серии 001P-05 (код 4B02-05-00326-R-001P). Срок обращения 15 лет, за весь период обращения предусмотрена выплата всего двух купонов. Продолжительность 1-го купонного периода 15 дней, ставка 1% годовых, продолжительность 2-го купонного периода — 5 тыс. 445 дней. http://www.finmarket.ru/bonds/news/4579531

По итогам размещения, бонды 001P-04 выкуплены на 2,5 млрд. руб (объем эмиссии 25 млрд. руб), бонды 001P-05 выкуплены на 30,533 млрд рублей (объем эмиссии 40 млрд. руб.). Бонды 001P-05 на 30 млрд. руб. выкупил банк ФК «Открытие».

В рамках покупки этих бумаг банк действовал как брокер, приобретая облигации для своих клиентов", — пояснили в пресс-службе банка «Открытие». http://www.finmarket.ru/bonds/news/4585260

Борис Минц давний приятель Вадима Беляева (оба «дети» Чубайса). Познакомился Минц с Беляевым в 1994 году, будучи начальником управления Госкомимущества РФ (руководитель — Чубайс). В 1995 году Беляев организовал фирму ВЭО-Инвест, которая занималась оценкой стоимости приватизируемых государственных предприятий. Выбором оценщика занималось Госкомимущество. В дальнейшем, Борис Минц (как и Чубайс) вошли на какое-то время в состав акционеров Открытия. В 2013 году Минц вышел из акционеров, поскольку предстояли покупки недвижимости на заемные средства, и никому не хотелось считать Минца аффилированным лицом банка.

Как списали «несписываемые» облигации крупнейшего частного банка Украины.

- 25 февраля 2017, 00:16

- |

Я уже писал о том, как с баланса заемщика в РФ (банк Траст) списали «несписываемый» кредит, выданный через эмиссию еврооблигаций. Задним числом был принят закон, который суды распространили на прежние правоотношения (нарушив основополагающий принцип, что закон обратной силы не имеет). Поправка (статья 25.1 в закон «О банках») пулей пролетела через Госдуму и Совфед, пройдя юридическую оценку в каждом из органов, хотя в тексте были как стилистические, так и юридические ошибки (неверная ссылка на номер другого закона). Затронул этот закон не один Траст, но Траст был первым и характерным примером, когда вступление закона в силу случилось после даты санации, но, тем не менее, позволило отказаться от обязательств. Итак, это стиль работы в РФ. Посмотрим на креативность их украинских коллег.

На момент национализации Приватбанка у него существовало 3 выпуска еврооблигаций.

XS0543744535 – 200 млн. долл., эмитент Credit Finance Plc (UK), листинг – Лондон, вид LPN (ноты участия в кредите, когда покупатель облигации считается владельцем части займа). Облигации были включены в украинский корпоративный индекс бондов.

( Читать дальше )

Как Газпром и Роснефть могут избавиться от долгов по еврооблигациям.

- 31 августа 2016, 07:46

- |

В настоящее время в Басманном суде идут процессы держателей еврооблигаций банка Траст. Дело осложняется тем, что облигации были проданы вкладчикам, которых банк превратил в квалифицированных инвесторов через заключение договоров купли-продажи акций на большие суммы, но без проведения клиринга. Но это оболочка. Если говорить по существу, имеется следующая картина.

Банк продавал как свои CLN (XS0305676412, XS0290543981 и др.), так и LPN (XS0412699018, XS0414061274).

CLN это более замысловатый инструмент, близкий к деривативам. О нем говорить для простоты дальше не будем.

LPN это признанный вид еврооблигации. Есть эмитент, есть заемщик, есть кредит. Каждая купленная ценная бумага — частичка выданного эмитентом заемщику кредита.

Если Вы посмотрите на выпуски еврооблигаций Газпрома, Роснефти, Сбербанка, ВТБ — это всё абсолютно аналогичные LPN. В Трасте формальным эмитентом выступала компания C.R.R. B.V. У Газпрома эмитент

( Читать дальше )