Timur Nigmatullin

Виновники падения цен на нефть в 2014 году

- 15 октября 2017, 12:53

- |

Сланцевые нефтепроизводители в США — основные виновники падения цен на нефть в 2014 году. Их добыча примерно соответствует пиковому глобальному профициту (различие между добычей и потреблением), который лишь сейчас постепенно поглощается растущим потреблением из-за роста экономик Индии и КНР

Мой канал в Telegram t.me/economicsguru

- комментировать

- ★1

- Комментарии ( 0 )

Сегодня все играет на пользу рублю

- 13 октября 2017, 17:19

- |

К вечеру пятницы основные российские фондовые индексы закрепились в «зеленой зоне»: ММВБ прибавляет 0,1% до 2097 пунктов, а его долларовый аналог РТС за счет мощной поддержки со стороны крепнущего рубля растет почти на 0,9% до 1154 пунктов. Внешние рынки находятся в плюсе, формируя тем самым достаточно позитивный фон для российских индикаторов. Так, к текущему моменту фьючерс на американский S&P 500 прибавляет 0,2%, а общеевропейский STOXX 600 растет на 0,4%.

Розничные продажи в США за сентябрь выросли на 1,6% (ожидался рост продаж на 1,7%). Базовый индекс потребительских цен в США за сентябрь прибавил 1,7% (г/г), тогда как ожидается рост на 1,8% (г/г). Индекс потребительского доверия Университета Мичигана за октябрь составил 101,1 пункта. По заявлениям члена ФРС Булларда, потребительская инфляция ниже целевого уровня в 2% создает риски для ослабления инфляционных ожиданий и, тем самым, возможностей ФРС нормализовать денежно-кредитную политику в долгосрочной перспективе. Учитывая беспокойство чиновников ФРС относительно слабой инфляции, отраженное и в публичной риторике, и в сентябрьских протоколах регулятора, вышедшие сегодня данные по базовой инфляции привели к закономерному ослаблению доллара к корзине основных мировых валют из-за переоценки динамики ужесточения монетарной политики. Впрочем, фьючерсы на CME все еще говорят в пользу одного раунда повышения в декабре 2017 года.

( Читать дальше )

Финансовые пузыри современности по сравнению с биткоином

- 13 октября 2017, 11:28

- |

Крупнейшие финансовые пузыри современности по сравнению с графиком котировок биткоина. Только вот пузырь ли это?

Вполне возможно, что экспоненциальный рост котировок диктуется экономическими законами: спрос на некое бесконечно делимое средство обмена с более-менее плавной эмиссией и без существенных недостатков может поддерживать рост цен до тех пор, пока денежная масса и/или оборот платежей не сравняется с привычными инструментами.

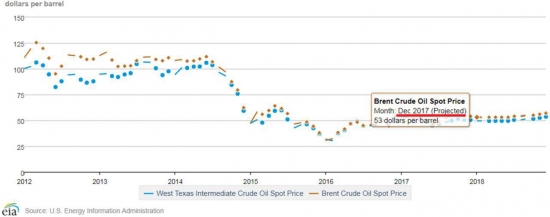

Октябрьские прогнозы цен на нефть от Минэнерго США

- 12 октября 2017, 18:15

- |

Предыдущий сентябрьский прогноз на декабрь 2017 года: Brent $50; WTI $48. На 2018 год (среднегодовые): Brent $51,58; WTI $49,58

t.me/economicsguru

ЦБ удвоил номиналы купюр из-за инфляции

- 12 октября 2017, 16:47

- |

Сегодня, Банк России выпускает в обращение новые банкноты номиналом 200 и 2000 рублей. За последние 10 лет (то есть с октября 2007 по октябрь 2017 года) потребинфляция в России составила более 126%. Покупательная способность денег снизилась на 56%. Соответственно, пришло время удваивать номиналы. У банкнот номиналом 5000 по всей видимости решили не удваивать, чтобы не стимулировать расчеты крупными суммами наличными и не разгонять инфляционные ожидания.

Пресс-релиз ЦБ РФ: www.cbr.ru/press/pr/?file=12102017_100624if2017-10-12T10_04_41.htm

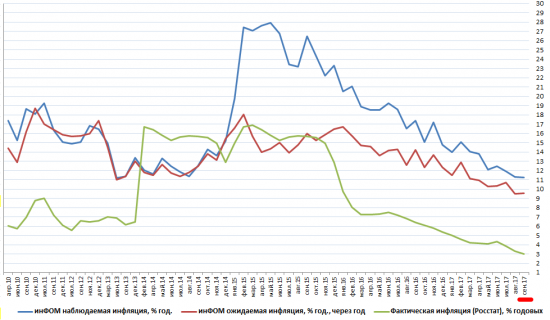

Центробанк утоптал годовую инфляцию до 3%

- 06 октября 2017, 11:19

- |

Росстат опубликовал данные по потребинфляции за сентябрь 2017. С начала месяца инфляция -0,1% (т.е. вновь дефляция м/м, формально из-за сбора урожая), с начала года +1,7%, за последние 12 месяцев +3%. При этом, напомню, что цель ЦБ РФ по инфляции на конец 2017 года на четверть выше и составляет 4%.

А вот график который соизмеряет фактические данные годовой инфляции Росстата и оценки инфляции непосредственно населением на основе регулярных опросов. Население не очень верит Росстату.

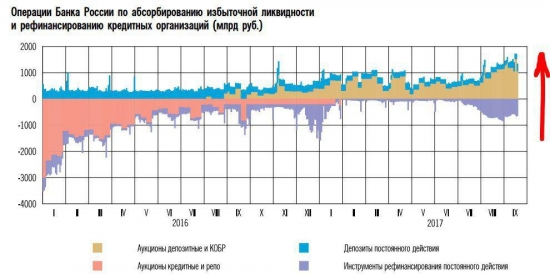

Похоже, что пока опросы не начнут нравиться ЦБ РФ т.е. не сблизятся — он продолжит активно таргетировать инфляцию т.е. считай «охлаждать» экономику посредством жесткой монетарной политики. Излишнюю рублевую денежную массу, расширяющуюся из-за трат Резервного фонда и выплаты компенсаций вкладчикам из АСВ ЦБ РФ стерилизует следующим образом:

Интересно, чем это все закончится. Подробнее на моем Телеграм канале t.me/economicsguru

Telia обвалила Мегафон

- 03 октября 2017, 18:46

- |

Telia продала крупный пакет акций Мегафона

Согласно раскрытым данным, 3 октября Telia продала 6,2% пакет акций Мегафона. Продажа прошла в рамках ускоренного формирования книги заявок. Подобный способ обычно подразумевает, что компания и организаторы не выставляют первоначальный диапазон цен, а отсечение определяется на основе заявок инвесторов. Расчеты по соответствующим сделкам с учетом срока поставки активов пройдут 5 октября.

Поскольку в свободном обращении до продажи находилось лишь 14,59% акций Мегафона, рынок явно не переварил продажу столь крупного пакета. Сделка оказала сильное давление на котировки: дисконт к уровням закрытия понедельника на Московской Бирже в итоге составил 8,5%.

Причины продажи

Причины продажи Telia пакета в Мегафоне не ясны. Вместе с тем, внимания заслуживает несколько связанных с этим аспектов:

— в распространенном еще в 2015 году заявлении Telia говорилось, что она постепенно полностью свернет свою деятельность в регионе «Евразия» (тогда компания, впрочем, обещала не уходить из России), увеличив фокус на регионе «Европа» и домашнем шведском рынке.

( Читать дальше )

Крепкий доллар (индекс DXY) и риторика ЦБ будут давить на рубль на вечерней сессии

- 02 октября 2017, 19:15

- |

За день ММВБ потерял почти 0,1% до 2076 пунктов, а долларовый РТС из-за тенденций на валютном рынке просел на заметные 0,7% до 1129 пунктов. Торги на основных мировых площадках вечером проходили в зеленой зоне, что формировало позитивный внешний фон. В частности, американский S&P 500 прибавлял 0,34%, а общеевропейский STOXX600 рос на 0,15%. В США наблюдался повышенный спрос на акции компаний с относительно высокой эффективной ставкой налогообложения, которая может быть впоследствии понижена в рамках реформ Трампа с соответствующим эффектом на чистую прибыль. Влияние негативного новостного потока из Испании и КНДР сегодня минимально.

В течение дня состоялся релиз большого блока макростатистики. США: расходы на строительство в августе +0,4% (прошлое -0,6%), сентябрьский индекс экономических условий ISM в производстве 58 пунктов (ожидалось 58,8 пунктов). Еврозона: уровень безработицыв августе снизился до 9% (ожидалось 9,1%), сентябрьский индекс деловой активности в промышленности 58,2 пунктов (ожидалось 58,2 пунктов).

( Читать дальше )

Рубль ждет волна укрепления на вечерних торгах и в понедельник

- 29 сентября 2017, 19:35

- |

За пятничную основную сессию ММВБ прибавил почти 0,3% до 2077 пунктов, а валютный РТС на крепнущем рубле вырос на 1% до 1137 пунктов. Основные мировые площадки к вечеру торговались в устойчивом плюсе: американский S&P 500 прибавлял 0,19%, а общеевропейский STOXX600 рос на 0,32%. Рынки готовятся к сезону отчетностей за 3 квартал 2017 года, забыв на время о сложном новостном потоке из Каталонии и КНДР.

Сегодня вышел большой блок макростатистики по США. Индекс потребительского доверия Мичигана в сентябре составил 95,1 пункт (ожидалось 95,3 пунктов). Чикагский индекс деловой активности в сентябре составил 65,2 пунктов (ожидалось 58,5 пунктов). Личные расходы (скорректированные) выросли за август на 0,1% м/м, как и ожидалось. В еврозоне ИПЦ за сентябрь составил 1,5% г/г (ожидалось 1,6%).

Нефтяные котировки к вечеру теряли в цене в пределах 0,7%. Баррель марки Brent стоил $56,8, а марки Light – $51,4. «Черное золото» ожидаемо дешевело на фоне ранее сформированной спекулятивной перекупленности на новостях из Курдистана. К концу года ждем Brent в базовом сценарии у отметки $54 за баррель.

( Читать дальше )

Почему криптовалюты нельзя считать финансовой пирамидой

- 29 сентября 2017, 11:03

- |

И почему они пока не могут заменить традиционные деньги

Мир финансов быстро меняется. За последнее десятилетие произошел небывалый рост числа всевозможных платежных сервисов, которые все больше выходят за пределы традиционных банковских систем. Итогом или, по крайней мере, важным этапом этой эволюции стали криптовалюты. Они получили достаточно широкое распространение как средство платежа, спекуляций и стали частью инфраструктуры краудфандинга. Их появление было во многом предопределено самим процессом глобализации: в современном мире с его легким доступом в интернет, распространением мобильной электроники и свободой физического перемещения существование практик валютного регулирования, неравномерного налогообложения в различных юрисдикциях, фиксированных курсов валют и даже независимых монетарных политик центральных банков, кажется атавизмом. Криптовалюты стали своеобразным ответом мира технологий на эти ограничения.

Конечно, криптовалюты имеют множество недостатков. Они относительно сложны для понимания, их котировки волатильны, на формирующемся рынке много мошенников, хромает ликвидность, а комиссии при конвертации из фиатных валют доходят до 5-10%. Тем не менее, несоответствие национальных платежных систем и тенденций в госрегулировании глобальному характеру современной экономики настолько велико, что спрос на криптовалюты очень высок и продолжает расти. Капитализация популярных криптовалют с начала 2017 года увеличилась с $18 до $140 млрд.

( Читать дальше )

теги блога Timur Nigmatullin

- Amazon

- Amazon.com

- Apple

- Berkshire Hathaway

- Brent

- CAPEX

- EUR USD

- Gold

- greece

- Nvidia

- S&P500

- Veon

- Vimpelcom

- акции

- АЛРОСА

- АФК Система

- баксы

- баффет

- биткоин

- биткойн

- ввп

- Вечерний обзор

- выборы в америке

- Вымпелком

- Газпром

- глазьев

- голда

- греция

- девелоперы

- дефолт

- дивиденды

- дневной обзор

- долгосрок

- долгосрочные инвестиции

- доллар

- евробакс

- Жилье

- золото

- иис

- Инвестиции

- инфляция

- Китай

- ключевая ставка

- краткосрок

- криптовалюта

- криптовалюты

- кэш

- лента

- лонгокрыл

- ЛЧИ2015

- М.Видео

- магнит

- макро

- макростатистика

- макроэкономика

- макроэкономика России

- мамба

- МГТС

- мегафон

- мировой финансовый кризис

- ММВБ

- Монетарная политика

- Московская биржа

- мтс

- Мультисистема

- недвижимость

- нефт

- Нефть

- нефтя

- Новатэк

- обзор рынка

- Облигации

- отчетность

- оффтоп

- Пик

- портфель

- премаркет

- прогноз по рублю

- прогнозы по рублю

- психология трейдинга

- РБК

- Ростелеком

- рубль

- серебро

- спекуляции

- срочка

- статистика

- сырье

- теле2

- трейдинг

- трололо

- утренний обзор

- ФРС

- фундаментальный анализ

- фьючи

- ЦБ

- юань рубль

- Яндекс