Dzianis Kuziomkin

Шестая неделя ЛЧИ 2017 (30.10.2017 - 04.11.2017)

- 04 ноября 2017, 12:34

- |

Предыдущие отчеты можно посмотреть здесь:

Первая неделя ЛЧИ 2017 (22.09.2017 — 29.09.2017)

Вторая неделя ЛЧИ 2017 (02.10.2017 — 06.10.2017)

Мои планы на эту неделю и немного о предыдущей

Четвертая неделя ЛЧИ 2017 (16.10.2017 — 20.10.2017)

Пятая неделя ЛЧИ 2017 (23.10.2017 — 27.10.2017)

Для меня это была тихая спокойная неделя без сильных движений.

Прибыльные сделки:

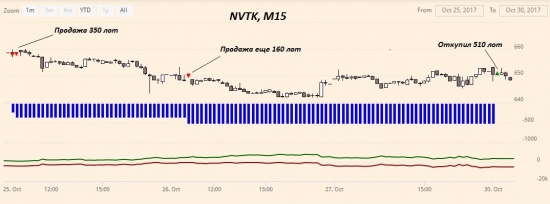

1. NVTK. Продажи открытые на предыдущей недели были прикрыты

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Пришло время примерить шкуру медведя

- 03 ноября 2017, 13:32

- |

Несмотря на сегодняшний позитив, события последних дней наталкивают меня на мысль, что неспроста фондовый рынок «приятно» удивляет инвесторов: Аэрофлот (AFLT) пикирует вниз, Магнит (MGNT) примагнитился к земле, Алроса (ALRS) похоронена под завалами собственных шахт, даже энергетика с её «сказочными» дивидендами уже никому не нужна. Компании пользующиеся спросом также начали сдавать, вчера упали ММК (MAGN) и МТС (MTSS), а Лукойл (LKOH), Татнефть (TATN) и Норникель (GMKN) явно перекуплены и нуждаются в откате. Если чудо не случиться и рынок не вытащит спасательный локомотив Сбербанк + Газпром, то будет обвал. Думаю пришло время примерить шкуру медведя, то о чем целый год пишет Ванюта начинает сбываться...

Спасибо за внимание.

Удачи в торговле!

---------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

( Читать дальше )

Почему надо делать watchlist бумаг на неделю

- 29 октября 2017, 19:21

- |

В книге «Восемь правил эффективности» Чарлз Дахигг описывает несколько историй, где люди принимают решения в условиях паники и хаоса. Так вот, — мужчины и женщины, которые превосходно умеют управлять собственным вниманием, — как правило, имеют ряд общих свойств. Одним из таких свойств является склонность создавать мысленные образы того, что они ожидают увидеть. Такие люди постоянно рассказывают себе истории о том, что происходит, а потом многократно прокручивают их в голове.

Психологи придумали специальное название для такого типа привычного прогнозирования: создание ментальных моделей. Процесс построения ментальных моделей является одним из важнейших вопросов когнитивной психологии. В той или иной степени мы все опираемся на ментальные модели. В результате мы лучше понимаем, чему следует уделить особое внимание, а что можно проигнорировать.

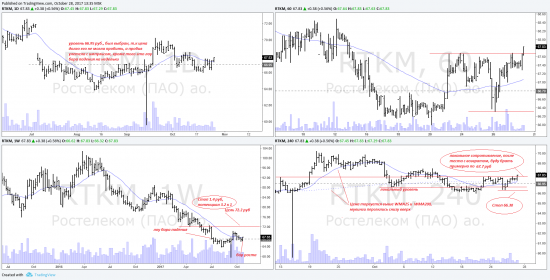

1. Ростелеком (RTKM) буду искать возможность лонга:

( Читать дальше )

Пятая неделя ЛЧИ 2017 (23.10.2017 - 27.10.2017)

- 29 октября 2017, 13:08

- |

Представляю Вашему вниманию разбор моих сделок за пятую неделю конкурса «Лучший частный инвестор 2017».

Предыдущие отчеты можно посмотреть здесь:

Первая неделя ЛЧИ 2017 (22.09.2017 — 29.09.2017)

Вторая неделя ЛЧИ 2017 (02.10.2017 — 06.10.2017)

Мои планы на эту неделю и немного о предыдущей

Четвертая неделя ЛЧИ 2017 (16.10.2017 — 20.10.2017)

Неделя меня изрядно потрепала. Много сделок, много убытка, много переторговки. Трудно писать о своих неудачах, но что делать, отчет есть отчет)

Прибыльные сделки:

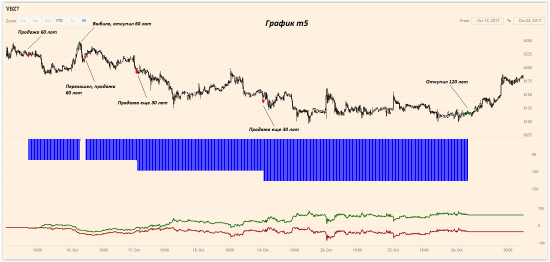

1. VTBR. Продажа была открыта на прошлогй недели, во вторник закрыл сделку:

( Читать дальше )

Еще раз о том, почему выгоднее шортить акции через фьючерс

- 23 октября 2017, 12:47

- |

Перечислю еще раз преимущества шорта акций через фьючерс:

1. При шорте акций вы совершаете сделку репо, т.е берете взаймы у брокера акции с обязательством вернуть. Любой заем стоит денег, обычно это ставка ЦБ + % (5-10%).

2. Стоимость денег (ставка ЦБ) зашитая изначально в цену фьючерса. Вы наверное заметили, что фьючерсы практический всегда торгуются с наценкой (в контанго) к базовому активу, происходит это потому, что маржинальные требования для открытия позиции во фьючерсе всегда ниже требований для спота, это дает возможность инвестору, рассчитывающему на рост акций, вместо акций купить более дешевый фьючерс с поставкой допустим через шесть месяцев, а не размещенные деньги положить на депозит под процент. Таким образом создается неэффективность, которая и сглаживается контанго.

( Читать дальше )

Четвертая неделя ЛЧИ 2017 (16.10.2017 - 20.10.2017)

- 21 октября 2017, 11:36

- |

Представляю Вашему вниманию разбор моих сделок за четвертую неделю конкурса «Лучший частный инвестор 2017».

Предыдущие отчеты можно посмотреть здесь:

Первая неделя ЛЧИ 2017 (22.09.2017 — 29.09.2017)

Вторая неделя ЛЧИ 2017 (02.10.2017 — 06.10.2017)

Мои планы на эту неделю и немного о предыдущей

1. Ed-12.17. Сделки по добавлению к позиции в шорт.

( Читать дальше )

Мои планы на эту неделю и немного о предыдущей

- 16 октября 2017, 09:39

- |

Начнем с планов на эту торговую неделю. Инструменты на которые я буду обращать особое внимание:

1. ROSN бумагу аккуратно скупают, думаю рост до 325 руб. можно увидеть

2. SNGS прорвали на объемах уровень 29.50, теперь цель 31 руб.

3. SBER бумага идет туго, видно, что появились продавцы, ожидаю выноса вверх шортистов

4. Ed-12.17 ожидаю снижения к 1.182 п. минимум, здесь придерживаюсь взглядов описанных здесь: Про рыночный сантимент и EURUSD

Разбор сделок за предыдущую неделю ЛЧИ (09.10.2017 — 14.10.2017) не выкладывал по техническим причинам, стоит сказать, что прошедшие 5 торговых дней принесли мне одни убытки...((( Погодные условия (сырость и резкое похолодание) негативно сказались на моем здоровье. Мерзкая простуда меня подкосила, но я все равно продолжал торговать и наделал кучу ошибок. Золото я так и не купил (Мысли по золоту), ожидая «лучшей» точки входа, а сейчас боюсь уже поздно…

( Читать дальше )

Вторая неделя ЛЧИ 2017 (02.10.2017 - 06.10.2017)

- 08 октября 2017, 14:28

- |

Представляю Вашему вниманию разбор моих сделок за вторую неделю конкурса «Лучший частный инвестор 2017».

Предыдущие отчеты можно посмотреть здесь:

Первая неделя ЛЧИ 2017 (22.09.2017 — 29.09.2017)

Стоит отметить, что неделя выдалась интересной, с резкими горками в обе стороны. Фондовый рынок штормило, болтало, пилило, пока наконец глобальный позитив (Dow jones industrial average рост более 1,5% за неделю) не выдавил котировки вверх.

Прибыльные сделки за неделю:

1. MOEX. В понедельник (02.10.2017) ожидал коррекцию на рынке, поэтому искал бумаги в шорт. Присмотрелся к MOEX: эмитент два дня не мог ликвидировать дивидендный гэп, закрываясь ниже 116, кроме того 29.10.2017 в последние минуты торгов вышел большой объем. Решил продать 15 лот фьючерса MOEX-12.17, однако, сделка не спешила наливаться прибылью, бумага упорно сопротивлялась, кто-то покупал, поэтому откупил по б.у. (небольшой убыток). Раз бумага не хочет снижаться, значит нужно покупать! — приобрел 2200 акций MOEX. Продал часть позиции в пятницу (06.10.2017) после небольшого залива на объеме.

( Читать дальше )

Мысли по золоту

- 07 октября 2017, 14:19

- |

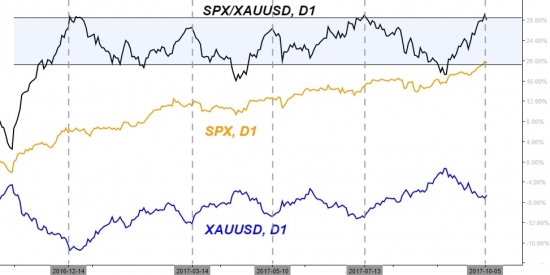

С начала года золото демонстрирует восходящую тенденцию, прирост в 2017 г. составил более 11%, думаю на этом инструменте еще можно заработать. Приведу три картинки на которых основывается мое мнение.

1. Американский фондовый рынок выраженный в золоте:

Отношение SPX/XAUUSD находится в канале с декабря 2016 г., как можно заметить сейчас кривая подошла к верхней границе. Логика этой взаимосвязи, на мой взгляд, заключается в диверсификации и хедже портфелей защитными активами (золотом), т.е небольшая часть портфеля (малый процент от общего капитала) отводится под блестящий металл. C приходом денег на фондовый рынок, часть перетекает в золото и наоборот.

2. График цены золота (синяя линия) в сравнении с относительной динамикой золотодобывающих компаний (черная линия). Сергей Григорян (http://trendsurfer.ru/) любит рассматривать эту зависимость, ребята из QBF мне напомнили о ней.

( Читать дальше )

Жду роста фондового рынка

- 05 октября 2017, 09:51

- |

Семь дней российский фондовый рынок топчется на месте (Micexindexcf), люди жалуются на снизившеюся волатильность, на комиссию, и клятую биржу которая совсем не дает зарабатывать честным спекулянтам )). Не стоит поддаваться паники и закрывать счета у брокера, думаю в ближайшее время нас ждут дикие движения в инструментах. Лично я ожидаю роста фондового рынка, у меня есть на то причины:

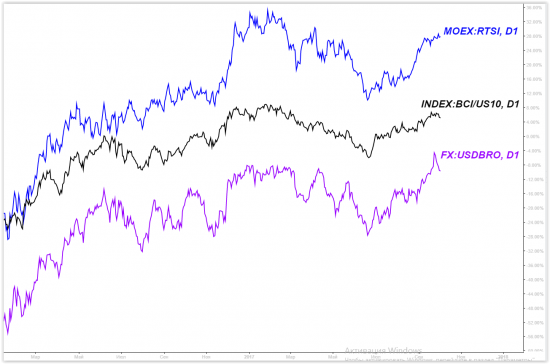

1. Жду роста товарного рынка: на графике представлены кривые индекса РТС, отношения товарного индекса к десятилетним облигациям (инфляционное ожидание), и нефти. Можно заметить, что существует корреляция между активами. Однако, резкое падение нефти (с 27.09.2017) не сказалось на РТС (может запаздывает, а может и нет...).

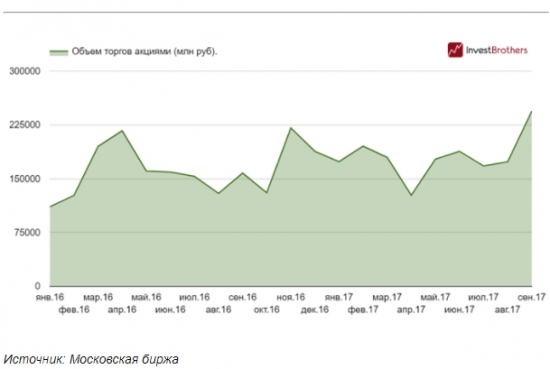

2. Приход иностранного капитала на рынок: https://investbrothers.ru/2017/10/04/in_kapital_prishel_na_rynok_rf/

( Читать дальше )

теги блога Dzianis Kuziomkin

- AFKS

- AFLT

- ALRS

- AMEZ

- Br

- Brent

- CME Futures

- dj commodities index

- DJI

- DXY

- EURUSD

- FEES

- GAZP

- GMKN

- GOLD

- inflation

- IRKT

- LSNG

- LSNGP

- MFON

- MICEX

- MICEXINDEXCF

- MOEX

- MRKV

- MSRS

- NVTK

- PLD

- RGBI

- ROSN

- RTKM

- RTS

- RVI

- SBER

- SBERP

- SHCOMP

- Si

- SILVER

- SNGS

- SNGSP

- spx

- SPY

- TATN

- UNAC

- US10

- USDBRO

- USDJPY

- USDRUB

- VIX

- volatility

- XAGUSD

- xauusd

- XLE

- Алроса

- американские рынки

- арбитраж

- АФК Система

- Ашинский МЗ

- Банк ВТБ

- Башнефть-ап

- брент

- бэквордация

- валютный рынок

- вечёрка

- волатильность возвращается

- вопрос

- вынос

- Газпром

- ГМК Норникель

- долговой рынок

- евро снижение

- золото

- Китай

- контанго

- корреляция

- Ленэнерго

- ЛЧИ 2017

- ЛЧИ2017

- Магнит ао

- МегаФон

- ММВБ

- Московская биржа

- Нефть

- Новатэк

- ОАК

- Облигации

- опционы

- ОФЗ

- падение

- падение акций

- Платина

- политика

- Роснефть

- Россети Ленэнерго

- рынки

- сантимент

- серебро

- Спред

- статистика

- сургутнефтегаз

- фьючерсы ОФЗ