SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Admiral Markets

Факторы роста USD/JPY

- 11 сентября 2013, 11:54

- |

Дальнейшему росту пары USD/JPY способствует ряд факторов. Прежде всего, это улучшение экономической ситуации в Японии, вызывающее рост фондового рынка, а также решительные действия ЦБ страны. Внешние факторы, такие как восстановление глобальной экономики, приближающееся сокращение QE в США и уменьшение напряженности на Ближнем Востоке, также способствуют ослаблению иены. Несмотря на то, что рынкам свойственна волновая природа, и двигаться в одну сторону без остановок сложно, я по-прежнему рассчитываю увидеть пробой уровня 102 по паре USD/JPY в ближайшее время.

Макроэкономические показатели медленно, но устойчиво улучшаются. Вместе с другими данными последнего времени эту тенденцию отражает и опубликованные вчера и сегодня опережающие индикаторы. Индекс Tertiary, оценивающий деловую активность в секторе услуг, показал хотя и скромный (1,0% г/г), но все же рост. В то же время Business Survey Index, показатель текущих настроений в промышленности, поднялся до максимума с 2009 г. Вероятно, позитивная динамика обоих индикаторов будет способствовать росту влиятельного индекса Tankan, который будет опубликован Банком Японии 1 октября.

( Читать дальше )

Макроэкономические показатели медленно, но устойчиво улучшаются. Вместе с другими данными последнего времени эту тенденцию отражает и опубликованные вчера и сегодня опережающие индикаторы. Индекс Tertiary, оценивающий деловую активность в секторе услуг, показал хотя и скромный (1,0% г/г), но все же рост. В то же время Business Survey Index, показатель текущих настроений в промышленности, поднялся до максимума с 2009 г. Вероятно, позитивная динамика обоих индикаторов будет способствовать росту влиятельного индекса Tankan, который будет опубликован Банком Японии 1 октября.

( Читать дальше )

- комментировать

- 10

- Комментарии ( 0 )

Ставлю на рост евро

- 10 сентября 2013, 11:05

- |

Две основные темы сейчас определяют движение котировок – Сирия и сокращение QE. На данный момент развитие первого сюжета благоприятствует росту евро против доллара США, в то время как по второму сохраняется неопределенность. По моему мнению, в ближайшие дни большее значение будет иметь сирийская история, что будет способствовать дальнейшему росту пары EUR/USD.

Защитные активы резко потеряли привлекательность после вчерашнего предложения России передать сирийское химическое оружие под международный контрольи неожиданного согласия на это Сирии. Первая реакция из США была негативной, но, как позднее стало известно, Барак Обама назвал подобное развитие событий «серьезным прорывом» и заявил, что оно «безусловно, задержало бы начало военных действий». В итоге доллар США начал стремительно дешеветь ко всему спектру валют на Forex, а нефтяные котировки и вовсе обвалились.

До сих пор ситуация в Сирии развивалась для США самым неблагоприятным образом. Соединенные Штаты оказались в тупике – чтобы они сейчас ни предприняли, скорее всего, стало бы только хуже (и, в том числе, для самих США). Такие существенные уступки со стороны сирийского правительства, как отказ от химоружия, позволяют сгладить остроту ситуации (по крайней мере, временно) и одновременно дают шанс всем сторонам сохранить лицо. Уверен, и Президент США и законодатели ухватятся за такую возможность, и сделают шаги навстречу сирийцам. Это приведет, как минимум к тому, что военная операция будет отложена, и в скором времени мы можем услышать большое количество миролюбивых речей, что вернет на рынки уверенность и повысит аппетиты инвесторов к риску (хорошо для EUR). Если, конечно, Асад не откажется от своих намерений.

( Читать дальше )

Защитные активы резко потеряли привлекательность после вчерашнего предложения России передать сирийское химическое оружие под международный контрольи неожиданного согласия на это Сирии. Первая реакция из США была негативной, но, как позднее стало известно, Барак Обама назвал подобное развитие событий «серьезным прорывом» и заявил, что оно «безусловно, задержало бы начало военных действий». В итоге доллар США начал стремительно дешеветь ко всему спектру валют на Forex, а нефтяные котировки и вовсе обвалились.

До сих пор ситуация в Сирии развивалась для США самым неблагоприятным образом. Соединенные Штаты оказались в тупике – чтобы они сейчас ни предприняли, скорее всего, стало бы только хуже (и, в том числе, для самих США). Такие существенные уступки со стороны сирийского правительства, как отказ от химоружия, позволяют сгладить остроту ситуации (по крайней мере, временно) и одновременно дают шанс всем сторонам сохранить лицо. Уверен, и Президент США и законодатели ухватятся за такую возможность, и сделают шаги навстречу сирийцам. Это приведет, как минимум к тому, что военная операция будет отложена, и в скором времени мы можем услышать большое количество миролюбивых речей, что вернет на рынки уверенность и повысит аппетиты инвесторов к риску (хорошо для EUR). Если, конечно, Асад не откажется от своих намерений.

( Читать дальше )

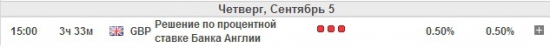

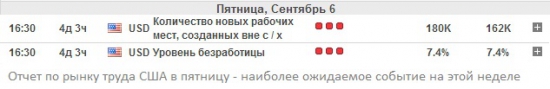

На чем может расти NZD на этой неделе

- 09 сентября 2013, 10:59

- |

После пятничного отчета по рынку труда США курс новозеландского доллара сильно вырос. Есть хорошие шансы, что на этой неделе рост продолжится, если публикации статистических показателей по экономике Китая во вторник окажутся такими же сильными, как и все китайские данные последнего времени. Также поддержка NZD может прийти со стороны заседания ЦБ Новой Зеландии в четверг, итоговое заявление которого на фоне успехов местной экономики может быть выдержано в «ястребиных» тонах. Есть и факторы риска для «киви» – начало сирийской кампании почти наверняка негативно отразится на его курсе.

Провальные данные по американскому рынку труда вновь заставляют многих засомневаться в том, что на заседании ФРС 17-18 сентября будет принято долгожданное решение о сокращении объема программы количественного смягчения (QE) на 10-15 млрд. долл. в месяц. Чиновники ФРС ждут, когда можно будет уверенно сказать, что экономика страны начала показывать признаки устойчивого восстановления, чтобы было возможно начать сокращение QE. С учетом этого, отчет по рынку труда – ключевой, его слабость ставит под сомнение сворачивание QE в сентябре (хорошо для NZD, плохо для USD). Здесь не только плохо то, что количество созданных в США новых рабочих мест в августе не дотянуло до прогнозов (169k вместо 180k), хуже, что цифры за предыдущий период были очень сильно понижены (104k вместо 162k).

( Читать дальше )

Провальные данные по американскому рынку труда вновь заставляют многих засомневаться в том, что на заседании ФРС 17-18 сентября будет принято долгожданное решение о сокращении объема программы количественного смягчения (QE) на 10-15 млрд. долл. в месяц. Чиновники ФРС ждут, когда можно будет уверенно сказать, что экономика страны начала показывать признаки устойчивого восстановления, чтобы было возможно начать сокращение QE. С учетом этого, отчет по рынку труда – ключевой, его слабость ставит под сомнение сворачивание QE в сентябре (хорошо для NZD, плохо для USD). Здесь не только плохо то, что количество созданных в США новых рабочих мест в августе не дотянуло до прогнозов (169k вместо 180k), хуже, что цифры за предыдущий период были очень сильно понижены (104k вместо 162k).

( Читать дальше )

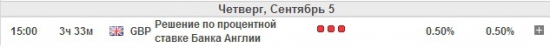

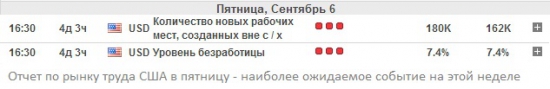

GBP и заседание Банка Англии

- 05 сентября 2013, 11:39

- |

Сегодня в 15:00 МСК завершится заседание Банка Англии. По моему мнению, очень много шансов, что итоговое заявление не сможет оказать негативного воздействия на британскую валюту, и после его публикации фунт будет укрепляться. При этом, если рост фунта против доллара может быть сдержан ожиданиями выхода сильных данных по американскому рынку труда в пятницу, то против евро он может вырасти сильнее.

В прошлом обзоре мы отмечали, что пока инвесторы скептически относятся к проводимой Банком Англии политике “forward guidance”. В то время как руководство ЦБ заявляет, что стимулирующая монетарная политика будет вестись еще долго (плохо для GBP), инвесторы уверены, что центробанку придется пойти на ужесточение гораздо раньше (хорошо для GBP). Эти ожидания приводят к росту доходностей правительственных облигаций, что не нравится ЦБ, поскольку препятствуют экономическому развитию страны. Поэтому руководство Банка Англии старается повлиять на доходности (снизить их), но пока безрезультатно.

( Читать дальше )

В прошлом обзоре мы отмечали, что пока инвесторы скептически относятся к проводимой Банком Англии политике “forward guidance”. В то время как руководство ЦБ заявляет, что стимулирующая монетарная политика будет вестись еще долго (плохо для GBP), инвесторы уверены, что центробанку придется пойти на ужесточение гораздо раньше (хорошо для GBP). Эти ожидания приводят к росту доходностей правительственных облигаций, что не нравится ЦБ, поскольку препятствуют экономическому развитию страны. Поэтому руководство Банка Англии старается повлиять на доходности (снизить их), но пока безрезультатно.

( Читать дальше )

Франк, ЕЦБ, Сирия, европейская статистика

- 04 сентября 2013, 12:04

- |

В последнее время публикации сильных макроэкономических показателей в США и Европе привели к снижению спроса на швейцарский франк, пары USD/CHF и EUR/CHF укрепились, и сейчас складывается хорошая возможность для открытия по ним коротких позиций.

Долгое время франк рос, поскольку кризис в Еврозоне развивался, и европейцы, опасаясь ухудшения ситуации в своих странах, покупали надежную швейцарскую валюту. Действительно, в то время как страны Еврозоны все глубже погружались в рецессию, экономика Швейцарии продолжала расти. Рост спроса на франк со стороны европейских инвесторов привел к тому, что он вырос до уровней, которые стали мешать экономическому развитию страны, делая продукцию швейцарских производителей неконкурентоспособной и способствуя дефляции. В итоге ЦБ Швейцарии вынужден был вмешаться и ограничил рост франка к евро, заявив, что не допустит снижения пары EUR/CHF ниже отметки 1,2. Это позволило отпугнуть спекулянтов, и курс франка вернулся к боле приемлемым уровням.

( Читать дальше )

Долгое время франк рос, поскольку кризис в Еврозоне развивался, и европейцы, опасаясь ухудшения ситуации в своих странах, покупали надежную швейцарскую валюту. Действительно, в то время как страны Еврозоны все глубже погружались в рецессию, экономика Швейцарии продолжала расти. Рост спроса на франк со стороны европейских инвесторов привел к тому, что он вырос до уровней, которые стали мешать экономическому развитию страны, делая продукцию швейцарских производителей неконкурентоспособной и способствуя дефляции. В итоге ЦБ Швейцарии вынужден был вмешаться и ограничил рост франка к евро, заявив, что не допустит снижения пары EUR/CHF ниже отметки 1,2. Это позволило отпугнуть спекулянтов, и курс франка вернулся к боле приемлемым уровням.

( Читать дальше )

Иена продолжит падение

- 03 сентября 2013, 11:16

- |

Японская иена упала до двухмесячного минимума из-за снижения спроса на защитные активы. Этому способствуют появляющиеся в последнее время признаки улучшения экономической ситуации, как в глобальном масштабе, так и в самой Японии. Кроме того, на курс иены оказывают давление ожидания сокращения программы QE в США, и, в менее долгосрочном плане, ослабление напряженности на Ближнем Востоке. По моему мнению, эффект от этих факторов в ближайшее время сохранится, иена будет продолжать оставаться под давлением.

Позитивная динамика статистических показателей в развитых странах и Китае указывает на то, что ситуация в ведущих мировых экономиках постепенно начинает улучшаться. Конечно, восстановление пока только начинается, но худшее, скорее всего, уже позади. Более быстрыми тепами восстановление идет в США, однако и в старом свете макроэкономические показатели начали демонстрировать позитивную динамику, а вышедшие недавно опережающие индикаторы говорят о том, что улучшение должно продолжиться и в будущем. Неплохие новости приходят и из Китая – второй по размерам экономике мира, вероятно, удастся избежать «жесткой посадки» за счет того, что руководство страны все-таки решилось пойти на расширение стимулирования. Все это должно оказать поддержку рынкам и способствовать росту риск-аппетитов инвесторов (т.е. переходу из более надежных, но менее доходных активов в менее надежные, но более доходные – плохо для JPY).

( Читать дальше )

Позитивная динамика статистических показателей в развитых странах и Китае указывает на то, что ситуация в ведущих мировых экономиках постепенно начинает улучшаться. Конечно, восстановление пока только начинается, но худшее, скорее всего, уже позади. Более быстрыми тепами восстановление идет в США, однако и в старом свете макроэкономические показатели начали демонстрировать позитивную динамику, а вышедшие недавно опережающие индикаторы говорят о том, что улучшение должно продолжиться и в будущем. Неплохие новости приходят и из Китая – второй по размерам экономике мира, вероятно, удастся избежать «жесткой посадки» за счет того, что руководство страны все-таки решилось пойти на расширение стимулирования. Все это должно оказать поддержку рынкам и способствовать росту риск-аппетитов инвесторов (т.е. переходу из более надежных, но менее доходных активов в менее надежные, но более доходные – плохо для JPY).

( Читать дальше )

NZD: Китай и ФРС

- 02 сентября 2013, 13:33

- |

Задержка с началом военной операции США в Сирии, а также публикация хороших статданных в Китае оказали поддержку паре NZD/USD. Не ясно, как будут развиваться события на этой неделе – вероятно, нас ждет период повышенной волатильности перед публикацией отчета по рынку труда в США в пятницу, однако затем для сырьевых валют, и в том числе для новозеландского доллара, появляются неплохие шансы для роста. Тема сокращения QE на улучшении американских статданных уже отыгрывается рынками довольно давно, и в случае выхода сильного релиза, просесть «киви» будет непросто, тогда как китайский фактор обладает значительным потенциалом.

Китайская статистика улучшается. Опубликованные показатели деловой активности в промышленности (индексы PMI), как официальный от National Bureau of Statistics, так и независимый от HSBC, вышли на сильном уровне. Это хорошая поддержка для «киви», поскольку экспорт Новой Зеландии во многом ориентирован на Китай, являющийся вторым по объемам рынком сбыта для этой страны после Австралии. Важно то, что индексы PMI являются опережающими индикаторами, что означает, что их рост, скорее всего, в дальнейшем транслируется в улучшение показателей темпов роста экономики и занятости. А это стало бы явным стимулом для укрепления NZD.

( Читать дальше )

Китайская статистика улучшается. Опубликованные показатели деловой активности в промышленности (индексы PMI), как официальный от National Bureau of Statistics, так и независимый от HSBC, вышли на сильном уровне. Это хорошая поддержка для «киви», поскольку экспорт Новой Зеландии во многом ориентирован на Китай, являющийся вторым по объемам рынком сбыта для этой страны после Австралии. Важно то, что индексы PMI являются опережающими индикаторами, что означает, что их рост, скорее всего, в дальнейшем транслируется в улучшение показателей темпов роста экономики и занятости. А это стало бы явным стимулом для укрепления NZD.

( Читать дальше )

AUD/USD: снижение при высокой волатильности

- 30 августа 2013, 12:28

- |

В начале осени рыночная волатильность вырастет, и это, безусловно, затронет чувствительные к риску валюты, такие как австралийский доллар. В этом году на традиционное сентябрьское оживление после сезона отпусков наложатся ожидания сокращения QE, конфликт в Сирии и, позднее, очередные проблемы с потолком госдолга в США. Первые два фактора неблагоприятны для AUD, и рынки могут продолжить отыгрывать их вплоть до конца следующей недели, когда уже наверняка прояснится, будет или нет начата кампания в Сирии, а также выйдет отчет по рынку труда в США за август, который, как ожидается, может повлиять на позицию руководителей ФРС по QE.

Вчерашние сильные данные по ВВП США и количеству заявок на пособие по безработице заметно усилили ожидания того, что о сокращении QE будет объявлено на сентябрьском заседании ФРС. Первая в мире экономика показала во 2 квартале рост на 2,5%, тогда как прогнозы составляли всего 2,2%. Ранее, когда американские статданные показывали улучшение, чиновники ФРС заявляли, что для принятия решения по QE необходимо получить дополнительные подтверждения того, что экономика страны восстанавливается. Думается, столь сильные цифры ВВП, вкупе с оптимистичными данными последних месяцев могут служить таким подтверждением и усилят позиции сторонников сворачивания программы QE (хорошо для USD).

( Читать дальше )

Вчерашние сильные данные по ВВП США и количеству заявок на пособие по безработице заметно усилили ожидания того, что о сокращении QE будет объявлено на сентябрьском заседании ФРС. Первая в мире экономика показала во 2 квартале рост на 2,5%, тогда как прогнозы составляли всего 2,2%. Ранее, когда американские статданные показывали улучшение, чиновники ФРС заявляли, что для принятия решения по QE необходимо получить дополнительные подтверждения того, что экономика страны восстанавливается. Думается, столь сильные цифры ВВП, вкупе с оптимистичными данными последних месяцев могут служить таким подтверждением и усилят позиции сторонников сворачивания программы QE (хорошо для USD).

( Читать дальше )

Складываются предпосылки для коррекции по USD/CAD

- 29 августа 2013, 12:29

- |

Ряд соображение позволяет говорить о приближающейся коррекции по паре USD/CAD. К концу будущей недели мы вполне можем увидеть возврат к уровню 1,03. Торговые идеи, которые могут поспособствовать такому развитию событий, следующие.

До начала истории с возможным вмешательством вооруженных сил США и Англии в сирийский конфликт канадский доллар снижался на ожиданиях сентябрьского заседания Федрезерва и объявления по ее итогам о сокращении объема программы QE. Этот тренд отражал растущую уверенность игроков в том, что члены ФРС уже готовы пойти на этот шаг, поскольку, как протоколы августовского заседания, так и содержание выступлений чиновников ФРС на саммите в Джексон Хоуле усиливали подобные настроения. Этому же способствовали и усиливающиеся слухи о том, что приемником Бена Бернанке на посту председателя ФРС может стать не Джаннет Йеллен, которая является сторонником продолжения стимулирования (плохо для USD), а Ларри Саммерс, известный своими «ястребиными» взглядами (хорошо для USD).

( Читать дальше )

До начала истории с возможным вмешательством вооруженных сил США и Англии в сирийский конфликт канадский доллар снижался на ожиданиях сентябрьского заседания Федрезерва и объявления по ее итогам о сокращении объема программы QE. Этот тренд отражал растущую уверенность игроков в том, что члены ФРС уже готовы пойти на этот шаг, поскольку, как протоколы августовского заседания, так и содержание выступлений чиновников ФРС на саммите в Джексон Хоуле усиливали подобные настроения. Этому же способствовали и усиливающиеся слухи о том, что приемником Бена Бернанке на посту председателя ФРС может стать не Джаннет Йеллен, которая является сторонником продолжения стимулирования (плохо для USD), а Ларри Саммерс, известный своими «ястребиными» взглядами (хорошо для USD).

( Читать дальше )

После 120 долл. нефть вернется в прежний коридор

- 28 августа 2013, 14:08

- |

Возможность вооруженного вмешательства стран Запада в сирийский конфликт вызвала резкий скачок цен на нефть, прежде всего на добываемые в арабском мире смеси, что привело к некоторому сужению спреда между Brent и WTI. Сейчас все говорит о том, в ближайшие дни котировки продолжат испытывать повышательное давление, а в случае начала активной фазы боевых действий пробой уровня 120 долл. за баррель по Brent становится весьма вероятным. Главный вопрос, что будет с ценами после этого?

Сирия – не самый большой производитель нефти, и она не стоит на важнейших путях транспортировки, но рынками сейчас двигают опасения, что конфликт из Сирии может вылиться за ее пределы и привести к дестабилизации ситуации в регионе. Возможные ответные шаги со стороны Сирии включают удары по силам НАТО, а также атаки на нефтяные объекты за пределами страны.

( Читать дальше )

Сирия – не самый большой производитель нефти, и она не стоит на важнейших путях транспортировки, но рынками сейчас двигают опасения, что конфликт из Сирии может вылиться за ее пределы и привести к дестабилизации ситуации в регионе. Возможные ответные шаги со стороны Сирии включают удары по силам НАТО, а также атаки на нефтяные объекты за пределами страны.

( Читать дальше )

теги блога Admiral Markets

- Admiral Markets

- BOE

- EUR

- Forex

- SMA

- USD

- Абэ

- Австралия

- Адмирал Маркетс

- адмирал маркетс брокер

- анализ

- анализ EURUSD

- анализ forex

- анализ золота

- анализ рынка

- анализ рынка драгоценных металлов

- анализ рынка металлов

- анализ рынка форекс

- аналитика

- аналитика forex

- Аналитика » Обзоры » Мировые рынки

- аналитика Адмирал Маркетс

- аналитика доллар евро сша кризис дефолт

- аналитика форекс

- Англия

- Банк Англии

- Банк Японии

- Бернанке

- Большая восьмерка

- брокер

- брокер Адмирал Маркетс

- Великобритания

- волновой анализ

- график

- График евро-доллара

- данные

- дефляция

- дефолт 2013

- дефолт Америки

- доллар

- доллар США

- золото анализ

- иена

- индекс доллара

- Индексы PMI

- инфляция

- Канада

- киви

- Китай

- котировка

- котировки

- котировки золота

- кризис 2013

- Курода

- макроэкономика

- макроэкономика США

- макроэкономическая статистика

- Марк Карни

- неделя

- Новая Зеландия

- новозеландский доллар

- новости США

- ожидания

- осси

- отметка

- оффтоп

- прогноз

- прогноз 2013

- прогноз рынка

- прогноз рынка Форекс

- прогнозы forex

- РБА

- РБНЗ

- рост золота

- рост котировок

- рынки

- ставка

- статистика

- США

- технический анализ

- Технический анализ форекс

- трейдер

- трейдеры

- форекс

- форекс аналитика на сегодня

- форекс брокеры

- ФРС

- фунт стерлингов

- цены на золото

- экономический календарь

- Япония