Что тут сказать: так бывает.

Кто-то учится на учебниках и кейсах других инвесторов и трейдеров.

А кто-то и сам кейс. Это рынок.

Авто-репост. Читать в блоге >>>

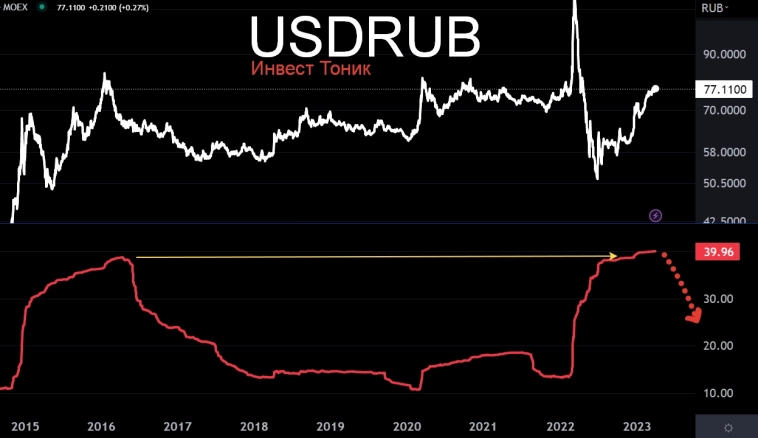

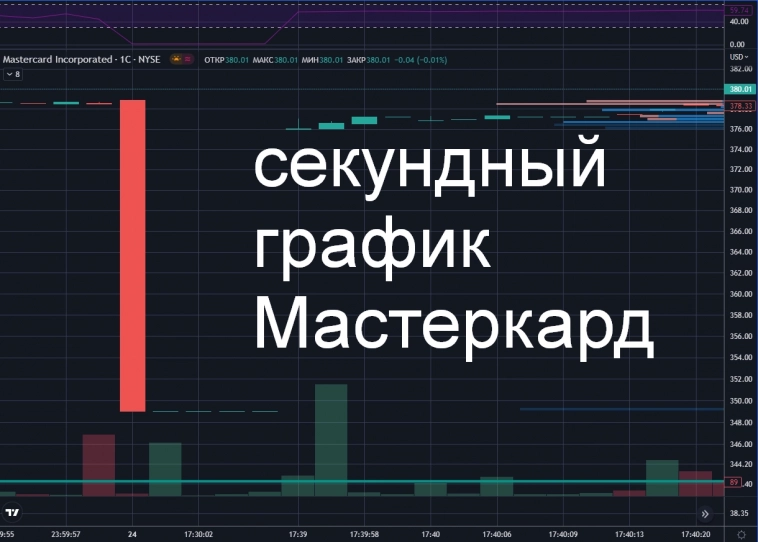

У «горячих голов» вчера было примерно 3 минуты, чтобы понять, что что-то идет не по плану. Это мало. Критически мало для неподготовленного человека. Поэтому лучшая стратегия на все времена: «не уверен — не лезь».

Проведенный опрос в группе показал, что шортили менее 5% всех подписчиков. Максимальный эффект плюс 8%. Порадовало и то, что подавляющее большинство ничего не делало в этой ситуации и не потеряло свои деньги. Иногда забор — это лучший вариант, чем необдуманные действия.

Берегите депозиты, инвестируйте с умом!

Олег (Инвест Тоник)

Небольшая статья на тему, почему всем «медведям» сейчас стало грустно.

👉В статье несколько тезисов:

📍 Российский рынок уже неплохо вырос

📍 Но этот рост «ничто» в масштабах падения

📍 Анализировать рынок сложно, поэтому идем по приборам

📍 В качестве основного прибора Сбер

📍Есть оптимистичный сценарий на 3100 по IMOEX, но ему могут помешать неблагоприятные геополитические события, вероятность наступления которых предсказать сложно.

😉 Вэлком на субботние чтения!

P/s Не знаю, можно ли здесь ссылки публиковать. Поэтому если кому интересно — ссылка в моих соцсетях, а они в профиле.

Всем хороших выходных!

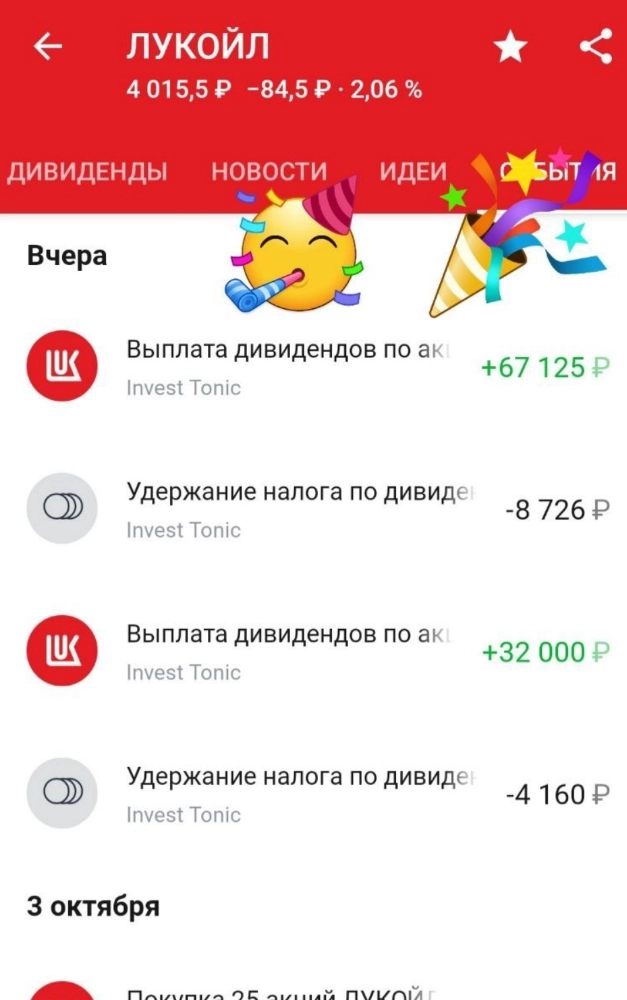

Ну что, шоу продолжается? 😁 Сегодня появились сводные таргеты по российским инвест домам. 230-270. Смело, конечно, но едва ли я буду против 🤷♂️😁 Главное чтобы так же быстро все это не сложилось, как отросло☝️

Кто что вообще думает? Есть смысл сбросить часть на 220-230 если дойдем? На этих уровнях с учетом НДФЛ 13% выхлоп будет под 10% с учетом размера дивов, что очень даже гуд (не считая прироста стоимости, кто правильно загружал все эти пол года). Есть резон сбрасывать? обсудим? Или держать теперь уже обеими руками до перехая?

А что надо для перехая? Чтобы в следующем году заплатили 35 рублей дивов и инфляция была ниже 10%. В этом случае 10% я доха будет уже на 300 рублях (чистыми, с учетом НДФЛ). Ну а там, на импульсе...

Эхх… мечты :)

Ладно, берегите депо! Все наладится :)

Как сказал один знакомый: "… Теперь все понедельники будут черными".

Техническая картина рос рынка:

IMOEX ушел ниже уровня консолидации. Технически это открывает до конца текущего года дорогу на тестирование лоев 24 февраля в районе 1700. И, при не удержании, перелой, т.е. уход ниже.

❗️Кроме того, на недельном таймфрейме нарисовался «крест смерти»: средняя 50 периодов пересекла среднюю в 200 периодов. Этот паттерн на недельном графике играет в сознании рынка меньшую роль, чем на дневном (там это вполне рабочий трендовый индикатор), тем не менее.

📍500 дневная, которая развернулась вниз с конца апреля, теперь уверенно смотрит вниз.

👆 По совокупности признаков мы уже не в коррекции с потенциалом быстрого разворота, а в полноценном медвежьем тренде с потенциалом экзистенциальных угроз для существования «рыночного» фондового рынка.

🎃 Похоже, золотая карета превращается в тыкву

Глава отдела стратегии акций США в Barclays Маниш Дешпанде:

Даже без глубокой рецессии -10% вниз по глобал акциям — легко.

Отложил 10% от текущих. Получился сценарий двойного дна. Отрисовал на графике. Как-то так. Неплохо, кстати. Если так — то очень неплохо.

Ребята, привет! Пару слов про Магнитогорский металлургический. Те, кто следит за портфелем знают, что в ковидный 2020-й и следующий за ним мне удалось взять по этой компании почти все ралли и я благополучно вышел. Не так давно я открыл пробную позицию на 0.3% от портфеля (микропозиция в 30к) и она сейчас в приличной просадке. Однако, я не планирую добирать и вот почему.

С одной стороны, рынок заложил многие беды ММК, связанные с падением выручки и прибыли в текущей цене. С другой стороны, все эти месяцы компания работала, как говорится «на старых дрожжах», т.е. шла «по накатанной». Помните историю с интервью сталеваров, и на прошлой неделе и на позапрошлой: сколько там они не смогли продать? Миллион тонн? Т.е. работали на склад в надежде продать на внутреннем рынке? А что бывает с внутренним рынком, когда экспортный объем на него вываливают? Правильно. Исчезает маржа.

Что касается текущей ситуации ММК, то SDN санкции, скорее всего, повлекут невозможность извлекать прибыль на самом маржинальном, жирном рынке Европы.