⚠️🛢#нефть #мнение #smartmoney

Глава «Газпром нефти» заявил, что видит признаки перегрева на нефтяном рынке. В долгосрочной перспективе, по его словам, стоимость нефти снова может опуститься вплоть до $45 — Forbes (https://www.forbes.ru/newsroom/biznes/421511-glava-gazprom-nefti-zayavil-o-priznakah-peregreva-na-neftyanom-rynke)

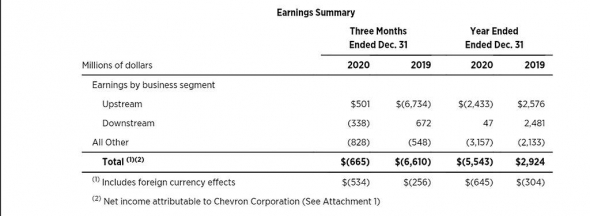

45 долларов в среднем было в 4 кв. Получилось заработать 80 млрд ЧП. При такой цене 320 млрд за год, P/E = 5

Дилетант, ну неплохо!

33,75 руб. на дивиденды

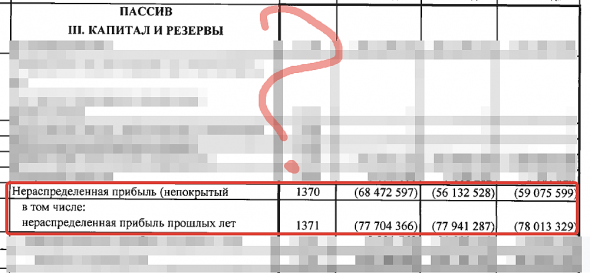

Роман Ранний, так нельзя перемножать, прибыль в 80 млрд сформировалась из-за налогового лага в 4 квартале + валютные переоценки + надо учитывать новые налоги с 21 года.

Олег Кузьмичев, какой у тебя прогноз по прибыли?

Роман Ранний, тут надо точно знать влияние новых налогов + цену на рубле бочку в 21. Если предположить, что ВТБ капитал по влиянию налогов прав и взять текущую ебитду за последние 2 квартала — получим 600 млрд ебитды за 21.

Отнимаем 20% новых налогов — получаем 480 млрд ебитды, это доходности 16-17 года 200-250 млрд прибыли в год.

Но все может поменяться, демпфер переработки, снижение налогов по ндд, цена на нефть и бакс. Из отечественной нефтянки наверное лучший вариант, если не брать Сургут преф.

Олег Кузьмичев, маловато будет)

это 21 руб.- 27 руб. дивидендов.

У Татнефти повыше дох. будет...

Роман Ранний, так а там отмену льгот учёл?)

Олег Кузьмичев,

Я так понял Татнефть примерно лишится 42 млрд. льгот, но ей сделали небольшую компенсацию. И есть неплохой шанс что сделают ещё…

Ну и Татнефть это первый эшелон!

Ни к чему не призываю, просто хотел твоё мнение услышать