Классическая игра на рынке сырьевых товаров во время рецессии с переключением с нефти на золото идет полным ходом, но это далеко не ровный процесс, поскольку инвесторы жонглируют сигналами Федеральной резервной системы и заикающимся восстановлением Китая после пандемии.

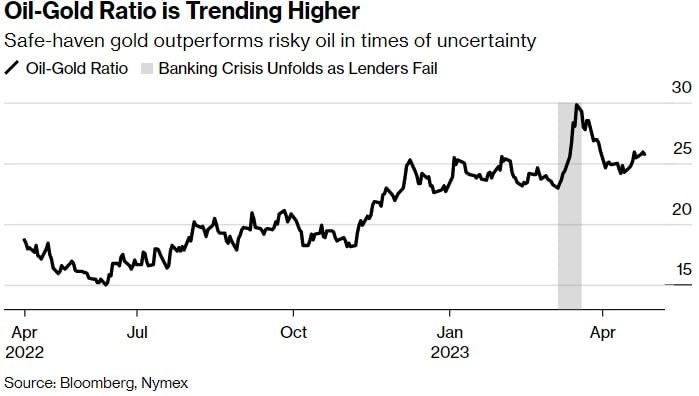

Соотношение нефти и золота — спотовая цена слитка, деленная на фьючерсы на нефть West Texas Intermediate, — является барометром состояния мировой экономики, причем более высокие значения указывают на то, что инвесторы готовятся к рецессии. Соотношение росло с середины 2022 года и резко возросло в конце марта, поскольку банковский кризис повысил привлекательность золота как убежища.

В последний раз это соотношение резко менялось в 2020 году, когда Covid-19 парализовал мировую экономику, подтолкнув золото к росту и отправив нефть в штопор. На этот раз ситуация менее однозначна.

Когда именно ФРС прекратит повышать ставки, это большой вопрос для двух ключевых сырьевых товаров. Попытка предугадать время разворота привела к некоторым нелогичным шагам в последнее время: нефть, рискованный актив, часто растет на фоне слабых экономических данных США, а золото, играющее роль убежища, падает

Авто-репост. Читать в блоге >>>