комментарии Александр Е на форуме

-

Сократил позицию до минимума. Средняя 912, заработал хорошо. В слухи не верю, но законы реально могут подрезать выручку и прибыля. Да и рост этот последний непонятно на чём. Посмотрю, как законы скажутся на финрезах.

Сократил позицию до минимума. Средняя 912, заработал хорошо. В слухи не верю, но законы реально могут подрезать выручку и прибыля. Да и рост этот последний непонятно на чём. Посмотрю, как законы скажутся на финрезах. Отчётность Энел 2 квартал: станцию продали, вопросы остались

Отчётность Энел 2 квартал: станцию продали, вопросы осталисьВышел отчёт за 2 квартал с неожиданным на первый взгляд убытком. Убыток на самом деле сформирован продажей Рефтинской ГРЭС, о чём менеджмент предупреждал заранее, на самом деле пока всё очень хорошо. Но обо всём по порядку.

Что мне нравится у Энел – они стараются пояснять всё, что делают, ещё и аудитору дают проверять промежуточную отчётность. Перед продажей ГРЭС расписали возможное влияние на финансовые показатели, в отчётности подробно расписали, что и как. Но обо всём по порядку.

Начинаю как обычно от печки с баланса. Продажа станции его прилично изменила.

Внеоборотные активы похудели на 25 млрд, зато появились активы, предназначенные для продажи на 20 млрд. Разницу записали в нераспределённый убыток. Немного выросли запасы, сократилась дебиторка, денег стало побольше на 2 млрд, в целом по активам это всё. В пассивах видим изменение фонда хеджирования (Энел очень активно хеджирует валютные и процентные риски, я пока в этом не разбирался – пока не влияет на мои решения по этой компании, но вообще вещь важная). Увеличился общий долг по кредитам-займам с 25,4 до 28,1, компания активно кредитуется под будущие инвестпроекты. В пояснениях написано, что в июле взяли кредит в рублях с целью гасить кредит в евро, не могу не одобрить, по-моему хороший момент.

Авто-репост. Читать в блоге >>>

Кто разбирал отчёт гляньте там есть инфа почему 1,5 ярда убытка от хэджирования денежных потоков...

Это они на фьючах рубль евро потеряли столько?

Konstantin, доход от курсовых разниц 722 млн, расход от хеджа 714. Нормально.

Александр Е, не сходится

финансовые доходы увеличились на 600 лямов

а убыток от хэджирования 1,5 лярда

разница получается 900 лямов убыток от хэджирования от операции

Хотя, может быть

31.12 евро было 79,6 а 31.06 71.6

Итого: — 8 рублей курсовой разницы =900 лямов (800 лямов на укреплении рубля и 100 лямов на контанго)

Konstantin, там хитрее всё, финансовые доходы и расходы по 700 лям я смотрел в разделе 12, а эти убытки расписаны в 9 разделе, там надо очень дотошно разбираться.

Кто разбирал отчёт гляньте там есть инфа почему 1,5 ярда убытка от хэджирования денежных потоков...

Это они на фьючах рубль евро потеряли столько?

Konstantin, доход от курсовых разниц 722 млн, расход от хеджа 714. Нормально.

МРСК Юга разместила 65% допэмиссии акций, привлекла 1,35 млрд рублей

Тимофей Мартынов, можно поправить справочник по числу акций, и дивиденды заодно указать реальные (с допкой получились около 0,68).

Чистая прибыль «Россетей» по РСБУ в 1 полугодии 2019 года выросла в 2,9 раза — до 123,148 млрд рублей, сообщается в материалах компании.

Переоценка стоимости акций дочерних структур носит неденежный характер, её проведение обусловлено требованиями российского законодательства. Чистая прибыль без учета фактора переоценки финансовых вложений составила 24,0 млрд рублей, что на 3% выше показателя за аналогичный период 2018 года.

Валовая прибыль составила 22,944 млрд рублей (-2,7% г/г).

Выручка снизилась на 2,4% — до 25,037 млрд рублей.

www.finam.ru/analysis/newsitem/chistaya-pribyl-rosseteiy-po-rsbu-v-1-polugodii-vyrosla-v-2-9-raza-20190731-120447/

Вот что значит хороший руководитель...

Интересно, за счёт чего так там привалило?

ОчПассивный инвестор, за счёт тупо переоценки рыночной стоимости дочек, той же ФСК. Руководитель там так се :)

Уважаемый Александр Е,

Вот это я и имел ввиду. Рост прибыли и за счёт переоценки ФСК, и за счёт дивов ФСК… Что ФСК-то от мамки имеет? Только чуткое руководство!!!

ОчПассивный инвестор, причём хорошо оплачиваемое руководство!

Уважаемый Александр Е,

Конечно, чужие деньги считать не хорошо, но мы тут с Ватником обсуждали тему: П.Л. руководит советами директоров всех дочек. Любопытно: он это делает на безвозмездной основе?

ОчПассивный инвестор, конечно же нет, каждая дочка заключила с сеткой договор типа на управление и ежеквартально отчисляет. У сетей в отчёте под это даже строчку отдельную завели. 0,5 ярда каждый квартал.

Русгидро, БКС

Александр Е, втб неделю назад пришли. Бегите от этого брокера.

Остап1978, думаю над этим. Но к кому? :)

Чистая прибыль «Россетей» по РСБУ в 1 полугодии 2019 года выросла в 2,9 раза — до 123,148 млрд рублей, сообщается в материалах компании.

Переоценка стоимости акций дочерних структур носит неденежный характер, её проведение обусловлено требованиями российского законодательства. Чистая прибыль без учета фактора переоценки финансовых вложений составила 24,0 млрд рублей, что на 3% выше показателя за аналогичный период 2018 года.

Валовая прибыль составила 22,944 млрд рублей (-2,7% г/г).

Выручка снизилась на 2,4% — до 25,037 млрд рублей.

www.finam.ru/analysis/newsitem/chistaya-pribyl-rosseteiy-po-rsbu-v-1-polugodii-vyrosla-v-2-9-raza-20190731-120447/

Вот что значит хороший руководитель...

Интересно, за счёт чего так там привалило?

ОчПассивный инвестор, за счёт тупо переоценки рыночной стоимости дочек, той же ФСК. Руководитель там так се :)

Уважаемый Александр Е,

Вот это я и имел ввиду. Рост прибыли и за счёт переоценки ФСК, и за счёт дивов ФСК… Что ФСК-то от мамки имеет? Только чуткое руководство!!!

ОчПассивный инвестор, причём хорошо оплачиваемое руководство!

Чистая прибыль «Россетей» по РСБУ в 1 полугодии 2019 года выросла в 2,9 раза — до 123,148 млрд рублей, сообщается в материалах компании.

Переоценка стоимости акций дочерних структур носит неденежный характер, её проведение обусловлено требованиями российского законодательства. Чистая прибыль без учета фактора переоценки финансовых вложений составила 24,0 млрд рублей, что на 3% выше показателя за аналогичный период 2018 года.

Валовая прибыль составила 22,944 млрд рублей (-2,7% г/г).

Выручка снизилась на 2,4% — до 25,037 млрд рублей.

www.finam.ru/analysis/newsitem/chistaya-pribyl-rosseteiy-po-rsbu-v-1-polugodii-vyrosla-v-2-9-raza-20190731-120447/

Вот что значит хороший руководитель...

Интересно, за счёт чего так там привалило?

ОчПассивный инвестор, за счёт тупо переоценки рыночной стоимости дочек, той же ФСК. Руководитель там так се :)

Отстой отчет. Какой номинал? Тут бухгалтеры даже прибыль на акцию посчитать не могут

Александр пишет Юг с должниками работает лучше — и сразу же пишет что дебиторка выросла на полтора ярда. Ну не смешно?

Потом пишет что Юг купил себе дочку. Но почему-то пропускает аналогичные моменты у других сетей.

Слишком предвзятый отчет.

siesta00, прибыль на акцию посчитают после регистрации изменений, когда акционерный капитал будет нормально выглядеть.

Про должников я пишу, потому что слежу второй год за компанией, Юг вообще стал дивиденды выплачивать считаю только за счёт этой работы, как не надо работать с должниками — можно посмотреть в МРСК СК.

Про дочку аналогичных моментов не видел у других МРСК, здесь есть нюансы, связанные с банкротством.

Нормально они прогноз свой скорректировали по факту: вместо 1,271 ярда прибыли до налога — 314 ляма прибыли до налога, сальдо прочих доходов (расходов) вместо минус 876,7 ляма — минус 1,75 ярда прочих доходов (расходов), отсюда ЧП за полугодие вместо 1.5 ярда — всего 917 лямов. жесть

Петр Варламов, их прогнозы можно вообще не смотреть, там лажа и ошибки. С фактом ваще не бьётся, следил в прошлом году. МРСК Юга: лежим в направлении номинала

МРСК Юга: лежим в направлении номинала

Вышел отчёт за 2 квартал. Оставил вопросы.

Юг среди МРСК — самый труднопрогнозируемый. Себестоимость у него растёт не так лихо, как у других МРСК и руководство компании этим как-то даже хвасталось. Зато с прочими доходами-расходами полная чехарда, от квартала к кварталу всё пляшет, показывает убытки то по РСБУ, то по МСФО.

Баланс скучный, ничего в нём интересного практически нет, кроме двух вещей. И кое-чего, что ждал, тоже нет.

Во-первых, появились финансовые вложения. Юг купил активы МУПП ВМЭС в ходе банкротства этой организации. Посмотрим, как будет управлять, какие-то изменения могут быть видны уже с 3 квартала. Теоретически это плюс, т. к. из схемы ушла неэффективная прокладка. Практически может означать головную боль по взысканию денег уже с бывших клиентов МУПП. Правда, Юг с должниками работает всё лучше.

Во-вторых, заметен рост дебиторки на 1,5 млрд — несмертельно, но неприятно. Опять наверное ТНС гадит, ростовская конторка показала у себя рост задолженности.

Авто-репост. Читать в блоге >>>

дивы за преф уже 7,72 рубля.

Марат, а сколько они платят из чистой прибыли?

Davokad, 10% на префы.

Марат, спасибо. Это по опыту прошлых лет? Или это в политике написано и я ее невнимательно прочитал?

Davokad, это по уставу так, не по дивполитике.

Один лишь дедушка Ленэнеого хороший был сетка,

А все другие остальные такое…

Deacon, Северо-Запад и Юг хорошо идут в этом году. МРСК ЦП - нерадужный отчет 2 квартала

МРСК ЦП - нерадужный отчет 2 кварталаЦП не порадовал, точно так же как и Волга.

Ожидаемо упала валовая рентабельность, валовая прибыль из-за этого просела на 1,5 млрд, плюс прочие доходы меньше прошлогодних на 0,5 млрд, а прочие расходы выше. .

Почти 2 млрд чистой прибыли недосчитались.

В балансе обращает на себя внимание рост дебиторки (строка покупатели и заказчики). Год назад она была в районе 18 млрд, в конце года 21, а сейчас больше 23. Одновременное ухудшение сальдо прочих доходов-расходов — не очень хороший знак, опять ТНС не платит?

Ещё один негативный момент — рост долга банкам с 21 до 24 млрд.

Этот год однозначно будет хуже по прибыли и по дивидендам. Хотя дивидендная доходность наверняка будет хорошая.

Авто-репост. Читать в блоге >>>

хорошо бумагу пампят перед SPO)

Дурдин Артем, что за SPO? Киви вроде деньги не нужны.

Александр Е, есть идея что открытие хочет выйти

Тимофей Мартынов, есть много идей, РДВ очень сильно топит против киви.

1 Топит настолько сильно, что пахнет заказухой.

2 Думаю, что Открытие не сможет скинуть все в стакан, задрав цену. Тут ликвидности нет.

3 не вижу смысла Открытию сливать свой пакет, ЦБ под личиной открытия интересен контроль над наличкой, которая в киви крутится, я бы наоборот наращивал.

4 Киви сегодня начали задирать ровно в 16.30. Это похоже америкашки, а не наши.

Отчетность ФСК 2 квартал

Отчетность ФСК 2 кварталФСК 2 квартал

Смотрим отчётность. Начну как обычно с баланса, он скучный, но следить за ним надо.

Обращает на себя внимание снижение дебиторки на 17 млрд за полгода, в том числе снижение долгосрочной на 11 и краткосрочной на 6. Одновременно подрос кэш (денежные средства и эквиваленты) на 13 млрд до 45 млрд, что не может не радовать, деньги на дивиденды 20 млрд есть и ещё много останется. Прилично сократился долг, на 18 млрд, тоже позитив.

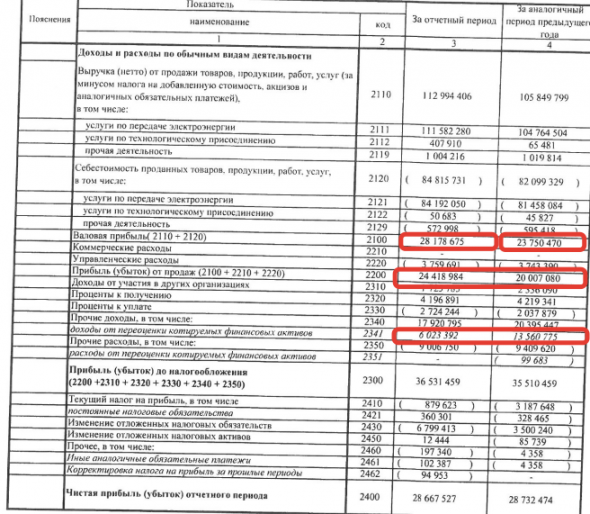

Переходим к интересному, отчет о прибылях. Тут уже уместна картинка (ёпт, ну кто бумагу в сканер криво положил).

Пусть вас не обманывают итоговые цифры, что чистая прибыль чуть-чуть припала, это всё издержки РСБУ. В РСБУ я считаю важным смотреть на валовую прибыль и прибыль от продаж, всё, что идёт после – разовые доходы/расходы и широкий простор для бухгалтерских манипуляций, позволяющих нарисовать нужный итоговый результат.

Авто-репост. Читать в блоге >>>

Смотря на отчет за 2кв, сразу приходит в голову мысль о двух новостях. Хорошая — это то, что все-таки во 2 квартале компания получила прибыль (+253,3млн), и она больше, чем за 2 квартал 2018, когда всего заработали только +34млн. При этом плохая в том, что чуда не произошло и тенденция первого квартала — опережающий рост стоимости услуг по передачи э/э (+576млн за п-е и +257млн за 1кв) и управленческих расходов (+112млн за пол-е и 52млн за 1кв) относительно выручки (+203млн за пол-е и +98млн за 1кв)— продолжилась. Учитывая текущие результаты, вероятно, что за 2019г прибыль вместе с дивами может просесть на 20%. Однако возможное введение платы за резерв мощности, установление для ряда потребителей повышенной ставки за тп, да и в целом приличный див. уровень, скорее всего, не даст акции сильно плюхнуться.

Excessreturn, введение платы за резерв мощности по моим данным не окажет влияния на бизнес МРСК. Отмена льгот по ТП должно сказаться позитивно, но не в этом году. Дивиденды пока что видятся пониже предыдущих, но снижение ставки ЦБ должно сказаться. Поэтому не думаю, что бумага сильно плюхнется, но и расти ей особо некуда пока.

Посмотрим МСФО ещё, он должен быть веселее.