SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

UFXMarkets

Новые комфортные условия для онлайн торговли от ReliantCo

- 02 июля 2014, 10:13

- |

Этим летом инвестиционная фирма ReliantCo выпускает новинку в сфере онлайн торговли — сайт UFX.com. На этом сайте торговля на финансовом рынке станет доступной для каждого человека, в любом месте и в любое время.

“«Мы хотим, чтобы обычные люди открыли в себе качества настоящего трейдера и раскрыли свой торговый потенциал,»- объясняет Деннис де Йонг, исполнительный директор UFX.com. “

Мы разделили важную финансовую информацию на категории, а также объяснили её простыми словами — теперь наши трейдеры смогут думать как профессионалы уже с первого дня..”

Компания ReliantCo добилась огромных успехов с брендом UFXMarkets, популярным онлайн брокером на территории Европы, Среднего Востока и Азии, который предоставляет клиентам 90 активов и обучение биржевой торговле. Только за последние 3 года UFXMarkets получил 11 премий за свою торговую платформу, партнерскую программу и клиентскую поддержку, а также завоевал широкое признание в финансовой индустрии.

( Читать дальше )

“«Мы хотим, чтобы обычные люди открыли в себе качества настоящего трейдера и раскрыли свой торговый потенциал,»- объясняет Деннис де Йонг, исполнительный директор UFX.com. “

Мы разделили важную финансовую информацию на категории, а также объяснили её простыми словами — теперь наши трейдеры смогут думать как профессионалы уже с первого дня..”

Компания ReliantCo добилась огромных успехов с брендом UFXMarkets, популярным онлайн брокером на территории Европы, Среднего Востока и Азии, который предоставляет клиентам 90 активов и обучение биржевой торговле. Только за последние 3 года UFXMarkets получил 11 премий за свою торговую платформу, партнерскую программу и клиентскую поддержку, а также завоевал широкое признание в финансовой индустрии.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Новые комфортные условия для онлайн торговли от ReliantCo

- 18 июня 2014, 16:58

- |

Этим летом инвестиционная фирма ReliantCo выпускает новинку в сфере онлайн торговли — сайт UFX.com. На этом сайте торговля на финансовом рынке станет доступной для каждого человека, в любом месте и в любое время.

“«Мы хотим, чтобы обычные люди открыли в себе качества настоящего трейдера и раскрыли свой торговый потенциал,»- объясняет Деннис де Йонг, исполнительный директор UFX.com. “

Мы разделили важную финансовую информацию на категории, а также объяснили её простыми словами — теперь наши трейдеры смогут думать как профессионалы уже с первого дня..”

Компания ReliantCo добилась огромных успехов с брендом UFXMarkets, популярным онлайн брокером на территории Европы, Среднего Востока и Азии, который предоставляет клиентам 90 активов и обучение биржевой торговле. Только за последние 3 года UFXMarkets получил 11 премий за свою торговую платформу, партнерскую программу и клиентскую поддержку, а также завоевал широкое признание в финансовой индустрии.

( Читать дальше )

Акции и пересечения индикатора MACD

- 14 мая 2014, 16:41

- |

Аббревиатура MACD расшифровывается как «moving average convergence divergence», т.е. схождение/расхождение скользящих средних, и этот технический индикатор считается одним из самых эффективных. Он основан на двух скользящих средних и превращает их в осциллятор импульса (momentum), когда долгосрочное скользящее среднее отдаляется от краткосрочного скользящего среднего. Таким образом, индикатор MACD может служить как индикатором тренда, так и индикатором силы движения рынка. Линия MACD движется то вверх, то вниз вокруг нулевой прямой, и одновременно с этим линии скользящих средних то пересекаются друг с другом, то сходятся, то расходятся. Существуют три типа сигналов, которые создает индикатор MACD: пересечения с центральной линией, пересечения с сигнальной линией, расхождения. Этот индикатор не очень хорошо подходит для определения «перепроданности» или «перекупленности» актива.

Так называемая линия MACD представляет собой разность между 12-дневным и 26-дневным экспоненциальным скользящим средним, а 9-дневное экспоненциальное скользящее среднее служит сигнальной линией и используется для определения разворотов тренда. Когда линия MACD находится выше сигнальной линии, гистограмма положительна; когда ниже сигнальной линии – отрицательна.

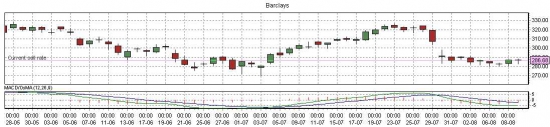

На представленном выше графике акций Barclays можно увидеть, что примерно в начале мая линия MACD пересекла сигнальную линию сверху вниз, что говорило о старте нисходящего тренда, и гистограмма находилась в отрицательной зоне до тех пор, пока MACD оставался ниже сигнальной линии. В начале июля тренд изменился, линия MACD пересекла сигнальную линию снизу вверх, гистограмма стала положительной. В конце июля произошел разворот тренда, и линия индикатора MACD пересекла сигнальную линию сверху вниз. Таким образом, гистограмма снова оказалась в отрицательной зоне.

К самым распространенным сигналам индикатора MACD относятся пересечения с сигнальной линией. «Бычьим» пересечением называют ситуацию, когда линия MACD пересекает сигнальную линию снизу вверх. И, наоборот, если MACD пересекает сигнальную линию сверху вниз, то говорят о «медвежьем» пересечении. Эти пересечения могут длиться долго, иногда неделями, в зависимости от силы тренда. Если пересечения с сигнальной линией происходят рядом с границами индикатора (положительной или отрицательной), то необходимо проявлять осторожность, поскольку такие сигналы могут быть ложными. Ложные сигналы также могут возникать в условиях высокой волатильности. И хотя, на первый взгляд, такой сигнал может указывать на изменение тренда, лучше все-таки подождать, чтобы убедиться в том, что это действительно так и речь не идет лишь о глубокой коррекции.

Еще одним распространенным видом сигналов индикатора MACD являются пересечения с центральной линией. Когда MACD пересекает центральную линию снизу вверх, это называется «бычьим» пересечением и сигнализирует о положительном восходящем импульсе для акции. «Медвежье» пересечение возникает, когда MACD опускается ниже центральной линии. Это указывает на отрицательный нисходящий тренд по акции.

На представленном ниже графике можно наблюдать несколько пересечений линии MACD с центральной линией за определенный промежуток времени.

Обратите внимание на те случаи, когда гистограмма поднимается выше линии MACD и цена акций растет, и на те случаи, когда гистограмма опускается ниже линии MACD и цена падает.

( Читать дальше )

Так называемая линия MACD представляет собой разность между 12-дневным и 26-дневным экспоненциальным скользящим средним, а 9-дневное экспоненциальное скользящее среднее служит сигнальной линией и используется для определения разворотов тренда. Когда линия MACD находится выше сигнальной линии, гистограмма положительна; когда ниже сигнальной линии – отрицательна.

На представленном выше графике акций Barclays можно увидеть, что примерно в начале мая линия MACD пересекла сигнальную линию сверху вниз, что говорило о старте нисходящего тренда, и гистограмма находилась в отрицательной зоне до тех пор, пока MACD оставался ниже сигнальной линии. В начале июля тренд изменился, линия MACD пересекла сигнальную линию снизу вверх, гистограмма стала положительной. В конце июля произошел разворот тренда, и линия индикатора MACD пересекла сигнальную линию сверху вниз. Таким образом, гистограмма снова оказалась в отрицательной зоне.

К самым распространенным сигналам индикатора MACD относятся пересечения с сигнальной линией. «Бычьим» пересечением называют ситуацию, когда линия MACD пересекает сигнальную линию снизу вверх. И, наоборот, если MACD пересекает сигнальную линию сверху вниз, то говорят о «медвежьем» пересечении. Эти пересечения могут длиться долго, иногда неделями, в зависимости от силы тренда. Если пересечения с сигнальной линией происходят рядом с границами индикатора (положительной или отрицательной), то необходимо проявлять осторожность, поскольку такие сигналы могут быть ложными. Ложные сигналы также могут возникать в условиях высокой волатильности. И хотя, на первый взгляд, такой сигнал может указывать на изменение тренда, лучше все-таки подождать, чтобы убедиться в том, что это действительно так и речь не идет лишь о глубокой коррекции.

Еще одним распространенным видом сигналов индикатора MACD являются пересечения с центральной линией. Когда MACD пересекает центральную линию снизу вверх, это называется «бычьим» пересечением и сигнализирует о положительном восходящем импульсе для акции. «Медвежье» пересечение возникает, когда MACD опускается ниже центральной линии. Это указывает на отрицательный нисходящий тренд по акции.

На представленном ниже графике можно наблюдать несколько пересечений линии MACD с центральной линией за определенный промежуток времени.

Обратите внимание на те случаи, когда гистограмма поднимается выше линии MACD и цена акций растет, и на те случаи, когда гистограмма опускается ниже линии MACD и цена падает.

( Читать дальше )

Определение фигур на графиках Форекса. Флаги

- 16 апреля 2014, 11:40

- |

Эта фигура Форекса так названа из-за сходства по форме с флагом. Фигура «флаг» на графике Форекса принадлежит к группе фигур продолжения. Фигура «флаг» формируется после резкого движения цены с последующей консолидацией или движением цены в диапазоне и пробоем в результате большого изменения цены в том же направлении, что и начальное резкое движение. Начальное и конечное большое движения цены называют «флагштоком».

Этот индикатор Форекса формируется, если резкое движение цены сопровождается периодом консолидации, когда на рынке возникает пауза и цена движется в диапазоне без больших изменений. Затем цена продолжает движение в направлении исходной тенденции (тренда). Как видно из следующего фрагмента графика, флаг формируется в виде треугольника. Верхняя и нижняя линии флага — это линии тренда, выполняющие роль поддержки и сопротивления, пока не произойдет пробой и не продолжится исходная тенденция. Флаг бывает горизонтальным, но чаще всего «развевается», когда его линии тренда идут с небольшим уклоном вверх или вниз.

На графике показана фигура «флаг»: начальный резкий скачок цены, уровни поддержки и сопротивления и конечный пробой с резким скачком цены.

Обычно направление уклона флага противоположно направлению начального резкого движения цены. Если произошел скачок цены, флаг будет нисходящим; если вначале было резкое падение цены, флаг будет восходящим. Трейдер ищет сигнал на покупку или продажу в точке, где цена пробивает линии поддержки и сопротивления флага и продолжает движение в направлении исходной тенденции. Пробой обычно происходит при большом увеличении объема.

Для успешного формирования этой фигуры на графике требуется большое начальное движение цены до формирования флага. Нисходящие флаги обычно формируются быстрее восходящих. Флаги формируются от одной недели до трех месяцев, иногда дольше. Трейдеры обычно торгуют на пробое с намерением получить прибыль, равную количеству пунктов в резком движении цены плюс цена при пробое. Например, при движении на 50 пунктов и цене пробоя 1,5250 целевое значение будет равно 1,5250 плюс 50 пунктов (для восходящей тенденции) или минус 50 пунктов (для нисходящей тенденции).

С уважением,

UFXMarkets

Скачать аппликацию UFX Trade на iTunes.

Скачать аппликацию Trade UFX на Google play.

Этот индикатор Форекса формируется, если резкое движение цены сопровождается периодом консолидации, когда на рынке возникает пауза и цена движется в диапазоне без больших изменений. Затем цена продолжает движение в направлении исходной тенденции (тренда). Как видно из следующего фрагмента графика, флаг формируется в виде треугольника. Верхняя и нижняя линии флага — это линии тренда, выполняющие роль поддержки и сопротивления, пока не произойдет пробой и не продолжится исходная тенденция. Флаг бывает горизонтальным, но чаще всего «развевается», когда его линии тренда идут с небольшим уклоном вверх или вниз.

На графике показана фигура «флаг»: начальный резкий скачок цены, уровни поддержки и сопротивления и конечный пробой с резким скачком цены.

Обычно направление уклона флага противоположно направлению начального резкого движения цены. Если произошел скачок цены, флаг будет нисходящим; если вначале было резкое падение цены, флаг будет восходящим. Трейдер ищет сигнал на покупку или продажу в точке, где цена пробивает линии поддержки и сопротивления флага и продолжает движение в направлении исходной тенденции. Пробой обычно происходит при большом увеличении объема.

Для успешного формирования этой фигуры на графике требуется большое начальное движение цены до формирования флага. Нисходящие флаги обычно формируются быстрее восходящих. Флаги формируются от одной недели до трех месяцев, иногда дольше. Трейдеры обычно торгуют на пробое с намерением получить прибыль, равную количеству пунктов в резком движении цены плюс цена при пробое. Например, при движении на 50 пунктов и цене пробоя 1,5250 целевое значение будет равно 1,5250 плюс 50 пунктов (для восходящей тенденции) или минус 50 пунктов (для нисходящей тенденции).

С уважением,

UFXMarkets

Скачать аппликацию UFX Trade на iTunes.

Скачать аппликацию Trade UFX на Google play.

Индикатор Ишимоку

- 19 марта 2014, 10:14

- |

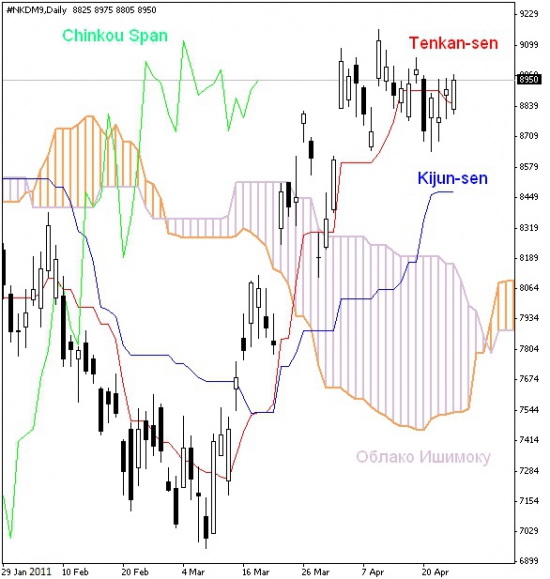

Индикатор Ишимоку был придуман в начале 30-х годов прошлого века с целью максимально точного прогнозирования движения фондового рынка Японии. Он позволяет выявить текущий рыночный тренд и однозначно сигнализирует, когда необходимы активные действия на рынке (покупка или продажа), а когда лучше сделать паузу и подождать более подходящего момента.

В наши дни система Ишимоку, ставшая типичным инструментом технического анализа, способствует успешному выполнению важнейших задач форекс-трейдинга:

– определение действующего тренда в динамике курса валюты;

– выявление ценовых уровней, при достижении которых валютным курсом возможна коррекция трендового движения (уровней поддержки и сопротивления);

– своевременное определение моментов, благоприятных для открытия форекс-позиций различной направленности (покупка или продажа).

Значительные возможности практического использования стратегии Ишимоку позволяют позиционировать ее как полноценный и самодостаточный метод форекс-трейдинга, обеспечивающий реализацию всего комплекса аналитических процедур, необходимых для выработки обоснованного торгового решения. Считается, что наилучшие торговые сигналы индикатор Ишимоку генерирует в том случае, если он применяется для анализа недельных и дневных графиков цен, а на рынке имеет место тренд явно выраженной направленности (нисходящий или восходящий). В ситуации бокового тренда система Ишимоку может вырабатывать сигналы ложного содержания.

При проведении необходимых вычислений индикатор Ишимоку оперирует данными по четырем периодам (интервалам) различной продолжительности. На самом деле, система Ишимоку включает в свой состав пять автономных, но целенаправленно взаимодействующих друг с другом индикаторов, каждый из которых отображается на ценовом графике как характерная линия (line):

а) Tenkansen-line;

б) Kijunsen-line;

в) SenkouSpanA-line;

г) SenkouSpanB-line;

д) ChinkouSpan-line.

Сегмент между SenkouSpanA-line и SenkouSpanB-line специальным образом заштриховывается и именуется «облако ишимоку». Когда цена колеблется в зоне «облака» – это сигнал отсутствия на рынке явного тренда. Верхний и нижний пределы «облака ишимоку» как бы обозначают линии поддержки и сопротивления в зависимости от того, в какой зоне относительно пределов облака находится курс валюты. Если валютный курс над «облаком», то верхняя граница – это первый уровень поддержки, а нижняя граница – второй уровень поддержки. Если валютный курс под «облаком», то нижняя граница – это первый уровень сопротивления, а верхняя граница – второй уровень сопротивления.

Когда ChinkouSpan-line пересекает ценовой график в направлении снизу вверх – это характерный сигнал к покупке. Когда данное пересечение происходит по направлению сверху вниз – это сигнал продавать.

Kijunsen-line – индикатор вектора, в направлении которого движется рынок. Когда курс валюты находится выше Kijunsen-line, то, по всей видимости, он в дальнейшем будет демонстрировать рост. Если курс пересекает Kijunsen-line – возможна дальнейшая коррекция тренда.

( Читать дальше )

В наши дни система Ишимоку, ставшая типичным инструментом технического анализа, способствует успешному выполнению важнейших задач форекс-трейдинга:

– определение действующего тренда в динамике курса валюты;

– выявление ценовых уровней, при достижении которых валютным курсом возможна коррекция трендового движения (уровней поддержки и сопротивления);

– своевременное определение моментов, благоприятных для открытия форекс-позиций различной направленности (покупка или продажа).

Значительные возможности практического использования стратегии Ишимоку позволяют позиционировать ее как полноценный и самодостаточный метод форекс-трейдинга, обеспечивающий реализацию всего комплекса аналитических процедур, необходимых для выработки обоснованного торгового решения. Считается, что наилучшие торговые сигналы индикатор Ишимоку генерирует в том случае, если он применяется для анализа недельных и дневных графиков цен, а на рынке имеет место тренд явно выраженной направленности (нисходящий или восходящий). В ситуации бокового тренда система Ишимоку может вырабатывать сигналы ложного содержания.

При проведении необходимых вычислений индикатор Ишимоку оперирует данными по четырем периодам (интервалам) различной продолжительности. На самом деле, система Ишимоку включает в свой состав пять автономных, но целенаправленно взаимодействующих друг с другом индикаторов, каждый из которых отображается на ценовом графике как характерная линия (line):

а) Tenkansen-line;

б) Kijunsen-line;

в) SenkouSpanA-line;

г) SenkouSpanB-line;

д) ChinkouSpan-line.

Сегмент между SenkouSpanA-line и SenkouSpanB-line специальным образом заштриховывается и именуется «облако ишимоку». Когда цена колеблется в зоне «облака» – это сигнал отсутствия на рынке явного тренда. Верхний и нижний пределы «облака ишимоку» как бы обозначают линии поддержки и сопротивления в зависимости от того, в какой зоне относительно пределов облака находится курс валюты. Если валютный курс над «облаком», то верхняя граница – это первый уровень поддержки, а нижняя граница – второй уровень поддержки. Если валютный курс под «облаком», то нижняя граница – это первый уровень сопротивления, а верхняя граница – второй уровень сопротивления.

Когда ChinkouSpan-line пересекает ценовой график в направлении снизу вверх – это характерный сигнал к покупке. Когда данное пересечение происходит по направлению сверху вниз – это сигнал продавать.

Kijunsen-line – индикатор вектора, в направлении которого движется рынок. Когда курс валюты находится выше Kijunsen-line, то, по всей видимости, он в дальнейшем будет демонстрировать рост. Если курс пересекает Kijunsen-line – возможна дальнейшая коррекция тренда.

( Читать дальше )

Индикатор стохастик

- 19 марта 2014, 10:14

- |

Стохастический осциллятор (Stochastic Oscillator) был разработан Джорджем Лейном и сегодня он включен практически во все торговые платформы наряду с некоторыми другими популярными forex индикаторами. Данный индикатор показывает нахождение последней цены закрытия по отношению к максимальной и минимальной цене за определенный промежуток времени (чаще всего, за пять дней) и измеряется в процентах. Стохастик индикатор позволяет всегда держать руку на пульсе цены и своевременно определить, когда рынок повернется к новому минимуму или максимуму.

Стохастический осциллятор изображается двумя линиями скользящего среднего, которые в данном случае называются быстрым и медленным стохастическим осциллятором и перемещаются в рамках трех зон (зона «перепроданности» внизу, нейтральная зона в центре и зона «перекупленности» вверху).

Область 1 – индикатор стохастик расположен в зоне перекупленности; это значит, что в скором времени ожидается поворот цены в сторону снижения.

Область 2 – стохастический осциллятор находится в зоне перепроданности и предупреждает об изменении цены в сторону повышения.

Область 3 — нейтральная зона.

Быстрый стохастик обозначается %К, медленный – %D. На графике эти линии изображаются либо разными цветами, либо линия %К рисуется непрерывной, а линия %D пунктиром. Особое внимание следует уделить медленному индикатору стохастик, описание которого отражает самые важные изменения рынка.

Всего стохастический осциллятор подает три типа сигналов:

( Читать дальше )

Стохастический осциллятор изображается двумя линиями скользящего среднего, которые в данном случае называются быстрым и медленным стохастическим осциллятором и перемещаются в рамках трех зон (зона «перепроданности» внизу, нейтральная зона в центре и зона «перекупленности» вверху).

Область 1 – индикатор стохастик расположен в зоне перекупленности; это значит, что в скором времени ожидается поворот цены в сторону снижения.

Область 2 – стохастический осциллятор находится в зоне перепроданности и предупреждает об изменении цены в сторону повышения.

Область 3 — нейтральная зона.

Быстрый стохастик обозначается %К, медленный – %D. На графике эти линии изображаются либо разными цветами, либо линия %К рисуется непрерывной, а линия %D пунктиром. Особое внимание следует уделить медленному индикатору стохастик, описание которого отражает самые важные изменения рынка.

Всего стохастический осциллятор подает три типа сигналов:

- дивергенция (расхождение линий);

- уровень линий стохастического осциллятора;

- направление линий стохастик индикатора.

( Читать дальше )

Как рассчитать индикатор MACD

- 29 января 2014, 10:08

- |

Индикатор схождения/расхождения скользящих средних, или индикатор MACD, стал очень популярным среди технических аналитиков благодаря высокой точности его торговых сигналов и разнообразию информации, которую с помощью этого индикатора может получить грамотный аналитик или трейдер.

Этот очень разносторонний технический индикатор был разработан Джеральдом Аппелем. С его помощью можно определить наличие или отсутствие тренда в валютной паре, его силу, направление и возможный разворот в скором будущем.

Что такое MACDи как он выглядит

Индикатор MACD состоит из двух частей: гистограммы и сигнальной кривой (кривой срабатывания). Гистограмма представляет собой разницу между двумя скользящими средними: за относительно короткий период и за более длинный. Многие трейдеры, следуя примеру Аппеля, используют экспоненциальные скользящие средние за периоды, равные 12 и 26, для построения гистограммы MACD.

( Читать дальше )

Этот очень разносторонний технический индикатор был разработан Джеральдом Аппелем. С его помощью можно определить наличие или отсутствие тренда в валютной паре, его силу, направление и возможный разворот в скором будущем.

Что такое MACDи как он выглядит

Индикатор MACD состоит из двух частей: гистограммы и сигнальной кривой (кривой срабатывания). Гистограмма представляет собой разницу между двумя скользящими средними: за относительно короткий период и за более длинный. Многие трейдеры, следуя примеру Аппеля, используют экспоненциальные скользящие средние за периоды, равные 12 и 26, для построения гистограммы MACD.

( Читать дальше )

Инвестирование в JP Morgan

- 24 декабря 2013, 09:42

- |

JP Morgan – это крупнейший банк в США и второй крупнейший банк в мире по размеру активов. Он считается лидером в сфере производных финансовых инструментов и по влиянию, которое он оказывает на рынок деривативов. Этот инвестиционный банк представлен более чем в ста странах по всему миру, и среди направлений его деятельности – банковское обслуживание состоятельных клиентов, инвестиционно-банковские услуги, кассовые операции и операции с ценными бумагами, управление активами. История JP Morgan берет свое начало в 1871 году, когда Джон Пирпонт Морган и Энтони Дрексел основали банк, названный их собственными именами, а в 1895 году он был переименован в J.P. Morgan and Co. C тех пор банк постоянно рос и развивался, наращивая свое влияние и поглощая другие крупные банки (Chase Manhattan, Chemical Bank, Bear Sterns, Bank One и Morgan Grenville).

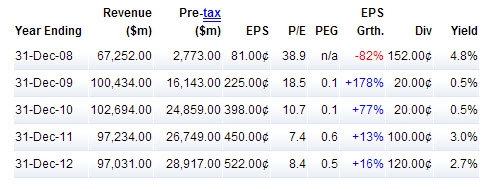

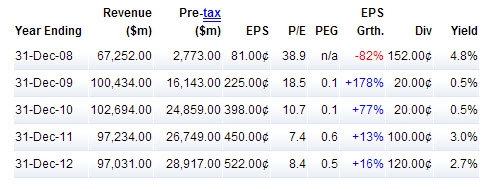

За последние годы выручка J.P. Morgan значительно выросла. Так продолжалось вплоть до 2011-2012 гг., когда цифры упали и рост замедлился из-за мирового экономического кризиса. Тем не менее, прибыль банка до уплаты налогов постоянно увеличивалась, даже несмотря на списание $6 млрд в 2012 году, когда генеральный директор JPMorgan Chase Джеймс Даймон отправил акционерам банка торжественное письмо, в котором сообщалось о $21,3 млрд чистой прибыли за год.

В настоящее времяакции J.P. Morgan торгуются по цене $54 каждая, что на колоссальные 60% больше, чем в прошлом году. Как видно из приведенного выше графика, сейчас соотношение цены одной акции к прибыли банка существенно ниже максимального значения в 38,9 за 2008 год и равно 8,4, что по сравнению со средним по банковскому сектору уровнем в 10,2 является справедливым показателем. Большинство аналитиков считают, что акции J.P. Morgan сейчас стоит покупать, поскольку они слегка недооценены. Тем не менее, не покупайте ценные бумаги только потому, что так говорит какой-то аналитик. Перед тем как принять решение, обязательно проводите необходимую подготовительную работу.

( Читать дальше )

За последние годы выручка J.P. Morgan значительно выросла. Так продолжалось вплоть до 2011-2012 гг., когда цифры упали и рост замедлился из-за мирового экономического кризиса. Тем не менее, прибыль банка до уплаты налогов постоянно увеличивалась, даже несмотря на списание $6 млрд в 2012 году, когда генеральный директор JPMorgan Chase Джеймс Даймон отправил акционерам банка торжественное письмо, в котором сообщалось о $21,3 млрд чистой прибыли за год.

В настоящее времяакции J.P. Morgan торгуются по цене $54 каждая, что на колоссальные 60% больше, чем в прошлом году. Как видно из приведенного выше графика, сейчас соотношение цены одной акции к прибыли банка существенно ниже максимального значения в 38,9 за 2008 год и равно 8,4, что по сравнению со средним по банковскому сектору уровнем в 10,2 является справедливым показателем. Большинство аналитиков считают, что акции J.P. Morgan сейчас стоит покупать, поскольку они слегка недооценены. Тем не менее, не покупайте ценные бумаги только потому, что так говорит какой-то аналитик. Перед тем как принять решение, обязательно проводите необходимую подготовительную работу.

( Читать дальше )

Торговая стратегия на основе пин-баров

- 11 декабря 2013, 10:03

- |

Пин-бар – это одна из фигур разворота японских свечей, которая указывает на то, что рынок не принял динамику цен в определенный момент времени. Эта фигура довольно часто встречается на графиках рынка Форекс и входит в числофигур японских свечей, состоящих всего из одной свечи. Трейдер, хорошо знакомый с механизмом формирования пин-баров, обнаружит, что при правильном использовании и благоприятных рыночных условиях торговая стратегия на основе пин-баров может приносить значительную прибыль.

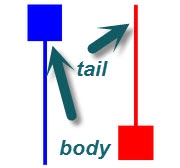

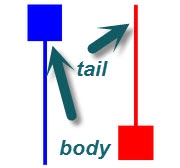

Узнать пин-бар легко: это свеча с очень длинной тенью/хвостом и коротким телом; тень/хвост такой свечи обычно составляет не менее 2/3 от общей высоты свечи. Как и для всех остальных свечей на графике вида «японские свечи», если тело пин-бара белое или зеленое, цена закрытия выше цены открытия, а если черное или красное, цена закрытия ниже цены открытия.

(См. рис. ниже).

Цена открытия и закрытия должны находиться рядом друг с другом: в идеальной ситуации эти два значения совпадают, либо находятся максимально близко. Кроме того, цена открытия и закрытия должны находиться на одном из концов свечи или как можно ближе к нему. В частном случае допускается небольшая тень снизу (для «медвежьего» пин-бара) или сверху (для «бычьего» пин-бара) от тела свечи.

На рисунке выше слева показан «бычий» пин-бар, который свидетельствует об отказе рынка принять снижение котировок и/или линии поддержки. Такая ситуация часто приводит к росту курса валюты. «Медвежий» пин-бар имеет противоположный вид и показан на рисунке справа. «Медвежий» пин-бар указывает на высокую вероятность разворота и падения котировок.

На приведенном ниже графике японских свечей для пары GBP/USD с периодом 1 день показан идеальный «бычий» пин-бар с разворотом от нисходящего к восходящему тренду.

Аналогичным образом, на следующем графике японских свечей для пары GBP/USD с периодом 1 день четко просматривается «медвежий» пин-бар, который указывает на разворот тренда вниз.

( Читать дальше )

Узнать пин-бар легко: это свеча с очень длинной тенью/хвостом и коротким телом; тень/хвост такой свечи обычно составляет не менее 2/3 от общей высоты свечи. Как и для всех остальных свечей на графике вида «японские свечи», если тело пин-бара белое или зеленое, цена закрытия выше цены открытия, а если черное или красное, цена закрытия ниже цены открытия.

(См. рис. ниже).

Цена открытия и закрытия должны находиться рядом друг с другом: в идеальной ситуации эти два значения совпадают, либо находятся максимально близко. Кроме того, цена открытия и закрытия должны находиться на одном из концов свечи или как можно ближе к нему. В частном случае допускается небольшая тень снизу (для «медвежьего» пин-бара) или сверху (для «бычьего» пин-бара) от тела свечи.

На рисунке выше слева показан «бычий» пин-бар, который свидетельствует об отказе рынка принять снижение котировок и/или линии поддержки. Такая ситуация часто приводит к росту курса валюты. «Медвежий» пин-бар имеет противоположный вид и показан на рисунке справа. «Медвежий» пин-бар указывает на высокую вероятность разворота и падения котировок.

На приведенном ниже графике японских свечей для пары GBP/USD с периодом 1 день показан идеальный «бычий» пин-бар с разворотом от нисходящего к восходящему тренду.

Аналогичным образом, на следующем графике японских свечей для пары GBP/USD с периодом 1 день четко просматривается «медвежий» пин-бар, который указывает на разворот тренда вниз.

( Читать дальше )

Торговля акциями при высокой волатильности

- 06 ноября 2013, 09:44

- |

Сегодня инвесторы могут купить или продать акции всего лишь одним нажатием мыши или жестом на планшетном компьютере или даже смартфоне. При этом свои услуги предлагает на выбор почти сотня онлайн-брокеров. Таким образом, инвестировать в фондовый рынок сейчас как никогда легко. Механизм заключения сделок бывает простым, и ввести приказ можно одним кликом мыши. Но в какой момент этот приказ будет исполнен? В спокойные времена – скорее всего, почти моментально. Однако на волатильном фондовом рынке ситуация может быть иной. При торговле акциями в онлайновом режиме осторожность, с которой принимаются инвестиционные решения, должна быть удвоена.

Основная проблема при покупке и продаже акций через торговые платформы заключается в том, что в периоды крайней нестабильности инвесторы не могут быть уверены в том, что их сделка будет исполнена по той цене, по которой они хотят. Это объясняется тем, что в такие периоды брокеры – и онлайновые, и традиционные – обрабатывают огромный поток приказов. В результате, возникает колоссальный дисбаланс, который приводит к задержкам в исполнении приказов. Компьютерные системы становятся перегружены, и приказы отправляются в системную очередь. Для того чтобы без потерь преодолевать такие периоды, онлайн-брокеры и брокерские дома разработали специальные правила, призванные защитить их от высоких рыночных рисков и одновременно обеспечить непрерывное исполнение приказов клиентов. Некоторые фирмы, например, приостанавливают автоматическое исполнение приказов и стараются обрабатывать их вручную. Также может быть ограничено количество акций, которые можно купить в определенном секторе. Обычно это касается тех секторов, где наблюдается самая высокая волатильность.

( Читать дальше )

Основная проблема при покупке и продаже акций через торговые платформы заключается в том, что в периоды крайней нестабильности инвесторы не могут быть уверены в том, что их сделка будет исполнена по той цене, по которой они хотят. Это объясняется тем, что в такие периоды брокеры – и онлайновые, и традиционные – обрабатывают огромный поток приказов. В результате, возникает колоссальный дисбаланс, который приводит к задержкам в исполнении приказов. Компьютерные системы становятся перегружены, и приказы отправляются в системную очередь. Для того чтобы без потерь преодолевать такие периоды, онлайн-брокеры и брокерские дома разработали специальные правила, призванные защитить их от высоких рыночных рисков и одновременно обеспечить непрерывное исполнение приказов клиентов. Некоторые фирмы, например, приостанавливают автоматическое исполнение приказов и стараются обрабатывать их вручную. Также может быть ограничено количество акций, которые можно купить в определенном секторе. Обычно это касается тех секторов, где наблюдается самая высокая волатильность.

( Читать дальше )

теги блога UFXMarkets

- CFD

- CFD в онлайновом режиме

- EUR USD

- forex

- MACD

- UFXMarkets

- валюта

- индикатор

- индикатор RSI

- индикатор Ишимоку

- осцилляторы

- пин-бар

- поддержка

- прогнозирование движения фондового рынка

- рынок форекс

- рыночный тренд

- свечи

- сигнал на покупку

- скользящие средние

- сопротивление

- тенденции

- технический анализ

- торговля

- торговля акциями

- трейдер

- фондовая биржа

- фондовый рынок

- форекc

- форекс

- форекс-трейдинг

- ценные бумаги