| Число акций ао | 26 849 669 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 1 123,0 млрд |

| Опер.доход | 1 105,7 млрд |

| Прибыль | 432,2 млрд |

| Дивиденд ао | – |

| P/E | 2,6 |

| P/B | 0,5 |

| ЧПМ | 3,1% |

| Див.доход ао | 0,0% |

| ВТБ Календарь Акционеров | |

| 07/06 ГОСА по дивидендам - рекомендация "не выплачивать" | |

| Прошедшие события Добавить событие | |

ВТБ акции

-

"Финам" понизил рейтинг акций ВТБ до "держать"

"Финам" понизил рейтинг акций ВТБ до "держать"

«Финам» понизил рейтинг акций ВТБ с «покупать» до «держать» и подтверждает целевую цену на уровне 0,029 руб. за штуку, что предполагает потенциал роста лишь 0,7% с текущих уровней, сообщается в аналитическом материале инвесткомпании.

«ВТБ сильнее других российских финкомпаний пострадал от жестких западных санкций, — отмечает эксперт Игорь Додонов. — В результате прошлый год стал для банка финансово провальным, а остаться „на плаву“ ему позволило активное использование послаблений ЦБ. Между тем худшее для ВТБ, судя по всему, позади, и в этом году банк быстро восстанавливает прибыльность. Несмотря на недавние допэмиссии, капитальная позиция банка остается уязвимой, что, скорее всего, не позволит ему возобновить выплату дивидендов в ближайшие годы. Однако это компенсируется невысокой оценкой по мультипликаторам. Акции ВТБ заметно подорожали в последние месяцы и, на наш взгляд, близки к справедливой оценке».

Настоящее сообщение содержит мнение специалистов инвестиционной компании или банка, полученное Интерфаксом. Такое мнение предоставляется исключительно для целей ознакомления и не является рекомендацией для покупки, продажи ценных бумаг, принятия (или непринятия) каких-либо коммерческих или иных решений. За содержание сообщения и последствия его использования Интерфакс ответственности не несет.

Авто-репост. Читать в блоге >>> В общем если текущие мультипликаторы применить, то да — оценка близка к справедливой. Но надо ведь и опциональную стоимость учитывать.

В общем если текущие мультипликаторы применить, то да — оценка близка к справедливой. Но надо ведь и опциональную стоимость учитывать.

Мало капитала — плохо. Много капитала — тоже плохо. ВТБ показал, что нарастить капитал не так уж и сложно, особенно если ты системообразующий. А вот активы нарастить, да так чтобы они качественные были — это та еще задачка. А у ВТБ с этим проблем особых не видно. Право первого выбора на драфте госпроектов имеет значение.

Внешне пока идет денежная накачка, продолжается рост экономики, а процентная маржа остается высокой — ВТБ конкретно ничего не угрожает. Скоро рынок начнет смотреть в 2025 год, а там у ВТБ уже все отлично уже.

Кроме того, не стоит забывать про списанные зарубежные активы. Даже если 50% вернут, то это сразу решит все вопросы.

Интересная история без конкретных ценовых целей с солидным фундаментом.

Актуальная инвестидея: покупка акций ВТБПАО «Банк ВТБ»

Тикер

VTBR

Идея

Long

Срок идеи

1 месяц

Цель

0,0345 руб.

Потенциал идеи

18,96%

Об...

Finam, смешно… А Додонов из Финам пишет, что цена близка к справедливой… Думаю аналитикам Финама сперва надо договориться между собой… Но думаю, что 3 копейки кольнут и в коррекцию… Акции ВТБ близки к справедливой оценке после роста - Финам

Акции ВТБ близки к справедливой оценке после роста - Финам

ВТБ сильнее других российских финкомпаний пострадал от жестких западных санкций. В результате прошлый год стал для банка финансово провальным, а остаться «на плаву» ему позволило активное использование послаблений ЦБ. Между тем худшее для ВТБ, судя по всему, позади, и в этом году банк быстро восстанавливает прибыльность. Несмотря на недавние допэмиссии, капитальная позиция банка остается уязвимой, что, скорее всего, не позволит ему возобновить выплату дивидендов в ближайшие годы. Однако это компенсируется невысокой оценкой по мультипликаторам. Акции ВТБ заметно подорожали в последние месяцы и, на наш взгляд, близки к справедливой оценке.

Мы понижаем рейтинг акций ВТБ до «Держать» с «Покупать» и подтверждаем целевую цену на уровне 0,029 руб., что предполагает апсайд лишь 0,7%. С момента нашей прошлой рекомендации от конца мая цена акций банка поднялась на 24%, и данные бумаги, на наш взгляд, уже справедливо оцениваются рынком.

Додонов Игорь

ФГ «Финам»

Авто-репост. Читать в блоге >>>

банк просто растет потому что нужно вырасти, а потом когда придет нужный момент сразу появятся куча негатива и полетит в низ, Но до этого мо...

Метод №5, сейчас на Мосбирже растёт всё, даже самый последний мусор. Думаю, что в этих условиях, даже такой непривлекательный банк, как ВТБ, просто обязан расти, тем более, что за этот год у него действительно намечается приличная прибыль.

Если грубо, то по активам (19+ трлн) ВТБ это половинка Сбера (активы 39 трлн) и второй по величине банк страны. А сейчас даже больше, так как ВТБ купил «Открытие» и «РНКБ», после чего его активы увеличились примерно до 23 трлн. По коэффициенту P/B (цена/капитал) ВТБ оценен в 1,5 раза дешевле Сбера. Но при этом Сбер эффективнее и намного лояльнее к акционерам, так, что этот дисконт возник не случайно. Я бы сейчас если и покупал, то Сбер. Но если Сбер продолжит рост, то ВТБ определенно пойдёт за ним следом. Более того, спекулятивно ВТБ даже интереснее, его акции более волатильны.

Актуальная инвестидея: покупка акций ВТБ

Актуальная инвестидея: покупка акций ВТБПАО «Банк ВТБ»

Тикер

VTBR

Идея

Long

Срок идеи

1 месяц

Цель

0,0345 руб.

Потенциал идеи

18,96%

Объем входа

5%

Стоп-приказ

0,0275 руб.

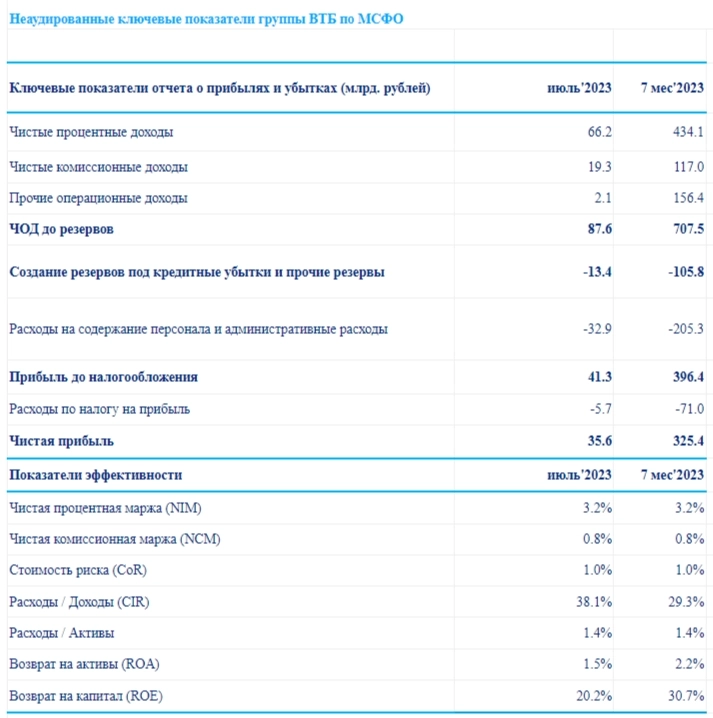

Чистая прибыль ВТБ в июле 2023 года составила 35,6 млрд рублей, с начала года — 325,4 млрд рублей. Чистый процентный доход в июле составил 66,2 млрд рублей, а за первые семь месяцев 2023 года — 3434,1 млрд рублей. Несмотря на значительное повышение Банком России ключевой ставки в августе, ВТБ сохраняет прогноз прибыли на 2023 год на уровне 400 млрд рублей.

Бумага находится в рамках растущего тренда. При открытии длинной позиции на 5% от портфеля и выставлении стоп-приказа на уровне 0,0275 руб. риск на портфель составит 0,26%. Соотношение прибыль/риск составляет 3,67.

Данный материал носит исключительно информационный характер, не является индивидуальной инвестиционной рекомендацией или предложением приобрести упомянутые ценные бумаги.

Авто-репост. Читать в блоге >>> Банки РФ выдали за 8 месяцев 2023г более 5,1 трлн рублей ипотеки (за август 800 млрд руб) - больше, чем за весь 2022 год — пресс-служба ВТБ

Банки РФ выдали за 8 месяцев 2023г более 5,1 трлн рублей ипотеки (за август 800 млрд руб) - больше, чем за весь 2022 год — пресс-служба ВТБ

В августе 2023г банки предоставили населению около 800 млрд рублей на покупку недвижимости — это максимальный результат за всю историю наблюдений. Всего за 8 месяцев 2023г было выдано 5,1 трлн руб ипотеки. ВТБ в августе выдал ипотеки на 180 млрд рублей. Основная доля выдач пришлась на стандартные программы. Средний размер кредита — 5 млн руб.

www.interfax.ru/business/919119

Авто-репост. Читать в блоге >>>

Сколько же действительно стоит ВТБ!? Как говориться давайте подсчитаем вместе:

Обыкновенных акций-26 849 669 465 190 штук по 0,01 р.

Префы п...

Сергей Нагель, вы рассмотрели один из вариантов

представьте, что префы — это облиги, и тогда р/е окажется в другом классе, и сбер на текущих уровнях покажется недооцененным, а втб переоцененным

чтоб не ломать копья, какой подход к префам более правильный, забудьте про анализ банков через р/е, а особенно банков с такой структурой капитала как у ВТБ

уж лучше по собственному капиталу, хотя и это тоже говно, поскольку ВТБ уже совершил дефолт по вечным облигам, входящим в капитал 1го и 2го уровней

ВТБ — это про спекуляции

а Р/Е или Р/BV это про инвестиции, т.е. не про ВТБ ВТБ отчитался за июль и 7м 2023г., банк продолжает генерировать прибыль, но повышение ключевой ставки может сократить доходы

ВТБ отчитался за июль и 7м 2023г., банк продолжает генерировать прибыль, но повышение ключевой ставки может сократить доходы

🏦 Банк ВТБ опубликовал обобщённые консолидированные финансовые результаты по МСФО за июль 2023 года (воздержавшись от раскрытия сопоставимых данных за предыдущий год). ВТБ продолжает бить рекорды по чистой прибыли и стремиться к долгожданным 400 млрд за год, данный рубеж банк, вполне, сможет перешагнуть, тут сомнений не должно оставаться (за 7 месяцев 2023 года было заработано — 325,4 млрд, напомню вам, что годовой рекорд по чистой прибыли был зафиксирован в 2021 году — 327,4 млрд, в августе данный рекорд уже будет побит за 8 месяцев). На чём держится сей феноменальный результат: на процентных доходах (спрос на ипотеку и потребительские кредиты возрос, это даже отметил ЦБ и поднял ставку до 12%), валютной переоценке (ослабление рубля сыграло немаловажную роль с начала 2023 года) и приобретению РНКБ (данный эффект повлиял на I квартал, поэтому в мае чистая прибыль банка просела почти в 2 раза). Теперь давайте перейдём к основным показателям банка:

Авто-репост. Читать в блоге >>>

Сколько же действительно стоит ВТБ!? Как говориться давайте подсчитаем вместе:

Обыкновенных акций-26 849 669 465 190 штук по 0,01 р.

Префы п...

Сергей Нагель, После таких допэмиссий, ВТБ стоит безумно дорого. Вообще не понимаю, как он к этой отметке умудрился доползти… Сколько же действительно стоит ВТБ!?

Сколько же действительно стоит ВТБ!?

Как говориться давайте подсчитаем вместе:

Обыкновенных акций-26 849 669 465 190 штук по 0,01 р.

Префы первого типа-21 403 797 025 000 штук по 0,01р

Префы второго типа-3 073 905 000 000 штук по 0,1р.

Дабы привести все к сопоставимым цифрам логично предположить что один преф фторого типа равен 10 обычкам. Поэтому будем считать, что у нас 30 073 905 000 000префов второго типа.

Складывая эти цифры получаем 78 327 371 490 190штук приведенных к обычке акций.

Текущий ценник 0,02879 рубля за акцию.

И получаем что рынок оценивает ВТБ в 2 255 045 025 202рублей или 2,25 триллиона рублей.

Много это или мало конечно большой (и самый интересный разумеется) вопрос.

Но если Костин оправлает свой же (заниженный на мой взгляд с учетом первого полугодия в 400млрд.) то это Р/E 5,6 в целом не плохо, хотя до этих расчетов ожидал большего дисконта к Сберу (если брать реально достижимые, а не (полагаю преднамеренно )заниженные ожидания транслируемые руководством ВТБ.

В целом ожидаю от ВТБ не менее 650млрд. (Т.е. р/е =3,8 примерно) А от Сбера 1,1 триллиона (р/е 5,7)

Авто-репост. Читать в блоге >>> Уже недешево. Выплата дивидендов ВТБ за 2023г маловероятна - Альфа-банк. В следующие месяцы генерация прибыли снизится до 20+ млрд руб. в месяц

Уже недешево. Выплата дивидендов ВТБ за 2023г маловероятна - Альфа-банк. В следующие месяцы генерация прибыли снизится до 20+ млрд руб. в месяц

Выплата дивидендов ВТБ за 2023г маловероятна — Альфа-банк

Выплата дивидендов ВТБ по итогам текущего года маловероятна, говорится в комментарии старшего аналитика Альфа-банка Евгения Кипниса.

«ВТБ раскрыл результаты по МСФО за июль и 7М23. Мы полагаем, что прибыль банка в 2023 году может несколько превысить прогноз менеджмента, который сохраняется на уровне 400 млрд руб. При этом, по словам менеджмента, в следующие месяцы генерация банком прибыли снизится до 20+ млрд руб. в месяц. По-прежнему считаем, что выплата дивидендов ВТБ по итогам 2023 года маловероятна, поскольку эмитент сфокусирован на пополнении капитала после потерь 2022 года (613 млрд руб.). Достаточность капитала Н1.1 находится на низком уровне (6,2%). Недавнее решение ЦБ РФ о введении повышенных коэффициентов риска по потребительским кредитам, на наш взгляд, является дополнительным аргументом в пользу отказа банка от дивидендов, — отмечает эксперт. — По нашим оценкам, ВТБ торгуется на мультипликаторе 0,73x P/BV 2023П с учетом допэмиссии, что недешево — это предполагает 12%-ную премию к историческим средним уровням и всего 19%-ный дисконт к Сбербанку».

Авто-репост. Читать в блоге >>>

Ипотека бьет рекорды на повышении ставок

Ипотека бьет рекорды на повышении ставокСамые оперативные данные о кол-ве сделок выходят на Домклике (Сбер). Данные на август рекордные, видимо, на повышении ставок все кто откладывал, уже не откладывали.

На январь-август в штуках уже сопоставимо с годовыми результатами:

Месячная динамика:

Авто-репост. Читать в блоге >>> Банк ВТБ (ПАО) Проведение заседания совета директоров и его повестка дня

Банк ВТБ (ПАО) Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия Председателем Наблюдательного совета Банка ВТБ (ПАО) решения о проведении заседания Наблюдательного совета Банка ВТБ (ПАО): 01.09.2023.

2.2. Дата проведения заседания Наблюдательного совета Банка ВТБ (ПАО): 05....

Авто-репост. Читать в блоге >>> 💡ВТБ

💡ВТБ

🍋Вымораживает эта бумажка своей не самостоятельностью. Вроде и отчëт хороший показывает и планы строит. Отчëт и планы свои, а котировки без Сбера не шевеляться. Сбер недавно зашевелился и ВТБ чуть спустя зашевелился. Сбер запилил и ВТБ не рыба не мясо стала!!!!((((

🍋А технически, на восходящем тренде образовалась очередная тенденция, в рамках которой пока бумага и двигается.

🍋Сейчас цена подошла к локальному хаю и сегодня пока нет никаких предпосылок, что будет пробитие. Пока больше говорит о том, что можем получить ложный пробой и вновь двинуть в сторону трендовой.

🍋Если мне покажется, что бумага собирается на тест трендовой, спекуль прикрою, не хочу отдавать рынку 2,5%. А ниже буду перезаходить. Это что касается спекуля, а среднесрок не трогаю, продолжаю удерживать.

🐹Заходите к Хомяку в гости, поторгуем вместе:

t.me/+Vr8g1Fj1MZhkN2Iy

Не является индивидуальной инвестиционной рекомендацией.

Авто-репост. Читать в блоге >>> ЦБ РФ не исключает дальнейшее повышение ставки, будет оценивать поступающие данные - Набиуллина

ЦБ РФ не исключает дальнейшее повышение ставки, будет оценивать поступающие данные - НабиуллинаРОССИЯ-ЦБ-СТАВКА-ПЛАНЫ

01.09.2023 15:17:52ЦБ РФ не исключает дальнейшее повышение ставки, будет оценивать поступающие данные — Набиуллина

Москва. 1 сентября. ИНТЕРФАКС — Банк России не исключает дальнейшего повышения ключевой ставки, оценит поступающие данные, заявила председатель ЦБ Эльвира Набиуллина.

«В качестве проинфляционных факторов мы видим и сохранение нынешних достаточно высоких темпов роста кредитования, и бюджетный импульс возможный, и ослабление курса, и конечно, отсутствие разворота в инфляционных ожиданиях. Будем смотреть на эти данные, в зависимости от этого принимать решение, есть ли необходимость дальнейшего повышения ставки, мы не исключаем», — сообщила Набиуллина журналистам в пятницу.

Авто-репост. Читать в блоге >>> ВТБ сохраняет прогноз по прибыли в 400 млрд руб. на 2023 год - Ренессанс Капитал

ВТБ сохраняет прогноз по прибыли в 400 млрд руб. на 2023 год - Ренессанс Капитал

ВТБ – Нормализация результатов в июле

Капитализация: RUB 364 191 млн

Объём торгов: RUB 4 389,1 млн

В свободном обращении: 38,20%

Банк ВТБ опубликовал неаудированные результаты по МСФО за июль и 7М23, отразившие чистую прибыль в 36 млрд руб. и 325 млрд руб. соответственно. Прибыль в июле заметно сократилась по сравнению с предыдущими месяцами, что объяснялось отсутствием вклада значимых в 1П23 разовых факторов, в том числе эффекта валютной переоценки (последнее может отражать достижение более сбалансированной валютной позиции банка). На этом фоне рентабельность капитала снизилась до около 20% (31% за 7М23), что все еще выше уровня 2021 года. Показатели основной деятельности банка остались на трендах предыдущих месяцев: рост кредитного портфеля и средств клиентов был пропорциональным на уровне 2–3% м/м и 12–13% с начала года при сохранении достаточно устойчивой структуры баланса. Процентная и комиссионная маржа остались вблизи долгосрочных средних (3,2% и 0,8% в июле), как и стоимость риска (1,0%) и показатели качества кредитного портфеля.

Авто-репост. Читать в блоге >>> Инвестиционный профиль ВТБ привлекателен, хотя к дивидендам банк вернется не ранее 2025 года - Промсвязьбанк

Инвестиционный профиль ВТБ привлекателен, хотя к дивидендам банк вернется не ранее 2025 года - Промсвязьбанк

ВТБ подтверждает прогноз по прибыли на 2023 год на уровне 400 млрд рублей. По данным консолидированной отчетности за июль, ВТБ сохраняет высокие темпы кредитования на уровне более 2% в месяц по ЮЛ и ФЛ при сохранении процентной маржи в размере 3,2%. Стоимость риска остается на комфортном уровне 1%.

Отметим рост соотношения операционных расходов к выручке (CIR) до 38% в июле против 28% в I полугодии при снижении рентабельности капитала (ROE) до 20% в июле против 33% за первые 6 месяцев.

ВТБ подтверждает прогноз по прибыли на 2023 год на уровне ~400 млрд руб. Прогноз выглядит консервативным на фоне 325 млрд руб. чистой прибыли, заработанной за 7 месяцев. Вместе с тем, ВТБ отмечает, что повышение ключевой ставки окажет негативное влияние на результаты банка.

Банк демонстрирует сильную динамику показателей и даже в условиях ожидаемого торможения темпов кредитования может превысить свой прогноз и заработать 430–450 млрд руб. чистой прибыли по итогам года.

Мы оцениваем инвестиционный профиль ВТБ как привлекательный, хотя к выплате дивидендов банк вернется не ранее 2025 г. Держим акции ВТБ в нашем модельном портфеле. Ждем, что рынок позитивно отреагирует на представленную отчетность и котировки акций банка продолжат движение в направлении нашей тактической цели 3,5 копеек.

«Промсвязьбанк»

Авто-репост. Читать в блоге >>> Объем трансграничных переводов в ВТБ за лето вырос в шесть раз

Объем трансграничных переводов в ВТБ за лето вырос в шесть разС января по август розничные клиенты ВТБ совершили более 140 тыс. переводов за рубеж на 21 млрд рублей. Только за три летних месяца пользователи «ВТБ онлайн» перевели в дружественные страны 6,5 млрд рублей, проведя более 75 тыс. операций. Это в шесть раз превышает объем переводов по этим направлениям за аналогичный период прошлого года, а также опережает на 70% показатели весенних месяцев и в 2,3 раза — зимних

Изначально наибольшую долю среди трансграничных переводов, совершаемых клиентами банка, занимали переводы в Таджикистан, однако во второй половине августа лидер по числу транзакций сменился — им стал Узбекистан

Число и объем переводов в дружественные страны растет весь прошлый и текущий год. Это связано как с расширением географии переводов, над которой ВТБ усиленно работает, так и с повышением качества и скорости проведения таких транзакций. В августе мы существенно расширили возможности переводов в Узбекистан. После подключения 26 банков-получателей страна сразу вырвалась в лидеры по переводам. Сегодня банк предлагает розничным клиентам переводы за рубеж в 12 стран, до конца года число доступных направлений увеличится в три раза — до 30 стран. Ключевыми направлениями станут Турция и Индия

Авто-репост. Читать в блоге >>> Минус банкам. 12% надолго. ВТБ ждет падения спроса на кредиты из-за роста ставок и жесткости ЦБ.

Минус банкам. 12% надолго. ВТБ ждет падения спроса на кредиты из-за роста ставок и жесткости ЦБ.

Второй по величине российский банк готовится к долгому периоду высоких ставок — минимум до середины 2024 года.

«У многих участников рынка есть мнение, что увеличение ключевой ставки по опыту марта 2022 года или декабря 2014 года является краткосрочным и что, скорее, быстро, чем поздно она пойдет вниз, — говорит зампред ВТБ Дмитрий Пьянов. — <…> Мы считаем, что это ожидание неоправданно, и повышение имеет исключительно природу борьбы с ускорившейся инфляцией». По его мнению, до тех пор, пока текущая инфляция не будет соответствовать таргету ЦБ, рынку придется жить со ставкой 12%.

С точки зрения ЦБ, банковский сектор «нарушает трансмиссионный механизм или ухудшает его», так что регулятор будет охлаждать кредитные рынки и дальше.

Среди последствий для динамично растущего розничного рынка Пьянов ждет:

👉 дальнейшего ухудшения количественных ограничений в розничном кредитовании,

👉 пересмотра макропруденциальных риск-весов,

👉 пересмотра показателя долговой нагрузки.

@frank_media

t.me/frank_media/11288

Авто-репост. Читать в блоге >>> Дано:

Дано:

1. На ИИС и брокерском отключена маржинальная торговля, с подтверждением по смс.

2. Аналогично отозвано право банка на использование моих ценных бумаг.

3. Никаких шортовых позиций не открывалось. Вообще, ни разу с моего прихода на фондовый рынок не шортил. Только на свои, надолго, по крайней мере такие пока планы, сейчас учусь бумажную прибыль пересиживать. В портфеле только рублевые активы.

Задача: получить маржин смс, увидеть минус по денежной позиции на счетах. Списание — прочие комиссии.

Решение: быть клиентом Втб Брокера :).

Я несколько в растерянности, что это было и, главное, как сделать так, чтобы не повторилось. - пишем + в уме = фига в кармане - Пьянов, ВТБ

- пишем + в уме = фига в кармане - Пьянов, ВТБ

www.interfax.ru/business/918649

www.interfax.ru/business/918646

разбирать месячную отчетность банка — это всего равно что пить пиво без хмеля (чем обычно занято большинство россиян мужеского пола в летний период)

но есть пара моментов:

1. намек на зависимость сокращения прибыли банков из-за роста ставки (хотя многие спекули думают иначе)

2. прогноз сохранения высокой ставки в течение 12 месяцев, т.е. до следующего августа

Мне не приходилось слышать о снижение ставки в августе перед сбором урожая, а значит период высоких ставок может продлиться до октября-ноября 2024, а соответственно и все ожидания роста прибыли или даже дивидендов — это ГЛУПОСТИ (если конечно ставка останется 2х-значной)

3. «исправление трансмиссионного механизма при помощи инвазивных методов» — автор Пьянов.

нормальный челове это даже со стаканом не поймет

В медицинской практиве это бы означало — "решение проблем боли в суставах путем уколов в жопу" или что-то в этом духе.

Г-н Пьянов раскрывает нам формулу управления банковской системой РФ нынешним руководством ЦБ — «ЧТО НИ ПОНОС, ТО ЗОЛОТУХА».

Авто-репост. Читать в блоге >>> Минус банкам. Объем кредитов в 4 квартале уменьшится на 22%.

Минус банкам. Объем кредитов в 4 квартале уменьшится на 22%.

Банк России установил более строгие ограничения на кредитование заемщиков с высокой долговой нагрузкой

31 августа 2023 года

Банк России установил новые макропруденциальные лимиты по необеспеченным кредитам и займам на IV квартал 2023 года. Решение принято для того, чтобы ограничить рост закредитованности граждан за счет дестимулирования кредитования заемщиков с высокой долговой нагрузкой.

Совет директоров Банка России при принятии этого решения исходил из следующего.

Необеспеченное потребительское кредитование растет высокими темпами. Рост задолженности в июле был наибольшим за последние 12 месяцев и составил 2%, а годовой темп роста — 13,3%1 на 1 августа 2023 года.

Банки и микрофинансовые организации (МФО) соблюдали макропруденциальные лимиты (МПЛ) по итогам II квартала 2023 года. У банков доля вновь предоставленных кредитов и открытых, в том числе увеличенных, лимитов заемщикам с ПДН2 более 80% не должна была превосходить 25%. По результатам II квартала 2023 года она составила 20% по вновь открытым лимитам и 22% по предоставленным кредитам (без учета кредитных карт)3.

Авто-репост. Читать в блоге >>>

ВТБ - факторы роста и падения акций

- Если ВТБ закончит "мутить" с непрофильными активами, то RoE банка вырастет (02.06.2019)

- С июля банк работает в прибыль, убытки остались в 2022 году (14.03.2023)

- Допэмиссия должна решить все проблемы с достаточностью капитала. Дальше курс на восстановление прибыли. (14.03.2023)

- Купленные Открытие и РНКБ вместе зарабатывали 80 млрд руб. чп в 2021 году (+23% к ЧП ВТБ в 2021 году). (14.03.2023)

- При подсчете рыночной капитализации ВТБ надо учитывать 520 млрд рублей, на которые были выпущены привилегированные акции в пользу Минфина и ВТБ - эти акции на рынке не торгуются, но ВТБ имеет обязательство платить по ним дивиденды (17.03.2017)

- Выплаты по префам ВТБ существенно влияют на див. доходность обычки. (22.03.2017)

- Участники рынка могут опасаться, что повышение процентных ставок вызовет снижение спроса на кредиты со стороны физических лиц (29.10.2021)

- Банк пользуется всеми послаблениями ЦБ, дивидендов здесь можно ожидать годами. (14.03.2023)

ВТБ - описание компании

ВТБ — второй по размеру активов банк в России. Является системно значимым банком, основным акционером является государство в лице РФФИ (60,9%).1 Допэмиссия 1К2023 = 149 млрд руб

2 Допэмиссия 2К2023 = 93,8 млрд руб

Головной банк группы ВТБ, в которую входят: ВТБ, ВТБ 24, Банк Москвы, Почта банк, Мосводоканалбанк, Транскредитбанк, ВРБ Москва, Еврофинанс Моснарбанк, Банк ВТБ Северо-Запад. В состав группы также входят банки -нерезиденты: ВТБ Банк (Украина), ВТБ Беларусь (Беларусь), ДО АО Банк ВТБ (Казахстан), ЗАО «Банк ВТБ (Армения)», Vietnam-Russia Joint Venture Bank, Russian Commercial Bank (Cyprus) Ltd., ОАО Банк ВТБ (Азербайджан), Banco VTB-Africa S.A., АО «Банк ВТБ (Грузия)», ВТБ Банк (Франция), АО ВТБ Банк (Германия), ВТБ Банк (Австрия) АГ. Также имеются филиал в Китае и Индии.

В октябре 2015 года получил статус члена Шанхайской биржи золота (Shanghai Gold Exchange, SGE) с правом участия в торгах на международном отделении биржи в зоне свободной торговли Шанхая.

Уставный капитал ВТБ составляет 651,34 млрд руб.

12,96 трлн обыкновенных акций (на 130 млрд руб по номиналу), из которых 60,935% принадлежат Росимуществу.

Также в уставный капитал входят 21,404 триллиона привилегированных акций (на 214 млрд руб), принадлежащих Минфину РФ.

АСВ принадлежат 3,074 триллиона привилегированных акций типа А (на 307,4 млрд руб), или 47,2% уставного капитала ВТБ.

Обыкновенные акции составляют лишь 1/3 уставного капитала ВТБ:

Обыкновенные акции ВТБ торгуются на Московской Бирже, а также на LSE в виде ГДР.

1 ГДР на акции ВТБ эквивалентен 2000 обыкновенных акций.

ВТБ является акционером следующих компаний:

✅Группа ПИК == 23,05%

✅

✅

✅

✅

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций