принес таки в жертву своего лося ради успешного полета ваших ракет по это папире)

пристегивайтесь

dst,

Это не жертва. Это разумно.

Откупитесь на эту сумму у тех, кто даёт прибыль.

А остальные пусть пока тешат себя надеждами на удачу

Кто то умеет быстро находить новые стратегии, а кому то некогда. И они ждут пока гора придёт к Магомеду

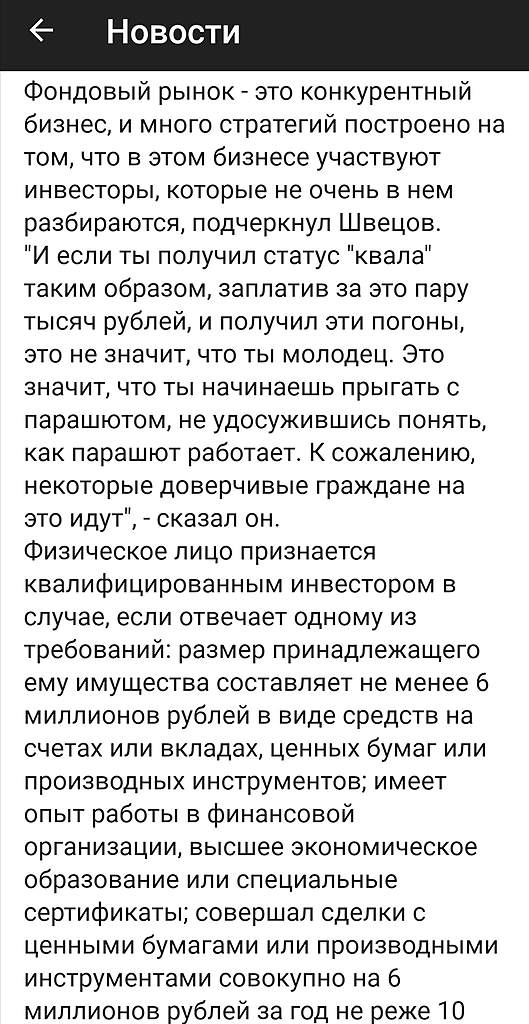

На бирже не все сделки прибыльные. Что бы они стали прибыльными, нужно опыт и годы. И не все трейдеры успешны. Далеко не все. Опытные тоже теряют и много.

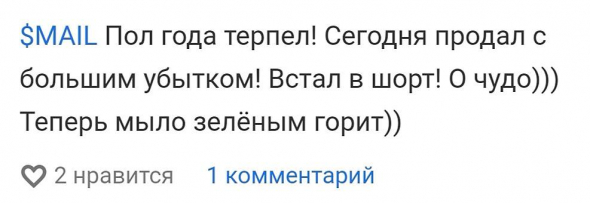

За пол года пока сидишь в минусе многое может поменяться. И такие разные форсмажеры никто ни не может просчитать.

Сегодняшний отскок от дна у Мыла это 12 рублей на 1 акцию. Очень крупный отскок ![]()

Дмитрий, глянул ваши комменты. В лонге застряли? ![]() красиво панику создаете, пять

красиво панику создаете, пять ![]()

а как вам такой взгляд:

Выручка Mail.ru Group («совокупная сегментная выручка», как называет этот показатель сам холдинг) выросла на 21,2% в сравнении с аналогичным прошлого года и составила 107 428 млн рублей.

Это на 1,3% выше нашего прогноза, составлявшего 106 055 млн рублей. Иначе говоря, годовая выручка ведёт себя предсказуемо. Отставание по темпам роста от «Яндекса», которое сохраняется с годами, привело к двукратному отставанию по выручке («Яндекс» заработал 218 млрд рублей). Однако темпы прироста почти выровнялись: у Mail.ru это 21,2%, а у «Яндекса» – 24%. Правда, не из-за ускорения Mail.ru, а, скорее, из-за некоторого снижения скорости роста «Яндекса».

Разрыв между двумя крупнейшими российскими интернет-компаниями по относительной величине может и еще увеличиться, но не очень значительно. Mail.Ru прогнозирует на текущий год выручку в 130 млрд рублей, а у «Яндекса» она при благоприятном развитии может приблизиться к трёмстам миллиардам.

Драйвером роста выручки Mail.ru остается игровой сегмент (MY.GAMES). В последнем квартале прошлого года выручка в нем выросла на 27%. Сегмент интернет-рекламы вырос на 5%. Судя по данным АКАР за первые девять месяцев этого года, российский рынок интернет-рекламы остался на уровне 2019 года, весь рост обеспечил последний квартал. У Mail.ru в последнем квартале выручка по сравнению с аналогичным периодом предыдущего года выросла на 10,2%. Выручка VK, однако, увеличилась на 14,9%.

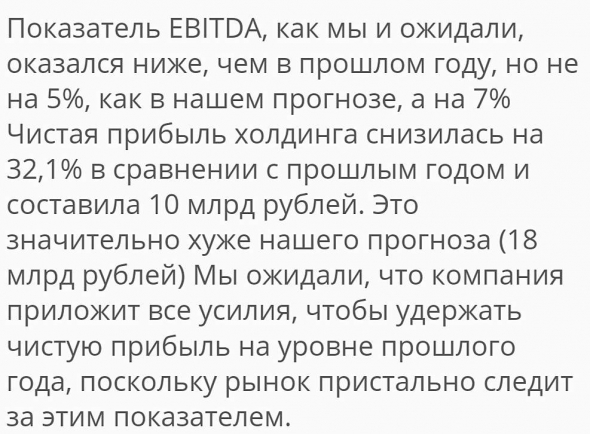

Показатель EBITDA, как мы и ожидали, оказался ниже, чем в прошлом году, но не на 5%, как в нашем прогнозе, а на 7% Чистая прибыль холдинга снизилась на 32,1% в сравнении с прошлым годом и составила 10 млрд рублей. Это значительно хуже нашего прогноза (18 млрд рублей) Мы ожидали, что компания приложит все усилия, чтобы удержать чистую прибыль на уровне прошлого года, поскольку рынок пристально следит за этим показателем.

Очевидно, менеджмент делает ставку на рост, и это правильно. Проблема лишь в том, что успех выбранных направлений роста пока не очевиден. У компании есть долг объемом 9,4 млрд рублей, процентные выплаты в результате рефинансирования снижены до 7%. По сравнению с долгами операторов связи и соответствующими коэффициентами, эти суммы незначительны.

В совместном комментарии председателя совета директоров Дмитрия Гришина и генерального директора Бориса Добродеева говорится о том, что стратегические приоритеты компании остаются неизменными – фокусироваться на ключевых компетенциях и строить интернет-экосистему с VK в ее центре. А также – обгонять рынок цифровой рекламы, покорять глобальный игровой рынок и развивать новые инициативы, в основном, вокруг сервиса «Юла».

Тут есть скрытые смыслы, поскольку в разделе сайта компании, посвященном ее стратегии, по-прежнему, звучат слова Бориса Добродеева об экосистеме экосистем, основой которой является электронная коммерция. Там говорится, что благодаря сделкам и стартапам компания закрепилась в классифайдах, фудтехе, мобилити и товарном e-commerce. Но в годовом отчете в разделе «Guidance» компания напоминает, что все эти лакомые направления принадлежат совместным компаниям и, таким образом, не отражаются в данном отчете.

В принципе, инвесторов этот момент может насторожить, поскольку, очевидно, что холдинг верно представляет себе роль электронной коммерции как главного драйвера роста интернет-экономики (с темпами 33% по прогнозам DataInsight и больше 100% по данным ведущих интернет-магазинов, а отнюдь не 20%!), и этот прекрасный новый мир относится к её стратегии и совместным предприятиям, но не к её годовому отчёту. У инвесторов в такой ситуации может возникнуть опасение, что экосистема на основе электронной коммерции останется где-то в стороне.

Компания, таким образом, не попадает в число бенефициаров stay-at-home, не демонстрирует ясной траектории движения к росту прибыли и предлагает относительно размытые перспективы роста с центром в VK, но на периферии онлайн-торговли. Это, безусловно, настораживает рынок.

Рынок отреагировал снижением стоимости расписок Mail.ru на 2%, и, надо признать, реакция оказалась мягче, чем можно было бы ожидать. К примеру, акции SalesForce (CRM) падали на 4% в связи всего лишь с уменьшением прогнозов компании на 2022 год, несмотря на то, что показатели 2020 года превзошли ожидания аналитиков. Впрочем, купить Mail.ru по цене расписки дешевле 1900 рублей пока все равно не удается – бумага стоит 1967 рублей.

Капитализация компании составляет $5,8 млрд. при выручке в пересчете на доллары в $1,45 млрд. Мультипликатор P/S равен 4, и это больше похоже на коэффициенты таких тамплиеров, как Oracle и Cisco, но не на множители лидера онлайн-коммуникаций. У Facebook (FB) P/S превышает 8, у Twitter (TWTR) – 15, у Pinterest – 27 (PINS) и у Snap (SNAP) – 36. Почему рынок верит в будущее этих компаний, но скептичен в отношении Mail.ru?

Andrei Gushin,

Никакого лонга с Майл.

Вы реальнее посмотрите на вещи. Пыль в глаза пускают, не более.

За симпатичным некрологом можно понаблюдать конечно.

А итоге факты свидетельствуют реальную картину.

Чтобы заработать на акциях, надо понимать 2 простые вещи.

Которые кто то не смог или не захотел увидеть в корне.

Покупая бумагу здесь и сейчас, вы самостоятельно берете на себя все риски и все за и против, опираясь только на ваш личный опыт.

Статьи и рекламные буклеты о перспективах могут затуманить вам голову.

Главный ваш козырь, это ваша личная прибыль, в результате сделаного вами выбора. И эту вашу прибыль которая вам покоя не даёт, и вашу жадную несмотрительность, неумение просчитать ходы на три шага вперед, кто то всегда захочет воспользоваться и забрать себе. Потому что так устроен мир.

Задача менеджмента, выманить из вас и вам подобных миллиарды свободных средств на вашу иллюзию или мечту под любым красивым соусом. Не забывайте, что актив идёт не по номиналу, а с коэфициентом *4 к реальной стоимости всех активов.

Поэтому, снижая цену, на данном этапе Мыло ничем особо пока не рискует, а манипулируют вашей мечтой, продаёт вам иллюзию в 4-х или 10-и кратном размере от ожидаемой в будущем прибыли, не сопоставимой с реальной стоимостью активов.

Красиво вас развели и залезли к вам в мозг и в карман профессиональные шулеры. Да вообщем то продавали вам мечту о светлом будущем. Но вы вы же сами этого хотели, что бы вас так развели на отчётах и на ожиданиях роста.

А то что когда нибудь в долгосрочной перспективе 10 лет у вас возможно будет прибыль, это всего лишь ваши планы. Не более

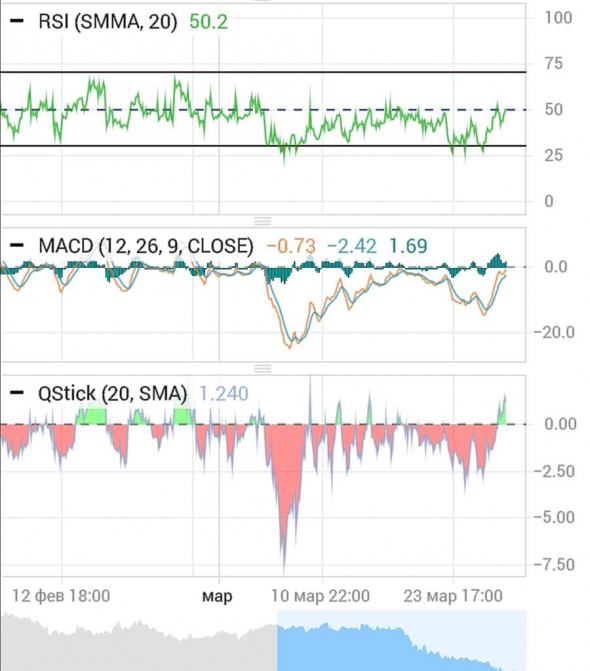

Финаме

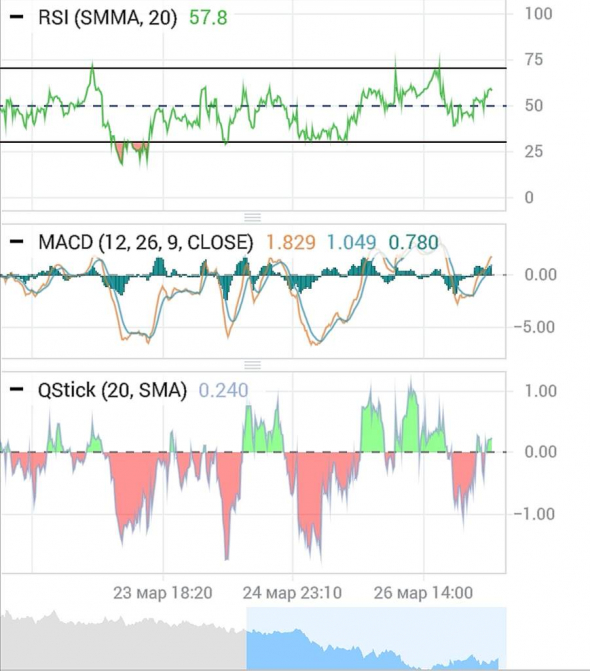

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций