| Число акций ао | 1 757 млн |

| Номинал ао | 0.001 руб |

| Тикер ао |

|

| Капит-я | 140,2 млрд |

| Выручка | 538,4 млрд |

| EBITDA | 230,2 млрд |

| Прибыль | -25,6 млрд |

| Дивиденд ао | – |

| P/E | -5,5 |

| P/S | 0,3 |

| P/BV | – |

| EV/EBITDA | 2,6 |

| Див.доход ао | 0,0% |

| VEON Календарь Акционеров | |

| 13/03 Отчет по МСФО за 2025 год | |

| Прошедшие события Добавить событие | |

VEON акции

-

VEON, Билайн - завтра отчет до открытия Америки.

VEON, Билайн - завтра отчет до открытия Америки.

Сегодня акции выросли на 7%. Сливать дальше, как мне кажется, уже некуда: и так от максимумов года на 45% сползли, прогнозная дивдоходность составляет 13% (!) в долларах (!) На finviz.com указано, что отчет завтра до открытия. Только вот не знаю, какой. Видимо, квартальный или годовой.

Акции торгуются и на Санкт-Петербургской бирже, но там спреды до открытия Америки 5-10%. А так — вероятно, ждут хорошего отчета. Надеюсь, что в этом году очередные узбеки свой сом девальвировать не будут… Закрытие сделки Мегафона и Veon по разделу Евросети ожидалось рынком

Закрытие сделки Мегафона и Veon по разделу Евросети ожидалось рынком

Компании закрыли сделку по разделу Евросети

МегаФон консолидирует 100% сотового ритейлера. Veon и МегаФон сообщили вчера о закрытии сделки по разделу принадлежавшей им совместно компании «Евросеть». В итоге МегаФон консолидирует 100% Евросети (включая все долги и обязательства), получив 50% акций, которыми ранее владел Veon, плюс 1,25 млрд руб. В свою очередь, Veon получит около 1 800 салонов связи, то есть половину магазинов этой сети.

Оптимизация присутствия мобильных операторов в розничной сети оправданна. Оптимизация присутствия мобильных операторов в розничном бизнесе и более рациональное поведение на рынке устройств – то, от чего могли бы выиграть все участники рынка. В нынешних условиях операторам важнее поддержание лояльности высокодоходных абонентов, а не новые подключения, и монобрендовые сети могут быть привлекательнее, чем условно независимые. Veon уже фактически начал процесс интеграции магазинов Евросети в свою монобрендовую сеть. МТС также начала процесс оптимизации своей монобрендовой розничной сети.

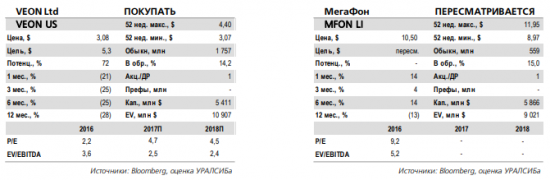

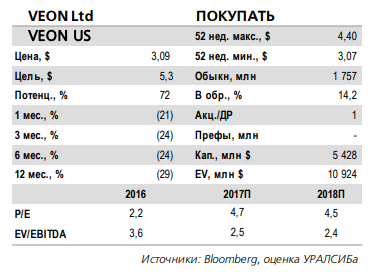

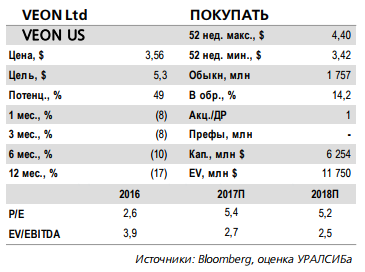

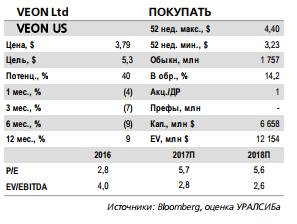

Мы предпочитаем МТС и Veon в российском секторе мобильной связи. Закрытие сделки по разделу Евросети ожидалось рынком. На наш взгляд, присутствие на насыщенном и низкорентабельном рынке мобильной розницы не добавляет стоимости мобильным операторам, генерирующим свои основные денежные потоки за счет доходов от услуг связи. Мы подтверждаем рекомендацию ПОКУПАТЬ акции Veon, которые после публикации слабых результатов 4 кв. 2017 г. торгуются близко к историческому минимуму. Также мы по-прежнему рекомендуем ПОКУПАТЬ акции лидера рынка – МТС. Обе компании привлекательны и с точки зрения дивидендной доходности.

Уралсиб Сделка МегаФона и Veon поможет оптимизировать мобильный ритейл в России

Сделка МегаФона и Veon поможет оптимизировать мобильный ритейл в России

Мегафон объявила о завершении разделения бизнеса Евросеть

С 2014 года МегаФон и VEON управляли крупнейшим оператором сети салонов сотовой связи в России. В июле 2017 компании решили разделить бизнес. МегаФон купил 50% Евросети у Вымпелкома, российской «дочки» VEON, а VEON приобрел половину магазинов Евросети (около 1800) за 1.25 млрд руб. с учетом возможных корректировок. Согласно информации ТАСС, МегаФон планирует объединить Евросеть с другими российскими ритейлерами (вероятнее всего, со Связным) через месяц после завершения сделки. Veon, в свою очередь, собирается, провести ребрендинг новых магазинов, объединив их в монобрендовую сеть Билайн во 2К18.Новость нейтральна и ожидаема, поскольку детали разделения были объявлены ранее. В то же самое время сделка позволит компаниям сфокусироваться на своих стратегиях и оптимизировать мобильный ритейл в России.

АТОН Veon - волатильность котировок останется высокой в ближайшее время

Veon - волатильность котировок останется высокой в ближайшее время

Результаты за 4 кв. 2017 г. по МСФО разочаровали

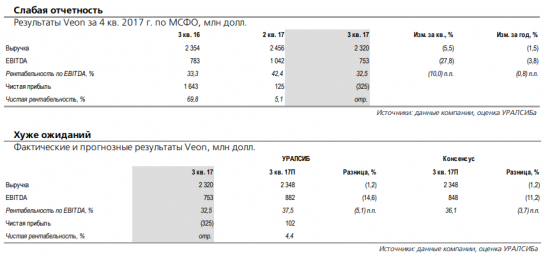

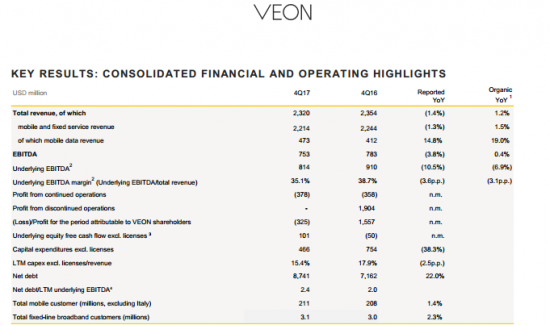

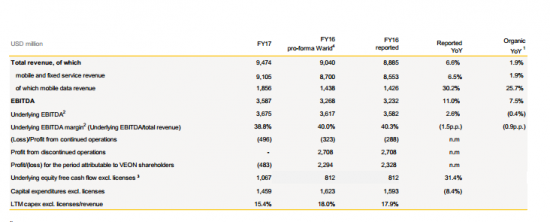

EBITDA значительно ниже ожиданий. В четверг Veon опубликовал слабую отчетность за 4 кв. 2017 г. по МСФО, не оправдавшую ожидания в части рентабельности, которая оказалась под давлением в России, Алжире и Бангладеш. Так, выручка сократилась на 1,5% (здесь и далее – год к году) до 2,3 млрд долл., оказавшись незначительно ниже ожиданий рынка. EBITDA уменьшилась на 4% до 753 млн долл., на 15% ниже нашего и на 11% – консенсусного прогнозов. EBITDA, скорректированная на трансформационные и разовые расходы, снизилась на 11% до 814 млн долл., что предполагает рентабельность на уровне 36,1%. Чистый убыток составил 325 млн долл. Наблюдательный совет компании одобрил окончательные дивиденды по итогам 2017 г. в размере 0,17 долл./акция, что предполагает доходность 4,7%. Дата закрытия реестра – 5 марта.

Начало процесса интеграция салонов «Евросети» негативно сказалось на рентабельности российских операций. В России выручка Veon выросла на 0,4% до 70,4 млрд руб. (1,2 млрд долл.), при этом мобильная сервисная выручка увеличилась на 2% до 57,0 млрд руб. (1,0 млрд долл.). Скорректированная EBITDA сократилась на 3% до 25,7 млрд руб. (840 млн долл.), что, в частности, отразило начало интеграции салонов связи, выделяемых из Евросети в рамках сделки с МегаФоном (MFON LI – рекомендация пересматривается). На Украине выручка увеличилась на 11% до 4,3 млрд гривен (159 млн долл.), а скорректированная EBITDA – на 12% до 2,3 млрд гривен (85 млн долл.). Ситуация остается достаточно напряженной на рынках Алжира и Бангладеш, где выручка сократилась на 13% и 14% до 214 млн долл. и 131 млн долл. соответственно, частично из-за ослабления местных валют. Консолидированный чистый долг остался фактически на уровне предыдущего квартала – 8,7 млрд долл., что предполагает соотношение Чистый долг/Скорректированная EBITDA за предыдущие 12 мес., равное 2,4 (2,3 в конце прошлого квартала). По итогам 2018 г. компания ожидает органического роста выручки и EBITDA в диапазоне 0–3% и свободный денежный поток в размере около 1 млрд долл. На результатах следующего года негативно скажутся влияние интеграции Евросети и эффект от девальвации в Узбекистане.

Волатильность котировок останется высокой в ближайшее время. Низкие результаты Veon за 4 кв. 2017 г. показывают, что ситуация на основных рынках компании, включая Россию, по-прежнему довольно напряженная. Контроль над расходами в России и рентабельность окажутся в центре внимания в ближайшее время, так же как и операции в Алжире и Бангладеш. Тем не менее денежный поток компании остается достаточно сильным, а дивидендная доходность улучшается, и 14-процентное падение котировок за последние два дня, на наш взгляд, было избыточным. Мы подтверждаем рекомендацию ПОКУПАТЬ акции Veon.

Уралсиб Дивидендная доходность VEON за 2017 год оказалась выше, чем у МТС или МегаФона

Дивидендная доходность VEON за 2017 год оказалась выше, чем у МТС или МегаФона

Наблюдательный совет VEON утвердил финальный дивиденд в размере $0,17, сообщила компания.

Суммарная выплата дивидендов в 2017 году составит $0,28, что примерно на 22% больше по сравнению с аналогичным периодом прошлого года.

В четверг VEON представил отчетность за 4К17. Совокупная выручка составила $2,3 млрд., что на 1,5% ниже, чем в 4К16, тогда как в 3К17 был зафиксировано увеличение показателя на 4%. Консолидированная скорректированная EBITDA по итогам 4К17 снизилась на 10% по сравнению с аналогичным периодом 2016 года до $0,8 млрд., рентабельность по EBITDA составила 35,1%. Главным фактором, спровоцировавшим снижение выручки и скорректированной EBITDA, была девальвация узбекского сума в сентябре (его стоимость снизилась почти вполовину).

Кроме того, у компании снизился скорректированный показатель EBITDA в сегменте «взаимозачеты и прочее», который включает бизнес в Казахстане и ряде других стран ближнего зарубежья, а также выросли расходы головного офиса. Консолидированная нескорректированная EBITDA снизилась на 4% (менее значительно, чем скорректированная EBITDA), поскольку сократились расходы, связанные с программой оптимизации.

Компания продемонстрировала хорошие результаты бизнеса в Пакистане и на Украине и слабые — в Алжире и Бангладеш. В России у VEON выросла выручка от услуг мобильной связи в рублях — на 2%, однако скорректированная EBITDA упала на 3%, что компания объясняет продвижением платформы VEON и увеличением общих и административных расходов.

По итогам 2017 года свободный денежный поток VEON составил $0,44 млрд., тогда как годом ранее этот показатель был отрицательным — минус $0,46 млрд. Такая динамика обусловлена удвоением свободного денежного потока за вычетом Итальянского бизнеса (до $2,5 млрд.), и, несмотря на рост капиталовложений на 23% до $2,0 млрд. (за вычетом платы за частоты капиталовложения снизились на 8% до $1,5 млрд.). Свободный денежный поток, скорректированный с учетом платы за частоты и прочие исключительные статьи, составил $1,1 млрд.

Прогноз VEON на 2018 год предполагает, что рост выручки (с базы $9,35 млрд. проформа в 2017 году) и EBITDA (с базы $3,2 млрд. проформа) будет в диапазоне от нуля до нескольких процентов (при допущении стабильного обменного курса и прочих факторов). Проформа в данном случае представляет результаты за 2017 год в предположении, что негативные факторы обесценения узбекской валюты, аренды проданных вышек в Пакистане и консолидации «Евросети» оказывали влияние с начала 2017 года.

Компания ожидает скорректированный свободный денежный поток в 2018 году на уровне $1 млрд., что выше $0,8 млрд. в 2017 году ($0,5 млрд. проформа). Компания также объявила, что финальные дивиденды за 2017 год составят $0,17 на акцию, что предполагает доходность на уровне 6%. Таким образом, дивиденды за весь 2017 год составят $0,28 на акцию при доходности 9%. Реестр акционеров для получения дивидендов будет закрыт 5 марта.

Результаты VEON оказались слабее ожиданий: нескорректированная EBITDA была на 11% ниже прогноза, скорректированный показатель — на 6% ниже. Такое расхождение объясняется более высокими расходами на штаб-квартиру и снижением EBITDA в сегменте «взаимозачеты и прочее».

Sberbank CIB

Обновленный прогноз компании на 2018 год, по нашим оценкам, предполагает выручку на уровне 2017 года и снижение EBITDA на 6-10% — последнее ниже наших ожиданий, т. к., хотя компания предупреждала о негативных факторах в 2018 году, она впервые оценила их в деньгах. Результаты итальянского подразделения, опубликованные в среду, также были невпечатляющими.

В то же время дивиденды VEON превысили наши ожидания, и дивидендная доходность по итогам года составила 9%, что выше, чем у МТС или «МегаФона». Кроме того, компания генерировала высокий свободный денежный поток, и в 2018 году ожидается его дальнейший рост. Veon - результаты компании по выручке совпали с ожиданиями рынка

Veon - результаты компании по выручке совпали с ожиданиями рынка

Выручка VEON в IV квартале сохранилась на уровне $2,32 млрд, EBITDA сократилась на 3,8%

Консолидированная выручка VEON Ltd. по итогам IV квартала 2017 года сохранилась на уровне IV квартала 2016 года и составила $2,32 млрд, говорится в сообщении холдинга. Показатель EBITDA компании сократился на 3,8% — до $753 млн, рентабельность по EBITDA составила 35,1% против 38,7% годом ранее. Чистый убыток VEON составил $325 млн против чистой прибыли в размере $1,55 млрд годом ранее.

Результаты компании по выручке совпали с ожиданиями рынка, по EBITDA – оказались хуже. В целом, VEON продолжает демонстрировать стагнацию бизнеса, что характерно для всех мобильных операторов в РФ. В страновом разрезе положительные темпы роста EBITDA компании наблюдались в Пакистане и на Украине. Наибольшее падение было зафиксировано в Алжире и Узбекистане.

Промсвязьбанк Финансовые результаты VEON умеренно негативны

Финансовые результаты VEON умеренно негативны

VEON опубликовала результаты за 4К17 – выручка и EBITDA оказались на 1% и 11% ниже консенсус-прогноза интерфакс соответственно

Выручка за 4К17 упала на 1.4% г/г до $2.32 млрд, в основном из-за изменений валютного курса. EBITDA Группы в 4К17 упала на 3.8% г/г до $753 млн. Базовая рентабельность EBITDA составила 36.5% в 4К17, упав на 130 бп. Базовая EBITDA упала на 0.4%, оказавшись ниже прогноза компании, который предполагал рост в диапазоне от нуля до 1-2%. В 4К17 компания зафиксировала чистый убыток в размере $325 млн, относимый на долю акционеров VEON, из-за роста финансовых расходов на 20.7% г/г, убытка от курсовых разниц в размере $103 млн и убытка от СП и ассоциированных структур в размере $153 млн. Капзатраты в 4К17 упали на 38.8% г/г до $473 млн. Базовый показатель EFCF в 2017, без учета лицензий, увеличился на 31.4% г/г до $1.07 млрд. Выручка в России выросла всего на 0.4% г/г, что является заметным замедлением по сравнению с 3К17, когда выручка увеличилась на 2.9% г/г. Выручка от услуг мобильной связи выросла на 2.5% г/г, благодаря мобильной ARPU, которая прибавила 2% г/г, но условия на рынке и конкуренция остаются жесткими. EBITDA в России упала на 4.9% г/г до 25.1 млрд руб. (рентабельность EBITDA 35.7%). Базовая EBITDA, скорректированная на разовые затраты, упала на 3.0%. Базовая рентабельность EBITDA составила 36.5% в 4К17 (снижение на 130 бп г/г). Beeline ожидает сохранения негативного влияния на EBITDA в размере 3 млрд руб. в 2018 из-за ребрендинга Евросети.

Мы считаем результаты умеренно негативными из-за отставания от консенсус-прогноза и замедления роста на ключевом рынке компании — в России. Темпы роста выручки в России замедлились кв/кв, поскольку прирост ARPU в сегменте мобильной связи оказался ниже в 4К17, возможно, из-за усиления конкуренции. Рост EBITDA также продолжает быть отрицательным, из-за сохраняющихся затрат на ребрендинг Евросети. VEON утвердил финальные дивиденды в размере $0.17 на акцию, в результате чего общие дивиденды за 2017 составят $0.28, что мы считаем ключевым позитивным итогом результатов.

АТОН Котировки Veon упали на 12% после публикации отчетности. Инвесторов беспокоят показатели материнского холдинга «Вымпелкома» и планы интеграции «Евросети»

Котировки Veon упали на 12% после публикации отчетности. Инвесторов беспокоят показатели материнского холдинга «Вымпелкома» и планы интеграции «Евросети»

Котировки телекоммуникационного холдинга Veon (владеет 100% «Вымпелкома», который работает в России под брендом «Билайн») упали на 12% до $3,14 к 21.30 мск c $3,6 на открытии торгов. В четверг Veon отчитался о финансовых результатах IV квартала 2017 г. и о годовых показателях. Скорректированный показатель EBITDA оказался на 7,5% ниже консенсуса аналитиков UBS ($814 млн против $880 млн). Общая выручка компании была близка к ожиданиям аналитиков. Есть и еще одно обстоятельство. Раздел «Евросети» скажется на EBITDA «Вымпелкома». В июле 2017 г. «Мегафон» и Veon (бывший Vimpelcom) приняли решение о прекращении совместной деятельности в «Евросети»: «Мегафон» выкупит у «Вымпелкома» 50% ритейлера, консолидировав таким образом 100% компании. «Вымпелком» получит половину из 4200 салонов «Евросети», доплатив за них 1,25 млрд руб. (Ведомости) Вымпелком - расходы на интеграцию и ребрендинг салонов «Евросети» в 2018 г. обойдутся в 3 млрд руб.

Вымпелком - расходы на интеграцию и ребрендинг салонов «Евросети» в 2018 г. обойдутся в 3 млрд руб.«Вымпелком» оценивает расходы на интеграцию и ребрендинг салонов «Евросети», которые получит по сделке с «Мегафоном», в 3 млрд руб. в 2018 г. — следует из сообщения материнского телекоммуникационного холдинга Veon.

«Вымпелком» ждет в этом году продолжение негативного влияния на EBITDA из-за интеграции салонов «Евросети» в свою монобрендовую сеть «Билайн» в объеме около 3 млрд руб. Кроме того, компания ожидает отрицательное воздействие на прибыльность EBITDA от изменения структуры выручки в связи с интеграцией и ребрендингом салонов «Евросети».

При этом после завершения ребрендинга и интеграции салонов «Евросети» «Вымпелком» прогнозирует позитивный эффект на выручку и с 2019 г. на EBITDA. Компания полагает, что основанием для положительного эффекта станет увеличение продаж оборудования и улучшение структуры каналов.

Финанз VEON — консолидированная выручка за 4 квартал 2017 года снизилась на 1,4%, финальный дивиденд — $0,17

VEON — консолидированная выручка за 4 квартал 2017 года снизилась на 1,4%, финальный дивиденд — $0,17

Консолидированная выручка Veon (владеет 100% «Вымпелкома», который работает в России под брендом «Билайн») по МСФО за 2017 год увеличилась на 6,6%, до $9,5 млрд.

Убыток Veon, относящийся к акционерам, в IV квартале составил $378 млн против $1,56 млрд прибыли годом ранее. За весь 2017 год убыток составил $483 млн против прибыли в 2016 год в размере $2,3 млрд.

Показатель EBITDA холдинга в IV квартале снизился на 3,8% — до $753 млн, а в 2017 году показал рост на 11% — до $3,59 млрд.

Выплата дивидендов:

Наблюдательный совет Veon одобрил выплату финальных дивидендов по итогам 2017 года в размере $0,17 на акцию. Таким образом, общий объем дивидендов, выплаченных за прошедший год, составит $0,28 на акцию.

Закрытие реестра на получение дивидендов запланировано на 5 марта 2018 года, выплата — на 13 марта.

Прогноз на 2018 год:

Холдинг прогнозирует нулевой или однозначный органический рост выручки и показателя EBITDA в 2018 году

пресс-релиз

Оставшиеся за 2018 год дивиденды VEON могут составить $0,13 на акцию

Оставшиеся за 2018 год дивиденды VEON могут составить $0,13 на акцию

VEON опубликует отчетность за 4 квартал 2017 в четверг, 22 февраля. В тот же день в Лондоне компания представит обновленную стратегию.

Мы прогнозируем снижение консолидированной выручки в 4 квартале 2017 на 0,8% по сравнению с аналогичным периодом прошлого года, тогда как в 3 квартале 2017 этот показатель вырос на 4%. По нашим оценкам, консолидированная скорректированная EBITDA в 4 квартале 2017 составила $0,9 млрд., что на 4% ниже, чем годом ранее, а рентабельность была на уровне 37,3%. Главным фактором, спровоцировавшим снижение выручки и EBITDA, как мы полагаем, была девальвации узбекского сума в сентябре (его стоимость снизилась почти вполовину). Мы ждем, что компания покажет хорошие результаты бизнеса в России, Пакистане и на Украине, однако показатели в Алжире и Бангладеш, вероятно, будут слабыми. Кроме того, мы прогнозируем рост консолидированной нескорректированной EBITDA на 9% на фоне снижения затрат на программу трансформации.

Sberbank CIB

В день, когда будет опубликована отчетность, компания должна представить информацию по оставшимся дивидендным выплатам за 2018 год (мы ожидаем, что они составят $0,13 на акцию, т. е. доходность будет на уровне 4%). Кроме того, рынок ждет от VEON обновленной стратегии и прогнозов на текущий год. Компания пока ничего не сообщала о том, получено ли одобрение регулятора для выкупа у миноритариев акций Global Telecom Holdings (GTH), и, возможно, мы услышим от компании что-то и на эту тему. Veon отчитается в четверг, 22 февраля. Аналитики ожидают умеренно позитивной динамики мобильного сегмента в России в 4 квартале 2017 года

Veon отчитается в четверг, 22 февраля. Аналитики ожидают умеренно позитивной динамики мобильного сегмента в России в 4 квартале 2017 года

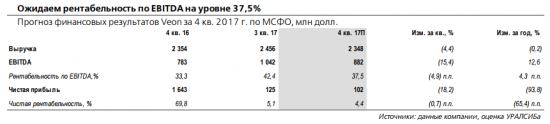

Аналитики Уралсиба прогнозируют выручку на уровне 4 кв. 2016 г. и рост EBITDA год к году:

В четверг, 22 февраля, Veon опубликует финансовую отчетность за 4 кв. 2017 г. по МСФО. Мы ожидаем, что на российском рынке динамика останется положительной вследствие ослабления конкуренции, а на зарубежных рынках по-прежнему будет смешанной. Так, мы ожидаем, что компания покажет выручку на уровне прошлого года (2,3 млрд долл.) и рост EBITDA на 13%(здесь и далее – год к году) – до 882 млн долл., что предполагает улучшение рентабельности по EBITDA на 4,3 п.п. до 37,5% по сравнению с 4 кв. 2016 г., когда на результатах негативно отразились значительные разовые расходы.

Аналитики Уралсиба ожидают двухпроцентного роста мобильной выручки в России:

По нашим прогнозам, выручка Veon в России в 4 кв. 2017 г. возрастет на 1% до 70,9 млрд руб. (1,2 млрд долл.), при этом мы ожидаем роста в сегменте мобильной выручки на 2% и падения доходов в сегменте фиксированной связи на 8%. EBITDA в России, по нашим прогнозам, сократится на 0,4% до 26,3 млрд руб. (450 млн долл.), а рентабельность по EBITDA составит 37,1%. Мы ожидаем, что суммарная выручка на рынках Алжира, Бангладеш и Пакистана увеличится на 3% до 728 млн долл., а EBITDA – на 1,5% до 332 млн долл. На Украине мы прогнозируем рост выручки на 5% до 158 млн долл. и рост EBITDA на 10% до 76 млн долл. при рентабельности по EBITDA на уровне 48,2%.

Аналитики Уралсиба подтверждают рекомендацию покупать:

Последние результаты операторов мобильной связи в России вселяют осторожный оптимизм, показывая сдвиг в сторону более рационального рыночного поведения, что может поддержать рентабельность и денежный поток. Но возможностей для сколько бы то ни было ощутимого роста выручки при этом мы не видим. Мы подтверждаем рекомендацию ПОКУПАТЬ акции Veon, а также акции МТС, которая лидирует на рынке и предлагает наиболее привлекательную дивидендную доходность.

Вымпелком - пока не планирует продавать свою башенную инфраструктуру

Вымпелком - пока не планирует продавать свою башенную инфраструктуру

Вымпелком не планирует продавать башенную инфраструктуру.

Руководитель по основным рынкам Veon, ответственный за бизнес компании в России и Италии Шелль Мортен Йонсен:«Мы посмотрели на (возможности — ред.) продажи частей нашей инфраструктуры в различных странах. В России мы пришли к заключению, что это неправильно, как минимум, сейчас»

При этом, «если в этом будет смысл», компания может продать свои башни — «в следующем году или потом».

Прайм Денежные потоки операторов остаются устойчивыми

Денежные потоки операторов остаются устойчивыми

Объем мобильного трафика передачи данных в сетях четвертого поколения стремительно растет

Объем трафика в сетях LTE в прошлом году стал сопоставим с трафиком в сетях 3G… К концу 2017 г. более половины мобильного трафика передачи данных проходило по сетям четвертого поколения. Об этом сегодня сообщают «Ведомости» со ссылкой на данные Telecom Daily. В частности, представитель МегаФона подтвердил, что более половины мобильного интернет-трафика оператора приходится на сети 4G. Представитель ВымпелКома, российского подразделения Veon, также сообщил, что доля LTEтрафика в его сети приближается к 50%.

…благодаря росту покрытия сетей и проникновения LTE–совместимых абонентских устройств. По данным компаний, за 2017 г. LTE-трафик абонентов ВымпелКома вырос почти втрое, а абонентов Tele2 – в восемь раз. Основными драйверами роста трафика остаются расширение покрытия сетей 4G и увеличение доли абонентских устройств, поддерживающих LTE. Согласно данным ТМТ Консалтинга, к концу прошлого года 28% от общей мобильной абонентской базы пользовались устройствами, поддерживающими LTE.

Денежные потоки операторов остаются устойчивыми, несмотря на необходимость дальнейших инвестиции в инфраструктуру. Стремительный рост трафика в LTE-сетях подтверждает высокий спрос на услуги ШПД со стороны российских абонентов, что сохранит достаточно высокую потребность в инвестициях в инфраструктуру (в перспективе также в сети пятого поколения), особенно с учетом расходов на исполнение так называемого закона Яровой. При этом рост доходов от мобильной передачи данных остается ограниченным, фактически только компенсируя падение доходов от голосовых услуг. Несмотря на это, денежные потоки основных операторов остаются устойчивыми, а на их рентабельности должно позитивно отразиться снижение конкуренции в сегменте мобильной розницы.В российском телекоммуникационном секторе мы отдаем предпочтение акциям лидирующей на рынке МТС и Veon.

Уралсиб Аналитики подтверждают рекомендацию покупать акции МТС и Veon

Аналитики подтверждают рекомендацию покупать акции МТС и Veon

МТС и Veon получили 4G-частоты на Украине

Три крупнейших оператора получили частоты в диапазоне 2,6 ГГц. Все три крупнейших оператора на Украине получили частоты для строительства сетей мобильной связи четвертого поколения в диапазоне 2,6 ГГц на вчерашнем аукционе, сообщил вчера Интерфакс. В частности, Vodafone Украина, контролируемая МТС, выиграла два лота в диапазонах 2 510–2 520 МГц и 2 630–2 640 МГц суммарной стоимостью 631 млн грн. (23 млн долл.). Киевстар, принадлежащий Veon, выиграл три лота в диапазонах 2 530–2 535/2 650– 2 655 МГц, 2 525–2 530/2 645–2 650 МГц и 2 520–2 525/2 640–2 645 МГц общей стоимостью 916 млн грн. (33 млн долл.). Еще два лота выиграла lifecell (принадлежит Turkcell).

Сети должны быть запущены в ближайшие месяцы. Украинские операции обеспечили для МТС и Veon соответственно 5,9% и 6,8% их консолидированной выручки и 5,7% и 8,7% OIBDA в 3 кв. 2017 г. МТС готова запустить сети 4G в крупнейших городах Украины к концу марта. Киевстар уже подготовил более 500 базовых станций на территории Украины для запуска сетей 4G в диапазоне 2 600 МГц. Кроме того, в конце марта должен быть проведен еще один аукцион по частотам в диапазоне 1 800 МГц, в котором также будут участвовать три крупнейших оператора.

Подтверждаем рекомендацию ПОКУПАТЬ акции МТС и Veon. Получение лицензий на строительство сетей 4G на Украине позволит МТС и Veon увеличить доходы от предоставления услуг мобильной передачи данных. При этом уровень расходов на лицензии оказался приемлемым. Мы подтверждаем рекомендацию ПОКУПАТЬ как для акций МТС, так и Veon.

Уралсиб Новость о поднятии ставки за пользование радиочастотным спектром умеренно негативна для МегаФона, МТС и VEON

Новость о поднятии ставки за пользование радиочастотным спектром умеренно негативна для МегаФона, МТС и VEON

Ставки за пользование радиочастотным спектром могут вырасти на 25% для основных телекоммуникационных компаний в России, что умеренно негативно для OIBDA

Минкомсвязи предложило поднять ставки за пользование радиочастотным спектром, сообщает Коммерсант. Новые ставки будут действовать до 31 декабря 2020. По оценкам Минфина, повышение тарифов на спектр может принести российскому бюджету дополнительно 5 млрд руб. в год. Основное бремя разделят между собой 4 крупные телекоммуникационные компании, расходы которых на спектр вырастут примерно на 1 млрд руб. в год.

Мы считаем новость нейтральной/умеренно негативной для МегаФона, МТС и VEON, поскольку рост тарифов на пользование спектром сократит OIBDA компаний на 0,4-0,8% в год.

АТОН VEON — top pick у Сбербанка КИБ.

VEON — top pick у Сбербанка КИБ.

Говорит что денежный поток будет плавно повышаться благодаря оптимизации капекса и опер издержек Акции VEON выглядят наиболее привлекательно в секторе. Аналитики подтверждают рекомендацию покупать акции компании

Акции VEON выглядят наиболее привлекательно в секторе. Аналитики подтверждают рекомендацию покупать акции компании

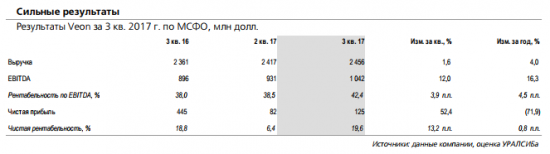

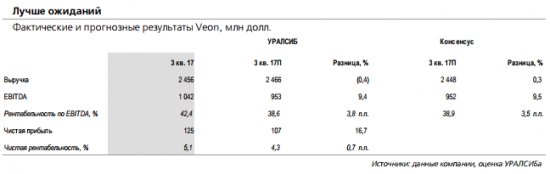

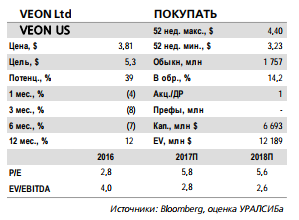

Компания показала хорошие результаты в 3 кв. 2017 г.

EBITDA лучше ожиданий даже с учетом корректировки на разовые статьи. Вчера VEON опубликовал хорошую отчетность за 3 кв. 2017 г. по МСФО, которая отразила сильную динамику в России, Пакистане и на Украине и превзошла ожидания рынка в части EBITDA. Так, выручка увеличилась на 4% (здесь и далее – год к году) до 2,5 млрд долл., фактически совпав с ожиданиями. EBITDA выросла на 17% до 1,0 млрд долл., оказавшись на 9% лучше нашего и консенсусного прогнозов (отчасти за счет разового дохода от переоценки соглашения с вендором). EBITDA, скорректированная на трансформационные и разовые расходы, выросла на 3% до 993 млн долл., что, тем не менее, на 4% выше прогнозов и предполагает рентабельность на уровне 40,4%. Чистая прибыль компании составила 125 млн долл.

Мобильная выручка в России увеличилась на 6%. В России выручка VEON возросла на 3,0% до 72,6 млрд руб. (1,2 млрд долл.), при этом мобильная выручка увеличилась на 5,7% до 62,4 млрд руб. (1,1 млрд долл.). Скорректированная EBITDA выросла на 4,1% до 28,2 млрд руб. (478 млн долл.). На Украине выручка возросла на 10% до 4,3 млрд гривен (166 млн долл.), а скорректированная EBITDA – на 9% до 2,4 млрд гривен (93 млн долл.). Чистый долг вырос на 3% с конца 2 кв. 2017 г. до 8,7 млрд долл., что предполагает соотношение Чистый долг/Скорректированная EBITDA за предыдущие 12 мес. на уровне 2,3 (2,2 в конце 2 кв.). Компания подтвердила прогноз по итогам 2017 г. и ожидает, что выручка увеличится на 1–3%, рентабельность по EBITDA немного улучшится, а свободный денежный поток (до затрат на приобретение радиочастотного спектра) составит 850–900 млн долл.

Подтверждаем рекомендацию ПОКУПАТЬ. Результаты VEON за 3 кв. 2017 г. подтверждают тенденцию к постепенному улучшению ситуации на российском рынке, где компания демонстрирует рост выручки от мобильных операций. Акции VEON выглядят наиболее привлекательно в секторе, учитывая то, что на отношение рынка к бумагам МТС негативно влияют риски ее материнской компании АФК «Система», а акции МегаФона наименее интересны с точки зрения получения привлекательных дивидендов. Мы подтверждаем рекомендацию ПОКУПАТЬ акции VEON.

Уралсиб Вымпелком - основным драйвером роста выручки стало увеличение доходов от услуг мобильной связи, а также от продаж оборудования и аксессуаров

Вымпелком - основным драйвером роста выручки стало увеличение доходов от услуг мобильной связи, а также от продаж оборудования и аксессуаров

Выручка Вымпелкома в III квартале выросла на 2,9%, EBITDA на 5,7%

Выручка ПАО «Вымпелком» по итогам III квартала 2017 года выросла на 2,9% по сравнению с аналогичным показателем прошлого года, до 72,56 млрд рублей, говорится в сообщении материнского холдинга VEON Ltd. Показатель EBITDA «Вымпелкома» составил 28,24 млрд рублей, что на 5,7% больше, чем годом ранее. Рентабельность EBITDA компании составила 38,9% против 37,9% годом ранее. На конец сентября у «Вымпелкома» было 58,8 млн абонентов, что на 0,7% больше, чем годом ранее.

Показатели компании в России продолжили улучшаться в 3 кв. Основным драйвером роста выручки стало увеличение доходов от услуг мобильной связи, а также от продаж оборудования и аксессуаров. Мобильная выручка оператора в 3 кв. выросла на 4,2%, составив 59,2 млрд рублей, в основном за счет услуг по передаче данных (рост выручки на 13,8%, до 15,3 млрд рублей), VAS-услуг и мобильных финансовых сервисов. Рост несколько сглаживался снижением доходов от голосовых услуг связи. Мобильный ARPU (средняя выручка на абонента в месяц) в III квартале увеличился на 3,2%, до 334 рублей. Выручка в сегменте B2B за 3 кв. на фоне стагнирующего рынка выросла на 6,7%, до 16,2 млрд рублей. Выручка от фиксированного бизнеса упала в 3 кв. на 11,7% — до 10,1 млрд рублей. Основной причиной снижения выступило влияние курсовых разниц на стоимость контрактов в иностранной валюте. Число ШПД-абонентов оператора по итогам 3 кв. составило 2,2 млн домохозяйств, увеличившись на 3,2% год к году.

Промсвязьбанк Veon - завершенное рефинансирование задолженности должно принести группе ежегодную экономию на процентных расходах в размере 270 млн евро.

Veon - завершенное рефинансирование задолженности должно принести группе ежегодную экономию на процентных расходах в размере 270 млн евро.

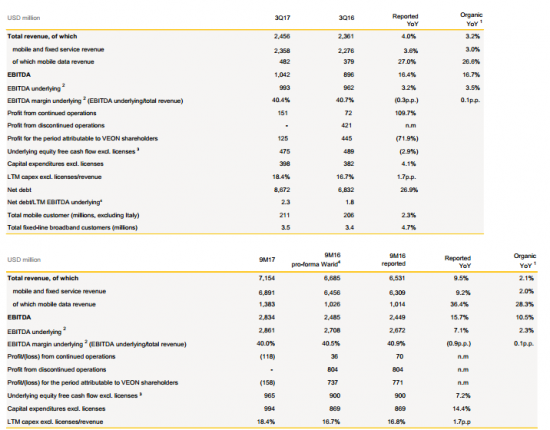

Veon опубликовал результаты за 3К17: базовая EBITDA выше прогноза на 4%, но региональная динамика смешанная

VEON опубликовал результаты за 3К17, которые обогнали консенсус-прогноз на 9,5% по линии EBITDA благодаря разовой прибыли и стабильной базовой рентабельности. Базовая EBITDA оказалась на 4% выше консенсус-прогноза, в основном за счет улучшения динамики в России, Пакистане, Узбекистане и Украине. Объявленная выручка выросла на 4% г/г до 2 456 млрд долл., в рамках консенсус-прогноза Интерфакс, благодаря росту числа пользователей абонентов мобильной связи (+2,3% г/г до 211 млн). EBITDA выросла на 16,4% г/г до 1 042 млрд долл. и оказалась на 9,5% выше консенсус-прогноза Интерфакса. Разовая переоценка торгового соглашения — основная причина сильного роста EBITDA в годовом сопоставлении в 3К17 — на 3,2% г/г до 993 млн долл. Соответствующая рентабельность осталась почти неизменной г/г на уровне 40,4%. Прибыль за период составила 125 млн долл., снизившись на 72% г/г, в то время как базовый FCF сократился на 2,9% г/г до 475 млн долл., а соотношение «чистый долг/EBITDA за последние 12М» выросло до 2,3x с 1,8x в прошлом году.

Базовая EBITDA VEON оказалась выше консенсус-прогноза Интерфакс на 4%, что говорит о хорошей динамике на некоторых рынках; это может позитивно сказаться на прогнозах для компании. Самыми успешными рынками компании остаются Россия (базовая EBITDA +4,1% г/г), Пакистан (базовая EBITDA +40,4% г/г), Украина (+8,5% г/г) и Узбекистан (+10,3% г/г). Алжир и Бангладеш демонстрируют самую худшую динамику — базовые показатели EBITDA упали на 21,8% и 19,3% г/г соответственно. Wind Tre продолжает разочаровывать — выручка упала на 6% г/г, тем не менее завершенное рефинансирование задолженности должно принести группе ежегодную экономию на процентных расходах в размере 270 млн евро.

АТОН Отчёт VEON отразил улучшение конъюнктуры в РФ

Отчёт VEON отразил улучшение конъюнктуры в РФ

Аналитик «Открытие Брокер» Тимур Нигматуллин

VEON традиционно первым из публичных российских операторов представил неаудированные финансовые и операционные результаты за III квартал 2017 года по МСФО. Акции компании не представлены на Московской бирже, но отчётность его российской «дочки» позволяет понять некоторые рыночные тенденции и принять взвешенные инвестиционные решения по бумагам еще не отчитавшихся МТС и «Мегафона».

Выручка всего холдинга VEON за отчётный период выросла на 4% год к году до $2,456 млрд. В региональной разбивке основными драйверами роста долларовой выручки вновь стал бизнес в России (+12,7% год к году, 50% в структуре оборота VEON), Пакистане (+6,2% год к году, 15,9% оборота) и на Украине (+7,8% год к году, 6,7% оборота).

Рентабельность VEON на уровне EBITDA по выручке прибавила 4,5 п.п. год к году до 42,4%. Бизнес в РФ сгенерировал 46% в структуре совокупной EBITDA, в Пакистане – 20% (позитивный налоговый эффект) и 8,7% — на Украине. Чистая прибыль VEON снизилась на 72% год к году и составила $125 млн из-за влияния разовых факторов, связанных с особенностями деконсолидации итальянского WIND.

Российское подразделение VEON («ВымпелКом») нарастило свою рублевую выручку на 2,9% год к году до 72,6 млрд руб. Основным драйвером роста выступила выручка мобильного сегмента, прибавившая 5,7% до 62,4 млрд руб. Тем не менее сервисное ядро выручки (голосовые услуги, роуминг, передача данных, интерконнект) росло чуть медленнее и прибавило 4,2% г/г 59,2 млрд руб., а драйвером роста мобильного сегмента на фоне окрепшего рубля вновь выступила несервисная мобильная выручка (доходы от продажи контрактов, телефонов и аксессуаров в рознице и т.п.). Впрочем, рост сервисной выручки на 4,2% г/г преимущественно за счёт прямого повышения цен в том числе на архивные тарифы – рекорд с 2013 года. Месячная ARPU в РФ выросла на 3,2% г/г до 334 руб.

Количество мобильных абонентов в РФ выросло на 0,7% год к году до 58,8 млн. Интересно отметить, что квартальный чистый отток абонентской базы (показатель churn rate) составил 14,9% — максимум с 2014 года (если смотреть на данные по оттоку именно за III кварталы). Это может говорить об очередном обострении конкуренции в отрасли и потенциально возможном росте расходов бизнеса на маркетинг, в том числе продажу контрактов для восполнения возросшего чистого оттока.

Высокомаржинальная (особенно на фоне отмены безлимитных тарифов) выручка «ВымпелКома» от передачи мобильных данных выросла на 13,8% год к году до 15,3 млрд руб. Маржа EBITDA «ВымпелКома» по выручке прибавила 1 п.п. год к году и составила 38,9%.

Учитывая сильные результаты «ВымпелКома» на фоне позитивных общерыночных тенденций, стоит ожидать сильной отчетности «Мегафона» и МТС. Динамику их сервисной мобильной выручки будет поддерживать рост ARPU, реагирующей на индексацию тарифов. Компания МТС «представит МСФО результаты за III квартал 2017 года 14 ноября, а «Мегафон» – 1 декабря.

Ранее мы рекомендовали закрывать длинные позиции по МТС и «Мегафону» в связи с достижением таргета по акциям на Московской бирже, негативными внутрикорпоративными событиями и ожидаемым вступлением в силу «закона Яровой» 1 июля 2018 года. Оптимальным моментом для выхода будет момент публикации квартальных результатов.

Veon - покупка предполагает увеличение ставки на быстрорастущие рынки

Veon - покупка предполагает увеличение ставки на быстрорастущие рынки

Компания объявила об обязательном предложении миноритариям GTH

На увеличение доли в GTH до 100% может потребоваться около 900 млн долл. VEON вчера объявил о том, что направил в египетский финансовый надзорный орган (EFSA) обязательное предложение о выкупе акций у миноритариев своей дочерней компании GTH. В рамках предложения VEON может выкупить до 1 млрд 998 млн акций GTH, или 42,3% всех акций компании, по цене 7,9 EGP/акция (0,45 долл./акция). Таким образом, если условия оферты будут одобрены регулятором и в выкупе примут участие все миноритарные акционеры, Veon может потратить около 900 млн долл. и стать единственным владельцем GTH.

Цена незначительно выше рыночного уровня. GTH объединяет мобильные активы VEON в Пакистане, Алжире и Бангладеш с суммарной абонентской базой 98,7 млн абонентов. Во 2 кв. 2017 г. они обеспечили выручку и EBITDA на уровне 750 млн долл. и 338 млн долл., или 31% и 36% от соответствующих показателей VEON. Цена предполагает незначительную (4-процентную) премию к текущим рыночным котировкам акций GTH и мультипликатор EV/EBITDA GTH за последние 12 месяцев на уровне 4,1, что, на наш взгляд, является приемлемым. В случае выкупа в полном объеме консолидированный чистый долг VEON может вырасти на 11%, а соотношение Чистый долг/Скорректированная EBITDA за предыдущие 12 мес. может достичь 2,4. При этом компания не должна испытывать сложности с финансированием покупки, учитывая, что на конец второго квартала денежные средства на балансе составляли 3,2 млрд долл., плюс у VEON значительный невыбранный объем кредитных линий.

Покупка предполагает увеличение ставки на быстрорастущие рынки. Рост доли в GTH может повысить долю бизнеса, приходящуюся на географические сегменты с наивысшим потенциалом роста. При этом стоимость покупки выглядит адекватно, а ее финансирование не должно вызвать сложностей. Мы подтверждаем рекомендацию ПОКУПАТЬ акции VEON.

Уралсиб VEON - чистая прибыль по МСФО в 3 квартале упала в 3,5 раза

VEON - чистая прибыль по МСФО в 3 квартале упала в 3,5 раза

Выручка VEON Ltd. (ранее — Vimpelcom Ltd.), владеющего российским ПАО "Вымпелком" (бренд «Билайн»), в третьем квартале 2017 года выросла на 4%, до $2,456 миллиарда.Приходящаяся на акционеров чистая прибыль в третьем квартале 2017 года составила $125 миллионов, что в 3,56 раза меньше показателя за аналогичный период годом ранее. Показатель EBITDA в отчетном периоде достиг $1,042 миллиарда, что на 16,4% выше аналогичного показателя в 2016 году.

Выручка VEON от деятельности в России выросла в годовом выражении на 12,7%, до $1,229 миллиарда. При этом органические продажи увеличились на 2,9%. Мобильная клиентская база «Билайн» выросла на 0,7% в годовом выражении и составила 58,8 миллиона человек.

отчет

VEON - факторы роста и падения акций

- В 2019 году сократилась абонентская база на 1.1% , упал средний доход на одного абонента на 4,2% и сократилась выручка на 3,7% (18.02.2020)

- Идёт падение абонентов мобильного интернета, абонентов не устраивает качество связи. (18.02.2020)

- Большой долг $7.7млрд > 2 EBITDA, причем 60% долга в валюте. Дивиденды платятся из в долг. Такая же история как у МТС. Бумага живет пока ставки низкие, когда процентные ставки вырастут, экономика компании сильно изменится в негативную сторону (10.03.2021)

- Отказались от дивидендов за 2020 год (31.05.2021)

- Девальвация валют стран где работает VEON приводит у падению доходов относительно долга, который номинирован в валюте (31.05.2021)

VEON - описание компании

VEON (бывший Вымпелком) — мобильный оператор под брендом Билайн.Основной акционер Михаил Фридма уехал из России в Лондрн, и судя по всему решил отстраниться от российского названия и сделал брэнд более интернациональным.

Сайт для акционеров: https://veon.com/investor-relations/

NASDAQ: VEON

Euronext Amsterdam: VEON

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций