| Число акций ао | 63 049 млн |

| Номинал ао | 0.4 руб |

| Тикер ао |

|

| Капит-я | 100,8 млрд |

| Выручка | 134,3 млрд |

| EBITDA | – |

| Прибыль | 39,4 млрд |

| Дивиденд ао | – |

| P/E | 2,6 |

| P/S | 0,8 |

| P/BV | 0,5 |

| EV/EBITDA | – |

| Див.доход ао | 0,0% |

| Юнипро Календарь Акционеров | |

| 06/03 Отчет МСФО за 2025 год | |

| 06/03 Отчет РСБУ за 2025 год | |

| 26/03 Собрание акционеров | |

| 29/04 Отчет РСБУ за 3 месяца 2026 года | |

| 29/07 Отчет РСБУ за 6 месяцев 2026 года | |

| 06/08 Отчет МСФО за 6 месяцев 2026 года | |

| 29/10 Отчет МСФО за 9 месяцев 2026 года | |

| Прошедшие события Добавить событие | |

Юнипро акции

-

Помогите советом плиз… Хочу взять дивитикеров на 3 года примерно. Цель — доходность не менее 8% годовых чистыми (вместо облигаций).

Помогите советом плиз… Хочу взять дивитикеров на 3 года примерно. Цель — доходность не менее 8% годовых чистыми (вместо облигаций).

Вот на примере «Детского мира» или «Юнипро»… У этих бумаг оч скоро отсечка. Как правильно делать в принципе? Брать сразу и получить дивиденд или взять после гэпа подешевле? Дивиденды Юнипро за 9 месяцев 2019 года

Дивиденды Юнипро за 9 месяцев 2019 года

Дивиденды Юнипро радуют стабильностью.

Авто-репост. Читать в блоге >>>

Что там по Фортуму слышно?

HardworkingMan, пока ничего нового, только новости месячной давности

Россия поможет Fortum поглотить Uniper

Правительство одобрило сделку и изменит ради нее закон

www.kommersant.ru/doc/4157680 Собрание акционеров Юнипро решение о выплате дивидендов по результатам девяти месяцев 2019 года.

Собрание акционеров Юнипро решение о выплате дивидендов по результатам девяти месяцев 2019 года.

Собрание акционеров Юнипро приняло решение о дивидендах по результатам девяти месяцев 2019 года.

Акция: Юнипро-2-ао

Дивиденд на акцию: 0,111025275979 руб.

Общая сумма: 7 000 000 000.0 руб.

Дата закрытия реестра: 15.12.2019

Тип сф: Начисленные доходы по эмиссионным ценным бумагам эмитента

Текст сущфакта:

2.7. Общий размер начисленных (подлежащих выплате) доходов по ценным бумагам эмитента и размер начисленных (подлежащих выплате) доходов в расчете на одну ценную бумагу эмитента:

Общий размер дивидендов, начисленных на акции эмитента определенной категории (типа): 7 000 000 000,00 рублей.

Размер дивиденда, начисленного на одну акцию определенной категории (типа): 0,111025275979 рубля на одну обыкновенную акцию.

2.8. Форма выплаты доходов по ценным бумагам эмитента: денежные средства.

2.9. Дата, на которую определяются лица, имеющие право на получение дивидендов, в случае, если начисленными доходами по ценным бумагам эмитента являются дивиденды по акциям эмитента: 15 декабря 2019 года.

2.10. Дата, в которую обязательство по выплате доходов по ценным бумагам эмитента (дивиденды по акциям) должно быть исполнено, а в случае, если обязательство по выплате доходов по ценным бумагам должно быть исполнено эмитентом в течение определенного срока (периода времени), дата окончания этого срока:

номинальным держателям и являющимся профессиональным участником рынка ценных бумаг доверительным управляющим, которые зарегистрированы в реестре акционеров, дивиденды выплатить в срок не позднее 10 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов – до 27 декабря 2019 года; другим зарегистрированным в реестре акционеров лицам дивиденды выплатить в срок не позднее 25 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов – до 27 января 2020 года.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7878

Дивиденды Юнипро: https://smart-lab.ru/q/UPRO/dividend/

Авто-репост. Читать в блоге >>> Акционеры «Юнипро» утвердили дивиденды по итогам 9 мес. 2019 г. в размере ₽0,111025275979 на одну обыкновенную акцию. Последний день покупки бумаг для получения дивидендов – 11 декабря 2019 г. Дивидендная доходность может составить 4,1%.

Акционеры «Юнипро» утвердили дивиденды по итогам 9 мес. 2019 г. в размере ₽0,111025275979 на одну обыкновенную акцию. Последний день покупки бумаг для получения дивидендов – 11 декабря 2019 г. Дивидендная доходность может составить 4,1%.

blackterminal.ru/disclosure/5de909e3616189172851e6a2

ИНВЕСТОР - 1 месяц-расчёт (2019.11) - Совпадение

ИНВЕСТОР - 1 месяц-расчёт (2019.11) - Совпадение

5 ноября 2019 года состоялось рождение меня как инвестора

Покупки в тот день и написанная мной статья могли объясняться случайностью, эмоциональным взрывом, ответом на постоянные колкости от некоторых смартлабовцев.

Сегодняшний пост, покажет, что это уже не случайность, это по крайней мере совпадение, что я продолжил начатое.

С большим мучением и сомнением я оторвал от себя очередные 15 тысяч рублей и распрощался с ними на долгое время.

В аванс я пополнил на 15500, и в расчёт я должен был пополнить не более 14500 рублей, но мелочи не было, пришлось 15000 вкладывать. Ну ладно, 500 рублей перевклада, это не страшно, тем часть средств всё равно в кеше на счёте. На следующий месяц не более 29500 максимум за месяц поэтому пополню, хотя и не факт, что на столько пополню. Может и по минимуму согласно плана.

Итак, почему с мучением? Потому что прекрасно знаю, что рынки — вещь цикличная, что есть время роста, а есть время падений и обвалов. Сейчас рынки на хаях, как в США, так и у нас индекс переписывает хаи. А я, бестолково проведший прошедшие 10 лет, вынужден вкладываться именно сейчас. Поэтому мучение, знаю, что мои вложения скоро, в ближайший год, два, три из-за кризиса, который всегда случается внезапно, мои вложения уменьшатся в несколько раз. Как же я наверное буду мучиться.

Авто-репост. Читать в блоге >>>

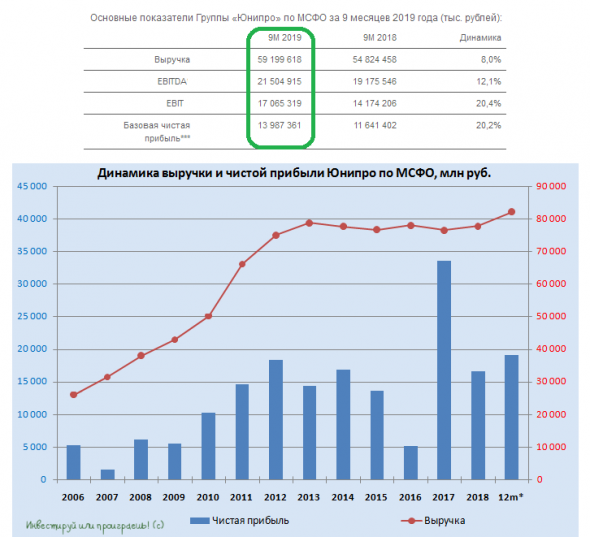

По отчету Юнипро: сильный отчет одной из самых качественных компаний в секторе генерации электроенергии.

Рост всех показателей финансовых результатов (не в 3кв, а еще в первом полугодии, что вытянуло результаты и за 9мес), вызван во-первых, повышением цен на рынке на сутки вперед (РСВ), во-вторых — высокой загрузкой станций компании на фоне снижения сетевых ограничений на Урале и в Сибири. Однако в 3кв загрузка станций уменьшилась вследствие высокой водности и выработки электроэнергии на станциях Русгидро. Цены на РСВ в 3кв в первой ценовой зоне (европейской) остались практически на уровне предыдущего периода (-0,5%), а в Сибири (2-ая ценовая зона) резко упали (на 24,8%) в силу повышения производства дешевой электроэнергии на гидростанциях. Кроме того, объем генерации в 3кв уменьшился в силу ремонтов на крупнейшей станции компании Сургутской ГРЭС-2 и на Яйвинской ГРЭС.

Итак: рост выручки + 8% (9мес 2019 к 9мес 2018 здесь и далее),

рост EBITDA +12,1%

рост чистой прибыли +22,3%.

CAPEX остался практически на уровне прошлого года: 9,8 против 9,5 годом ранее, причем основные затраты идут на восстановление 3 блока Березовской станции, там проинвестировано уже 32 млрд из 40, и в конце первого квартала 2020 года компания планирует запуск блока, после чего CAPEX планируется направить на модернизацию 1 и 6 блоков Сургутской ГРЭС-2, всего в размере 10 млрд до 2025 года (т.е. произойдет существенное увеличение FCF после завершения восстановления и ввода 3-его блока Березовской станции).

Компания прогнозирует EBITDA за 2019 год на уровне 28-30 миллиардов рублей. Ввод восстановленного блока Березовской станции снесет существенный склад в повышение EBITDA в 2020 году.

Компания планирует выплату дивидендов в размере 20 млрд рублей с разбивкой на 2 выплаты в 2020 году, что обещает дивдоходность более 10% к текущей цене акций. Далее, с учетом роста свободного денежного потока после ввода 3 блока Березовской ГРЭС, дивиденды могут еще увеличиться, однако пока это под большим вопросом из-за неопределенности вокруг покупки финской Fortum компании Uniper (владеет 83,73% Юнипро). Определенность со сделкой должна наступить уже в начале 2020 года.

Отличная дивидендная компания с понятным и предсказуемым акционером и дивидендной политикой, но с риском смены этого всего в ближайшей перспективе.

Grigory Saveliev, окей, забрал!

Народ, правильно ли я понимаю, что последний день с дивидендами юнипро будет 11 декабря?

Тимофей Мартынов, по-моему 11.12 это Т-2 от 13.12, а не от 15.12

Алексей Саныч, надо считать по будним дням.

15 декабря воскресение

поэтому в реестре надо быть в пятницу

а Т-2 от пятницы, это 11 число Тех. осмотр 18.11.2019 Ждем чуда и IPO Сережи.

Тех. осмотр 18.11.2019 Ждем чуда и IPO Сережи.Последняя халявная неделька, а дальше неделя Газпрома и Аэрофлота.

18.11.2019 Русагро опубликует финансовые результаты за III квартал 2019 г.(может наконец появятся данные по SPO)

19.11.2019 МТС опубликует финансовые результаты по МСФО за III квартал 2019 г. (предварительная дата)

19.11.2019 Мечел МСФО 3 кв.2019

20.11.2019 Qiwi опубликует финансовые результаты за III квартал 2019 г.

20.11.2019 TCS Group опубликует финансовые результаты по МСФО за III квартал 2019 г.

20.11.2019 ТМК опубликует финансовые результаты по МСФО за III квартал 2019 г.

21.11.2019 Ленэнерго опубликует финансовые результаты по МСФО за III квартал 2019 г.

21.11.2019 Черкизово представит финансовые результаты за III квартал и 9 месяцев 2019 г.

По индексу ситуация настораживает, но не более. Пока никаких разворотных моделей не вижу. Нужно или обновление, или недолет до хая.(типа дохлая кошка и все такое.) Если бы не тема со снижением ставок, можно было бы думать о фиксинге.

Авто-репост. Читать в блоге >>>

Россия поможет Fortum поглотить Uniper

Правительство одобрило сделку и изменит ради нее закон

www.kommersant.ru/doc/4157680

Wasd,

А это хорошо или плохо для держателей акций Юнипро, если сделка состоится?

Александр, фортум любит не платить дивиденды и любит делистинг своих дочек.

Deacon, Нормально платят, даже выше рынка))) Смотрите ТГК-10))

Россия поможет Fortum поглотить Uniper

Правительство одобрило сделку и изменит ради нее закон

www.kommersant.ru/doc/4157680

Wasd,

А это хорошо или плохо для держателей акций Юнипро, если сделка состоится?

Александр, фортум любит не платить дивиденды и любит делистинг своих дочек.

Россия поможет Fortum поглотить Uniper

Правительство одобрило сделку и изменит ради нее закон

www.kommersant.ru/doc/4157680

Wasd,

А это хорошо или плохо для держателей акций Юнипро, если сделка состоится? Юнипро интересна по дивидендам, но потенциал ограничен - Финам

Юнипро интересна по дивидендам, но потенциал ограничен - Финам

«Юнипро» – компания тепловой генерации электроэнергии с установленной мощностью 11,2 ГВт. Ключевой акционер Uniper Russia Holding (83,73%). «Юнипро» отчиталась о росте прибыли за 9 мес. на 22% до 13,7 млрд руб. на фоне увеличения выработки и благоприятной ценовой динамики в сегменте РСВ и КОМ. Вместе с тем, динамика прибыли в 3К уже ослабла на фоне снижения цен и выработки. Прибыль по итогам года ожидается в объеме ~19 млрд руб. (+14% г/г).

Ближайший дивидендный платеж ожидается в декабре 2019 г. в размере 0,111 руб. на акцию с DY 4.1% (промежуточный дивиденд за 9 мес. 2019 год). Дата закрытия реестра 15 декабря. Финальный дивиденд за 2019 год планируется летом. Совокупный DPS2019П 0.222 с DY3%. По норме выплат и доходности UPRO – одна из лучших бумаг в секторе генерации.

Навес над акциями создает неясность последствий недружественного поглощения Uniper со стороны Fortum.

Мы подтверждаем по акциям Юнипро рекомендацию «держать». Потенциал на текущий момент мы оцениваем в 4% в перспективе года

Малых Наталия

ГК «Финам»

Авто-репост. Читать в блоге >>> Россия поможет Fortum поглотить Uniper

Россия поможет Fortum поглотить Uniper

Правительство одобрило сделку и изменит ради нее закон

www.kommersant.ru/doc/4157680 Дивидендная доходность Юнипро в 2019 году будет на уровне в 8,3% - Промсвязьбанк

Дивидендная доходность Юнипро в 2019 году будет на уровне в 8,3% - Промсвязьбанк

Чистая прибыль Юнипро по МСФО за 9 мес. выросла до 13,7 млрд руб., EBITDA — до 21,5 млрд руб

Чистая прибыль Юнипро по МСФО за девять месяцев 2019 г. выросла по сравнению с аналогичным периодом прошлого года на 22,3%, до 13,7 млрд руб., следует из отчета компании. EBITDA увеличилась на 12% и достигла 21,5 млрд руб., сообщила компания. Рост выручки составил за отчетный период 8%, до 59,2 млрд руб.

Результаты Юнипро оказались на уровне ожиданий рынка. Рост выручки в основном связан с увеличением цен на рынке на сутки вперед (РСВ), что обусловлено отсутствием импорта электроэнергии из Казахстана, увеличением экспорта электроэнергии в Финляндию и страны Балтии, снижением количества сетевых ограничений в Сибири и на Урале, индексацией цен на газ и уголь. В ходе телефонной конференции менеджмент компании сообщил, что Юнипро может понадобиться небольшое привлечение заимствований до конца года на дивиденды. Согласно дивидендной политике, всего дивиденды за 2019 г. должны составить 14 млрд руб., разбитые на два равных платежа. Объем выплат дает дивидендную доходность в 8,3% к текущей цене.

Промсвязьбанк

Авто-репост. Читать в блоге >>> Возможный рост дивидендов - главный катализатор для акций Юнипро в 2020 году - Атон

Возможный рост дивидендов - главный катализатор для акций Юнипро в 2020 году - Атон

Юнипро опубликовала нейтральные результаты за 9М19 по МСФО; прогноз подтвержден

Выручка увеличилась на 8% г/г до 59.2 млрд руб. (почти в рамках консенсуса Интерфакса) благодаря росту цен и высокой востребованности энергоблоков Березовской ГРЭС и Сургутской ГРЭС-2. EBITDA выросла на 12% г/г до 21.5 млрд руб. (на 2.3% ниже консенсуса Интерфакса), а чистая прибыль увеличилась на 20.2% до 13.7 млрд руб. (на 3% ниже консенсуса). Результаты оказались чуть хуже ожиданий из-за роста операционных расходов. На телеконференции менеджмент подтвердил свой прогноз по EBITDA 2019 на уровне 28-30 млрд руб. Энергоблок Березовской ГРЭС работает в тестовом режиме, и его ввод в эксплуатацию должен пройти по графику в 1К20.

Результаты представляются нейтральными для динамики акций. Несмотря на некоторое отставание от ожиданий, компания подтвердила свой прогноз по EBITDA, что позитивно. Дата закрытия реестра для выплаты промежуточных дивидендов (0.11 руб. на акцию) пока не объявлена, но она должна быть в середине декабря, а дивидендная доходность должна составить 4.1%. А в 2020 компания прогнозирует рост дивидендов до 0.31 руб. на акцию (20 млрд руб. в общей сложности), что предполагает дивидендную доходность 12%. Это основной катализатор для бумаги в 2020.

Атон

Авто-репост. Читать в блоге >>> По отчету Юнипро: сильный отчет одной из самых качественных компаний в секторе генерации электроенергии.

По отчету Юнипро: сильный отчет одной из самых качественных компаний в секторе генерации электроенергии.

Рост всех показателей финансовых результатов (не в 3кв, а еще в первом полугодии, что вытянуло результаты и за 9мес), вызван во-первых, повышением цен на рынке на сутки вперед (РСВ), во-вторых — высокой загрузкой станций компании на фоне снижения сетевых ограничений на Урале и в Сибири. Однако в 3кв загрузка станций уменьшилась вследствие высокой водности и выработки электроэнергии на станциях Русгидро. Цены на РСВ в 3кв в первой ценовой зоне (европейской) остались практически на уровне предыдущего периода (-0,5%), а в Сибири (2-ая ценовая зона) резко упали (на 24,8%) в силу повышения производства дешевой электроэнергии на гидростанциях. Кроме того, объем генерации в 3кв уменьшился в силу ремонтов на крупнейшей станции компании Сургутской ГРЭС-2 и на Яйвинской ГРЭС.

Итак: рост выручки + 8% (9мес 2019 к 9мес 2018 здесь и далее),

рост EBITDA +12,1%

рост чистой прибыли +22,3%.

CAPEX остался практически на уровне прошлого года: 9,8 против 9,5 годом ранее, причем основные затраты идут на восстановление 3 блока Березовской станции, там проинвестировано уже 32 млрд из 40, и в конце первого квартала 2020 года компания планирует запуск блока, после чего CAPEX планируется направить на модернизацию 1 и 6 блоков Сургутской ГРЭС-2, всего в размере 10 млрд до 2025 года (т.е. произойдет существенное увеличение FCF после завершения восстановления и ввода 3-его блока Березовской станции).

Компания прогнозирует EBITDA за 2019 год на уровне 28-30 миллиардов рублей. Ввод восстановленного блока Березовской станции снесет существенный склад в повышение EBITDA в 2020 году.

Компания планирует выплату дивидендов в размере 20 млрд рублей с разбивкой на 2 выплаты в 2020 году, что обещает дивдоходность более 10% к текущей цене акций. Далее, с учетом роста свободного денежного потока после ввода 3 блока Березовской ГРЭС, дивиденды могут еще увеличиться, однако пока это под большим вопросом из-за неопределенности вокруг покупки финской Fortum компании Uniper (владеет 83,73% Юнипро). Определенность со сделкой должна наступить уже в начале 2020 года.

Отличная дивидендная компания с понятным и предсказуемым акционером и дивидендной политикой, но с риском смены этого всего в ближайшей перспективе.

Неопределенность с процессом поглощения Fotrum-Uniper сдерживает рост акций Юнипро - Велес Капитал

Неопределенность с процессом поглощения Fotrum-Uniper сдерживает рост акций Юнипро - Велес Капитал

Результаты оказались лишь немного хуже наших прогнозов, но в целом показали позитивную картину: рост выручки составил 8% г/г., EBITDA – 12%, прибыль увеличилась на 20%.

Основными позитивными факторами стал рост цен РСВ на электроэнергию и рост выработки г/г.

Конференц-звонок не преподнес сюрпризов. Расходы на программу ДПМ-2 менеджмент оценил в 10 млрд руб. до 2025 г. На восстановление аварийного блока осталось потратить 8 млрд руб. из совокупных 40 млрд. EBITDA'19 подтверждается на уровне 28-30 млрд руб.

Ввод 3-го блока БГРЭС в 1К20 подтвержден, менеджмент ожидает вклад блока в показатель EBITDA до 1,4 млрд руб. в месяц. Менеджмент подтвердил планы по выплате 20 млрд руб. в течение 2020 г.

По итогам отчетности и конференц-звонка мы подтверждаем нашу целевую цену акции «Юнипро» на уровне 2,9 руб. и рекомендацию ДЕРЖАТЬ. Единственным негативным моментом, который сдерживает рост котировок «Юнипро», остается неопределенность с процессом поглощения Fotrum – Uniper. Ситуация должна разрешиться в начале 2020 г.

Адонин Алексей

ИК «Велес Капитал»

Авто-репост. Читать в блоге >>> Юнипро - лидер по рентабельности - Фридом Финанс

Юнипро - лидер по рентабельности - Фридом Финанс

«Юнипро» увеличило выручку в третьем квартале и за девять месяцев (+8%) за счет роста физических объемов (+3,3%) и положительной динамики средних цен. Улучшился также КИУМ (с 48% до 50%, что выше среднего по рынку). Вместе с тем росту мешают сетевые ограничения и избыток предложения на рынке, в том числе на фоне большой выработки ГЭС. Но нижняя точка для объемов производства, по-видимому, пройдена. В первом квартале 2020 года планируется ввод блока №3 Березовской ГРЭС.

Рост доходов опередил расходы, на этом фоне увеличилась рентабельность EBITDA и прибыли. Юнипро по-прежнему в лидерах по рентабельности: по итогам девяти месяцев маржа EBITDA составила 36,5%, а прибыли — 23%. Компания подтверждает прогноз по EBITDA в районе 28–30 млрд руб. и намерение выплатить в 2020 году 20 млрд руб. (0,31 руб. на акцию) в виде дивидендов. Рекомендация — «покупать», цель — 3,0 руб. на горизонте 12 месяцев.

Ващенко Георгий

ИК «Фридом Финанс»

Авто-репост. Читать в блоге >>> Юнипро: всё идёт по плану!

Юнипро: всё идёт по плану!Юнипро отчиталась по МСФО за 9 месяцев 2019 года:

✔️ Лёгкое восстановление (или, как минимум, приостановка падения) объёмов генерации по итогам отчётного периода, вкупе с ростом цен РСВ (рынок на сутки вперёд) поспособствовали в итоге уверенному росту выручки компании в отчётном периоде на 8,0% (г/г) до 59,2 млрд рублей.

✔️ Как следствие – рост показателя EBITDA с 19,2 до 21,5 млрд рублей (с подтверждением прогноза на 2019 год на уровне 28-30 млрд рублей) и чистой прибыли – с 11,2 до 13,7 млрд рублей.

✔️ Юнипро подтверждает озвученную ранее дату ввода в эксплуатацию блока №3 Берёзовской ГРЭС после ремонта – 1 квартал 2020 года. По данным компании, в начале ноября успешно завершены гидравлические испытания, и теперь впереди предстоят электромонтажные работы (декабрь 2019), пароводокислородная очистка (январь 2020) и работы по теплоизоляции (февраль 2020).

✔️ А раз так, то на закуску я вас обрадую, пожалуй, самой главной новостью для всех акционеров: «Размер дивидендных выплат в 2020 году сохраняется на уровне 20 млрд рублей. Выплата дивидендов будет осуществлена двумя траншами». Ну вы поняли, да?)) Если нет – освежите в памяти вот эту картинку с дивидендными перспективами компании, всё актуально по сей день.

Авто-репост. Читать в блоге >>> Юнипро - для дивидендов понадобится доп финансирование в 2019 г

Юнипро - для дивидендов понадобится доп финансирование в 2019 г

замгендиректора Юнипро Ульф Баккмайер, в ходе телефонной конференции:«Исходя из сегодняшней ситуации, нам понадобится привлечение небольшой суммы финансирования к концу этого года, чтобы выполнить обязательства по дивидендам»

Юнипро планирует выплатить в качестве дивидендов 14 миллиардов рублей в течение 2019 года, что составит 0,222 рубля в расчете на одну обыкновенную акцию.

В дальнейшем компания рассчитывает увеличить дивидендные выплаты и стабильно их поддерживать на уровне 20 миллиардов рублей в год в 2020-2022 годах (0,317 рубля на одну обыкновенную акцию), в основном из-за возобновления оплаты за мощность третьего энергоблока Березовской ГРЭС.

источник

Авто-репост. Читать в блоге >>> Юнипро - базовая чистая прибыль за 9 мес составила 14 млрд рублей, +20,2% г/г

Юнипро - базовая чистая прибыль за 9 мес составила 14 млрд рублей, +20,2% г/гВ январе-сентябре 2019 года выручка по МСФО группы «Юнипро» составила 59,2 млрд рублей (+8% по сравнению с аналогичным периодом прошлого года).

Более высокая динамика выручки связана в основном с увеличением цен РСВ, что обусловлено следующими факторами:

— отсутствием импорта электроэнергии из Казахстана;

— увеличением экспорта электроэнергии в Финляндию и страны Балтии;

— снижением количества сетевых ограничений в Сибири и на Урале;

— индексацией цен на газ и уголь.

Значительный рост выработки электроэнергии был обеспечен в первом полугодии 2019 года в основном за счет рыночных факторов и высокой востребованности энергоблоков Березовской ГРЭС и Сургутской ГРЭС-2 со стороны Системного оператора.

При этом в III квартале 2019 года выработка электроэнергии снизилась под влиянием следующих факторов:

— проведение инспекций блоков ПГУ Сургутской ГРЭС-2 и Яйвинской ГРЭС;

Авто-репост. Читать в блоге >>>

Юнипро - факторы роста и падения акций

- ИнтерРАО может купить долю немцев (27.11.2020)

- 3 энергоблок Березовской ГРЭС запущен в 2021 году и до 2024 года компания будет получать повышенную плату за мощность по ДПМ-1 (16.10.2023)

- Отрицательный чистый долг на 30.06.2023г. = -45,3 млрд.руб. (рекордный показатель по компании) (16.10.2023)

- 25.04.2023г. долю Uniper (83,73%) в акционерном капитале Юнипро передаются во временное управление Росимуществу (16.10.2023)

- Итоговый дивиденд за 20221 год отменен, а за 2022 год дивиденды не рекомендовали и не ясно, когда дивиденды возобновятся (16.10.2023)

Юнипро - описание компании

Юнипро (тикер UPRO) — бывшая компания Э.ОН Россия.Сейчас принадлежит на 83,7% немцам (Юнипер).

5 ГРЭС, мощность 11,2 ГВт.

http://www.unipro.energy/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций