| Число акций ао | 569 млн |

| Число акций ап | 155 млн |

| Номинал ао | — |

| Номинал ап | 0.01 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 933,6 млрд |

| Выручка | 1 442,0 млрд |

| EBITDA | 578,1 млрд |

| Прибыль | 273,9 млрд |

| Дивиденд ао | 198,25 |

| Дивиденд ап | 198,25 |

| P/E | 3,4 |

| P/S | 0,6 |

| P/BV | 0,3 |

| EV/EBITDA | 1,3 |

| Див.доход ао | 15,9% |

| Див.доход ап | 13,7% |

| Транснефть Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Транснефть акции

-

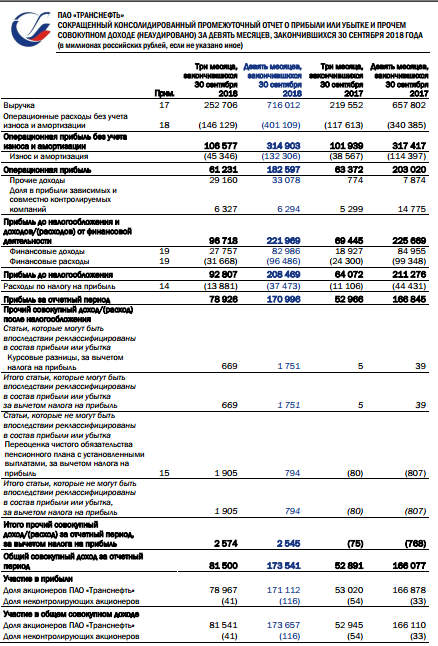

Транснефть - чистая прибыль по МСФО за 9 месяцев выросла на 2,5% - до 171 млрд руб

Транснефть - чистая прибыль по МСФО за 9 месяцев выросла на 2,5% - до 171 млрд руб

Чистая прибыль "Транснефти" по МСФО в январе-сентябре 2018 года выросла на 2,5% в годовом выражении и составила 170,996 миллиарда рублей.

Выручка за отчетный период выросла на 9% — до 716 миллиардов рублей.

Прибыль до налогообложения составила 208,5 миллиарда рублей, снизившись на 1,3%.

https://www.transneft.ru/u/section_file/34931/tn_ifrs_09m2018_rus.pdf

читать дальше на смартлабе Транснефть - может начать buyback в 2019 году, обсуждает конвертацию "префов" в обыкновенные акции

Транснефть - может начать buyback в 2019 году, обсуждает конвертацию "префов" в обыкновенные акции

Транснефть может приступить к выкупу собственных акций с рынка в 2019 году, сообщил глава РФПИ Кирилл Дмитриев.Ранее компания обсуждала возможность buyback и опционов для менеджмента в качестве мер повышения рыночной капитализации.

Транснефть также обсуждает конвертацию привилегированных акций в обыкновенные.

На выкуп бумаг Транснефть может потратить до 20 миллиардов рублей в течение трех лет, сообщало в прошлом месяце агентство Интерфакс со ссылкой на презентацию компании.

https://ru.reuters.com/article/businessNews/idRUKCN1NX123-ORUBS

читать дальше на смартлабе Куплю 10 мартовских контрактов фьючерса Транснефть

Куплю 10 мартовских контрактов фьючерса Транснефть

Хочу купить 10 мартовских фьючерсных контрактов Транснефть, в стакане пусто. Налейте кто-нибудь

читать дальше на смартлабе

WSJ: Россия извлечет выгоду из санкций США против Ирана

08 ноября 2018, 13:15

Становится понятно, кто извлечет выгоду из санкций США против Ирана. Это будет Россия.

В понедельник вступили в силу новые жесткие санкции США против Ирана, причем против потребителей иранской нефти также может быть введена экономическая блокада. Из-за санкций европейским и азиатским НПЗ, которые в последнее время покупали иранскую нефть в больших количествах, приходится искать альтернативных поставщиков. Заменой могут стать российские компании, готовые поставлять нефть бывшим клиентам Ирана. Россия и Иран производят схожие сорта нефти, и НПЗ-потребители относительно легко могут перейти с одного сорта на другой.

Между тем Москва предлагает Тегерану помочь обойти санкции. В России планируют игнорировать санкции США и покупать иранскую нефть. Россия предлагает закупать иранскую нефть по бартеру и перерабатывать ее для внутреннего использования. Тогда нефть, произведенную в России, можно будет продавать на экспортном рынке, получая хорошую прибыль. “Россия пытается всем угодить”, — сказала Хелима Крофт из RBC Capital Markets.

Россия считает Иран своим ключевым союзником в Сирии, недавно пережившей гражданскую войну. В России критиковали новые санкции США и заявили, что не будут им следовать. В последние месяцы Москва неоднократно заявляла, что будет покупать по крайней мере 100 000 баррелей иранской нефти в день. Таким образом Иран сможет продавать нефть, для которой сложно найти потребителя. Россия предлагает платить за нефть оборудованием и продуктами питания, говорят в Министерстве энергетики этой страны. Москва также обещает инвестировать в нефтяной сектор Ирана, когда западные компании уйдут из этой страны.

Новые санкции США нацелены на ограничение экспорта иранской нефти, ключевого продукта экономики Исламской республики. Власти США хотят свести экспорт нефти из Ирана к нулю, запугивая потребителей санкциями, тогда как эта страна способна поставлять 2,2 млн баррелей нефти в день. Многие покупатели иранской нефти пользуются американской банковской системой и уязвимы к санкциям, и уже сокращают импорт нефти из Ирана. Однако Россия менее уязвима к мерам Вашингтона, так как уже находится под санкциями США, а ее экономика и финансовая система зависят от США не так сильно, как страны Западной Европы.

За день до ввода новых санкций экспорт нефти из Ирана был примерно на 800 000 баррелей нефти в день ниже прежнего уровня. Наблюдатели нефтяного рынка ожидают, что после ввода санкций экспорт иранской нефти сократится еще больше.

В то же время Россия намерена отчасти заместить иранские поставки на мировом рынке нефти. Она увеличила добычу почти на 1 млн баррелей в день по сравнению с прошлым годом, доведя ее недавно до 30-летнего рекорда. В октябре Россия, являющаяся крупнейшим мировым производителем нефти, добывала 11,41 млн баррелей нефти в день, что на 4,3% превышает показатель аналогичного периода прошлого года.

Часть дополнительных объемов нефти предназначена для бывших клиентов Ирана. Особенно это относится к Европе, поскольку местные компании резко прекращают закупки иранской нефти, будучи более связанными с американскими компаниями и финансовой системой США.

Для европейских НПЗ российская нефть может быть естественным заменителем иранской, поскольку она средней плотности и со сравнительно высоким содержанием серы. Кроме того, российская нефть может быть поставлена на европейские заводы быстрее, чем нефть иного происхождения. Итальянские нефтеперерабатывающие компании Eni SpA и Saras SpA, например, увеличивают потребление российской нефти, особенно широко известного сорта Urals, чтобы заменить иранскую нефть, сообщили осведомленные источники. В Eni и Saras не ответили на просьбу дать комментарии.

«Выиграет сорт Urals», – заявил Патрик Пуянне, гендиректор Total SA, выступая на нефтегазовой конференции в Лондоне в октябре.

Как сообщили в компании, Total прекратила закупать иранскую нефть в июле. В августе Total приобретала 217 000 баррелей российской нефти в день для НПЗ в Гавре, во Франции, что стало максимумом истекшего периода 2018 года, согласно данным Kpler.

Российскую нефть взамен иранской теперь покупают и страны, не входящие в Евросоюз. Турция в июне возобновила импорт российской нефти после трехмесячного перерыва, восполнив сокращение импорта из Исламской республики, свидетельствовали официальные данные. Турция также не хотела поддерживать американские санкции, но многие национальные компании обладают глубокими международными деловыми связями и поэтому являются чувствительными к ограничениям США.

Такая ситуация уже приводит к росту прибыли государственных нефтегазовых компаний России. Во вторник “Роснефть” сообщила об увеличении чистой прибыли за первые девять месяцев 2018 года в три раза, до 451 млрд рублей (6,8 млрд долларов) по сравнению с уровнем годовой давности, в основном ввиду увеличения нефтедобычи и роста цен на нефть Urals.

Аналогичное замещение осуществил и Китай, который в сентябре сократил импорт нефти из Ирана на 34% по сравнению с уровнем годовой давности и увеличил импорт из России на 7%.

Южная Корея в августе снизила закупки нефти из Исламской республики на 85% против уровня годовой давности и увеличила поставки из России на 20%, свидетельствовали данные национального бюро статистики. Транснефть - индексация тарифов компании на 2019 г составит 3,87%

Транснефть - индексация тарифов компании на 2019 г составит 3,87%

Тарифы на прокачку нефти по системе "Транснефти" в 2019 будут проиндексированы по принципу "инфляция минус", в именно на 3,87%.

замруководителя ФАС Анатолий Голомолзин:

«Правлением ФАС принято решение проиндексировать тарифы „Транснефти“ на 90% от уровня инфляции, прогнозируемой на 2019 год, а именно, на 3,87%»

https://emitent.1prime.ru/News/NewsView.aspx?GUID={D58541CE-3FFA-482F-9A98-8FF0D9016042}

читать дальше на смартлабе Федеральная антимонопольная служба (ФАС) приняла решение в 2019 году повысить тарифы на услуги «Транснефти» по транспортировке нефти по системе магистральных трубопроводов на 3,87%. Согласно распоряжению правительства от 14 марта 2014 года, тарифы «Транснефти» в 2018–2020 годах должны индексироваться с коэффициентом 0,9–1 к инфляции.

Федеральная антимонопольная служба (ФАС) приняла решение в 2019 году повысить тарифы на услуги «Транснефти» по транспортировке нефти по системе магистральных трубопроводов на 3,87%. Согласно распоряжению правительства от 14 марта 2014 года, тарифы «Транснефти» в 2018–2020 годах должны индексироваться с коэффициентом 0,9–1 к инфляции.

Источник:

www.rbc.ru/rbcfreenews/5be424e29a79476402ce9bd9?from=newsfeed Транснефть - ввела в Челябинске завод по производству электродвигателей

Транснефть - ввела в Челябинске завод по производству электродвигателей

"Транснефть" ввела в эксплуатацию завод в Челябинске для локализации производства электродвигателей на территории России.В церемонии запуска в режиме видеотрансляция из Кремля приняли участие президент РФ Владимир Путин и председатель совета министров Италии Джузеппе Конте. В Челябинске в церемонии открытия принял губернатор челябинской области Борис Дубровский.

Глава «Транснефти» Николай Токарев:

«сейчас мы имеем возможность убедиться, что наши совместные усилия с российскими и зарубежными партнерами воплощаются в реальность». «Мы сегодня запускаем в эксплуатацию завод, который будет производить высоковольтные электродвигатели для мощных магистральных нефтяных насосов. Это базовое ключевое оборудование для нефтепроводной отрасли»

читать дальше на смартлабе Транснефть - уверена в необходимости проведения buyback

Транснефть - уверена в необходимости проведения buyback«Транснефть» уверена в необходимости реализации программы обратного выкупа акций. Данная мера будет способствовать росту капитализации компании.

президент компании Николай Токарев:«Мы сейчас как концепцию для себя определили, что это нужно будет делать. Программа предусматривает трехлетний период, я сейчас точную дату не скажу. У нас есть партнеры, с которыми мы должны согласовать эту работу»

Помимо buyback «Транснефть» рассматривает и другие инструменты — дробление акций, опционная программа для менеджмента, в перспективе конвертация привилегированных акций в обыкновенные.

«Все эти шаги позволят повысить привлекательность акций и создать мотивационные инструменты для менеджмента»

читать дальше на смартлабе Транснефть готова потратить на обратный выкуп привелигированных акций до 20 млрд руб. в течение 3 лет - Промсвязьбанк

Транснефть готова потратить на обратный выкуп привелигированных акций до 20 млрд руб. в течение 3 лет - Промсвязьбанк

Менеджмент Транснефти обсуждает с миноритариями конвертацию «префов», но такого запроса от правительства нет

Менеджмент Транснефти обсуждает инициативу миноритариев о конвертации привилегированных акций в обыкновенные, но запрос от правительства на эту тему не поступал, сообщил первый вице-президент компании Максим Гришанин на встрече с аналитиками. «Есть такая инициатива, она была высказана двумя акционерами», в частности, РФПИ, сказал он. «Мы никогда не говорили, что мы эту идею поддерживаем, мы готовы ее поддержать, если ситуация будет благоприятная», — добавил топ-менеджер.

Мы не думаем, что принятие решение о конвертации это событие ближайшего времени. Тем не менее, мы видим позитивные движения компании в отношении своих акций.. В частности, Транснефть готова потратить на обратный выкуп привелигированных акций до 20 млрд руб. в течение 3 лет. При текущей капитализации – это 8% от их общего числа.

Промсвязьбанк

читать дальше на смартлабе Акцент Транснефти на увеличение рыночной капитализации и запуск выкупа акций выглядят позитивными - Атон

Акцент Транснефти на увеличение рыночной капитализации и запуск выкупа акций выглядят позитивными - Атон

Транснефть провела встречу с аналитиками

Транснефть, которая в течение нескольких лет предпочитала оставаться в тени для инвесторов, вчера возобновила общение. Более того, компания заявила, что ее менеджмент в настоящее время планирует наращивать рыночную капитализацию и, следовательно, сейчас компания очень заинтересована в этом диалоге. Встречу провели финансовый директор Транснефти Максим Гришанин и вице-президент Рашид Шарипов. Мы выделяем наиболее важные итоги встречи, которые сгруппированы в соответствии с ключевыми среднесрочными стратегическими приоритетами.

Рост FCF. Компания планирует оптимизацию своих капзатрат и прогнозирует их стабилизацию на уровне 240-250 млрд руб. (с учетом НДС) с 2020 года. После завершения крупных инвестпроектов в сегменте нефтепроводов (Заполярье-Пурпе, Куюмба-Тайшет) компания планирует переключиться почти исключительно в режим капзатрат на обслуживание. При этом Транснефть видит свой FCF в районе 60-90 млрд руб. в перспективе (32 млрд руб. в 1П18).

Дивидендная политика.

читать дальше на смартлабе Дивиденды «Транснефти» не вписались в инфляцию. Монополия предлагает рост своих тарифов

Дивиденды «Транснефти» не вписались в инфляцию. Монополия предлагает рост своих тарифов

«Транснефть» продолжает спорить с ФАС о росте тарифов на транспортировку нефти на 2019 год. Служба считает, что рост тарифов монополий не должен превышать инфляцию, тогда как «Транснефть» предлагает тарифы «существенно выше» с учетом требований Минфина о высоких дивидендах. Против методики ФАС в октябре выступило и ОАО РЖД, для которого установлен десятилетний тариф по схеме «инфляция минус 0,1%».

www.kommersant.ru/doc/3778481

«Транснефть» впервые в истории готова выкупать акции с биржи

«Транснефть» впервые в истории готова выкупать акции с биржи

Транснефть» готова пойти на обратный выкуп привилегированных акций, говорится в презентации госкомпании. Это будет сделано для повышения капитализации «ввиду существенной недооцененности бумаг». Лимит скупки – 20 млрд руб. Выкуп компания намерена провести в течение максимум трех лет, говорится в презентации. Когда именно начнется скупка, представитель «Транснефти» не сказал. Выкупленные бумаги менеджмент предлагает направить на опционную программу «для ключевых сотрудников» «Транснефти».

www.vedomosti.ru/business/articles/2018/10/22/784312-transneft-istorii-aktsii

Транснефть может потратить до 20 млрд руб на байбэк в течение 3 лет.

Транснефть может потратить до 20 млрд руб на байбэк в течение 3 лет.

Совет директоров ранее обсуждал программу повышения капитализации. Транснефть - будет применять buy back в случае неоправданного снижения стоимости акций

Транснефть - будет применять buy back в случае неоправданного снижения стоимости акций

"Транснефть" будет применять программу buy back в случае неоправданного снижения стоимости акций компании.

первый вице-президент «Транснефти» Максим Гришанин, в ходе вебинара компании:«Мы пообщались с нашими консультантами, Газпромбанком в частности, и вместе пришли к выводу, что такая программа достаточна для поддержания стоимости акций на удовлетворяющем компанию уровне»

«Она будет применяться в случае фундаментально необъяснимых и неоправданных краткосрочных снижений наших акций»

https://emitent.1prime.ru/News/NewsView.aspx?GUID={DF6A5732-26C3-48FE-906A-A9CF92A5F158}

читать дальше на смартлабе Транснефть - доп. снижение капзатрат в 2018-2023 гг составит до 120 млрд руб

Транснефть - доп. снижение капзатрат в 2018-2023 гг составит до 120 млрд руб

Дополнительное снижение капитальных затрат "Транснефти" в 2018-2023 годах составит до 120 миллиардов рублей.Среди основных среднесрочных приоритетов — оптимизация капитальных затрат после прохождения пика инвестиций. «В условиях ограниченного роста выручки и EBITDA — это главный фактор увеличения свободного денежного потока»

В числе приоритетов в среднесрочной перспективе завершение реализации всех новых проектов (расширение нефтепроводов ВСТО и «Куюмба — Тайшет», строительство системы нефтепродуктопроводов «Юг»).

https://emitent.1prime.ru/News/NewsView.aspx?GUID={8DBFAAF8-1811-4B4D-A404-C9BA0C3F83E7}

читать дальше на смартлабе Транснефть - потратит buyback до 20 млрд руб в течение 3 лет, в среднесрочной перспективе стремится к сохранению или росту дивидендов

Транснефть - потратит buyback до 20 млрд руб в течение 3 лет, в среднесрочной перспективе стремится к сохранению или росту дивидендов

"Транснефть" в среднесрочной перспективе планирует трехлетнюю программу buy back объемом до 20 миллиардов рублей, что составляет около 8% текущей рыночной капитализации привилегированных акций компании, может использовать выкупленные акции для мотивационной программы менеджмента или продать при благоприятных рыночных условиях — изпрезентации компании.Выкуп акций состоится на открытом рынке по рыночной стоимости.

«Реализация программы обратного выкупа акций с рынка (в рамках выполнения поручения совета директоров) ввиду существенной недооцененности бумаг с возможным последующим использованием выкупленных акций для опционной программы для ключевых сотрудников компании»

В среднесрочной перспективе компания намерена сохранять совокупный объем годовых дивидендных выплат в абсолютном выражении не ниже уровня предыдущего года.

читать дальше на смартлабе

13 ноября индекс-провайдер MSCI объявит результаты полугодового пересмотра индексов. Решения о включении/исключении будут приниматься на основе цен закрытия по состоянию на один из дней «периода отсечения» (18–31 октября; точную дату MSCI объявит только 13 ноября) — ВТБ Капитал

13 ноября индекс-провайдер MSCI объявит результаты полугодового пересмотра индексов. Решения о включении/исключении будут приниматься на основе цен закрытия по состоянию на один из дней «периода отсечения» (18–31 октября; точную дату MSCI объявит только 13 ноября) — ВТБ Капитал

Вероятность исключения их индексов TRNFp мы также считаем невысокой, поскольку это может произойти, только если снизятся котировки и MOEX, и TRNFp. Исключение MOEX приведет к пассивному оттоку 164 млн долл. (15x), а исключение TRNFp – к пассивному оттоку 104 млн долл. (19x).

1prime.ru/experts/20181019/829348018.html Транснефть - привлекла средства "Газпромбанка" для покупки доли "Суммы" в НМТП

Транснефть - привлекла средства "Газпромбанка" для покупки доли "Суммы" в НМТП

"Транснефть" привлекла средства у Газпромбанка для финансирования сделки по покупке у группы «Сумма» доли в «Новороссийском морском торговом порту» (НМТП).

член совета директоров монополии, президент Союза нефтегазопромышленников России Геннадий Шмаль:«Да, привлекли заемные средства, сделка состоялась. Вначале был Сбербанк, а потом Газпромбанк»

«Решение принималось еще в феврале — речь шла о Сбербанке, а потом изменили, и насколько я знаю, на Газпромбанк»

https://www.interfax.ru/business/634146

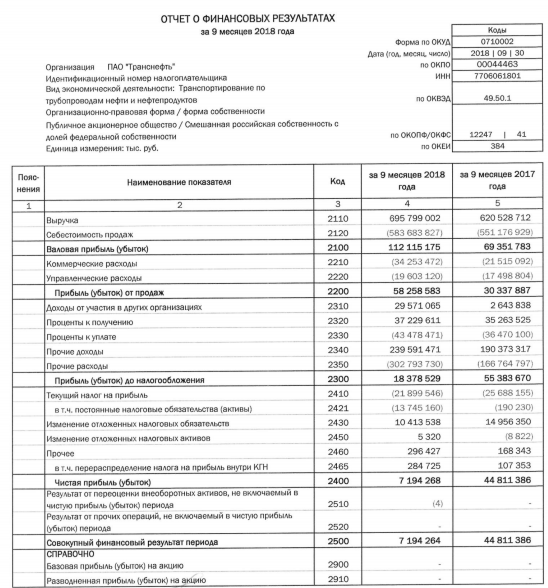

читать дальше на смартлабе Транснефть - чистая прибыль по РСБУ за 9 месяцев снизилась в 6 раз — до 7,2 млрд рублей

Транснефть - чистая прибыль по РСБУ за 9 месяцев снизилась в 6 раз — до 7,2 млрд рублей

Чистая прибыль «Транснефти» по российским стандартам бухгалтерского учёта (РСБУ) сократилась в январе — сентябре 2018 года в 6,2 раза по сравнению с показателем за аналогичный период прошлого года — до 7,194 млрд рублей

http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1470094

читать дальше на смартлабе Печально но это скорее всего облигации.

Печально но это скорее всего облигации.

www.e-disclosure.ru/portal/event.aspx?EventId=cuewBVgyWkaj-CPJPXJh2Tw-B-B www.transneft.ru/information/109/ сущфакты раскрываются или в день сущфакта, или на следующий. Поглядим 19-го ))))

www.transneft.ru/information/109/ сущфакты раскрываются или в день сущфакта, или на следующий. Поглядим 19-го ))))

dohod.ru/ik/analytics/dividend/trnfp

Инвестиционная компания «Доходъ» пишет про возможные дивиденды 19/10/2018 (прогноз)

Юлия, в сущфактах ничего нет.

Транснефть - факторы роста и падения акций

- Огромный CAPEX позади - FCF положительный, долга нет -> компания может нарастить выплату дивидендов в ближайшем будущем (18.10.2023)

- Стабильная дивидендная история (если дивиденд к текущей цене 12+% дает), аналог длинных ОФЗ (01.12.2025)

- Сечин может лоббировать более низкие тарифы на прокачку (18.06.2021)

- Восток Ойл будет экспортировать нефть через собственную инфраструктуру Роснефти - есть риск потери существенной части выручки и прибыли с 30 года (01.12.2025)

- риски атак БПЛА ВСУ на трубопроводную инфраструктуру компании (01.12.2025)

- компания сильно зависит от объемов добычи нефти в РФ - сейчас из-за санкций мы "на дне" объемов добычи, но может быть еще ниже если давление будет продолжаться (01.12.2025)

Транснефть - описание компании

Транснефть — государственная нефтетранспортная компания.

В обращении на бирже в настоящий момент представлены только привилегированные акции компании

По действующей дивполитике 50% от прибыли МСФО на «префы» получается идёт 10,72% от чистой прибыли.

Всего префов 1,555 млн акций

Транспортировка 83% добываемой в России нефти и 31% производимых в России светлых нефтепродуктов

ОАО АК «Транснефть» (ИНН 7706061801) занимает монопольное положение на рынке экспортных поставок нефти трубопроводным транспортом.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций