| Число акций ао | 1 052 млн |

| Номинал ао | 10 руб |

| Тикер ао |

|

| Капит-я | 107,3 млрд |

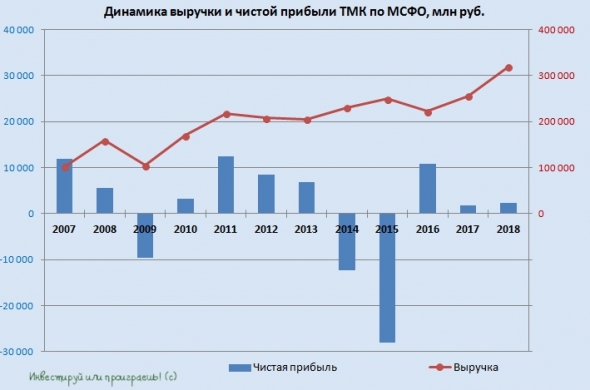

| Выручка | 404,4 млрд |

| EBITDA | 74,7 млрд |

| Прибыль | -21,1 млрд |

| Дивиденд ао | – |

| P/E | -5,1 |

| P/S | 0,3 |

| P/BV | -6,3 |

| EV/EBITDA | 5,4 |

| Див.доход ао | 0,0% |

| ТМК Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ТМК акции

-

Ближайшая ребаланировка индексов с российскими акциями

Ближайшая ребаланировка индексов с российскими акциями

С 15 марта вступают в силу итоги полугодового пересмотра индексов FTSE.

Будут удалены из индекса All World: акции ТМК и Сафмар.

оттоки:

ТМК -$4млн

Сафмар -$9млн

Уралкалий будет исключен из индекса FTSE Global Indices, -$9млн.

Полюс пересадят с LSE на локальные в индексе, что должно привести к притоку $51 млн из GDR в акции на мосбирже.

читать дальше на смартлабе ТМК показала неплохие финансовые показатели по итогам 2018 года - Промсвязьбанк

ТМК показала неплохие финансовые показатели по итогам 2018 года - Промсвязьбанк

ТМК в IV квартале увеличила EBITDA на 9%, прирост в 2018 г составил 16%

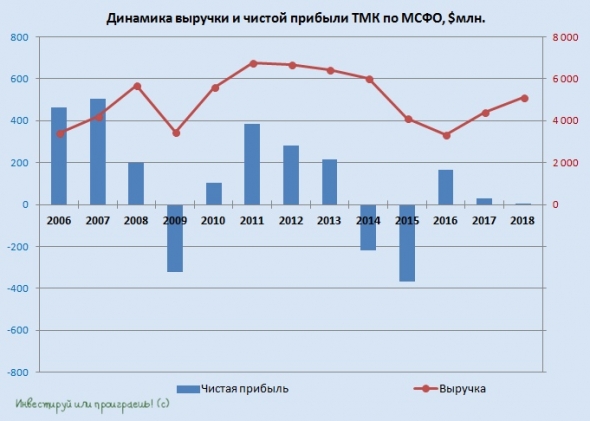

ТМК в IV квартале 2018 года увеличило EBITDA по МСФО на 9% по сравнению с аналогичным показателем кварталом ранее — до $179 млн, сообщила компания. За 2018 год EBITDA ТМК повысилась на 16%, до $700 млн. Выручка ТМК в прошлом квартале выросла на 5%, до $1,264 млрд., за весь год – на 16% до $5,099 млрд

ТМК показала неплохие финансовые показатели по итогам 2018 года. Несмотря на давление со стороны потребителей в сегменте ТБД, компания смогла нарастить выручку (как за счет увеличения средний цен реализации, так и объемов продаж). Позитивным моментом является то, что ТМК смогла полностью переложить рост издержек на потребителя, сохранив рентабельность EBITDA на уровне 2017 года.

Промсвязьбанк

читать дальше на смартлабе Акции ТМК за последний год упали почти вдвое - Атон

Акции ТМК за последний год упали почти вдвое - Атон

ТМК: EBITDA за 4К18 и прогноз на 2019 в рамках ожиданий

EBITDA ТМК в 4К18 достигла $179 млн и в целом совпала с консенсус-прогнозом и оценками АТОНа. Поддержку финансовым показателям оказал рост отгрузок труб OCTG и труб большого диаметра российским дивизионом. FCF в 4К вырос до $124 млн, поспособствовав сокращению долговой нагрузки (чистый долг на конец 2018 $2 437 млн, коэффициент чистой задолженности — 3.5x).

Осторожно позитивный прогноз на 2019, умеренный рост EBITDA и рентабельности — в рамках нашего и консенсус-прогноза. Акции ТМК упали почти вдвое за последние 12M и сейчас торгуются с консенсус-мультипликатором EV/EBITDA 2019П 4.6x, что соответствует дисконту 15% к среднему 5-летнему значению. Мы считаем, что этот дисконт не может полностью объясняться улучшением прогнозов по ценам на сталь и отложенным IPO американского дивизиона и подтверждаем наш рейтинг ВЫШЕ РЫНКА.

АТОН

читать дальше на смартлабе ТМК: рентабельность американского сегмента снизилась

ТМК: рентабельность американского сегмента снизиласьEBITDA увеличилась на 9% квартал к кварталу. В пятницу ТМК опубликовала результаты за 4 кв. 2018 г. по МСФО и провела телефонную конференцию. Выручка возросла на 5% квартал к кварталу и на 5% год к году, достигнув 1,26 млрд долл. EBITDA увеличилась соответственно на 11% и 9% до 179 млн долл., а рентабельность по EBITDA составила 14%. Чистый убыток оказался на уровне 20 млн долл., увеличившись почти в три раза по сравнению с 3 кв. 2018 г., при этом неденежный убыток от курсовых разниц составил 23 млн долл. Ковенантный чистый долг сократился по сравнению с уровнем предыдущего квартала на 7% до 2,4 млрд долл., тогда как показатель Ковенантный чистый долг/EBITDA LTM снизился до 3,5.

Рентабельность американского сегмента уменьшилась. В 4 кв. выручка российского и американского дивизионов выросла на 7% и 4% соответственно, тогда как выручка европейского сегмента снизилась на 2%. При этом рентабельность по EBITDA российского дивизиона выросла на 1,6 п.п. до 15%, что отражает увеличение в структуре продаж бесшовных труб. Рентабельность по EBITDA американского сегмента сократилась на 1,5 п.п. до 12% благодаря снижению цен на сварные трубы и росту цен на сырье.

читать дальше на смартлабе ТМК: появился свет в конце тоннеля?

ТМК: появился свет в конце тоннеля?Отчётность ТМК по МСФО за 2018 год оказала на меня двоякое впечатление. С одной стороны, этот отрезок отметился нулевой чистой прибылью (правильнее будет даже сказать нулевым убытком), что ставит под сомнение перспективу выплаты дивидендов за минувший год, учитывая, что дивидендная политика ориентируется именно на величину ЧП по МСФО.

читать дальше на смартлабе ТМК, трубная грусть!

ТМК, трубная грусть!

МСФО2018 на англ

Profit/(loss) for the period (прибыль) минус 157 тыс. долл! Убыток!

Purchases of property, plant and equipment 273,090 млн долл — капитальные расходы выросли против 232,575.

Хорошее:

Operating Margin (операционная маржа прибыли) выросла до 397,555 с 328,524 млн. долл.

Пресс-релиз на русском

Выручка 5,099 млрд. долл. (+16%) обеспечили все три дивизиона Компании!

Валовая прибыль 916 млн. долл. (+5%)

Скорректированный показатель EBITDA 700 млн. долл. (+16%)

Общий долг снизился до 2,867 млрд. долл с 3,239.

Отношение чистого долга к показателю EBITDA снизилось до 3,48х с 4,44x!

Есть презентация на англ — в инфографике повеселее...

Однако 4кв18 — ухудшение показателей и спроса! А впереди еще санкции против потребителей продукции! Менеджмент ставит на американский рынок, но нынче это спорно...

Про дивиденды, учитывая чистый убыток, лучше и не вспоминать... Но они сами первые начали!

читать дальше на смартлабе

ТМК - не исключены дивиденды по итогам 2018 г

ТМК - не исключены дивиденды по итогам 2018 г

ТМК не исключает выплаты дивидендов по итогам 2018 года. Дивидендная политика компании предусматривает выплату и за счет накопленной прибыли прошлых лет, а убыток компании за 2018 год в размере 157 тысяч долларов не является определяющим.

заместитель гендиректора компании по стратегии Владимир Шматович, выступая в ходе телеконференции:

«Это решит совет директоров, но возможность такая есть, и скоро решение будет понятно»

https://emitent.1prime.ru/News/NewsView.aspx?GUID={FA8569CE-530C-46AA-BB5D-8B0D5114BA33}

читать дальше на смартлабе ТМК - продолжает рассматривать делистинг с Лондонской биржи

ТМК - продолжает рассматривать делистинг с Лондонской биржи

ТМК продолжает рассматривать делистинг с Лондонской фондовой биржи.

заместитель генерального директора по стратегии и развитию компании Владимир Шматович:

«Мы продолжаем этот вопрос смотреть, я не готов сейчас объявить о принятых решениях. Но проблема действительно есть, и мы это видим и по другим компаниям, например МТС. Мы прорабатываем различные варианты»,

https://www.finanz.ru/novosti/aktsii/tmk-prodolzhaet-rassmatrivat-vozmozhnost-delistinga-s-londonskoy-birzhi-1027996778

читать дальше на смартлабе

Отчеты 2019 мсфо сегодня

Отчеты 2019 мсфо сегодня

Всем привет!

Сегодня утром уже вышли отчеты МСФО 2018:

Детский Мир: https://smart-lab.ru/forum/DSKY

ТМК: https://smart-lab.ru/forum/TRMK

MAIL.RU https://smart-lab.ru/forum/MAIL

Обсуждаем отчеты на наших форумах!

Лучшие комментарии к каждому отчету выигрывают 1000 руб!

Сорри, за вчера еще не успел выбрать победителей.

читать дальше на смартлабе ТМК - скорр. показатель EBITDA за 2018 г. увеличился на 16% по сравнению с 2017 г. и составил 700 миллионов долларов США

ТМК - скорр. показатель EBITDA за 2018 г. увеличился на 16% по сравнению с 2017 г. и составил 700 миллионов долларов США

ПAO «ТМК» объявляет аудированные консолидированные результаты деятельности за год, закончившийся 31 декабря 2018 г., в соответствии с международными стандартами финансовой отчетности (МСФО).

Основные показатели за 12 месяцев и 4-й квартал 2018 г.

Финансовые результаты

— Выручка за 2018 г. увеличилась на 16% по сравнению с 2017 г. и составила 5 099 миллионов долларов США; выручка за 4-й квартал 2018 г. выросла на 5% по сравнению с предыдущим кварталом и составила 1 264 миллиона долларов США

— Скорректированный показатель EBITDA за 2018 г. увеличился на 16% по сравнению с 2017 г. и составил 700 миллионов долларов США; скорректированный показатель EBITDA в 4-м квартале 2018 г. составил 179 миллионов долларов США, увеличившись на 9% по сравнению с предыдущим кварталом

читать дальше на смартлабе

ТМК - может поучаствовать в тендере на строительство газопровода в Болгарии

ТМК - может поучаствовать в тендере на строительство газопровода в Болгарии

ТМК рассматривает возможность участия в тендере «Булгартрансгаза» на расширение газотранспортной системы Болгарии.

Болгария хочет присоединиться к проекту Турецкий поток и рассматривает вторую нитку проекта, от Турции до Сербии, в рамках плана создания регионального газотранспортного узла и продления Турецкого потока в Центральную Европу.

Недавно был объявлен тендер на расширение внутренней газовой сети.ТМК на данный момент не участвует в проектах строительства газопроводов в Турции или Болгарии.

https://fomag.ru/news-streem/tmk_rassmatrivaet_vozmozhnost_stroitelstva_gazoprovoda_v_bolgarii/

читать дальше на смартлабе ТМК отчитается 1 марта и проведет телеконференцию - Атон

ТМК отчитается 1 марта и проведет телеконференцию - Атон

ТМК опубликует свои финансовые результаты за 4К18 в пятницу, 1 марта.

Мы прогнозируем, что выручка составит $1 269 млн (+5% кв/кв), EBITDA — $177 млн (+8% кв/кв), рентабельность EBITDA — 13.8% (+0.2 пп кв/кв), а нескорректированная чистая прибыль — $5 млн (против чистого убытка в $8 млн в 3К). На результатах должен положительно сказаться рост общих продаж труб на 6% кв/кв до 1 005 тыс т и увеличение доли бесшовных труб до 74% против 67% в 3К. Мы ожидаем, что ТМК продемонстрирует положительный FCF в размере $25 млн.

Мы ждем нейтральной реакции рынка на результаты — динамика акций ТМК редко определяется публикуемыми финансовыми показателями, и так скорее всего будет и на этот раз, учитывая, что ожидаемый годовой показатель EBITDA в размере $596 млн находится в рамках консенсус-прогноза Bloomberg. ТМК торгуется с мультипликатором EV/EBITDA 2019П 4.4x против среднего показателя 10.0x у аналогов и 5.0x у российских сталелитейных компаний.

АТОН

Телеконференция: пятница, 1 марта 2019, 17:00 по московскому времени, 14:00 по лондонскому времени; Великобритания: +44 2071 943759, Россия: +7 495 646 9315; ID конференции: 69191066#.

читать дальше на смартлабе

VTB CAPITAL DECREASES TARGET PRICE 11% TO USD 5.40; REITERATES BUY

Тимофей Мартынов, может запятая не там стоит, может 0.54$.более вероятная цена

при 60 руб за 1$, 5.4$ =325руб.при текущих 48 особенно актуально что надо в небеса

Дмитрий C, дели на 4

целевая цена дана за GDR в Лондоне

в одной GDR 4 акции ТМК

Тимофей Мартынов, пардон, забыл про ГДР.85 руб цель? сомневаюсь в ближайший год.хотя покупал и закладывался под этот уровень,85.а меня заложили с акциями по 48

VTB CAPITAL DECREASES TARGET PRICE 11% TO USD 5.40; REITERATES BUY

Тимофей Мартынов, может запятая не там стоит, может 0.54$.более вероятная цена

при 60 руб за 1$, 5.4$ =325руб.при текущих 48 особенно актуально что надо в небеса

Дмитрий C, дели на 4

целевая цена дана за GDR в Лондоне

в одной GDR 4 акции ТМК

VTB CAPITAL DECREASES TARGET PRICE 11% TO USD 5.40; REITERATES BUY

Тимофей Мартынов, может запятая не там стоит, может 0.54$.более вероятная цена

при 60 руб за 1$, 5.4$ =325руб.при текущих 48 особенно актуально что надо в небеса

Ребята я на форуме первый раз и в акциях не разбираюсь. Я работаю в Полевском, где подразделение ТМК (Северский трубный завод). Я сказочно удивляюсь как у них акции вообще могут вырасти. Лом они покупают через свои фирмы посредники по заоблачным ценам. Договора на прямую не заключить, только через их трейдеров, через минимум две- три организации. Конечную сумму на лом даже боюсь представить. Плюс закуп, как я понял делают под большие проценты по займам. Менеджеры и руководство на СТЗ и дочках ТМК — дети начальников. Продажи происходят скорее всего подобными же схемами. В реконструкции СТЗ на протяжении нескольких лет воровство и раздутые сметы. Вокруг организовали промсвалки. Глубокой переработкой заниматься не хотят. Пока местное руководство ТМК, СТЗ не посадят, вернуть награбленное не заставят, акции падать дальше будут. Я думаю, что в других подразделениях ТМК такая-же ситуация. На одних газетках и журналах с счастливыми лицами начальства и рабочих и придуманными числами развития ТМК не выползти в рост.

Сергей Иванов, это не читали? )

20 декабря в Москве Председатель Правительства РФ Дмитрий Медведев вручил премию в области качества управляющему директору Северского трубного завода (СТЗ) Михаилу Зуеву. Премия присуждается за достижение значительных результатов в области качества продукции и услуг и внедрение высокоэффективных методов менеджмента качества.

www.tmk-group.ru/PressReleases/show/2939

Ребята я на форуме первый раз и в акциях не разбираюсь. Я работаю в Полевском, где подразделение ТМК (Северский трубный завод). Я сказочно удивляюсь как у них акции вообще могут вырасти. Лом они покупают через свои фирмы посредники по заоблачным ценам. Договора на прямую не заключить, только через их трейдеров, через минимум две- три организации. Конечную сумму на лом даже боюсь представить. Плюс закуп, как я понял делают под большие проценты по займам. Менеджеры и руководство на СТЗ и дочках ТМК — дети начальников. Продажи происходят скорее всего подобными же схемами. В реконструкции СТЗ на протяжении нескольких лет воровство и раздутые сметы. Вокруг организовали промсвалки. Глубокой переработкой заниматься не хотят. Пока местное руководство ТМК, СТЗ не посадят, вернуть награбленное не заставят, акции падать дальше будут. Я думаю, что в других подразделениях ТМК такая-же ситуация. На одних газетках и журналах с счастливыми лицами начальства и рабочих и придуманными числами развития ТМК не выползти в рост.

Сергей Иванов, ясно, смотреть лонг Ребята я на форуме первый раз и в акциях не разбираюсь. Я работаю в Полевском, где подразделение ТМК (Северский трубный завод). Я сказочно удивляюсь как у них акции вообще могут вырасти. Лом они покупают через свои фирмы посредники по заоблачным ценам. Договора на прямую не заключить, только через их трейдеров, через минимум две- три организации. Конечную сумму на лом даже боюсь представить. Плюс закуп, как я понял делают под большие проценты по займам. Менеджеры и руководство на СТЗ и дочках ТМК — дети начальников. Продажи происходят скорее всего подобными же схемами. В реконструкции СТЗ на протяжении нескольких лет воровство и раздутые сметы. Вокруг организовали промсвалки. Глубокой переработкой заниматься не хотят. Пока местное руководство ТМК, СТЗ не посадят, вернуть награбленное не заставят, акции падать дальше будут. Я думаю, что в других подразделениях ТМК такая-же ситуация. На одних газетках и журналах с счастливыми лицами начальства и рабочих и придуманными числами развития ТМК не выползти в рост.

Ребята я на форуме первый раз и в акциях не разбираюсь. Я работаю в Полевском, где подразделение ТМК (Северский трубный завод). Я сказочно удивляюсь как у них акции вообще могут вырасти. Лом они покупают через свои фирмы посредники по заоблачным ценам. Договора на прямую не заключить, только через их трейдеров, через минимум две- три организации. Конечную сумму на лом даже боюсь представить. Плюс закуп, как я понял делают под большие проценты по займам. Менеджеры и руководство на СТЗ и дочках ТМК — дети начальников. Продажи происходят скорее всего подобными же схемами. В реконструкции СТЗ на протяжении нескольких лет воровство и раздутые сметы. Вокруг организовали промсвалки. Глубокой переработкой заниматься не хотят. Пока местное руководство ТМК, СТЗ не посадят, вернуть награбленное не заставят, акции падать дальше будут. Я думаю, что в других подразделениях ТМК такая-же ситуация. На одних газетках и журналах с счастливыми лицами начальства и рабочих и придуманными числами развития ТМК не выползти в рост.

Для такой капитализации прибыль просто смешная. Одна торговая компания по бренду какого-нибудь специального оборудования для переработки, добычи, ГОК, шахтового или иного, что тащат из-за бугра с 10 сотрудниками (уставной капитал 10-200 т.рублей) в год больше зарабатывает. К тому же обещанный байбек не состоялся. По моему даже Аэрофлот безопаснее держать, чем ТМК.

Sergey Soseda, У них прибыль небольшая из-за больших процентов по займам и кредитам. EBITDA в процентном отношении неплохая. Также сильно зависят от цен на сырьё.

khornickjaadle, в 2018 году многие компании сократили расходы на обслуживание долга. Многие за счёт этого показали хорошее увеличение прибыли. А почему это не произошло с ТМК? Или нас скоро ждёт отчет с 140% РОСТА ПРИБЫЛИ Г ./Г.?

ТМК - факторы роста и падения акций

- существенный долг, на 43% валютный (22.05.2020)

- В 2020-2021 будет снижение выручки из-за сокращения капзатрат в нефтегазовом секторе (22.05.2020)

- Низкий Free Float = всего 4,36% акций (20.09.2021)

- Странные телодвижения: при гигантском долге компания объявила выплату огромных дивидендов из нераспределенной прибыли (20.09.2021)

- За полгода сделали 2 допэмиссии 18 млн акций (сентябрь 2023) и 40 млн акций (январь 2024) (29.02.2024)

- Крайне высокий долг, ЧД/EBITDA=2,5 (04.03.2024)

- После июля 2024 может перестать действовать квота 600 тыс т на экспорт черного лома из РФ, тогда лом может подорожать, себестоимость ТМК вырастет (04.03.2024)

- Казахстан с марта ввел запрет на экспорт лома ж/д транспортом, что может усилить дефицит в РФ и поднять цены, что приведет к росту себестоимости ТМК (04.03.2024)

ТМК - описание компании

Трубная металлургическая компания» (ТМК) — российская металлургическая компания. Является одним из лидеров мирового трубного бизнеса и крупнейшим в России производителем и экспортером трубной продукции. Компания объединяет производственные предприятия, расположенные в России, США, Румынии и Казахстане.https://www.tmk-group.ru

GDR ТМК торговались на Лондонской Бирже >>>

в одной GDR 4 акции ТМК

Екатерина Митькина Начальник Управления по работе с инвесторами

Тел.: +7 (495) 775 7600 доб. 149-23

E-mail: IR@tmk-group.com

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций