| Число акций ао | 3 854 341 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 26,4 млрд |

| Выручка | 72,5 млрд |

| EBITDA | 14,7 млрд |

| Прибыль | 7,2 млрд |

| Дивиденд ао | – |

| P/E | 3,6 |

| P/S | 0,4 |

| P/BV | 0,2 |

| EV/EBITDA | 2,5 |

| Див.доход ао | 0,0% |

| ТГК-1 Календарь Акционеров | |

| 28/04 Операционные отчет за 3 месяца 2026 года | |

| 30/04 Отчет РСБУ за 3 месяца 2026 года | |

| 01/05 Справочник аналитика (data-book) ТГК-1 | |

| 13/05 Отчет МСФО за 3 месяца 2026 года | |

| 28/07 Операционные отчет за 6 месяцев 2026 года | |

| 30/07 Отчет РСБУ за 6 месяцев 2026 года | |

| 03/08 Отчет МСФО за 6 месяцев 2026 года | |

| 28/10 Операционные отчет за 9 месяцев 2026 года | |

| 30/10 Отчет РСБУ за 9 месяцев 2026 года | |

| 10/11 Отчет МСФО за 9 месяцев 2026 года | |

| Прошедшие события Добавить событие | |

ТГК-1 акции

-

Почему растем? Холодно стало, о печке вспомнили?

Андрей, Аргументы за рост — см. ниже на ветке! )

Игорь, Когда эти аргументы появились, цена пошла вниз. Сейчас вверх. Может инсайдеры знают подробности предстоящего фин. отчета?

Андрей, Инсайдеры знают, что-то, факт на графике! ))) И, возможно, движение вверх и вниз ))) дело рук, одной и той же, группы лиц.

Почему растем? Холодно стало, о печке вспомнили?

Андрей, Аргументы за рост — см. ниже на ветке! )

Инвестократ пишет:

ТГК-1

ТГК-1 одна из немногих генерирующих компаний в РФ, которые имеют в своем составе гидрогенерацию (Русгидро, Иркутскэнерго).

Отчет за 1 квартал мы уже разбирали (https://t.me/investokrat/39), разберем отчет за 1 полугодие. Выработка электроэнергии почти не изменилась г/г и составила 15 ГВтч, рост выработки гидроэлектростанций скомпенсировал снижение выработки на ТЭЦ. Но из-за пандемии спрос на электроэнергию снизился, что оказало давление на цены. Средняя цена электроэнергии сократилась на 19,5% г/г. Этот фактор оказал негативное влияние на финансовые показатели группы за период 6 месяцев:

Выручка снизилась на (10,3%) до 47,3 млрд. руб;

EBITDA снизилась на (19%) до 13,7 млрд. руб;

Чистая прибыль снизилась на (27,4%) до 6,8 млрд. руб

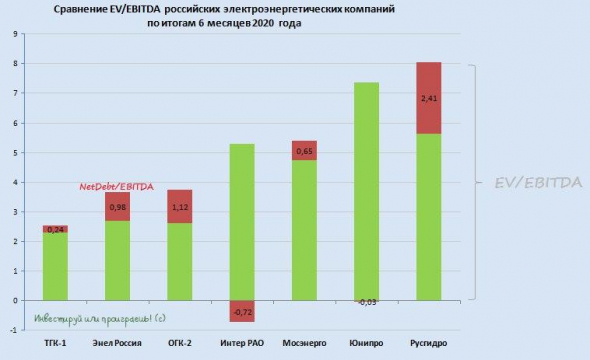

Компания сократила долговые обязательства на 10 млрд. рублей, что привело к снижению мультипликатора ND/EBITDA = 0,24.

Основным драйвером, поддерживающим котировки, была программа ДПМ. Эффект от данной программы в ближайший год начнет сокращаться, это будет находить свое отражение в снижении финансовых показателей компании, а вместе с ними и дивидендов. Эффект от пандемии оказал негативное влияние на прибыль чуть раньше, чем это сделала ДПМ, но результат примерно сопоставимый.

В рамках новой стратегии Газпрома, дочерние компании должны платить не менее 50% от чистой прибыли по МСФО на дивиденды. За 2019 год дивиденд был около 0,1 копейки, что к текущей цене акции дает около 8% годовых, но по итогам 2020 года следует ориентироваться на более низкие дивиденды, если взять чистую прибыль за полугодие, то пока компания заработала 0,0017 руб на акцию или ДД составляет около 1,5% к текущим ценам.

Я свои акции продал, писал об этом в группе (https://vk.com/investokrat?w=wall-142674707_2792) в феврале текущего года. Пока докупать акции не планирую. При ценах ниже 1 копейки, возможно, снова присмотрюсь к покупке.

Бизнес сам по себе устойчивый, есть в акционерах Fortum, который не позволяет компании порочить честь миноритариев, ТГК-1 единственная компания ГЭХа, которая не вложилась в «РЭП холдинг». Возможно, это было связано как раз с Фортумом.

⚠️Не является индивидуальной инвестиционной рекомендацией!

#TGKA

Роман Ранний, 0.0017 р это 0.17 копеек. див доходность 15%. сейчас больше. Международное рейтинговое агентство Standard & Poor's Global Ratings подтвердило долгосрочный рейтинг ПАО «ТГК-1» на уровне «ВВВ-».

Международное рейтинговое агентство Standard & Poor's Global Ratings подтвердило долгосрочный рейтинг ПАО «ТГК-1» на уровне «ВВВ-».

Прогноз рейтинга — «стабильный», говорится в сообщении агентства. www.finversia.ru/news/markets/s-p-podtverdilo-reiting-tgk-1-s-prognozom-stabilnyi-82069 ТГК-1 - ведутся переговоры по передаче АО «Теплосеть Петербург» администрации города

ТГК-1 - ведутся переговоры по передаче АО «Теплосеть Петербург» администрации города

Администрация Санкт-Петербурга ведёт переговоры с ТГК–1 и её акционерами по передаче АО «Теплосеть Петербург» городу. После объединения АО с ГУП «ТЭК СПб» город получит контроль над большей частью городских теплосетей.

На данный момент 65,6% акций «Теплосети» принадлежат ТГК–1, а оставшуюся часть делят ГУП «ТЭК» и КИО.

Взамен на передачу городу акций «Теплосети» ТГК–1 может получить некоторые ресурсы ГУП «ТЭК».

вице–губернатор Шаскольский:

«Возможно, будет иметь место какой–то локальный обмен. Мы найдём источники, которые выгодны для ТГК–1 и будут способствовать развитию зон теплоснабжения отдельных ТЭЦ. В обмен на это, возможно, коллеги [из ТГК–1] предложат нам объём акций “Теплосети”»

Есть некоторые сложности с одним из акционеров ТГК–1 — финской компанией «Фортум».

«Губернатор города обратился к концерну “Фортум” с письмом с просьбой рассмотреть возможность передать активы “Теплосети” городу, потому что город готов развивать АО. ТГК–1 и “Фортум” сказали, что не готовы отдавать “Теплосеть” “за рубль” и могут продать активы на рыночных условиях. Поэтому сейчас этот вопрос продолжает обсуждаться»

источник

Авто-репост. Читать в блоге >>> Итоги 1 полугодия в российской электрогенерации: лидеры и аутсайдеры

Итоги 1 полугодия в российской электрогенерации: лидеры и аутсайдеры📚 На календаре понедельник, а это значит – самое время начать эту новую рабочую неделю с какого-нибудь обзора. На сей раз предлагаю обновить картину в отечественной электрогенерации и попытаться выделить в ней наиболее перспективные эмитенты. Благо, полугодовые финансовые отчётности этих компаний уже позади, и нам есть на что ориентироваться.

1️⃣ Продолжают лидировать в нашем рейтинге акции ТГК-1 со значением мультипликатора EVEBITDA на уровне 2,5х. Однако здесь продолжаем держать в голове негативное влияние от постепенного сворачивания программы ДПМ, дальнейшего ухудшения (или, как минимум, стагнации) финансовых показателей и весьма посредственных дивидендов. Как вы помните, я с этого корабля я благополучно вышел в начале марта по весьма достойным ценникам и в преддверии коронавирусных распродаж, а вырученные от продажи денежные средства пару-тройку недель спустя оказались очень кстати.

Авто-репост. Читать в блоге >>> ТГК-1-1-ао: информация о выплаченных дивидендах

ТГК-1-1-ао: информация о выплаченных дивидендах

ТГК-1 сообщило о выплате дивидендов по результатам 2019 года.

Акция: ТГК-1-1-ао

Общая сумма: 3 989 750 828.7 руб.

Дивиденд на акцию: 0,001036523 руб.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7263

Дивиденды ТГК-1: https://smart-lab.ru/q/TGKA/dividend/

Авто-репост. Читать в блоге >>>

ТГК-1 остаются дивидендным вариантом - Финам

ТГК-1 остаются дивидендным вариантом - Финам

ТГК-1 — ведущий производитель электроэнергии и тепла в Северо-Западном регионе. Установленная мощность электрогенерации — 7 ГВт, из которых 43% приходится на ГЭС. Тепловая установленная мощность — 14,5 тыс. Гкал/ч. Контрольный пакет — 52%, принадлежит ООО «Газпром энергохолдинг».

Мы подтверждаем рекомендацию «Держать», но повышаем целевую цену на 9 мес. с 0,0115 до 0,012 руб.

Малых Наталия

ГК «Финам»

Для значительного роста капитализации мы пока не видим условий, но акции TGKA могут заинтересовать высокой дивидендной доходностью 8% на фоне низких процентных ставок.

Несмотря на сложные условия 1-го полугодия, мы сохраняем положительные прогнозы по году. Прибыль 2020П, по нашим оценкам, составит 8,5 млрд руб. (-5% г/г), скорр. прибыль снизится на 23 г/г, до 10 млрд руб. Генерация существенного денежного потока около 8 млрд руб. позволит поддерживать дивидендные выплаты исходя из коэффициента 50% прибыли по МСФО.

Мы отмечаем улучшение ценовой конъюнктуры на РСВ.

Авто-репост. Читать в блоге >>>

ТГК-1 отчиталась по МСФО за полугодие 2020

полугодие нормальное для непростого года:

— денежные средства и их эквиваленты выросли в 3,1 раза до 2,733 млрд руб

— выручка упала на 10,3% до 47,28 млрд руб год к году (хорошо, что меньше 25%), но вот выручка по «Электроэнергия и мощность» упала в 1,2 раза.

— операционные расходы упали на 6,9 % (хорошо)

— обесценились активы на 247 млн руб.

— в итоге прибыль от операционной деятельности МИНУС 29,8% до 8,483 млрд руб

— в 2 раза больше эмиссия дочерней компании (3 млрд принесла)

— ПАО «Газпром» по-прежнему является материнской организацией, владеет 51,79% акций

— хорошо, что в 2 раза уменьшились выданные займы

— для устойчивости деятельности увеличили в 3,2 раза запасные части

— долгосрочные кредиты и займы не изменились 4 млрд руб, а вот краткосрочные умудрись резко уменьшить до 3,371 млрд руб, в 3,9 раза!

— а уже после отчетной даты погашено кредитов еще на 233 млн руб, прекрасная работа с долгом!

Ну и зачем покупать эти акции дороже 1 копейки, прочитав этот отчет?

Ну видимо скажут, ведь дивиденды железно в размере 50% от чистой прибыли по МСФО (но в далеком июне 2021). А за полугодие прибыль на акцию упала на 29,2% до 0,0017рубля с 0,0024. Еще скажут, Фортум может дорогую оферту предложить! Но когда?

Анастасия, спасибо за комментарий, ваши 300 руб!

ТГК-1 1пол 2020

Отчет с учетом сложившихся реалий вышел средний.

Выручка за 1 полугодие упала на 10,3% г/г до 47,3 млрд. Причем выработка электроэнергии снизилась в 1 пол всего на 0,3% г/г, а отпуск тепловой энергии – на 2,9% г/г. Основными факторами снижения выручки выступило падение цен и объемов реализации электроэнергии на свободных секторах ОРЭМ и снижением объемов полезного отпуска тепловой энергии. Также сокращаются платежи по ДПМ, пик был пройден в 3 квартале 2019.

Т.к. выработка осталась практически на уровне прошлого года, операционные расходы за 1 пол. 2020 снизились не столь сильно — на 6,9% г/г до 38,6 млрд. Сэкономили на топливе (затраты снизились на 15%) и покупной электроэнергии (-33%), но выросли амортизация (+8%) и расходы на персонал (+7%).

В результате этих «ножниц» EBITDA упала на 19% г/г до 13,7 млрд, а чистая прибыль – на 27,4% г/г до 6,75 млрд. При этом стоит учесть, что политика ТГК-1 по погашению долга позволила сократить процентные платежи на 52% до 613 млн: за 1 полугодие 2020 погасили почти 10 млрд руб. На сегодняшний день долг ТГК-1 (без учета обязательств по аренде) составляет всего 7,4 млрд, стоимость фондирования около 6% (у Энела 8,5%).

Капитальные затраты за 1 пол составили 7,6 млрд (+ 62% г/г), но частично компенсированы возвратом выданного займа в 4,5 млрд.

В целом, перспектив у компании пока не просматривается, платежи ДПМ уже начали снижаться, что сократит выручку и прибыль. Реализуемые проекты по реконструкции гидроэлектростанций ситуацию не исправят. От инвестиций в эту компанию воздержусь.

Дилетант, заработал еще 700 руб за свой комментарий! спасибо Вот и презентация кстати 6 мес:

Вот и презентация кстати 6 мес:

www.tgc1.ru/fileadmin/ir/reports/presentations/2020/tgk-1_6m2020_msfo_rus.pdf Ничего себе, отчет ТГК-1 настолько не интересен никому, что к нему опубликовали всего 2 комментария за день:)

Ничего себе, отчет ТГК-1 настолько не интересен никому, что к нему опубликовали всего 2 комментария за день:)

Похоже «скучная» электрогенерация мало кому интересна сейчас, толпы вышли из нее ТГК-1 – Прибыль мсфо 6 мес 2020г: 6,70 млрд руб (- 28% г/г); Прибыль рсбу 6 мес 5,454 млрд руб (-32% г/г)

ТГК-1 – Прибыль мсфо 6 мес 2020г: 6,70 млрд руб (- 28% г/г); Прибыль рсбу 6 мес 5,454 млрд руб (-32% г/г)ТГК-1 – рсбу/ мсфо

3 854 341 416 571 акций

http://tgc1.ru/ir/shareholders/

Капитализация на 07.08.2020г: 46,406 млрд руб

Общий долг на 31.12.2018г: 28,227 млрд руб/ мсфо 43,069 млрд руб

Общий долг на 31.12.2019г: 28,117 млрд руб/ мсфо 50,831 млрд руб

Общий долг на 31.03.2020г: 18,781 млрд руб/ мсфо 40,455 млрд руб

Общий долг на 30.06.2020г: 21,377 млрд руб/ мсфо 41,404 млрд руб

Выручка 2017г: 82,851 млрд руб/ мсфо 87,641 млрд руб

Выручка 6 мес 2018г: 45,631 млрд руб/ мсфо 48,064 млрд руб

Выручка 2018г: 87,080 млрд руб/ мсфо 92,455 млрд руб

Выручка 6 мес 2019г: 49,846 млрд руб/ мсфо 52,712 млрд руб

Выручка 2019г: 90,837 млрд руб/ мсфо 97,256 млрд руб

Выручка 1 кв 2020г: 26,637 млрд руб/ мсфо 27,722 млрд руб

Выручка 6 мес 2020г: 44,967 млрд руб/ мсфо 47,280 млрд руб

Прибыль 6 мес 2017г: 4,583 млрд руб/ Прибыль мсфо 5,819 млрд руб

Прибыль 2017г: 7,261 млрд руб/ Прибыль мсфо 7,928 млрд руб

Прибыль 6 мес 2018г: 5,851 млрд руб/ Прибыль мсфо 7,958 млрд руб

Авто-репост. Читать в блоге >>> Cнижение EBITDA ТГК-1 оказалось менее значительным, чем ожидал рынок - Газпромбанк

Cнижение EBITDA ТГК-1 оказалось менее значительным, чем ожидал рынок - Газпромбанк

ТГК-1 опубликовала результаты по МСФО за 2К20, которые показали умеренное снижение как выручки (-6% г/г), так и скорректированной EBITDA (-3% г/г), поскольку снижение выручки от электроэнергии (-21% г/г) было частично компенсировано ростом выручки от тепловой энергии (+5% г/г) на фоне увеличения выработки последней.

Более того, снижение EBITDA в 2К20 оказалось не столь значительным, как ожидали мы и участники рынка. В то же время остается неясным, будет ли компания использовать номинальную или скорректированную чистую прибыль в качестве основы для расчета дивидендов за 2020 г.

Гончаров Игорь

Степанов Денис

«Газпромбанк»

На более детальном уровне отметим следующие моменты. Нейтральные моменты:

— Устойчивые финансовые показатели за 2К20

— Некоторое снижение выручки (-6% г/г), обусловленное снижением доходов от электроэнергии (-21% г/г), было сглажено ростом выручки от тепловой энергии (+5% г/г) и стабильным доходом от электрической мощности (+1% г/г). Снижение выручки от электроэнергии было во многом обусловлено падением цен на нее (-16% г/г в 1-й ценовой зоне), которое было смягчено в целом стабильным объемом генерации (-1% г/г). Рост доходов от тепловой энергии был прежде всего связан с увеличением ее выработки (+15% г/г)

Авто-репост. Читать в блоге >>> Инвестократ пишет:

Инвестократ пишет:

ТГК-1

ТГК-1 одна из немногих генерирующих компаний в РФ, которые имеют в своем составе гидрогенерацию (Русгидро, Иркутскэнерго).

Отчет за 1 квартал мы уже разбирали (https://t.me/investokrat/39), разберем отчет за 1 полугодие. Выработка электроэнергии почти не изменилась г/г и составила 15 ГВтч, рост выработки гидроэлектростанций скомпенсировал снижение выработки на ТЭЦ. Но из-за пандемии спрос на электроэнергию снизился, что оказало давление на цены. Средняя цена электроэнергии сократилась на 19,5% г/г. Этот фактор оказал негативное влияние на финансовые показатели группы за период 6 месяцев:

Выручка снизилась на (10,3%) до 47,3 млрд. руб;

EBITDA снизилась на (19%) до 13,7 млрд. руб;

Чистая прибыль снизилась на (27,4%) до 6,8 млрд. руб

Компания сократила долговые обязательства на 10 млрд. рублей, что привело к снижению мультипликатора ND/EBITDA = 0,24.

Основным драйвером, поддерживающим котировки, была программа ДПМ. Эффект от данной программы в ближайший год начнет сокращаться, это будет находить свое отражение в снижении финансовых показателей компании, а вместе с ними и дивидендов. Эффект от пандемии оказал негативное влияние на прибыль чуть раньше, чем это сделала ДПМ, но результат примерно сопоставимый.

В рамках новой стратегии Газпрома, дочерние компании должны платить не менее 50% от чистой прибыли по МСФО на дивиденды. За 2019 год дивиденд был около 0,1 копейки, что к текущей цене акции дает около 8% годовых, но по итогам 2020 года следует ориентироваться на более низкие дивиденды, если взять чистую прибыль за полугодие, то пока компания заработала 0,0017 руб на акцию или ДД составляет около 1,5% к текущим ценам.

Я свои акции продал, писал об этом в группе (https://vk.com/investokrat?w=wall-142674707_2792) в феврале текущего года. Пока докупать акции не планирую. При ценах ниже 1 копейки, возможно, снова присмотрюсь к покупке.

Бизнес сам по себе устойчивый, есть в акционерах Fortum, который не позволяет компании порочить честь миноритариев, ТГК-1 единственная компания ГЭХа, которая не вложилась в «РЭП холдинг». Возможно, это было связано как раз с Фортумом.

⚠️Не является индивидуальной инвестиционной рекомендацией!

#TGKA

На дивиденды ТГК-1 могут повлиять неоперационные статьи расходов — Sberbank CIB

Поскольку финансовые результаты ТГК-1 оказались довольно устойчивыми, особенно в сравнении с другими тепловыми генерирующими компаниями, мы считаем их позитивным фактором для котировок акций компании.

В результатах ТГК-1 за 2019 год по МСФО одним из главных факторов разочарования инвесторов были убытки, связанные с обесценением основных средств в результате бюджетных инвестиций в капитал Теплосети Санкт-Петербурга.

Мы полагаем, что инвесторов будет интересовать главным образом возможность появления в 2020 году подобного рода неоперационных статей, которые могут повлиять на дивиденды.

Корначев Федор

Ержанов Ильяс

Sberbank CIB

Авто-репост. Читать в блоге >>>

stanislava,

В прошлом году Питер выделил 1.5 млрд в этом 3 млрд. Думаю если статьи ТГК и будут на обесценение то меньше. ria.ru/20200226/1565235816.html На дивиденды ТГК-1 могут повлиять неоперационные статьи расходов - Sberbank CIB

На дивиденды ТГК-1 могут повлиять неоперационные статьи расходов - Sberbank CIB

Поскольку финансовые результаты ТГК-1 оказались довольно устойчивыми, особенно в сравнении с другими тепловыми генерирующими компаниями, мы считаем их позитивным фактором для котировок акций компании.

В результатах ТГК-1 за 2019 год по МСФО одним из главных факторов разочарования инвесторов были убытки, связанные с обесценением основных средств в результате бюджетных инвестиций в капитал Теплосети Санкт-Петербурга.

Мы полагаем, что инвесторов будет интересовать главным образом возможность появления в 2020 году подобного рода неоперационных статей, которые могут повлиять на дивиденды.

Корначев Федор

Ержанов Ильяс

Sberbank CIB

Авто-репост. Читать в блоге >>> ТГК-1 - финансирование инвестиций в этом году составит не более 17 млрд руб

ТГК-1 - финансирование инвестиций в этом году составит не более 17 млрд руб

заместитель гендиректора ТГК-1 по развитию Эдуард Лисицкий:«По году мы ожидаем по группе компаний финансирование инвестиций не более 17 миллиардов рублей»

Увеличение финансирования инвестпрограммы определено бюджетными инвестициями Санкт-Петербурга.

В этом году «Теплосеть Санкт-Петербурга» получила 3 миллиарда рублей бюджетных инвестиций.

источник

Авто-репост. Читать в блоге >>> Сокращение финансовых показателей ТГК-1 может негативно отразиться на дивидендных выплатах - Промсвязьбанк

Сокращение финансовых показателей ТГК-1 может негативно отразиться на дивидендных выплатах - Промсвязьбанк

Чистая прибыль ТГК-1 по МСФО в I полугодии сократилась в 1,4 раза, до 6,75 млрд рублей

Чистая прибыль ТГК-1 по МСФО в первом полугодии 2020 года сократилась в 1,4 раза по сравнению с аналогичным периодом прошлого года и составила 6,75 миллиарда рублей. Выручка за отчетный период уменьшилась на 10,3% и составила 47,28 миллиарда рублей. Прибыль до налогообложения снизилась на 25,4% — до 8,2 миллиарда рублей. Прибыль от операционной деятельности составила 8,5 миллиарда рублей, показав снижение на 29,8%. Операционные расходы сократились на 6,9% и составили 38,55 миллиарда рублей.

Снижение показателей компании обусловлено ухудшением конъюнктуры на рынке электроэнергии, где в условиях экономического спада наблюдается сокращение потребления и цен. Сокращение финансовых показателей может негативно отразиться на дивидендных выплатах, которые предполагаются на уровне 50% от прибыли по МСФО.

Промсвязьбанк

Авто-репост. Читать в блоге >>>

ТГК-1 - факторы роста и падения акций

- Дивиденды 50% от скорректированной чистой прибыли по РСБУ и МСФО (16.10.2023)

- 41% установленной мощности - это гидростанции, которые более рентабельны, чем тепловые станции (16.10.2023)

- Долговая нагрузка низкая, долг/EBITDA <1 с 2017 года (16.10.2023)

- Тепловые сети Санкт- Петербурга характеризуются высокой степенью износа, устанавливаемый городом тариф не покрывает затраты на модернизацию. ТГК1 требует поднять тариф на тепло на 40%, а власти СПб не дают. (02.11.2018)

- Экспорт электроэнергии с мая 2022 года не осуществляется (16.10.2023)

- Снизилось электропотребление в Северо-Западном Фед.округе в 2023 году - падает выработка и у компании (16.10.2023)

- Не платит дивиденды за 2021 и 2022 годы, вероятно из-за "недружественного" акционера Fortum (16.10.2023)

- В 2021 году мощность, которую реализует ТГК-1 по ставкам ДПМ, должна резко сократиться почти вдвое, а с 2023 года почти обнулится (7% от пика 2018года) (16.10.2023)

ТГК-1 - описание компании

Открытое акционерное общество «Территориальная генерирующая компания № 1» (ТГК-1). ОАО «ТГК-1» является ведущим производителем электрической и тепловой энергии в Северо-Западном регионе России, а также второй в стране территориальной генерирующей компанией по величине установленной электрической мощности. Объединяет 54 электростанции в четырех субъектах РФ: Санкт-Петербурге, Республике Карелия, Ленинградской и Мурманской областях. 19 из них расположены за Полярным кругом.http://www.tgc1.ru/

55 станций

мощность: 6,9ГВт

Тепло: 14,36 ГКал/ч

50% станций — гидро

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций