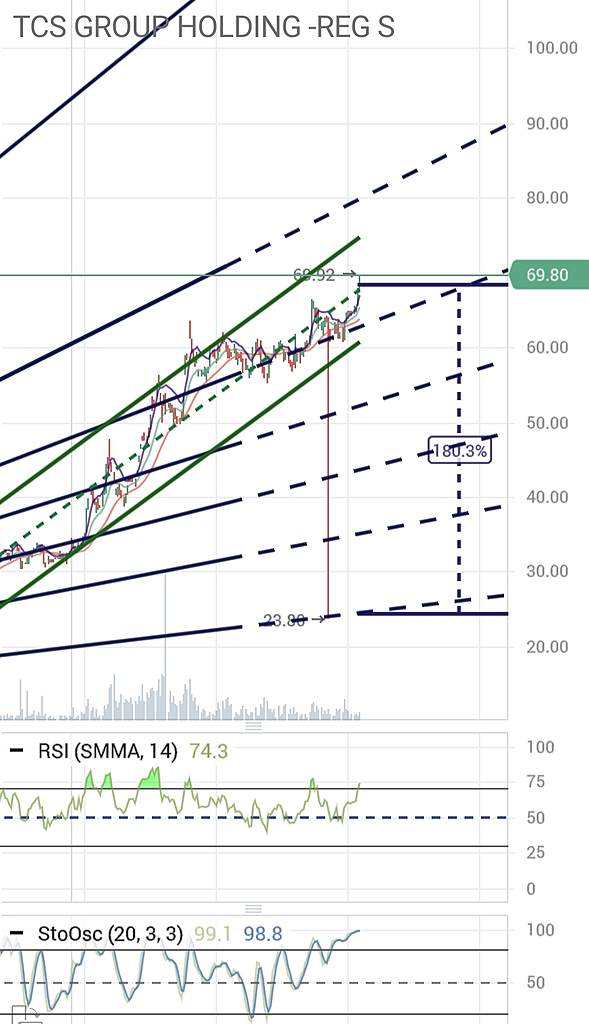

Целелевой канал 90£

Дмитрий,

Выводят среднюю на 70.

А вообще если в дело втерлись амеры, отжав долю у Олега с его благословения, им нужен PE повыше чем у Сбера. Поэтому ОТ только свои акции и держит.

Хороши пузыри приносят краткосрочные «дивиденты». Когда пузырь сдуется, останутся рельсы для нового локомотива

Коэффициент PE Bank Of America по состоянию на 01 июня 2021 года составляет 18,42.

Тинькоф PE 24

АФК Система 19

Мосбиржа 15.5

ВТБ 15.6

Дмитрий,

… продолжение темы

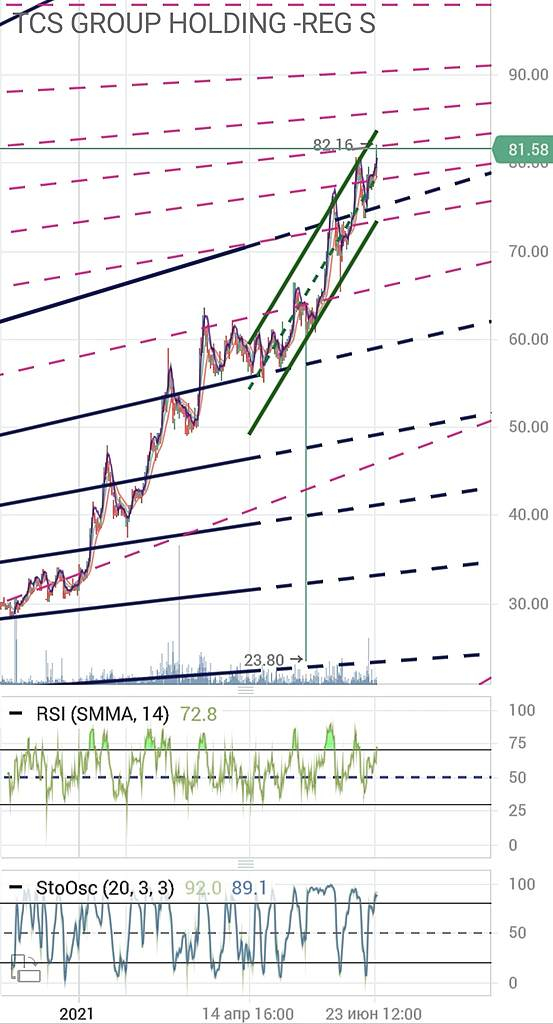

ТКС экспресс. В баксах новый билет на этот поезд достиг очередного истхай 82,16🚸⚠️

Получается правду бабушке сказали из колл центра. Не зря она уже год всю пенсию туда несёт после закрытия депозита под 5,5% годовых😅

Цена гуляет от середины канала роста до её верхних границ. Поочерёдно, снимая таким образом перегретости Осцилятора и RSI

Такими темпами за год по PE сравняются с Яндекс

Как то уже давал прогноз про рост к 90.

Так оно и получается. Растёт Тиньков по своим канонам, не оглядываясь на свой сектор. Ну считают они что так стоят и держут эту планку. Да и пофиг. Пока PE в рамках допустимых уровней. Вот когда будет 30 или минус 30 как у некоторых ритейлеров, тогда будет над чем подумать

Хотя на нашем рынке не мало переоцененых бумаг с PE 20-355 и что то они все растут и растут

Сейчас, ценик на максимуме, а PE на 2.8 пункта ниже полугодового значения.

При цене 60 PE был 26, 7

При цене в 70 PE был 24

При цене 80 PE 23,9

Цена выше, PE ниже, никто об этом не задумывался?

О какой величине коррекции речь? ±5%? Зачем корректироваться на 50% когда чистая прибыль растёт?

И ещё. Что там у нас с мутными банками творится?

tsargrad-tv.turbopages.org/tsargrad.tv/s/investigations/afera-desjatiletija-ofshornaja-imperija-na-sluzhbe-u-vlasti_355836?utm_medium=mobile&turbo_feed_type=ful

Дмитрий,

Целевой диапазон в моей стратегии достиг точки в 90 баксов. Автоматически вышел из бумаги по предварительной заявке, выставленой в мае.

+224%

Чертёж прилагается в комментариях ниже

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций