| Число акций ао | 2 179 млн |

| Число акций ап | 148 млн |

| Номинал ао | 1 руб |

| Номинал ап | 1 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 1 359,5 млрд |

| Выручка | 1 977,0 млрд |

| EBITDA | 396,0 млрд |

| Прибыль | 212,7 млрд |

| Дивиденд ао | 65,63 |

| Дивиденд ап | 65,63 |

| P/E | 6,4 |

| P/S | 0,7 |

| P/BV | 1,1 |

| EV/EBITDA | 3,4 |

| Див.доход ао | 11,2% |

| Див.доход ап | 12,0% |

| Татнефть Календарь Акционеров | |

| 24/12 ВОСА по дивидендам за 3 квартал 2025 года в размере 8,13 руб/акция | |

| 08/01 TATN: последний день с дивидендом 8.13 руб | |

| 08/01 TATNP: последний день с дивидендом 8.13 руб | |

| 11/01 TATN: закрытие реестра по дивидендам 8.13 руб | |

| 11/01 TATNP: закрытие реестра по дивидендам 8.13 руб | |

| Прошедшие события Добавить событие | |

а почему июньский фьючерс дешевле мартовского.

вася васин, вероятно связано с тем что крупные игроки ждут что к июню цена будет ниже.

Степан Круглов, Потому что на период обращения фьючерса крупные игроки ждут дивидентной отсечки. В день див. отсечки фьюч подорожает на величину дивов.

а почему июньский фьючерс дешевле мартовского.

вася васин, вероятно связано с тем что крупные игроки ждут что к июню цена будет ниже.

Степан Круглов, Потому что на период обращения фьючерса крупные игроки ждут дивидентной отсечки. В день див. отсечки фьюч подорожает на величину дивов.

а почему июньский фьючерс дешевле мартовского.

вася васин, вероятно связано с тем что крупные игроки ждут что к июню цена будет ниже.

а почему июньский фьючерс дешевле мартовского.

В феврале 2018 года Комплексом нефтеперерабатывающих и нефтехимических заводов «ТАНЕКО» переработано 716,5 тыс. т сырья, с начала года — 1512,4 тыс. т.; в том числе в феврале переработано 665,1 тыс. т нефтесырья, с начала года — 1399,4 тыс. т.

В феврале 2018 года произведено 677,4 тыс. т нефтепродуктов, с начала года — 1429,9 тыс. т.

пресс-релиз

Промышленно-финасовая группа «Сафмар» Михаила Гуцериева продала 2% акций «Татнефти» — сообщил представитель «Сафмар».

Дата сделки и стоимость продажи не уточняются, однако отмечено, что акции были проданы на пике их стоимости.

«Сафмар» приобрела около 2% акций «Татнефти» в ноябре 2017 года.

РНС

Татнефть — «Связьинвестнефтехим» увеличил свою долю в компании

Компания «Связьинвестнефтехим» приобрела право распоряжаться более чем 2,7% голосующих акций «Татнефти» через две подконтрольные фирмы. На ООО «Инвестнефтехим» оформлено 1,7% доли голосов и чуть более 1% — на кипрскую компанию Sinek Investment & Development Limited.

У самого «Связьинвестнефтехима» формально осталась прежняя доля голосующих акций в уставном капитале «Татнефти» — 27,9%. У ООО «Инвестнефтехим» она увеличилась до 3,5%.

Пресс-секретарь «Связьинвестнефтехима» Алсу Мухаметова — Интерфаксу.

«Акции ПАО „Татнефть“ были приобретены на рынке компаниями, входящими в группу АО „Связьинвестнефтехим“, в целях оптимизации инвестиционного портфеля группы. ПАО „Татнефть“ — ведущая компания Республики Татарстан, крупнейший налогоплательщик и работодатель. АО „Связьинвестнефтехим“ участвует в деятельности компании, реализуя права акционера в соответствии с политикой своего единственного акционера — Республики Татарстан»,

сообщение

«БИЗНЕС Online»

Компания «Связьинвестнефтехим» приобрела право распоряжаться более чем 2,7% голосующих акций «Татнефти» через две подконтрольные фирмы. На ООО «Инвестнефтехим» оформлено 1,7% доли голосов и чуть более 1% — на кипрскую компанию Sinek Investment & Development Limited.

У самого «Связьинвестнефтехима» формально осталась прежняя доля голосующих акций в уставном капитале «Татнефти» — 27,9%. У ООО «Инвестнефтехим» она увеличилась до 3,5%.«Акции ПАО „Татнефть“ были приобретены на рынке компаниями, входящими в группу АО „Связьинвестнефтехим“, в целях оптимизации инвестиционного портфеля группы. ПАО „Татнефть“ — ведущая компания Республики Татарстан, крупнейший налогоплательщик и работодатель. АО „Связьинвестнефтехим“ участвует в деятельности компании, реализуя права акционера в соответствии с политикой своего единственного акционера — Республики Татарстан»,

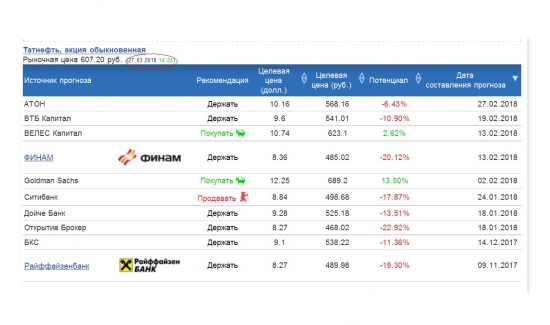

Мы ожидаем сильных результатов группы в будущем и роста дивидендных выплат, поэтому присваиваем акциям «Татнефти» обоих видов рекомендацию «Покупать».

— В 2018 году мы ожидаем снижения добычи «Татнефти» на 2,5% до 28,7 млн т, что обусловлено ограничением добычи в рамках сделки ОПЕК+.Сидоров Александр

К 2025 году компания планирует довести добычу до 30,3 млн т в том числе за счет разработки месторождений сверхвязкой нефти. Эта нефть не облагается НДПИ и имеет специальную ставку экспортной пошлины (около 14% от стандартной величины), но в то же время более затратная с операционной точки зрения. Мы прогнозируем рост добычи в среднесрочной перспективе на 0.6% в год до 30,3 млн т, и при этом отмечаем, что «Татнефть» изучает возможности по наращиванию добычи нефти до 35 млн т в год и более.

— Развитие «ТАНЕКО» является главным внутренним драйвером роста компании. Нефтеперерабатывающие мощности будут увеличены до 14 млн т к 2025 году благодаря расширению «ТАНЕКО», при этом в 2018 году объем нефтепереработки уже ожидается на уровне 10,2 млн т против 8,7 млн т в 2017 году.

В результате роста мощностей в краткосрочном периоде несколько пострадает качество продуктовой линейки, что будет устранено в ходе модернизации. К 2025 году основными видами продукции будут высокомаржинальные продукты: бензин, дизель и авиакеросин.-

Мы считаем, что большие капитальные затраты являются главным фактором, негативно влияющим на инвестиционный профиль «Татнефти». В 2018 году CapEx все еще будет высоким, на уровне 100 млрд рублей, однако впоследствии он будет снижаться и нормализуется на уровне 55 млрд рублей. в результате сокращения инвестиций в проект сверхвязкой нефти (CapEx 2018: 14 млрд рублей) и расширение «ТАНЕКО» (CapEx 2018: 35 млрд руб.).

— В «Стратегии-2025» «Татнефть» прогнозирует рост EBITDA группы с 160 млрд рублей в 2016 года до 333 млрд рублей в 2025 году. Наши расчеты более консервативны, мы ожидаем, что показатель составит 270 млрд рублей к 2025 году.

Относительно низкая оценка обусловлена тем, что мы более скромно оцениваем выгоды от сегмента Upstream и считаем, что рост добычи на 1,5 млн т к 2025 году вкупе со снижением операционных затрат даст меньший эффект, чем планирует компания (около 40 млрд руб. дополнительной EBITDA). Плюс мы закладываем более низкую инфляцию, так как ее текущий и прогнозный показатель соответствует уровню развитых стран и находятся ниже значений, на который ориентирована стратегия.

— Мы ожидаем сохранения благоприятной рыночной конъюнктуры, которая сложилась в результате действий стран-участниц сделки ОПЕК+, и прогнозируем, что средняя цена Brent составит $60 за баррель до 2018 года.

Однако мы отмечаем сохраняющиеся риски падения цен до более низких значений в результате разморозки ранее нерентабельных проектов по добыче сланцевой нефти в США и общемировой тенденции увеличения инвестиций в отрасль. Мы прогнозируем рост EBITDA «Татнефти» по итогам 2017 года на 12% до 184 млрд рублей и в 2018 году – на 17% до 214 млрд рублей.

Мы ожидаем отчетность компании за 2017 год по РСБУ и МСФО в конце марта – начале апреля (РСБУ 2016: 29 марта, МСФО 2016: 3 апреля). Стоит отметить, что чистая прибыль компании практически не зависит от стандартов.

— «Татнефть» уже выплатила промежуточные дивиденды за 9 месяцев 2017 года в размере 27,78 рублей на акцию, направив 75% чистой прибыли по РСБУ.

Если компания сохранит эту норму выплаты для определения дивидендов за 4 квартал, то они могут составить 15,25 рублей на акцию, исходя из нашего прогноза чистой прибыли в размере 131 млрд рублей без учета не денежных статей.

Квартальная дивидендная доходность для обыкновенных акций составляет 2,7%, для привилегированных – 3,9%, исходя из текущих котировок.

При этом мы отмечаем вероятность сценария, что «Татнефть» решит подвести суммарные дивиденды по итогам 2017 года под 50% чистой прибыли, о намерении платить, которые сообщал менеджмент компании. В этом случае, по нашим расчетам, величина дивидендов за I4 квартал будет всего 0,27 рублей на акцию. Поскольку основу роста бумаг компании в конце 2017

во многом заложили именно дивиденды, разочарование в финальном размере выплат может быть чувствительно для котировок.

— Мы ожидаем, что чистая прибыль «Татнефти» в 2018 г. составит 154 млрд рублей без учета бумажных корректировок, а дивиденды на оба вида акций – 33,6 рублей. Эта величина соответствует годовой дивидендной доходности на уровне 6,0% и 8,5% для обыкновенных и привилегированных акций, соответственно, исходя из текущих котировок.

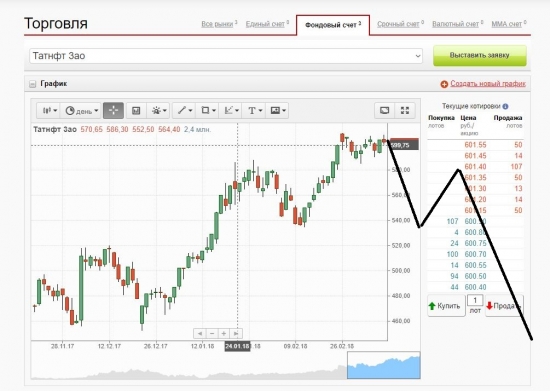

Произошедший рост капитализации «Татнефти» делает возможную коррекцию акций копании все более вероятной.Калачев Алексей

Сокращение добычи компанией происходит в рамках договорённости ОПЕК+ от конца 2016 г. Так, в совокупности все нефтяные компании за январь снизили добычу на 0,6 млн т. На этот год у Татнефти планы добыть 28,4 млн т нефти, что будет на 0,5 млн т меньше, чем год назад.Промсвязьбанк

Предприятиями группы Татнефть в январе добыто 2,445 миллиона тонн нефти, что также на 2,3% меньше в годовом выражении.

За январь 2018 г. по новому бурению построена и сдана 51 скважина (2017г. – 59 скв.), в том числе эксплуатационное бурение – 35 скв., бурение на битум – 16 скв.

В январе 2018 года Комплексом нефтеперерабатывающих и нефтехимических заводов «ТАНЕКО» переработано 795,9 тыс. т сырья в том числе в январе переработано 734,2 тыс. т нефтесырья.

В январе 2018 года произведено 752,6 тыс. т нефтепродуктов.

пресс-релиз

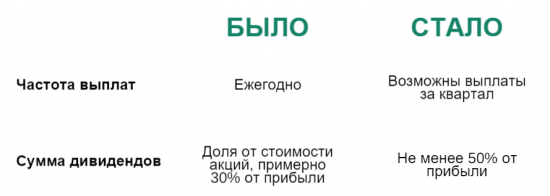

Совет директоров компании “Татнефть” утвердил новую дивидендную политику. Саммари изменений:

Как было. Татнефть выплачивала акционерам некоторую долю от номинальной стоимости акций (22818% по итогам 2016 г. — 22,81 рубля), однако правила формирования суммы не были зафиксированы. Обычно выплаты производились ежегодно, хотя частота утверждалась Советом директоров.

#справка В конце 2017 года Татнефть выплатила промежуточные дивиденды — за 9 месяцев — впервые за 13 лет. Их сумма составила половину от прибыли за период. В качестве причины компания назвала успешную реализацию Стратегии развития Группы Татнефть до 2025 года и прогноз чистого денежного потока

Как стало. Компания зафиксировала целевой уровень дивидендов — не менее 50% от чистой прибыли по РСБУ или МСФО, в зависимости от того, какая из них больше. Совет директоров, как и ранее, может предложить утвердить промежуточные дивиденды по итогам трех, шести и девяти месяцев.

Аналитик компании “Атон” Александр Корнилов:

“Татнефть долго придерживалась консервативного правила 30% чистой прибыли от РСБУ в части дивидендов. При этом за последние годы компания практически полностью избавилась от долга и стала генерировать солидный свободный денежный поток после запуска НПЗ “Танеко” и роста добычи сверхвязкой нефти с налоговыми льготами и высокой маржинальностью.”

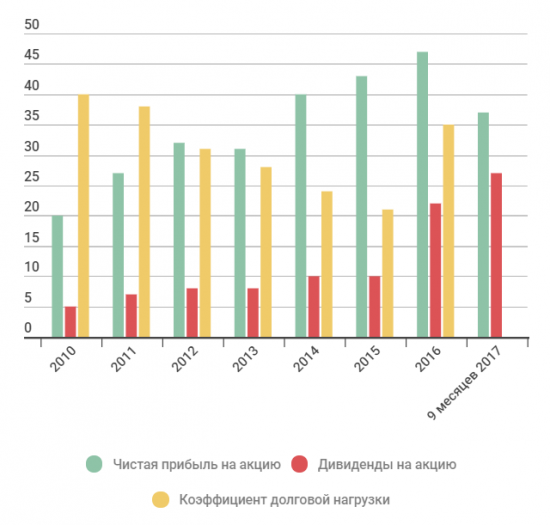

Прибыль на акцию, дивиденды на акцию и долговая нагрузка Татнефти (источники — finanz и сайт Татнефти):

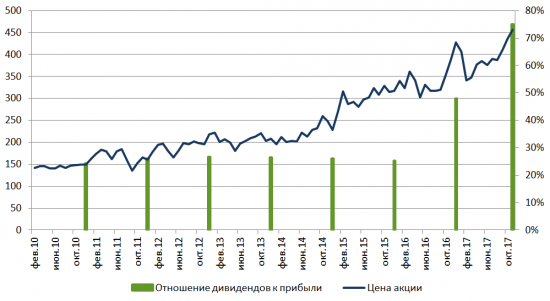

Отношение дивидендов к прибыли и цена обыкновенных акций Татнефти:

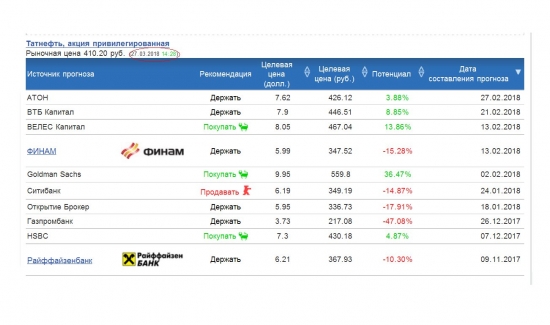

Доходность по привилегированным акциям может составить 8%. Татнефть уже применила коэффициент 50% по МСФО при выплате промежуточного дивиденда за 2017 г. и сообщила об ожидаемом изменении дивидендной политики. Мы полагаем, что суммарная доходность дивидендов, выплаченных в этом году (вторая выплата за 2017 г. и промежуточный дивиденд за 2018 г.) может составить 5–6% по обыкновенным и 7–8% по «префам».Уралсиб

Изменения в дивидендной политике компании соответствовали ожиданиям и укрепили уверенность в том, что касается дивидендов. В текущем году Татнефть, вероятно, выплатит в виде дивидендов около 70-75% чистой прибыли, причем более половины от этого объема уже заявлено как промежуточные дивиденды.Sberbank CIB

В результате дивидендная доходность по обыкновенным акциям компании за 2017 год достигнет 6,5%. Если начиная с 2018 года коэффициент дивидендных выплат будет составлять 50% чистой прибыли (что также соответствует нашим прогнозам по свободному денежному потоку), дивидендная доходность по обыкновенным акциям «Татнефти» будет немного ниже — около 6%.

По итогам 2018 года чистая прибыль Татнефти ожидается на уровне 148,5 млрд руб. Таким образом, акционеры могут рассчитывать на дивиденды по привилегированным и обыкновенным акциям на уровне 32 руб./шт. При текущей стоимости АП это дает дивидендную доходность в 7,9%, по АО – 5,7%.Промсвязьбанк

Это, по сути, делает ранее объявленные планы и действия Татнефти в отношении дивидендов официально закрепленными в ее дивидендной политике. Напоминаем, что Татнефть решила выплатить промежуточные дивиденды за 9M17, направив на это 75% от чистой прибыли по РСБУ за этот период (73% по МСФО) — это соответствует 27,8 руб. на акцию (дивидендная доходность около 5% на обыкновенную акцию и около 7% на привилегированную акцию). Компания заявила ранее, что будет придерживаться коэффициента выплат 50% по МСФО в качестве минимального, а уровень FCF будет ключевым фактором, определяющим размер дивидендов (теоретически, Татнефть готова выплачивать свой FCF полностью). Фактический коэффициент выплат может, таким образом, превысить порог в 50%. Менеджмент сказал, что будет ориентироваться на FCF от нефтяного бизнеса и не учитывать денежные потоки от банковского подразделения. Мы приветствуем такое решение по дивидендам от компании, которая превращается в одну из самых привлекательных дивидендных историй в российском нефтегазовом секторе. Мы прогнозируем, что дивиденды за 2017 составят 30 руб. на акцию.АТОН

Совет директоров утвердил изменения в Положение о дивидендной политике.

При определении дивидендов, рекомендуемых для утверждения общим собранием акционеров, Совет директоров будет исходить из того, что свободные денежные средства, которые формируются после финансирования инвестиционной программы, исполнения обязательств и иных потребностей Общества, могут быть распределены в виде дивидендов, а целевым уровнем средств, направляемых на выплату дивидендов, является не менее 50% от чистой прибыли, определенной по РСБУ или МСФО, в зависимости от того, какая из них является большей.

Как и ранее, помимо годовых дивидендов, Совет директоров может предложить утвердить промежуточные дивиденды по итогам первого квартала, полугодия и девяти месяцев.

обещают рекомендовать не менее 50%. то есть примерно 22 рубля на акцию, как годовой дивиденд за 2016 год.

и по возможности платить промежуточно-поквартально — денег никто не пообещал новых

Кстати вопрос, а будет ли хоть один дивидендный рубль этим летом.

Потихоньку эта тоска-2018 должна дойти до всех. Фундаментал сильно переоценен, на мой взгляд.