| Число акций ао | 4 741 млн |

| Номинал ао | 0.0016 руб |

| Тикер ао |

|

| Капит-я | 2 361,9 млрд |

| Выручка | 3 765,0 млрд |

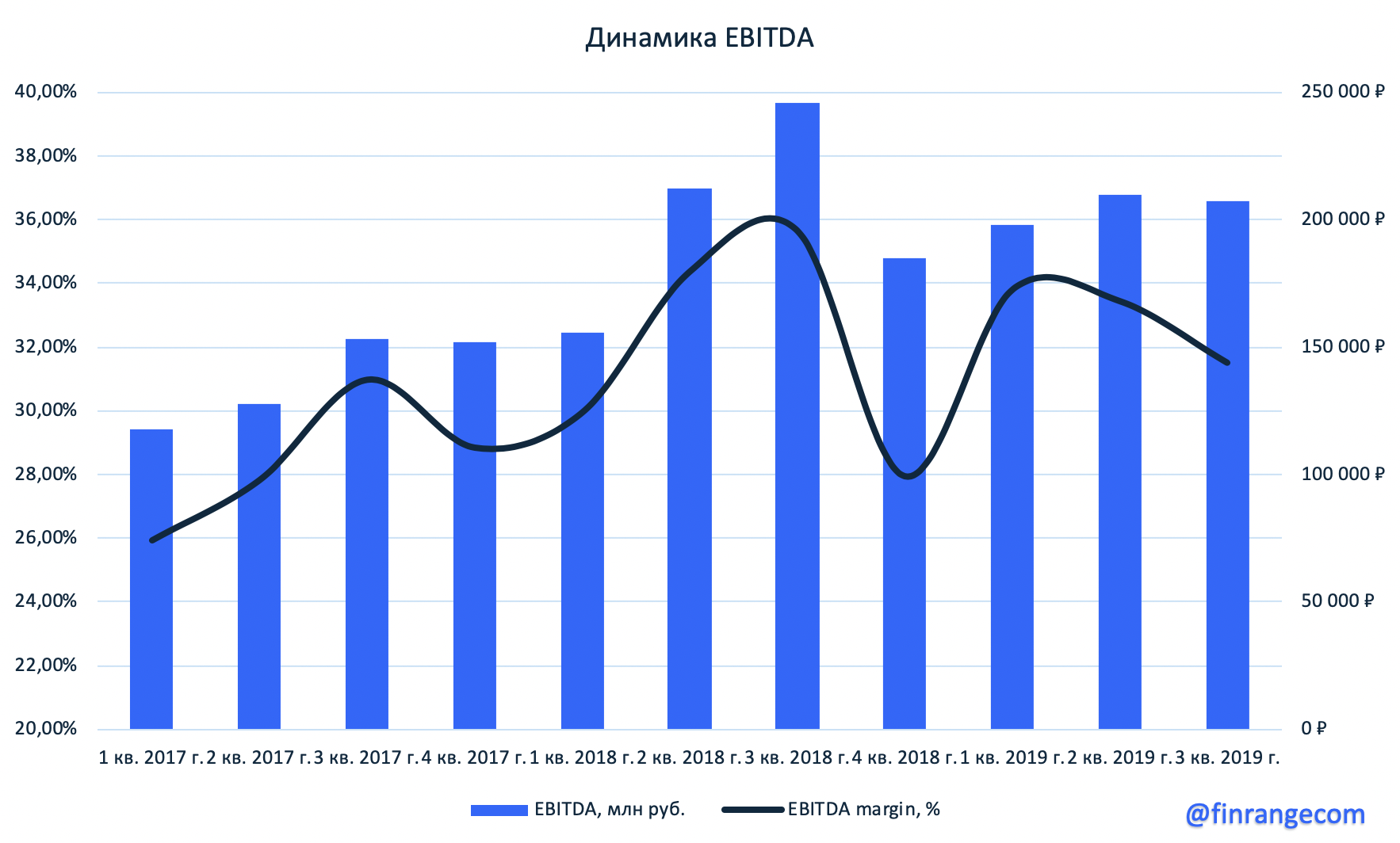

| EBITDA | 1 087,7 млрд |

| Прибыль | 323,6 млрд |

| Дивиденд ао | 44,51 |

| P/E | 7,3 |

| P/S | 0,6 |

| P/BV | 0,8 |

| EV/EBITDA | 3,0 |

| Див.доход ао | 8,9% |

| Газпромнефть Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Газпромнефть акции

-

Газпром нефть - инвестпрограмма в 2020 г вырастет на 5%, добыча в 2019 г +3,3%

Газпром нефть - инвестпрограмма в 2020 г вырастет на 5%, добыча в 2019 г +3,3%

"Газпромнефть" ожидает объем финансирования инвестпрограммы в 2019 году на уровне порядка 400 млрд руб, в 2020 году — 421 млрд руб

Компания ожидает рост добычи углеводородов в 2019 году на 3,3%, до 96 млн тонн н.э

Авто-репост. Читать в блоге >>> Repsol обложили в Сибири. Испанский партнер «Газпром нефти» просит о налоговых льготах

Repsol обложили в Сибири. Испанский партнер «Газпром нефти» просит о налоговых льготах

Как стало известно “Ъ”, один из ключевых иностранных партнеров «Газпром нефти» — испанская Repsol хочет улучшить налоговые условия их совместного предприятия (СП) «Евротэк-Югра». По мнению испанской компании, это СП нерентабельно в действующей системе налогообложения, поэтому она просит правительство перевести «Евротэк-Югра» на налог на дополнительный доход. Но Минфин пока не торопится соглашаться.

www.kommersant.ru/doc/4197908

Денег нет, но вы держите. Льготы для Приобского месторождения могут найтись в ФНБ

Денег нет, но вы держите. Льготы для Приобского месторождения могут найтись в ФНБ

Как стало известно “Ъ”, Минфин предложил Белому дому целиком финансировать налоговые льготы для Приобского месторождения из ФНБ. Так, налоговый вычет для «Роснефти» и «Газпром нефти» будет нулевым при цене нефти ниже заложенного в бюджете базового уровня, при более высокой цене нефти размер льготы будет пропорционально увеличиваться и достигнет максимума 60 млрд руб. в год при фиксированной цене $65 за баррель. Взамен Минфин готов отказаться от планов введения повышенного НДПИ на попутный нефтяной газ. Эксперты считают новую схему компромиссной для компаний и бюджета.

www.kommersant.ru/doc/4197038

Дочерняя компания «Газпром нефти» — Gazpromneft Marine Lubricants начала выпуск судовых масел Gazpromneft Ocean в Сингапуре на заводе AP Oil. Локализация производства позволит сократить сроки поставки продукции в порт города до 2-х дней, а в порты Малайзии до 4-х дней. Стратегия «Газпром нефти» предусматривает дальнейшее расширение сбытовой сети и географии производства за рубежом. Компания рассчитывает к 2030 г. нарастить объем реализации масел Gazpromneft Ocean до 100 тыс. тонн., заняв 4% мирового рынка судовых смазочных материалов.

Дочерняя компания «Газпром нефти» — Gazpromneft Marine Lubricants начала выпуск судовых масел Gazpromneft Ocean в Сингапуре на заводе AP Oil. Локализация производства позволит сократить сроки поставки продукции в порт города до 2-х дней, а в порты Малайзии до 4-х дней. Стратегия «Газпром нефти» предусматривает дальнейшее расширение сбытовой сети и географии производства за рубежом. Компания рассчитывает к 2030 г. нарастить объем реализации масел Gazpromneft Ocean до 100 тыс. тонн., заняв 4% мирового рынка судовых смазочных материалов.

tass.ru/ekonomika/7309279 Лукойл, Газпром нефть - не будут снижать добычу в Ираке в рамках новых квот ОПЕК+

Лукойл, Газпром нефть - не будут снижать добычу в Ираке в рамках новых квот ОПЕК+

министр нефти Ирака Тамер аль-Гадбан, отвечая на вопрос, как отразится на проектах российских компаний в Ираке дополнительное снижение добычи нефти странами ОПЕК+:

«Нет, не будет никаких сокращений добычи на проектах, оператором которых являются эти компании ["Лукойл» и «Газпром нефть"]. Снижать добычу будем на проектах, оператором которых выступают нефтяные компании Ирака»

Дополнительные 50 тыс. баррелей в сутки, на которые мы должны сократить объемы добычи, придутся на месторождения, которыми управляют национальные нефтяные компании

источник

Авто-репост. Читать в блоге >>> Понятно, что у Росси свой особенный путь и собственную турбину мы разработать не можем, но хотя бы нормально украсть то должны.

Понятно, что у Росси свой особенный путь и собственную турбину мы разработать не можем, но хотя бы нормально украсть то должны.

Турбина не доехала до Арктики

Власти США арестовали россиян за попытку поставить оборудование «Газпром нефти»

Недавний арест властями США пятерых человек, в том числе двоих россиян, за попытку поставки американского оборудования в обход санкций связан с платформой «Приразломная» «Газпром нефти». Именно на этот объект планировалось поставить силовую турбину Vectra 40G производства американской Dresser-Rand, следует из судебных документов и подтверждают источники “Ъ”. Разгоревшийся скандал еще больше затруднит для российских подсанкционных компаний закупку нефтегазового оборудования.

Силовая турбина Vectra 40G Dresser-Rand (американский производитель нефтегазового оборудования, принадлежит Siemens), попытка поставки которой в РФ спровоцировала расследование прокуратуры США, предназначалась для платформы «Приразломная» «Газпром нефти», утверждают собеседники “Ъ”. Это также подтверждается опубликованными судебными документами.

www.kommersant.ru/doc/4180964?from=other_read Газпром нефть - выиграла аукцион на право пользования участком на Ямале

Газпром нефть - выиграла аукцион на право пользования участком на Ямале

«Газпром нефть» выиграла аукцион на право пользования недрами Хамбатейского лицензионного участка в ЯНАО, площадью 340 кв. км.

По данным Государственного баланса запасов полезных ископаемых, его извлекаемые запасы составляют 34 млрд кубометров газа и 2,6 млн тонн газового конденсата, а подготовленные к поисковому бурению ресурсы — 247 млрд кубометров газа и 20 млн тонн конденсата.

релиз

Авто-репост. Читать в блоге >>> Газпром нефть - начала активно разрабатывать Чаяндинское месторождение

Газпром нефть - начала активно разрабатывать Чаяндинское месторождение

«Газпром нефть» приступила к активному освоению нефтяной оторочки Чаяндинского нефтегазоконденсатного месторождения.

Промышленный приток первой добывающей скважины, пробуренной «Газпром нефтью», составил свыше 150 тонн нефти в сутки.

В перспективе на этом активе компания планирует добывать до 3 млн тонн нефтяного эквивалента в год.

В настоящий момент действующий фонд составляет 6 скважин.

релиз

Авто-репост. Читать в блоге >>> Добыча нефти в России в ноябре снизилась на 1,2%, до 46 млн тонн — ЦДУ ТЭК

Добыча нефти в России в ноябре снизилась на 1,2%, до 46 млн тонн — ЦДУ ТЭК

Tweet

Сохранить

Добыча нефти и газового конденсата в России в ноябре 2019 года снизилась на 1,2%, до 46,02 млн тонн по сравнению с аналогичным периодом прошлого года, следует из данных Центрального диспетчерского управления (ЦДУ) ТЭК.

За январь — ноябрь 2019 года добыча выросла на 1%, до 512,5 млн тонн.

Согласно данным по международным стандартам финансовой отчетности (МСФО), «Роснефть» в ноябре снизила добычу нефти на 2%, до 17,9 млн тонн (с начала года увеличила на 0,9%, до 199,2 млн тонн). Добыча «Лукойла» за тот же период сократилась на 1,1%, до почти 6,7 млн тонн (с начала года — плюс 0,2%, до 75,4 млн тонн). «Сургутнефтегаз» в ноябре нарастил добычу на 0,1%, до 5 млн тонн (с начала года уменьшение на 0,1%, до 55,57 млн тонн). Компания «Газпром нефть» в ноябре добыла чуть больше 4,8 млн тонн, что на 0,6% ниже показателя ноябре 2018 года (с начала года компания увеличила добычу на 0,5%, до 55,47 млн тонн).

Добыча «Татнефти» в ноябре снизилась на 3,8% — до 2,4 млн тонн (с начала года рост на 1,5%, до 27,3 млн тонн), добыча нефти и конденсата у «Новатэка» в ноябре составила 0,97 млн тонн (сокращение на 1,1%), с начала года — 10,87 млн тонн (рост на 1,1%).

Операторы соглашений о разделе продукции (СРП) нарастили добычу с начала года на 6,8% — до 13,5 млн тонн.

Информационное агентство России ТАСС Денежные потоки нефтегазового сектора

Денежные потоки нефтегазового сектораВ предыдущей статье мы уже разобрались что такое денежные потоки, а также проанализировали некоторые компании. Если вы её не прочитали, то рекомендую для понимания дальнейшего материала ознакомится с ней. В данном обзоре я хочу разобрать компании нефтегазового сектора.

Сразу оговорюсь в рамках одной статьи у меня не получится раскрыть все аспекты компаний описанных ниже, я лишь в кратце рассмотрю динамику денежных потоков и операционных показателей.

По состоянию на сегодняшний день текущий расклад сил проанализированных мной компаний выглядит следующем образом.

Начну обзор с самой крупной и загадочной компании нашего нефтегазового сектора, и нет это не Сургутнефтегаз, его из за недостаточности информации я вообще разбирать не буду.

Авто-репост. Читать в блоге >>> «Наступит некий момент истины». Глава дирекции нефтепереработки «Газпром нефти» Михаил Антонов и гендиректор «Газпромнефть Марин Бункер» Алексей Медведев

«Наступит некий момент истины». Глава дирекции нефтепереработки «Газпром нефти» Михаил Антонов и гендиректор «Газпромнефть Марин Бункер» Алексей Медведев

Насколько успешно подготовились к изменению норм нефтяники, “Ъ” рассказали глава дирекции нефтепереработки «Газпром нефти» Михаил Антонов и гендиректор «Газпромнефть Марин Бункер» Алексей Медведев. Интервью

www.kommersant.ru/doc/4171332#id1829893

Газпром нефть - информация о продаже 5% компании не соответствует действительности

Газпром нефть - информация о продаже 5% компании не соответствует действительности

глава "Газпромнефти" Александр Дюков, комментируя информацию анонимных телеграм-каналов, появившуюся в середине ноября, о том, что "Газпром" готовится к продаже 5% акций «Газпром нефти».

«Это слухи, это не соответствует действительности»

источник

Авто-репост. Читать в блоге >>> Газпром нефть-1-ао: информация о выплаченных дивидендах

Газпром нефть-1-ао: информация о выплаченных дивидендах

Газпром нефть сообщило о выплате дивидендов по результатам первого полугодия 2019 года.

Акция: Газпром нефть-1-ао

Общая сумма: 86 007 175 451.5 руб.

Дивиденд на акцию: 18,14 руб.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=347

Дивиденды Газпром нефть: https://smart-lab.ru/q/SIBN/dividend/

Авто-репост. Читать в блоге >>> Цена размещения акций Газпром соответствовала дисконту в 11% к уровню закрытия торгов в среду, перед размещением, и 13,2% к закрытию торгов в четверг, когда собирались заявки в ходе SPO.

Цена размещения акций Газпром соответствовала дисконту в 11% к уровню закрытия торгов в среду, перед размещением, и 13,2% к закрытию торгов в четверг, когда собирались заявки в ходе SPO.

В ближайшей перспективе нас могут ожидать SPO и других крупных игроков рынка, в том числе «Газпром нефти», объем размещения которого, по предварительным оценкам, может составить 418 млрд рублей.

Акции Газпром нефти не теряют привлекательности - Пермская фондовая компания

Акции Газпром нефти не теряют привлекательности - Пермская фондовая компания

Бумаги компании «Газпром нефть» нами неоднократно выделялись как одни из лидеров российского нефтегазового сектора с существенным потенциалом роста курсовой стоимости. Им уже удалось прибавить более 30% с минимальной отметки начала текущего года. Сегодня обновим инвестиционный взгляд на данные акции с учетом произошедшего роста курсовой стоимости, а также недавно вышедших финансовых и операционных результатов за 3 квартал и 9 месяцев.

Результаты за третий квартал оказались преимущественно отрицательными, однако значительно выше большинства прогнозов. Главной причиной подобной динамики можно назвать снижение котировок нефти в российской валюте.

Показатели за 9 месяцев, тем не менее, остались в положительной зоне.

Добыча углеводородов с учетом доли в совместных предприятиях за 9 месяцев увеличилась на 4,3%, при этом за последний квартал – на 1,3%. Данный прирост удалось получить благодаря увеличению добычи на Новопортовском и Восточно-Мессояхинском месторождениях в Оренбургском регионе, а также благодаря увеличению доли в «Арктикгаз».

Авто-репост. Читать в блоге >>> Путин: Россия не планирует тратить ФНБ на нефтегазовую отрасль.

Путин: Россия не планирует тратить ФНБ на нефтегазовую отрасль.

сегодня, 15:08

МОСКВА, 20 ноя /ПРАЙМ/. Россия не планирует тратить средства Фонда национального благосостояния (ФНБ) на развитие нефтегазовой отрасли, средства пойдут на развитие инфраструктуры, высокотехнологичных отраслей, заявил президент РФ Владимир Путин.

«Мы не собираемся тратить ФНБ на развитие нефтегазовой отрасли. Мы собираемся тратить его на развитие инфраструктуры, мы готовы это делать для развития высокотехнологичных отраслей», — сказал Путин, выступая на пленарном заседании форума «ВТБ Капитала» «Россия зовет!».

Он отметил, что потенциально речь может идти о финансировании разработки некоторых вынужденных вещей. «Например, нас ограничивают в приобретении современного нефтегазового оборудования. Значит мы должны просто подумать о том, как мы должны это сделать у нас в стране», — пояснил Путин.

«Хотя и здесь никаких решений нет», — добавил он.

1prime.ru/state_regulation/20191120/830576176.html Газпром нефть - ставка на рекордные дивиденды!

Газпром нефть - ставка на рекордные дивиденды!Выручка нефтяника за отчётный период увеличилась на 2,4% по сравнению с показателям за аналогичный период прошлого года – до 1 871 млрд руб. Чистая прибыль Газпром нефти за январь — сентябрь составила 320 млрд руб., увеличившись на 7,1%.

Рост финансовых показателей обусловлен положительной динамикой операционных показателей, в частности увеличением добычи на крупных проектах компании и повышением эффективности переработки.

Авто-репост. Читать в блоге >>> МОСКВА, 18 ноя — ПРАЙМ. «Газпром» с начала года по 15 ноября, по предварительным данным, снизил экспорт газа в дальнее зарубежье на 1,1% по сравнению с аналогичным периодом предыдущего года — до 169,7 миллиарда кубометров, сообщает компания.

МОСКВА, 18 ноя — ПРАЙМ. «Газпром» с начала года по 15 ноября, по предварительным данным, снизил экспорт газа в дальнее зарубежье на 1,1% по сравнению с аналогичным периодом предыдущего года — до 169,7 миллиарда кубометров, сообщает компания.

«В страны дальнего зарубежья „Газпром“ поставил 169,7 миллиарда кубометров газа — на 1,1% меньше, чем за десять с половиной месяцев рекордного 2018 года», — говорится в сообщении «Газпрома».

В 2018 году «Газпром» увеличил экспорт газа в дальнее зарубежье на 3,8% — до рекордных 201,9 миллиарда кубометров. По итогам 2019 года в базовом сценарии ожидается снижение экспорта в дальнее зарубежье до 194-198 миллиардов кубометров.

Откровенно слабый рост выручки разочаровал, хотя понятно что ограничение по России опек+ не даёт развернуться. Радует рост добыст и fcf, отличная рентабельность. Ожидаемые дивиденды 2019Г поднимут акции в диапазон 560-600 к весне 2020.

Буду держать, хотя ранее были мысли фиксануться и переложиться (увеличить долю) в Лукойл после новой дивполитики.

Маска, 550-600 к весне ?? (это 30% за полгода) с чего ?? Это же не IT Компания где бизнес масштабируется, даже не покупкой серверов, а просто арендой виртуальных серверов в облаке… прибыль и продажи почти не растут, а дивы увеличивают… Доколе ?? Это не может продолжатся по экспоненте

Максим ТХАБ, доколе дивы растут. Див доходность за 18Г была 7.1%. С того времени цб снизил ставку то-ли на 50БП, то-ли на 75БП. Нас ждёт переоценка по див.доходности акций.

7.1% — 75БП…

42₽ дивиденд 2019Г / 0.065-0.067… дальше самостоятельно

Маска, Это же не облигация чтобы каждый год 42 рубля платить, завтра спад будет, нефть поёдёт вниз, и они будут платить по 10 рублей или вообще направят 100% на погашение задолженности, надо учитывать что ГПН принадлежит ГазПрому — понадобятся ему деньги — ГПН купит у ГазПрома веселей на 400 млрд руб. вот и нет денег на дивиденды. Хотя компания конечно хорошая.

Максим ТХАБ, будет спад ДД или цены на нефть, тогда и скорректируется. но пока спада нет, добыча медленно но верно растет, впереди запуск новых освоений, Арктика Газпром нефть увеличит дивиденды, но дальнейший рост может быть ограничен

Газпром нефть увеличит дивиденды, но дальнейший рост может быть ограниченГазпром нефть за 9 месяцев 2019 года:

Выручка +2,4% до 1,87 трлн рублей

Операционная прибыль -1% до 356,5 млрд рублей

Чистая прибыль +7,1% до 320 млрд рублейРезультаты отчетности — нейтральные.

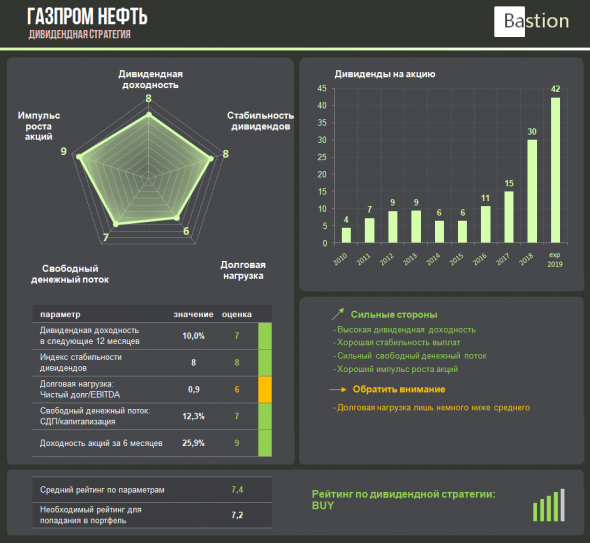

ДивидендыКлючевое заявление сделал заместитель гендиректора по экономике и финансам компании Алексей Янкевич, сообщив, что дивиденды Газпром нефти за 2019г могут превысить 200 млрд руб. Это означает, что выплата, скорее всего, составит 50% от прибыли по МСФО. Дивиденды по итогам 2019 года в таком случае достигнут 42,3 рубля на акцию, что формирует доходность на уровне 10% к текущей цене акции. Это второй показатель в нефтегазовом секторе после Татнефти.

Дивидендная стратегия

Свободный денежный поток за последние 12 месяцев составил 226 млрд рублей, то есть компания генерирует достаточно средств для выплаты необходимого уровня дивидендов. С другой стороны, без значительного роста цен на нефть потенциал дальнейшего роста выплат может быть ограничен.

Авто-репост. Читать в блоге >>>

Газпромнефть - факторы роста и падения акций

- Один из самых качественных нефтяников в плане бизнеса - большая доля современной переработки + современные месторождения с низкой себестоимостью добычи (17.10.2023)

- Газпром нуждается в дивидендах от Газпромнефти -> дивидендный поток будет расти со временем (17.10.2023)

- Free Float всего 4,32% от уставного капитала (22.07.2021)

- Добыча и выручка могут пострадать в 1П2023 из-за введения нефтяного эмбарго, а также эмбарго на экспорт нефтепродуктов с 5.02.2023 (27.12.2022)

- Из-за низкого free float всегда есть риск принудительного выкупа от Газпрома и делистинга с биржи (17.10.2023)

Газпромнефть - описание компании

Газпромнефть — дочерняя компания ГазпромаОАО «Газпром нефть» (ИНН 5504036333) и ее дочерние компании являются обладателями 61 лицензии на разведку и разработку месторождений. Доказанные запасы нефти на принадлежащих компании месторождениях превышают 4.5 млрд баррелей. Добыча углеводородов в 2014 году составила 488.1 млн баррелей н.э. (66.25 млн т н.э.), увеличившись на 6.7% по сравнению с результатами 2013 года. Крупнейшим акционером компании является группа «Газпром».

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций