Хомяко-лемминги решили тарить Русалку по ЛЮБЫМ ценам!

| Число акций ао | 15 193 млн |

| Номинал ао | 0.656517 руб |

| Тикер ао |

|

| Капит-я | 587,6 млрд |

| Выручка | 1 239,0 млрд |

| EBITDA | 129,9 млрд |

| Прибыль | -22,1 млрд |

| Дивиденд ао | – |

| P/E | -26,6 |

| P/S | 0,5 |

| P/BV | 0,7 |

| EV/EBITDA | 9,5 |

| Див.доход ао | 0,0% |

| Русал Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Русал акции

38.675₽ +1.12%

-

Дополнительную поддержку росту оказывает новость, что РУСАЛ и Москабельмет сертифицировали кабель из алюминиевого сплава для зданий и жилых домов.

Дополнительную поддержку росту оказывает новость, что РУСАЛ и Москабельмет сертифицировали кабель из алюминиевого сплава для зданий и жилых домов.

РУСАЛ и ГК Москабельмет, один из лидеров российского рынка кабельно-проводниковой продукции, успешно сертифицировали кабель с жилами из алюминиевого сплава на огнестойкость.

Такие кабели будут применяться при строительстве бизнес-центров, высотных домов, различных торговых центров, и, по оценкам экспертов, объем рынка составит порядка 3 – 6 тыс. тонн в год. Теперь на рынке появятся вместо кабелей из традиционных материалов, инновационный и безопасный аналог из алюминиевого сплава, который при тех же качественных характеристиках и эффективности более экономичен.

Господа, всем доброго дня! Может у кого-то есть информация, поделитесь, пожалуйста. Первым пунктом ВОСА Русал стоит «Досрочное погашение полномочий всех членов Совета директоров». 2-й пункт — переизбрание состава Совета директоров. Фамилии кандидатов те же самые, что и в действующем составе.

С чем это связано, не могу такую информацию найти. Может не туда смотрю, ткните пальцем, пожалуйста.

PivaMne, Хотя разделить активы на две конторки зеленую и грязную :) Досрочное погашение долга позволит улучшить кредитное качество Русала - Промсвязьбанк

Досрочное погашение долга позволит улучшить кредитное качество Русала - Промсвязьбанк

РУСАЛ может направить на досрочное погашение долга перед Сбербанком основную часть средств от buyback НорНикеля

РУСАЛ может воспользоваться правом досрочного погашения части долга перед Сбербанком, направить на это основную часть средств, полученных в ходе участия в обратном выкупе акций Норильским никелем, считает зампред правления Сбербанка Анатолий Попов. Участие в buyback НорНикеля принесло РУСАЛУ $1,42 млрд, еще $618 млн компания получила в первом полугодии 2021 г. в виде дивидендов. Это позволило РУСАЛe снизить чистый долг в январе-июне текущего года до $4,1 млрд с около $5,6 млрд (основная его часть приходится на кредит Сбербанка). До конца 2022 г. РУСАЛу предстоит погасить около $2 млрд.

Мы положительно оцениваем данную новость. Досрочное погашение долга позволит улучшить кредитное качество РУСАЛа. Мы рекомендуем «держать» акции компании, целевой уровень — 61 руб./акцию.

Промсвязьбанк

Авто-репост. Читать в блоге >>> Господа, всем доброго дня! Может у кого-то есть информация, поделитесь, пожалуйста. Первым пунктом ВОСА Русал стоит «Досрочное погашение полномочий всех членов Совета директоров». 2-й пункт — переизбрание состава Совета директоров. Фамилии кандидатов те же самые, что и в действующем составе.

Господа, всем доброго дня! Может у кого-то есть информация, поделитесь, пожалуйста. Первым пунктом ВОСА Русал стоит «Досрочное погашение полномочий всех членов Совета директоров». 2-й пункт — переизбрание состава Совета директоров. Фамилии кандидатов те же самые, что и в действующем составе.С чем это связано, не могу такую информацию найти. Может не туда смотрю, ткните пальцем, пожалуйста.

Ралли в акциях Русала говорит о возвращении бумаги на радары инвесторов после объявления о выплате долга - Атон

Ралли в акциях Русала говорит о возвращении бумаги на радары инвесторов после объявления о выплате долга - Атон

Русал вырос на 6% после сообщения, что он может использовать деньги от продажи акций Норникеля для сокращения долга

РУСАЛ может воспользоваться своим правом досрочно погасить долг перед Сбербанком, использовав большую часть средств, полученных в рамках программы выкупа акций Норникеля, сообщил зампредседателя правления Сбербанка Анатолий Попов 2 сентября. На этой новости акции РУСАЛа взлетели на 5.6%.

Участие в выкупе принесло РУСАЛу дополнительные $1.4 млрд, также компания получила $0.6 млрд в 1П21 в форме дивидендов от Норникеля. Это позволило РУСАЛу сократить свой чистый долг до $4.1 млрд по состоянию на 1П21 с $5.6 млрд в 2020, а к концу 2022 РУСАЛ должен погасить $2 млрд своего долга. Новость соответствует ожиданиям рынка в отношении РУСАЛа — после отказа от выплаты дивидендов в течение нескольких лет погашение долга представляется наиболее закономерным сценарием. Мы считаем, что ралли в акциях говорит о возвращении бумаги на радары инвесторов после объявления о выплате долга.

Атон

Авто-репост. Читать в блоге >>> 📈Русал растёт на 1.5% на позитивном фоне

📈Русал растёт на 1.5% на позитивном фоне

👉правительство может в этом году пересмотреть в сторону понижения временные 15%-ные пошлины на экспорт алюминия, чугуна, ферросплавов. Пересмотр может быть уже в сентябре, поскольку сентябрь является «бюджетным месяцем» для правительства России.

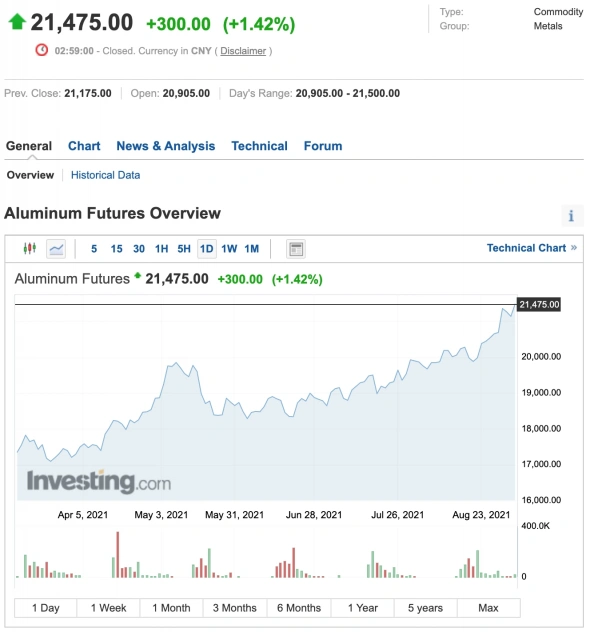

👉«Цена алюминия поднялась до многолетнего максимума ($2700/т). Инфраструктурная программа Китая будет увеличивать спрос на алюминий. При этом Китай переходит на возобновляемые источники энергии. В совокупности это повысит стоимость электроэнергии и себестоимость производства алюминия. Жесткие ограничения на строительство новых алюминиевых заводов также окажут поддержку уровню цен. „РусАл“ и ЭН+ могут вырасти на ожиданиях сохранения высоких цен», — пишут аналитики «ВТБ Мои Инвестиции».👉Норильский никель –может выплатить промежуточные дивиденды в октябре исходя из действующей див. политики

Авто-репост. Читать в блоге >>>

Не объяснит ли кто. Вообще-то со старым материалом алюминием конкурируют новые материалы, ну типа пластиков и другие. Т.е. при росте цены на алюминий может быть выгодным перейти на другие материалы-заменители, которых много.Цена ограничена таким переходом. Почему алюминий-то ростёт?

Тогда, значит, и альтернативные материалы должны рости

Павел Гущин,

И какой композит заменит алюминий в электротехнике? А это очень большая сфера его применения. ВЗГЛЯД: Идея дня: котировки акций РусАла и En+ могут вырасти — «ВТБ Мои Инвестиции»

ВЗГЛЯД: Идея дня: котировки акций РусАла и En+ могут вырасти — «ВТБ Мои Инвестиции»

Не объяснит ли кто. Вообще-то со старым материалом алюминием конкурируют новые материалы, ну типа пластиков и другие. Т.е. при росте цены на алюминий может быть выгодным перейти на другие материалы-заменители, которых много.Цена ограничена таким переходом. Почему алюминий-то ростёт?

Тогда, значит, и альтернативные материалы должны рости

Павел Гущин, особенно хорошо будут выглядеть пластиковые блоки цилиндров, например

Не объяснит ли кто. Вообще-то со старым материалом алюминием конкурируют новые материалы, ну типа пластиков и другие. Т.е. при росте цены на алюминий может быть выгодным перейти на другие материалы-заменители, которых много.Цена ограничена таким переходом. Почему алюминий-то ростёт?

Тогда, значит, и альтернативные материалы должны рости

Павел Гущин,

Al 13-й элемент таблицы Менделеева. Этим всё сказано !) Не объяснит ли кто. Вообще-то со старым материалом алюминием конкурируют новые материалы, ну типа пластиков и другие. Т.е. при росте цены на алюминий может быть выгодным перейти на другие материалы-заменители, которых много.Цена ограничена таким переходом. Почему алюминий-то ростёт?

Не объяснит ли кто. Вообще-то со старым материалом алюминием конкурируют новые материалы, ну типа пластиков и другие. Т.е. при росте цены на алюминий может быть выгодным перейти на другие материалы-заменители, которых много.Цена ограничена таким переходом. Почему алюминий-то ростёт?

Тогда, значит, и альтернативные материалы должны рости • Русал (+3,64 %). Акции отыграли просадку, связанную с введением экспортных пошлин. Ранее именно бумаги алюминиевой компании наиболее негативно среди всех металлургов отреагировал на новые меры. Подъем бумаг поддерживается снижением долговой нагрузки и высокими ценами на алюминий. В рублях тонна сейчас стоит на 18% выше, чем среднее значение за последние 12 месяцев.

• Русал (+3,64 %). Акции отыграли просадку, связанную с введением экспортных пошлин. Ранее именно бумаги алюминиевой компании наиболее негативно среди всех металлургов отреагировал на новые меры. Подъем бумаг поддерживается снижением долговой нагрузки и высокими ценами на алюминий. В рублях тонна сейчас стоит на 18% выше, чем среднее значение за последние 12 месяцев.

Не совсем понимаю оптимизма, насчет гашения долг перед сбером. Деньги были от продажи, соответственно их или в гашение долга или в капекс. Но капексоваться в зеленку не захотели, что б СУАЛ не расстраивать. Естетсвенно они долг будут гасить. Куда их еще-то деть? Что тут позитивного-то? Не совсем понимаю.

ahgree, ничего позитивного в этом нет.

Позитив, что пошлины на алюминий или не будут продлять, или снизят.

Но и это все слухи и не точно. Ближе к бюджету 2022 эти деньги всем очень понадобятся.

Скорее с текущими ценами на алюминий и бычьим рынком много не надо — растет на всем.

Не совсем понимаю оптимизма, насчет гашения долг перед сбером. Деньги были от продажи, соответственно их или в гашение долга или в капекс. Но капексоваться в зеленку не захотели, что б СУАЛ не расстраивать. Естетсвенно они долг будут гасить. Куда их еще-то деть? Что тут позитивного-то? Не совсем понимаю.

Не совсем понимаю оптимизма, насчет гашения долг перед сбером. Деньги были от продажи, соответственно их или в гашение долга или в капекс. Но капексоваться в зеленку не захотели, что б СУАЛ не расстраивать. Естетсвенно они долг будут гасить. Куда их еще-то деть? Что тут позитивного-то? Не совсем понимаю. В бумагах Русала есть риск краткосрочной коррекции - Финам

В бумагах Русала есть риск краткосрочной коррекции - Финам

Акции «РУСАЛа» на МосБирже к середине торгов прибавляют 5,5% к закрытию вчерашнего дня и находятся на уровне 57,7 руб. Это не может нас не радовать, так как приближает котировки к наше целевой цене в 61,5 руб., которую мы обозначили с рекомендацией «покупать».

Поводом для роста могли стать сказанные в кулуарах Восточного экономического форума слова зампреда Сбербанка Анатолия Попова о возможности погашения значительной части долга «РУСАЛа» перед Сбербанком за счет средств, полученных от продажи акций «Норникеля». Инвесторы восприняли это в качестве сигнала к покупке, так как сокращение огромной кредитной нагрузки «РУСАЛа» будет сильным драйвером роста его акций.

Стоит отметить, что выход полугодовой финансовой отчетности «РУСАЛа» был принят рынком неоднозначно, и акции некоторое время снижались. Главным образом потому, что, во-первых, несмотря на прибыль, совет директоров в условиях введения временных пошлин на экспорт алюминия не рискнул вернуться к распределению прибыли на дивиденды, чего ждали инвесторы. Напомним, «РУСАЛ» не платит дивиденды с 2017 г. И, во-вторых, как видно из отчета, компания пока не приступила к сокращению объема общего долга.

Авто-репост. Читать в блоге >>>

INTERFAX.RU — Минпромторг видит основания для снижения экспортных пошлин на некоторые виды металлов, в том числе алюминий, чугун и ферросплавы, заявил журналистам на полях ВЭФ-2021 глава министерства Денис Мантуров

INTERFAX.RU — Минпромторг видит основания для снижения экспортных пошлин на некоторые виды металлов, в том числе алюминий, чугун и ферросплавы, заявил журналистам на полях ВЭФ-2021 глава министерства Денис Мантуров Растем, инвесторам нравится перспектива погашения долга.

Растем, инвесторам нравится перспектива погашения долга.

Долг «Русала» перед Сбером может быть в основном погашен за счет продажи акций «Норникеля»

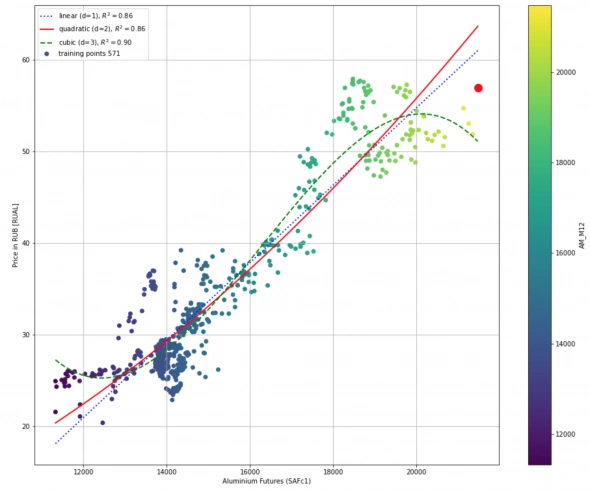

tass.ru/ekonomika/12281121 Русал встают обратно на рельсы корреляции к цене фьючерса алюминия

Русал встают обратно на рельсы корреляции к цене фьючерса алюминия

Фьючерс алюминия на Шанхайской бирже продолжил обновлять максимумы, но Русал долгое время никак на это не реагировал.

Но после смягчения риторики относительно пошлин и новостях из Китая

- В Китае алюминщики больше не будут получать электроэнергию по льготным ценам

- Одна из провинций Китая сократит выпуск энергозатратной продукции металлургии

Авто-репост. Читать в блоге >>>

Русал - факторы роста и падения акций

- Если продать долю ГМК 27,8% про рынку и загасить долг, то EV/EBITDA Русала будет равен 0.1 (при цене акций Русала 40 руб и ГМК 24,000 руб) (14.12.2020)

- Самая низкая в мире себестоимость производства алюминия (25.12.2023)

- В 2021 году начали перестройку производственных корпусов всех комбинатов, которая закончится к 2030 году. Это приведет к росту капзатрат (30.08.2021)

- Мажоритарий (Дерипаска, Эн+) исторически не любит платить дивиденды (05.07.2022)

- Возможные проблемы с производством (глиноземные заводы в Украине, Ирландии) и сбытом (40% выручки в недружественных странах) (05.07.2022)

- Русал объявил на ПМЭФ-2023, что собирается построить глиноземный завод в Ленобласти за 400 млрд руб (18.06.2023)

- В 2023-2026 может быть слабый дивидендный поток от Норникеля (18.06.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Русал - описание компании

Русал — крупнейший в мире производитель алюминия и один из крупнейших производителей глинозема. На Московской бирже акции представлены в виде акций иностранного эмитента (код RUAL).Сайт: www.rusal.ru/

Инвесторам: www.rusal.ru/investors/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций