| Число акций ао | 3 283 млн |

| Число акций ап | 210 млн |

| Номинал ао | 0.0025 руб |

| Номинал ап | 0.0025 руб |

| Тикер ао |

|

| Тикер ап |

|

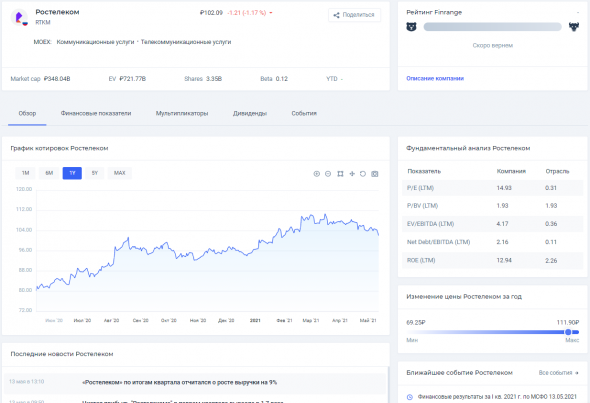

| Капит-я | 223,9 млрд |

| Выручка | 836,2 млрд |

| EBITDA | 316,0 млрд |

| Прибыль | 0,5 млрд |

| Дивиденд ао | 2,71 |

| Дивиденд ап | 6,25 |

| P/E | 414,7 |

| P/S | 0,3 |

| P/BV | 3,9 |

| EV/EBITDA | 2,6 |

| Див.доход ао | 4,2% |

| Див.доход ап | 10,0% |

| Ростелеком Календарь Акционеров | |

| 26/02 Отчет МСФО за 2025 год (предварительно) | |

| 14/05 Отчет МСФО за 3 месяца 2026 года (предварительно) | |

| 05/08 Отчет МСФО за 6 месяцев 2026 года (предварительно) | |

| 12/11 Отчет МСФО за 9 месяцев 2026 года (предварительно) | |

| Прошедшие события Добавить событие | |

Ростелеком акции

-

Ростелеком опубликовал финансовый отчет по МСФО за 1 квартал 2021 года

Ростелеком опубликовал финансовый отчет по МСФО за 1 квартал 2021 года

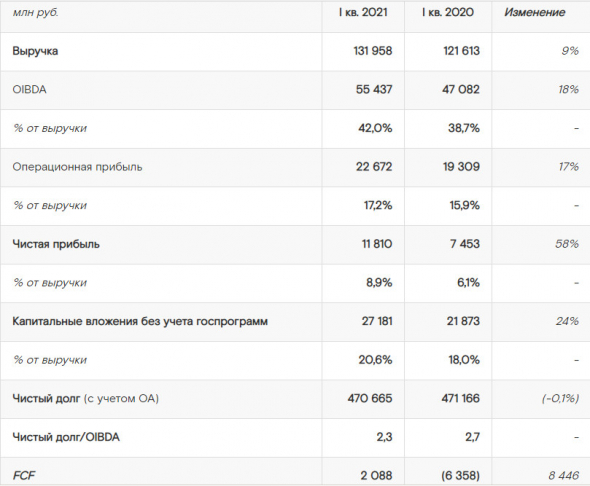

Чистая прибыль выросла на 58% г/г до 11,8 млрд руб.

Выручка по сравнению с 1 кварталом 2020 г. выросла на 9% до 132,0 млрд руб. Увеличение выручки обеспечил динамичный рост нового направления – доходов от услуг мобильной связи (+12,5%), составивших 46,1 млрд руб. на фоне существенного роста объема дата трафика (+34,0%).

Рост выручки до 24,0 млрд руб. (+9,3%) показал сегмент ШПД при росте абонентской базы на 2,2% и увеличения ARPU на 6,9%. Продолжает снижаться выручка по некогда основному направлению – фиксированной телефонии (-10,2%) за счет сокращения как количества абонентов на 10,0%, так и размера ARPU на 0,3%.

Доходы от услуг телевидения прибавили 4,8% до 9,9 млрд руб. на фоне положительной динамики абонентской базы, выросшей на 1,9%.

Самый значительный скачок показали доходы от цифровых сервисов (+13,0%), составившие 14,1 млрд руб., что было связано с увеличением продаж сервисов информационной безопасности, развитием проектов «Умный город», а также продвижением облачных услуг и услуг дата центров

Операционные расходы Ростелекома выросли на 6,8% и составили 109,3 млрд руб. Существенную динамику продемонстрировали амортизационные отчисления, выросшие до 31,7 млрд руб. (+18,3%) из-за роста отчислений по новым объектам и нематериальным активам в связи с приобретением дополнительного программного обеспечения и контента. Можно отметить и наличие прибыли от выбытия основных средств в размере 2,5 млрд руб. как следствие реализации портфеля недвижимости.

В апреле текущего года компания представила стратегию развития на период до 2025 г., а также дивидендную политику на 2021-2023 гг.

За счет опережающих темпов роста в выбранных перспективных направлениях бизнеса (ЦОД и облачные сервисы, информационная безопасность, цифровая медицина, цифровой регион, государственные цифровые услуги и сервисы), а также увеличения эффективности за счет оптимизации затрат в традиционном бизнесе компания планирует увеличить выручку до более 700 млрд руб., в 1, 5 раза увеличить OIBDA и в 2 раза — чистую прибыль. Ожидается, что выполнение стратегических планов будет способствовать обеспечению стабильно растущего уровня дивидендов на одну акцию в рамках принятой советом директоров новой дивидендной политики. Согласно новой политике компания будет стремиться выплачивать на одну обыкновенную акцию не менее 5 рублей и не менее чем на 5%, чем за предыдущий отчетный год в расчете на акцию.

BCS GM поднял оценку «обычки» и «префов» Ростелекома на 10%, сохранив рекомендацию «держать»

BCS GM поднял оценку «обычки» и «префов» Ростелекома на 10%, сохранив рекомендацию «держать» Ростелеком: финансовые результаты за I кв. 2021 г. по МСФО. Сильный рост денежного потока

Ростелеком: финансовые результаты за I кв. 2021 г. по МСФО. Сильный рост денежного потока— Выручка: 131,9 млрд руб. (+9% г/г)

— Чистая прибыль: 11,8 млрд руб. (+58% г/г)

— Свободный денежный поток: 2,1 млрд руб. (+8,4 млрд руб.)

Ростелеком опубликовал финансовую отчетность за I кв. 2021 г., в рамках которой компания демонстрирует положительную динамику по выручке и чистой прибыли. Провайдер цифровых услуг по итогам первых 3 мес. 2021 г. выручил почти 132 млрд руб., увеличив показатель на 9% по отношению к аналогичному периоду 2020 г.Основной рост квартальной выручки обеспечен за счет развития мобильной связи и цифровых сервисов, включая облачные услуги и дата-центры (+13% по отношению к I кв. 2020 г.) при дальнейшем к (+9% к I кв. 2020 г.) поступлений в сегменте фиксированного интернета.

Рост чистой прибыли Ростелекома за квартал составил 58%, если сравнивать с тем же периодом 2020 г. С января по март 2021 г. компания заработала 11,8 млрд руб., при этом, прибыль до налогообложения выросла чуть меньше (+56%). Подобная динамика связана с ростом операционной прибыли и отсутствием убытков от курсовых разниц.

Авто-репост. Читать в блоге >>> Отчетность Ростелекома оценивается умеренно положительно - Промсвязьбанк

Отчетность Ростелекома оценивается умеренно положительно - Промсвязьбанк

Ростелеком сегодня опубликовал финансовые результаты за 1 кв. 2021 г. на уровне ожиданий и даже чуть лучше. Выручка выросла на 9%, до 132 млрд рублей, EBITDA на 18% г/г, до 55,4 млрд руб. Мы оцениваем умеренно-положительно отчетность компании и рекомендуем «держать» акции, целевой ориентир 109 руб./акцию, что дает потенциал роста 6% к текущей цене.

Показатель выручки оказался сопоставим, но немного хуже консенсус-прогноза (131,95 млрд рублей против 132,6 млрд рублей). А OIBDA и рентабельность оказались лучше (55,4 млрд рублей против 47,1 млрд рублей и 42% лучше 38,7% соответственно).

Выручка Ростелеком в 1 кв. 2021 года составила 131,95 млрд рублей, увеличившись на 9% г/г. Основными драйверами роста выручки стали доходы от цифровых сервисов и мобильной связи — они продемонстрировали рост на 13% — до 14,1 млрд рублей и 46,1 млрд рублей соответственно. Увеличение доходов от мобильной связи обусловлено ростом потребления мобильного интернета и базовых голосовых сервисов. А повышение доходов от цифровых сервисов связано с продвижением облачных услуг, услуг дата-центров и развитием платформенных решений для цифрового государства.

По итогам 1 кв. количество абонентов услуги доступа в интернет выросло на 2% — до 13,5 млн, пользователей платного ТВ на 3% (до 10,8 млн), а виртуальной телефонии на 33% — до 0,17 млн. Абонентская база услуг местной телефонной связи сократилась на 10% — до 13,7 млн.

Показатель OIBDA вырос на 18%, до 55,4 млрд рублей, а рентабельность этого показателя увеличилась до 42% против 38,7% в 1 кв. 2020 года. На динамику повлиял рост выручки, а также рост прибыли от выбытия основных средств и нематериальных активов, связанный с реализацией портфеля недвижимости.

Чистая прибыль компании увеличилась в 1,6 раза — до 11,8 млрд рублей, а рентабельность увеличилась до 9% (с 6%). Капитальные вложения без учета госпрограмм (CAPEX) увеличились на 24% — до 27,2 млрд рублей, составив 20,6% от выручки. Свободный денежный поток (FCF) составил 2,1 млрд рублей против отрицательного значения в 6,4 млрд рублей в 1 кв. 2020 г., оставшись в положительной зоне впервые за последние несколько лет (среди значений 1 квартала).

Чистый долг составил 470,7 млрд рублей, что сопоставимо со значениями прошлого года. А соотношение чистый долг/OIBDA составило 2,3х против 2,7х за тот же период 2020 года (оба значения находятся в рамках нормы, менее 3х).

Также Ростелеком сохранил прогноз роста выручки и OIBDA в 2021 году минимум на 5%. Ранее компания прогнозировала, что выручка и OIBDA в 2021 может вырасти не менее чем на 5%. Капзатраты в 2021 году прогнозируются на уровне 110-115 млрд рублей без учета реализации госпрограмм.

Мы смотрим на отчет Ростелекома умеренно-положительно. Компания показала результаты чуть лучше ожиданий, хотя сохраняются факторы риска конкурентного и макроэкономического характера, способные оказать негативное влияние на динамику результатов последующих периодов. Касательно дивидендных выплат новой информации не было. Оцениваем долгосрочный целевой ориентир по акциям компании на уровне 109 руб. за бумагу, что дает потенциал роста 6% к текущей цене.

Теличко Людмила

«Промсвязьбанк»

Авто-репост. Читать в блоге >>>

Ростелеком 1 кв 2021

Отчет достойный. Бизнес у компании имеет некоторую сезонность, поэтому выручка в 1 кв минимальная за год, отсюда проблемы со свободным денежным потоком, который регулярно в 1 кв уходил в минус.

В этом году ситуация изменилась: достаточно бодрый рост выручки на 8,5% г/г, рентабельность по OIBDA выросла до 42% — максимум за последние годы, в том числе из-за применения новой методики резервирования, которая добавила 2,5 млрд прибыли. Чистая прибыль выросла на 58% г/г, но у Ростелекома это очень волатильный показатель, компания даже периодически уходит в убыток. Гораздо более показателен рост OIBDA на 17,7% г/г.

Мне не очень понравилось снижение темпов роста цифрового бизнеса Ростелекома: рост 13% г/г на уровне Теле2, который в 3,3 раза больше по выручке. Надеюсь, что ситуация временная, т.к. еще в 4 кв 2020 темпы роста были 53%.

По словам Осеевского, основной приоритет компании в ближайшие годы — лидерство в таких цифровых кластерах, как дата-центры и облачные сервисы, кибербезопасность, онлайн-медицина, цифровые регионы, государственные цифровые сервисы. К этим бизнесам применим на порядок более высокий мультипликатор, чем тот, по которому торгуются традиционные телеком-операторы. Соответственно, апсайд Ростелекома напрямую зависит от динамики сегмента.

Долговая нагрузка не снижается, при этом 42% кредитов и займов по плавающей ставке. Если считать грубо, то рост ставки ЦБ на 1 п.п. приводит к увеличению процентных платежей на 2 млрд в год.

В целом Ростелеком как бизнес выглядит более перспективным, чем МТС. Долг мешает росту дивидендов, но если к 23-24 гг., как и планировали, выведут на IPO цифровой сегмент, то за счет привлеченных средств долг можно будет существенно снизить.

Дилетант, Долго же придется ждать, судя по вашим расчетам! а пока уверенно но верно идем вниз.

Евгений, у компании довольно маленький FCF, который почти целиком уходит на дивиденды. Органически гасить долг Ростелеком не может.

По текущим ценам выглядит немного дороговато, 5% дивдоходности при ключевой в 5% не впечатляет. Ростелеком 1 кв 2021

Ростелеком 1 кв 2021

Отчет достойный. Бизнес у компании имеет некоторую сезонность, поэтому выручка в 1 кв минимальная за год, отсюда проблемы со свободным денежным потоком, который регулярно в 1 кв уходил в минус.

В этом году ситуация изменилась: достаточно бодрый рост выручки на 8,5% г/г, рентабельность по OIBDA выросла до 42% — максимум за последние годы, в том числе из-за применения новой методики резервирования, которая добавила 2,5 млрд прибыли. Чистая прибыль выросла на 58% г/г, но у Ростелекома это очень волатильный показатель, компания даже периодически уходит в убыток. Гораздо более показателен рост OIBDA на 17,7% г/г.

Мне не очень понравилось снижение темпов роста цифрового бизнеса Ростелекома: рост 13% г/г на уровне Теле2, который в 3,3 раза больше по выручке. Надеюсь, что ситуация временная, т.к. еще в 4 кв 2020 темпы роста были 53%.

По словам Осеевского, основной приоритет компании в ближайшие годы — лидерство в таких цифровых кластерах, как дата-центры и облачные сервисы, кибербезопасность, онлайн-медицина, цифровые регионы, государственные цифровые сервисы. К этим бизнесам применим на порядок более высокий мультипликатор, чем тот, по которому торгуются традиционные телеком-операторы. Соответственно, апсайд Ростелекома напрямую зависит от динамики сегмента.

Долговая нагрузка не снижается, при этом 42% кредитов и займов по плавающей ставке. Если считать грубо, то рост ставки ЦБ на 1 п.п. приводит к увеличению процентных платежей на 2 млрд в год.

В целом Ростелеком как бизнес выглядит более перспективным, чем МТС. Долг мешает росту дивидендов, но если к 23-24 гг., как и планировали, выведут на IPO цифровой сегмент, то за счет привлеченных средств долг можно будет существенно снизить. Реакция инвесторов на отчетность Ростелекома будет сдержанной - Фридом Фридом

Реакция инвесторов на отчетность Ростелекома будет сдержанной - Фридом Фридом

Ростелеком отчитается за 1-й квартал.

Ожидается, что выручка компании достигнет 133 млрд руб., EBITDA — 26 млрд руб. Таким образом, темпы роста бизнеса составят около 9% и в дальнейшем будут поддерживаться на уровне примерно 10%.

Однако, на наш взгляд, реакция инвесторов на отчетность Ростелекома будет сдержанной ввиду слабой динамики акций телекомов в ближайшие недели и интереса участников рынка к другим секторам. Целевая цена бумаги на конец года — 120 руб.

Ващенко Георгий

ИК «Фридом Финанс»

Авто-репост. Читать в блоге >>> Сегодня вышли финансовые результаты Ростелекома за 1 квартал 2021 года по МСФО.

Сегодня вышли финансовые результаты Ростелекома за 1 квартал 2021 года по МСФО.

По сравнению с 1 кварталом 2020 года:

1. Выручка выросла на 9%.

2. OIBDA выросла на 18%.

3. Чистая прибыль выросла на 58%.

4. Чистый долг вырос на 1%.

Хороший отчет вышел сегодня у Ростелекома. По словам президента компании приоритетной задачей Ростелекома является

сокращение затрат в традиционном бизнесе и увеличение OIBDA в полтора раза. К тому же компания планирует увеличение

дивидендных выплат. В общем, наряду с МТС, Ростелеком, на мой взгляд, очень перспективная компания в секторе телекома. Прибыль Ростелеком 1 кв РСБУ +69%

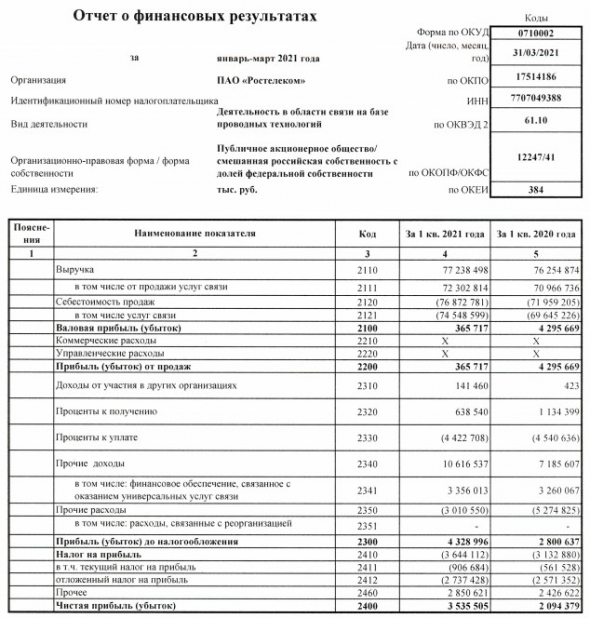

Прибыль Ростелеком 1 кв РСБУ +69%

Прибыль Ростелеком 1 кв РСБУ составила 3,5 млрд руб

отчет

Авто-репост. Читать в блоге >>> Выручка Ростелекома за 1 кв +9%, OIBDA +18%, чистая прибыль +58%, FCF улучшился на ₽8,4 млрд

Выручка Ростелекома за 1 кв +9%, OIBDA +18%, чистая прибыль +58%, FCF улучшился на ₽8,4 млрд

Основные финансовые итоги I квартала 2021 г.

- Выручка по сравнению с I кварталом 2020 г. выросла на 9% до 132,0 млрд руб.

- Показатель OIBDA вырос на 18% до 55,4 млрд руб.

- Рентабельность по OIBDA увеличилась на 3,3 п. п. до 42,0%.

- Чистая прибыль выросла на 58% до 11,8 млрд руб.

- Капитальные вложения без учета госпрограмм выросли на 24% до 27,2 млрд руб. (20,6% от выручки) по сравнению с аналогичным периодом 2020 г.

- FCF улучшился на 8,4 млрд руб. и составил 2,1 млрд руб.

- Чистый долг (с учетом ОА) увеличился на 1% с начала года и составил 470,7 млрд руб. или 2,3х показателя «чистый долг/OIBDA».

Наша приоритетная цель — в период реализации новой стратегии увеличить OIBDA в полтора раза.

В рамках нового стратегического цикла мы планируем придерживаться умного роста в традиционном бизнесе, максимизируя возврат на инвестиции и денежный поток.

В рамках новой дивидендной политики мы также предлагаем нашим акционерам ежегодное увеличение дивидендных выплат, что в сочетании с ростом бизнеса может служить основой для повышения инвестиционной привлекательности компании

источник

Авто-репост. Читать в блоге >>>

Ростелеком отчитается завтра, 13 мая и проведет телеконференцию - Атон

Ростелеком отчитается завтра, 13 мая и проведет телеконференцию - Атон

Ростелеком должен опубликовать свои финансовые результаты за 1К21 завтра, 13 мая.

По нашим прогнозам, выручка составит 133.8 млрд руб. (+10.0% г/г) на фоне роста выручки от цифровых услуг и услуг мобильной связи. EBITDA, как ожидается, составит 51.5 млрд руб., а рентабельность EBITDA — 38.5%. Чистая прибыль должна составить 9.0 млрд руб., а рентабельность чистой прибыли — 6.7% на фоне снижения финансового рычага. Во время телеконференции основное внимание будет уделено развитию новых вертикалей.

Атон

Авто-репост. Читать в блоге >>> СП ВТБ и Ростелекома войдет в капитал рекламной платформы MediaSniper

СП ВТБ и Ростелекома войдет в капитал рекламной платформы MediaSniper

Компания ВТБ и Ростелекома «Платформа больших данных» и один из лидеров российского рекламного рынка компания MediaSniper подписали соглашение о предварительных условиях сделки по покупке доли.

Цель Платформы Больших Данных — стать одним из ведущих игроков на рынке интернет-рекламы в России.

ПБД и MediaSniper будут совместно развивать продукты и услуги на рекламном рынке

www.vtb.ru/o-banke/press-centr/novosti-i-press-relizy/2021/04/2021-04-27-sovmestnoe-predpriyatie-vtb-i-rostelekoma-voydet-v-kapital-reklamnoy-platformy-mediasnipe/

Авто-репост. Читать в блоге >>>

Национальная медиа группа и «Ростелеком» уже несколько месяцев обсуждают объединение своих онлайн-кинотеатров — More.TV и Wink. Это позволит им конкурировать с недосягаемыми пока лидерами рынка

Национальная медиа группа и «Ростелеком» уже несколько месяцев обсуждают объединение своих онлайн-кинотеатров — More.TV и Wink. Это позволит им конкурировать с недосягаемыми пока лидерами рынка

www.rbc.ru/technology_and_media/22/04/2021/607f30789a794758f3d787bf?from=from_main_3

Дивидендная доходность Ростелекома составит 4,8% - Промсвязьбанк

Дивидендная доходность Ростелекома составит 4,8% - Промсвязьбанк

Ростелеком намерен нарастить выручку до 700 млрд руб.

Новая стратегия Ростелекома нацелена на рост выручки на 28% с 547 млрд руб. в 2020 г. до более 700 млрд руб. в 2025 г. Компания планирует сохранить CAPEX на уровне 2020 г, т.е. 136 млрд руб. Также в перспективе есть планы по привлечению стратегических партнеров и выводу на IPO отдельных бизнесов. Также анонсирована новая стратегия дивидендных выплат: в 2021–23 гг. компания намерена платить на обыкновенную акцию минимум 5 руб., ежегодно наращивая выплаты на не менее чем 5%, и сохранять долю от чистой прибыли не менее 50%.

Мы оцениваем новую стратегию умеренно позитивно. Дивидендная доходность по текущему курсу составит 4,8%. Целевой уровень по бумаге 109 руб. за акцию, рекомендация «держать».

Промсвязьбанк

Авто-репост. Читать в блоге >>>

Обновленная дивидендная стратегия Ростелекома повысит интерес инвесторов к акциям компании - Атон

Обновленная дивидендная стратегия Ростелекома повысит интерес инвесторов к акциям компании - Атон

Ростелеком провел День инвестора

Ростелеком представил свою новую стратегию на 2021-2025 гг. в рамках Дня инвестора. Группа отметила, что уже достигла целевых показателей своей стратегии на 2018-2022 гг. В новом периоде сегменты B2C и B2B/G должны расти среднегодовыми темпами 4%, тогда как потенциальный рост телекоммуникационного рынка в целом оценивается в 1%. Ожидается, что выручка вырастет с 546 млрд руб. в 2020 до свыше 700 млрд руб. в 2025 году (+28%; CAGR 5.1%). OIBDA и чистая прибыль к 2025 году должны увеличиться в 1.5x и 2x раза соответственно. Компания намерена выйти на рентабельность OIBDA более 40% к 2025 году (27.3% в 2020 году), надеясь достичь этого за счет агрессивной оптимизации затрат. В среднем капзатраты останутся на прежнем уровне с локальным пиком в 2021 году. Ростелеком планирует увеличить долю новых вертикалей (включая центры обработки данных, кибербезопасность, цифровую медицину и т. д.) в общей выручке до 25% (14% в 2020), что приведет к росту оценки Группы, учитывая более высокие мультипликаторы таких услуг по сравнению с ее традиционными сегментами.

Ростелеком представил обновленную стратегию, обозначив четкие цели — лидерство в традиционных сегментах и растущее значение новых цифровых бизнесов. Группа обновила дивидендную стратегию, которая предполагает рост дивидендных выплат не менее чем на 5% ежегодно, начиная с 5 руб., что в сочетании с ростом бизнеса в целом должно повысить интерес инвесторов к акциям.

Атон

Авто-репост. Читать в блоге >>>

Ну это пзц, они «не почувствовали преимуществ». Наоборот все нормальные компании стремятся платить дивы 4 раза в год, чтобы уменьшить диведендные гэпы вниз и сделать бумаги менее волатильными и интересными для спекулянтов.

ZaPutinNet, Ну да. Компаниям очень важно мнение спекулянтов. Инфа 100%

Ну это пзц, они «не почувствовали преимуществ». Наоборот все нормальные компании стремятся платить дивы 4 раза в год, чтобы уменьшить диведендные гэпы вниз и сделать бумаги менее волатильными и интересными для спекулянтов.

Ну это пзц, они «не почувствовали преимуществ». Наоборот все нормальные компании стремятся платить дивы 4 раза в год, чтобы уменьшить диведендные гэпы вниз и сделать бумаги менее волатильными и интересными для спекулянтов.

⚡️🇷🇺#RTKM #дивиденд

РОСТЕЛЕКОМ ВЕРНЕТСЯ К ВЫПЛАТЕ ДИВИДЕНДОВ ОДИН РАЗ В ГОД — КОМПАНИЯ

Роман Ранний, ха-ха, ну это пипец просто! Я всё жду, когда наши динозавры начнут по человечески платить 4 раза в год, а у них ОБРАТНЫЙ процесс идёт. Ну и ладно, пойду лучше в США вкладываться. Там немножко другое отношение к акционерам.

Вася Баффет, а зачем им 4 раза? в бюджет один раз в год нужны деньги)

Роман Ранний, им то конечно незачем. А нам, с точки зрения реинвеста это гораздо выгоднее. По акциям США я могу реинвест 4 раза в год делать и деньги крутить быстрее. А у нас ждёшь этих дивидендов раз в год как манну небесную…

Вася Баффет, а почему тогда раз в квартал? ЗП вон два раза в месяц платят. Пускай и дивиденды так же. Как удобно реинвестировать будет!

drmfd, ну да, я и говорю, ХОТЯ БЫ раз в квартал. Тогда хоть как то можно с большими капиталами эту сумму распределять. Согласись, что распределять даже большую сумму раз в год довольно проблематично.

Вася Баффет, если у тебя 8% годовых дивов, то это 80к в год или 20к в квартал с миллиона. Даже Гамак не купишь. Что ты там реинвестируешь-то так активно?

any_to_real, всё что есть, любые поступления. Дивиденды, вычет по ИИС. Ещё и свои деньги добавляю, пока капитал относительно небольшой.

Вася Баффет, но только немедленный реинвест 20к по любой цене даст эффект сильно ниже, нежели аккумуляция средств и выкуп коррекций, коих статистически 2-3 в году, причем серьезная скорее всего 1.

any_to_real, на коррекции и кризисы у меня откладывается отдельная сумма.

Вася Баффет, больше или меньше величины вычета по ИИС?

drmfd, друзья мои, извините, я не разглашаю абсолютные цифры моего депозита и подушки безопасности.

⚡️🇷🇺#RTKM #дивиденд

РОСТЕЛЕКОМ ВЕРНЕТСЯ К ВЫПЛАТЕ ДИВИДЕНДОВ ОДИН РАЗ В ГОД — КОМПАНИЯ

Роман Ранний, ха-ха, ну это пипец просто! Я всё жду, когда наши динозавры начнут по человечески платить 4 раза в год, а у них ОБРАТНЫЙ процесс идёт. Ну и ладно, пойду лучше в США вкладываться. Там немножко другое отношение к акционерам.

Вася Баффет, а зачем им 4 раза? в бюджет один раз в год нужны деньги)

Роман Ранний, им то конечно незачем. А нам, с точки зрения реинвеста это гораздо выгоднее. По акциям США я могу реинвест 4 раза в год делать и деньги крутить быстрее. А у нас ждёшь этих дивидендов раз в год как манну небесную…

Вася Баффет, а почему тогда раз в квартал? ЗП вон два раза в месяц платят. Пускай и дивиденды так же. Как удобно реинвестировать будет!

drmfd, ну да, я и говорю, ХОТЯ БЫ раз в квартал. Тогда хоть как то можно с большими капиталами эту сумму распределять. Согласись, что распределять даже большую сумму раз в год довольно проблематично.

Вася Баффет, если у тебя 8% годовых дивов, то это 80к в год или 20к в квартал с миллиона. Даже Гамак не купишь. Что ты там реинвестируешь-то так активно?

any_to_real, всё что есть, любые поступления. Дивиденды, вычет по ИИС. Ещё и свои деньги добавляю, пока капитал относительно небольшой.

Вася Баффет, но только немедленный реинвест 20к по любой цене даст эффект сильно ниже, нежели аккумуляция средств и выкуп коррекций, коих статистически 2-3 в году, причем серьезная скорее всего 1.

any_to_real, на коррекции и кризисы у меня откладывается отдельная сумма.

Вася Баффет, больше или меньше величины вычета по ИИС?

Ростелеком - факторы роста и падения акций

- Компания платит стабильные дивиденды не менее 5 рублей на акцию. (20.03.2018)

- Фокус развития на цифровых сервисах (15.10.2023)

- Стратегия 2025 подразумевает увеличение выручки с уровня 2020 года до 700 млрд руб и удвоение прибыли. В 2022 году CEO говорил о том, что цели будут достигнуты быстрее. (15.10.2023)

- Дешевле МТС примерно на 40% по различным мультипликаторам. (15.10.2023)

- Внутри есть отдельные компании, которые могут стоить существенно дороже на рынке отдельно от Ростелекома. (20.10.2023)

- На рынке интернет услуг жесткая конкуренция (19.06.2017)

- 48% кредитов и займов по плавающей ставке (02.03.2025г.). (03.03.2025)

- Чистый долг за 2024г. прибавил +98,7 млрд и достиг максимального за все время уровня в 723,6 млрд руб., а показатель чистый долг/OIBDA составил 2,19 против 1,99 в 2023г. — многовато (03.03.2025)

- Процентные расходы в 2024г. выросли на +69,7% до 86,8 млрд руб., а стоимость долга на 31.12.2024г. составляет 17,85% - это очень давит на ЧП (03.03.2025)

Ростелеком - описание компании

Ростелеком — оператор связи России.35% выручки приходится на мобильную связь

17% выручки на предоставление услуг интернета

14% оптовые услуги

13% выручки — цифровые услуги

7% выручки — услуги телевидения

Телефония занимает всего 9%.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций