Что за позитив в обычке на фоне всего рынка?

Alex666, Утром читал в интернете, что тарифы на 20% могут поднять сотовые операторы.

| Число акций ао | 3 283 млн |

| Число акций ап | 210 млн |

| Номинал ао | 0.0025 руб |

| Номинал ап | 0.0025 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 215,1 млрд |

| Выручка | 872,8 млрд |

| EBITDA | 331,0 млрд |

| Прибыль | 11,4 млрд |

| Дивиденд ао | – |

| Дивиденд ап | – |

| P/E | 18,9 |

| P/S | 0,2 |

| P/BV | -21,3 |

| EV/EBITDA | 2,3 |

| Див.доход ао | 0,0% |

| Див.доход ап | 0,0% |

| Ростелеком Календарь Акционеров | |

| 14/05 Отчет МСФО за 3 месяца 2026 года (предварительно) | |

| 05/08 Отчет МСФО за 6 месяцев 2026 года (предварительно) | |

| 12/11 Отчет МСФО за 9 месяцев 2026 года (предварительно) | |

| Прошедшие события Добавить событие | |

Что за позитив в обычке на фоне всего рынка?

Ростелеком удерживает прочные рыночные позиции на рынках ШПД и платного ТВ, что поддерживает финансовые результаты компании. Отметим наиболее быстрый рост сегментов облачных сервисов, кибербезопасности, датацентров, а также цифровых сервисов. Рост бизнеса позволяет увеличивать денежный поток, что создает комфортную основу для выплаты дивидендов и делает акции компании привлекательными.Промсвязьбанк

...

Ростелеком опубликовал сильные финансовые результаты ...

Ростелеком в МСФО 2019 пока без Tele2 и DataLine! Это даже хорошо, отчет значит еще лучше был бы.

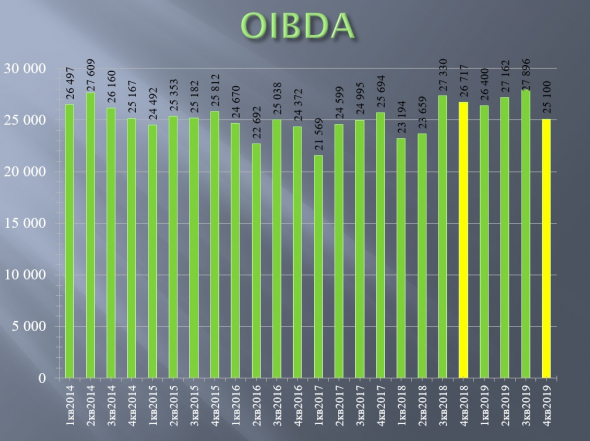

Свой прогноз Ростелеком выполнил, выручка + 5% до 337,4 млрд руб! «Облачная» выручка растет, продажи доп.услуг и оборудования

растут, как и доход от мобильного сегмента.

Если смотреть на 4квартал2019, то чистая прибыль +10%, хоть и припала немного рентабельность до 26,4%. Печально, что вырос за

квартал чистый долг на 14%, но государство вечно задерживает платежи по госпрограммам. Да и затраты опять видимо будут расти

— тенденция не убиваемая :(.

Дивиденды по отчету — летом. Менеджмент расщедрился на рекомендацию в 5 руб, а это 77 % свободного денежного потока!

Операционные расходы выросли почти на 10%. Операционная прибыль уменьшилась лишь на 5,6 %. Выходит работают неплохо.

Но доход на акцию вырос на грустные 2,4 %.

Список дочерних компаний в отчете огромный, но стоит ли в нем копаться?

А вот рост частных пользователей и корпоративных клиентов радует!

Из отчета еще полезно для новостных трейдеров, что и дивидендная политика и мотивационная программа (акциями) заканчиваются в

2020, так что нынешний декабрь может быть спекулятивно интересным, учитывая и возврат к промежуточным новогодним дивидендам!

Из примечаний интересно:

— по состоянию на дату утверждения отчетности Ростелеком выполняет требования «антитеррористического пакета» в соответствии с

планом, согласованным с надзорными и контролирующими органами!

— Правительство Российской Федерации контролирует, косвенно владея 53% обыкновенных акций через «Внешэкономбанк» и

Федеральное агентство по управлению имуществом.

А стр 134 интересна для размышленийпо этму году (События после отчетной даты), например, количество обыкновенных акций

увеличится на 708 082 975 и составит 3 282 997 929 акций.

Я для себя решила, подождать снижения котировок и купить надо до отчета за 1 квартал! Теле2 обеспечит феерический отчет! Чистая прибыль Tele2 составила 6,6 млрд рублей, увеличившись на 144,6%, а ведь вся чистая прибыль Ростелекома за 2019 год составила 16,5 млрд рублей! 30 % будет точно!

Судя по всему, Tele2 выигрывает от миграции абонентов из компании Beeline, отток SIM-карт у которой составил 0,6 млн в прошлом году, включая отток пользователей мобильных данных в количестве 1,3 млн человек.Курбатова Анна

Реакция рынка на отчетность сдержанная, поскольку она в целом соответствует ожиданиям. Консенсус-прогноз по акции Ростелекома на 12 месяцев: 89 руб.Ващенко Георгий

⚡️ СД РОСТЕЛЕКОМА МОЖЕТ РЕКОМЕНДОВАТЬ ДИВИДЕНДЫ ЗА 2019 В РАЗМЕРЕ 5 РУБ. НА АКЦИЮ

⚡️ СД РОСТЕЛЕКОМА МОЖЕТ РЕКОМЕНДОВАТЬ ДИВИДЕНДЫ ЗА 2019 В РАЗМЕРЕ 5 РУБ. НА АКЦИЮ

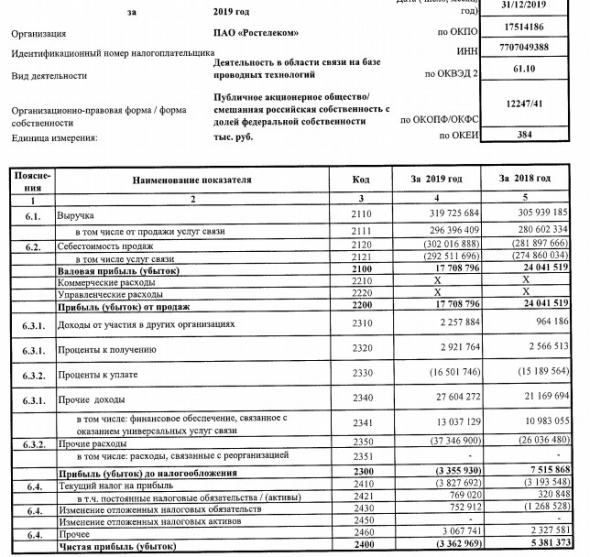

Выручка компании при этом увеличилась на 3,5%, до 319,73 миллиарда рублей.

Себестоимость продаж составила 302,02 миллиарда рублей, что на 7,1% больше, чем годом ранее.

Валовая прибыль снизилась на 26,3%, до 17,71 миллиарда рублей.

отчет