| Число акций ао | 10 598 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 6 193,5 млрд |

| Выручка | 9 163,0 млрд |

| EBITDA | 3 005,0 млрд |

| Прибыль | 1 267,0 млрд |

| Дивиденд ао | 30,77 |

| P/E | 4,9 |

| P/S | 0,7 |

| P/BV | 0,7 |

| EV/EBITDA | 2,1 |

| Див.доход ао | 5,3% |

| Роснефть Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Роснефть акции

-

Роснефть — по итогам первого полугодия 2017 г. может выплатить дивиденды, на инвестпрограмму это не повлияет. Согласно информации от источников, они могут составить 50% чистой прибыли по МСФО. Правда, представитель Роснефти сказал, что никаких рекомендаций по дивидендам не принято. ( Ведомости)

Роснефть — по итогам первого полугодия 2017 г. может выплатить дивиденды, на инвестпрограмму это не повлияет. Согласно информации от источников, они могут составить 50% чистой прибыли по МСФО. Правда, представитель Роснефти сказал, что никаких рекомендаций по дивидендам не принято. ( Ведомости) Роснефть - предлагает по итогам работы в 1 п/г 2017 года выплатить промежуточные дивиденды.

Роснефть - предлагает по итогам работы в 1 п/г 2017 года выплатить промежуточные дивиденды.

Роснефть предлагает по итогам работы в 1 п/г 2017 года выплатить промежуточные дивиденды. Об этом сообщили два разных источника, знакомых с данной инициативой. Компания уже обратилась с соответствующим предложением в профильное ведомство.

Интерфакс Европа предлагает пустить в «Северный поток – 2» не только «Газпром»Чтобы проект частично соответствовал Третьему энергопакету

Европа предлагает пустить в «Северный поток – 2» не только «Газпром»Чтобы проект частично соответствовал Третьему энергопакету

www.vedomosti.ru/business/articles/2017/07/03/706025-severnii-potok

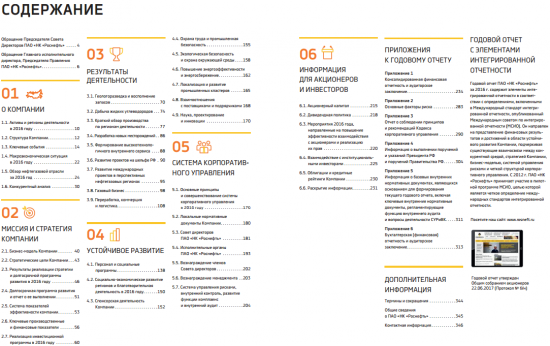

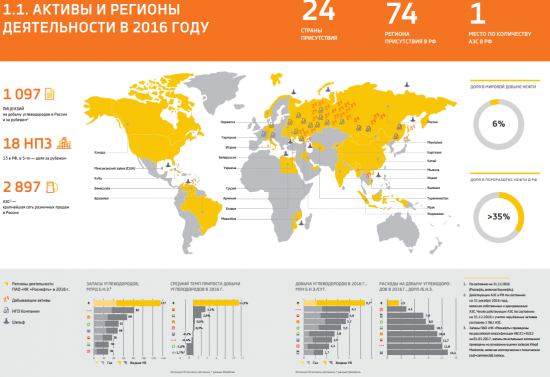

Годовой отчет Роснефти от 22.06.2017

Годовой отчет Роснефти от 22.06.2017

22 июня вышел отчет Роснефти за 2016 год. Электронная версия на 175 страницах. Скачать можно здесь https://www.rosneft.ru/upload/site1/document_file/a_report_2016.pdf

Несколько скринов с отчета.

Минэнерго отправило в правительство законопроект о льготах для обводненных месторождений. С них будут взимать половину НДПИ. Под законопроект попадают Роснефть, ЛУКОЙЛ, Газпромнефть и Сургутнефтегаз. Минфин против —

Минэнерго отправило в правительство законопроект о льготах для обводненных месторождений. С них будут взимать половину НДПИ. Под законопроект попадают Роснефть, ЛУКОЙЛ, Газпромнефть и Сургутнефтегаз. Минфин против —Новая льгота приведет к потерям и запустит процесс разрушения выстроенной годами системы налогообложения нефтяной отрасли, которая обеспечивает более 30% доходов бюджета сейчас

(Ведомости) Роснефть – рассчитывает на эксперимент экспортных поставок газа в тесной координации с Газпромом, чтобы исключить конкуренцию поставщиков российского газа. По словам компании, речь идет о тех рынках, на которых Газпром не присутствует. Также Роснефть видит существенный потенциал для снижения тарифа на транспортировку газа независимыми производителями в зоне Единой системы газоснабжения. Роснефть прорабатывает возможность участия в газовых проектах с СПГ составляющей в Венесуэле и Мозамбике. (ТАСС)

Роснефть – рассчитывает на эксперимент экспортных поставок газа в тесной координации с Газпромом, чтобы исключить конкуренцию поставщиков российского газа. По словам компании, речь идет о тех рынках, на которых Газпром не присутствует. Также Роснефть видит существенный потенциал для снижения тарифа на транспортировку газа независимыми производителями в зоне Единой системы газоснабжения. Роснефть прорабатывает возможность участия в газовых проектах с СПГ составляющей в Венесуэле и Мозамбике. (ТАСС) По поводу вируса петя и Роснефть

По поводу вируса петя и РоснефтьРоснефть легла до самого днища. Саратовский НПЗ принадлежал раньше ТНК-БП сеть заправок по области им же. Теперь принадлежит знаете кому. Легли все заправки. В ближайших райцентрах они не работают уже вторые сутки. В городе не работают ни Роснефть, ни Башнефть.

Кстати, Лукойл работает везде.

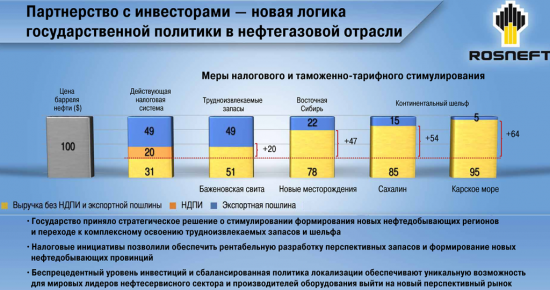

Роснефть - снижение ставки НДПИ будет сильным катализатором для акций компании

Роснефть - снижение ставки НДПИ будет сильным катализатором для акций компании

Министерство энергетики отправило в правительство законопроект о льготах для обводненных месторождений, позитивно для Роснефти

Как сообщают Ведомости, Минэнерго внесло в правительство законопроект о снижении НДПИ для обводненных месторождений. Кроме Роснефти с ее Самотлорским месторождением, в документе также упоминаются три другие нефтяные компании: ЛУКОЙЛ, Газпром нефть и Сургутнефтегаз. Тем не менее, неясно, какие конкретно месторождения этих компаний могут получить льготы по НДПИ. Минфин остается основным противником этого предложения.

Это следующий важный шаг государства в отношении налоговых стимулов для месторождений с высокой обводненностью, которые активно лоббируются Роснефтью для ее Самотлорского месторождения. Этот шаг увеличивает шансы на то, что ставка НДПИ для Самотлора будет снижена в ближайшие несколько месяцев, на наш взгляд. Как мы упоминали в нашем отчете по Роснефти от 28 июня, это будет достаточно сильным катализатором для акций Роснефти, поскольку финансовый эффект на EBITDA компании составит, по нашим оценкам +5-6% в год.

АТОН Роснефть - и Beijing Gas Group Company Limited (Китай) закрыли сделку купли-продажи 20% акций Верхнечонскнефтегаз

Роснефть - и Beijing Gas Group Company Limited (Китай) закрыли сделку купли-продажи 20% акций ВерхнечонскнефтегазРоснефть и Beijing Gas Group Company Limited (Китай) закрыли сделку купли-продажи 20% акций Верхнечонскнефтегаз (дочка Роснефти).

Цена 20%-ного пакета акций составила около $1,1 млрд.

В результате реализации сделки стороны создадут вертикально интегрированную систему сотрудничества. Китайская компания приобретает долю в одном из крупнейших добывающих месторождений Восточной Сибири с развитой инфраструктурой и доступом к нефтепроводу ВСТО, а «Роснефть» в свою очередь получает возможность выхода на перспективный внутренний газовый рынок Китая, включая конечного потребителя с помощью своповых поставок газа

Сечин:Реализация проекта по вхождению корпорации «Beijing Gas» в предприятие «Верхнечоннефтегаз» позволит нам выйти на быстрорастущий рынок КНР. Для нас восточное направление является одним из наиболее перспективных и стратегически важных.

пресс-релиз

Роснефть - стратегия 2022. Снижение НДПИ для Самотлора имеет очень высокие шансы материализоваться в ближайшие месяцы

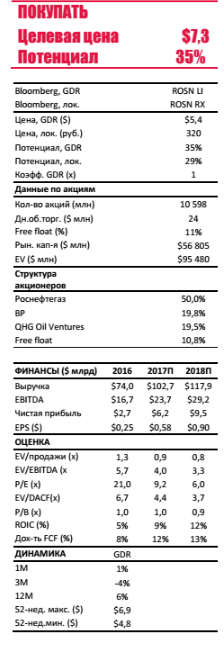

Роснефть - стратегия 2022. Снижение НДПИ для Самотлора имеет очень высокие шансы материализоваться в ближайшие месяцыВчера мы встретились с Павлом Федоровым первым вице-президентом Роснефти, который представил аналитикам основные пункты Стратегии-2022 (будет утверждена в этом году), а также приняли участие в результативной сессии вопросов и ответов. Наш самый важный вывод из этой встречи заключается в том, что снижение НДПИ для Самотлора, лоббируемое Роснефтью, имеет очень высокие шансы материализоваться в ближайшие месяцы. Это поддерживает наш ПОЗИТИВНЫЙ взгляд на акции Роснефти, которую мы по-прежнему считаем одной из самых привлекательных компаний в российском нефтяном секторе. Мы сохраняем нашу рекомендацию ПОКУПАТЬ и целевую цену $7,3/GDR без изменений.

Стратегия-2022 состоит из пяти основных частей. Роснефть ожидает, что ее совет директоров утвердит Стратегию-2022 к концу года, и она будет представлена в деталях в декабре 2017. На данном этапе Стратегия содержит пять фундаментальных элементов: интенсификация бурения и повышение эффективности добычи; максимизация рентабельности в сегменте переработки; переход к холдинговой структуре, выделение розничного бизнеса в отдельную дочернюю структуру; переход на цифровые технологии в повседневной деятельности, а также эффективный контроль над затратами и рост эффективности капитальных вложений.

Органический прирост добычи нефти до 30 млн т в год к 2022. Благодаря технологическому прогрессу в сегменте добычи (в том числе, росту доли горизонтальных скважин до 40%, сокращению цикла строительства скважины на 8-10 дней, оптимизации затрат на скважину на 10%, росту использования мощности буровых установок на 20-30% и повышению производительности персонала), компания прогнозирует, что прирост добычи жидких углеводородов составит до 30 млн т в год к 2022, включая в том числе проекты гринфилд.

Переработка. У Роснефти нет цели увеличить инвестиции в модернизацию перерабатывающих мощностей. Вместо этого компания сфокусируется на максимизации маржи нефтепереработки, что будет достигнуто за счет расширения нефтехимического бизнеса (вплоть до 20% от перерабатывающих мощностей), оптимизации переработки путем сокращения потерь, сокращения времени ремонта и межсервисных интервалов, и повышения доли премиальных каналов продаж, наряду с созданием региональных хабов.

Розничный бизнес — будет раскрыта дополнительная стоимость. Роснефть видит существенный потенциал роста стоимости своего розничного сегмента, который она планирует выделить в отдельную структуру. Привлечение международного стратегического инвестора в этот сегмент (при сохранении контроля), наряду с его выделением, должно повысить для инвесторов прозрачность этого бизнеса, а также помочь им лучше оценить его потенциал.

Очень высокие шансы на снижение налоговой нагрузки для месторождения Самотлор. Роснефть сообщила, что предложения о льготном НДПИ для месторождений с высокой обводненностью, из которых Самотлор является ключевым, были одобрены правительственным комиссией, возглавляемой Аркадием Дворковичем. Минфин против, в то время как Минэнерго вчера внесло соответствующий законопроект в правительство. Роснефть видит очень высокие шансы, что это предложение будет в конечном итоге одобрено, отмечая рост дивидендов и дополнительные 150 млрд руб. капзатрат на развитие Самотлора, и как следствие рост добычи, а значит и налоговых доходов, и т.д.

Как мы отмечали в наших обзорах ранее, снижение ставки НДПИ для Самотлора в два раза (на крупном, ранее принадлежащем ТНК-BP браунфилде, добывается приблизительно 400 тыс барр. нефти в сутки или 10% от совокупной добычи) принесет Роснефти $1,3-1,4 млрд дополнительной EBITDA в год или +5-6%. Мы считаем, что это достаточно материальный эффект, чтобы стать сильным катализатором для Роснефти, который может материализоваться в следующие несколько месяцев.

АТОН Проблемы у Роснефти

Проблемы у Роснефти

Инфа от первоисточника.Вся Ит инфраструктура роснефти после вчерашнего сбоя легла капитально.Не работает 8 из 10 компов.Отгрузка в цистерны приостановлена.

Видно кара небесная настигла компанию за ее делишки земные)))

Сайты Башефти и Рсонефти не открываются

Сайты Башефти и Рсонефти не открываются

Похоже хакеры решили поиздеваться над Игорем Ивановичем. Кстати сайт системы — в порядке. Сечин: «Роснефть-2022»: стратегия будущего

Сечин: «Роснефть-2022»: стратегия будущегоГлава «Роснефти» Игорь Сечин — об основных принципах развития компании в ближайшие годы

Мир изменился, нефтяной рынок изменился, и стратегия «Роснефти» должна меняться. Изменения, происходящие в мире, приводят к обострению борьбы нефтегазовых компаний за рынки сбыта, к необходимости поиска стратегий, которые позволят быть устойчивыми при любом сценарии спроса и цен на нефть.Высокие цены на нефть остались в прошлом

Период относительно низких цен на нефть пришел надолго. Волатильность на мировых рынках значительно выросла, неопределенность продолжает сохраняться. Темпы роста мировой экономики замедляются.

В мире активно идет дискуссия о том, когда же наступит пик спроса на нефть. Многим аналитикам кажется, что времена нефти как основного источника энергии проходят. Но так ли это? Действительно, идет разработка альтернативных источников энергии, развивается сектор производства электромобилей, растет энергоэффективность…

Но что совершенно упускается? Какое это дорогое удовольствие — перейти с углеводородного сырья на возобновляемые источники энергии. И, самое главное, возобновляемые источники энергии пока не могут обеспечить необходимый масштаб для замещения традиционных источников энергии и устойчивое энергоснабжение. Притом что роль угля снижается по экологическим причинам, атомная энергетика ограничивается… Таким образом, основная нагрузка по удовлетворению спроса мировой экономики в конечном итоге ложится на нефть и газ. До 2050 года и далее углеводородная энергетика была и будет востребована.

Отмечу, что при достаточно длительном сохранении цен на нефть на уровне $40 за баррель половина производства нефти в мире будет убыточна. Добыча будет нерентабельна на глубоководных песках Бразилии, на нефтяных песках Канады. Возникнут сложности у производителей сланцевой нефти, за исключением высокоэффективных участков Пермского бассейна.

Только производители России, Саудовской Аравии, ряд эффективных проектов в США, Иран и проекты в некоторых других странах, которые имеют относительно низкие издержки, способны сохранить устойчивость при низких ценах на нефть. Остальные производители вынуждены будут уйти.

Всё это создает новые возможности для «Роснефти» и для России в целом. Наша компания за последние пять лет из регионального игрока превратилась в мирового мейджора, крупнейшую публичную компанию по добыче, запасам и масштабам бизнеса, а также самую эффективную по операционным затратам. И я уверен, что она должна стать еще успешней, еще эффективней. Это потребует новой стратегии и новой организационно-штатной структуры.

О какой стратегии идет речь? О той, которая обеспечит добычу с наименьшими издержками и наиболее эффективное продвижение продуктов к рынкам потребления. Мы должны найти инструменты, которые позволят повышать эффективность компании на всех этапах производственной цепочки — от разведки нефти и газа до розничной реализации нефтепродуктов. До конца года мы эту стратегию разработаем и представим. По каждому сегменту бизнеса.

Умные технологии добычи

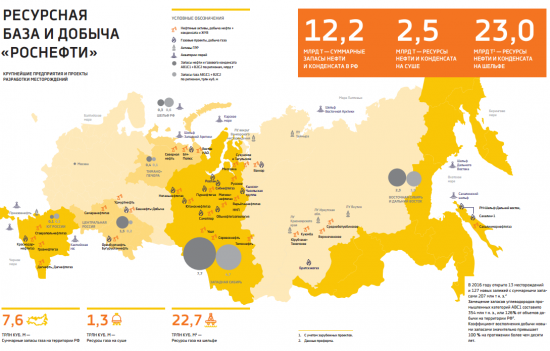

Начнем с добычи. Наше стратегическое преимущество — огромные традиционные запасы нефти на суше в регионах с развитой инфраструктурой. Наши стратегические перспективы — колоссальные запасы шельфа.

Наш анализ показывает, что существующие запасы позволяют нам за 20 лет добыть на 500 млн т нефти больше, чем предполагают наши существующие технические планы. Но это можно сделать только при условии повышения эффективности процессов добычи.

Какие меры нам следует для этого принять? Это прежде всего — повышение коммерческой скорости бурения, применение многостадийных гидроразрывов пласта, увеличение доли горизонтального бурения скважин, как минимум до 40%. Это повышение эффективности внутреннего сервиса, применение типовых решений в процессах строительства, пересмотр стандартных решений в пользу инновационных.

Благодаря развитию технологий мы планируем обеспечить 98% успешности геологоразведочных работ. Мы проводим и будем проводить углубленные экспериментальные исследования внутрипластовых давлений для развития технологий «умного заводнения» и повышения нефте- и газоотдачи. Мы ищем пути внедрения технологических решений нового уровня для добычи «тяжелой» нефти. Это и «безводные» технологии повышения продуктивности скважин, технологии «внутрипластовой нефтепереработки», технологии улучшенного апгрейдинга.

Хорошим примером инновационных решений является проект по разработке ультралегкого сверхпрочного полимерного пропанта на основе полидициклопентадиена. Отказ от использования традиционного пропанта в пользу сверхпрочного полимерного пропанта позволит добиться большего эффекта при проведении гидроразрывов.

Мы будем добиваться технологического лидерства в нашей работе. Нам нужно сфокусироваться на повышении коэффициента извлечения нефти (КИН) месторождений. Мы проведем анализ всего фонда скважин, чтобы выделить бездействующие и низкодебитные скважины, которые для нас, как большого бизнеса, малорентабельны. Мы готовы передать такие скважины в аренду/эксплуатацию предприятиям малого и среднего бизнеса, которые могут искать пути повышения эффективности на каждой отдельно взятой скважине.

Новая стратегия позволит еще больше расширить наши возможности в нефтесервисе. Нам нужно улучшать свои технологические компетенции. Нужно инвестировать в IT-решения в бурении. Мы понимаем, что в строительстве скважин будущее — за масштабным использованием высокоавтоматизированных буровых комплексов, за роботизацией процессов строительства, за развитием технологий строительства и заканчивания высокотехнологичных скважин сложной архитектуры. Это сверхдлинные горизонтальные, горизонтально-разветвленные и многозабойные скважины. Нам нужно изменить подход к нашим сервисам, поменять их стратегию «иждивенчества» и заставить сервис перестроиться с учетом тенденций нефтяных рынков к снижению цен на нефть и всё большей конкуренции по издержкам. В конечном итоге наш нефтесервисный бизнес должен стать более независимым, развивать сотрудничество со сторонними заказчиками. В свою очередь, заказчики внутри компании должны иметь возможность получать предложения по сервисным услугам на рынке.

Ставка на нефтехимию и международный трейдинг

Не менее важные направления нашего бизнеса — переработка, нефтехимия, коммерция и логистика. Здесь также огромный задел для получения дополнительной доходности. За последние годы, кстати, в результате модернизации переработки была решена главная задача — мы ликвидировали дефицит на внутреннем рынке автобензинов и перешли на новые, более экологичные виды топлива. Новая стратегия компании должна помочь сделать наш портфель активов в переработке устойчивым при любом сценарии цен на нефть. И при любом сценарии налогового регулирования.

Тут особая роль отводится нефтехимии. Мы ожидаем, что мировой спрос на нефтехимическую продукцию будет расти быстрее, чем рост ВВП и потребление нефтепродуктов. И это создает дополнительные перспективы для этого направления нашего бизнеса.

У нас есть целый ряд перспективных проектов. Это и проект в Восточной Сибири по конверсии природного газа в полиолефины. Мощность производства около 2,2 млн т в год — завод будет построен в Богучанах или на другой площадке. Есть проект в Поволжье по конверсии сжиженного углеводородного газа (СУГ) и нафты в полиолефины мощностью около 2,6 млн т в год, который планируется реализовать в Самаре. На Дальнем Востоке на базе «Восточной нефтехимической компании» (ВНХК) мы ожидаем показатель выработки полиолефинов до 1,6 млн т в год. Нефтехимический комплекс будет создан также на площадке Новокуйбышевской нефтехимической компании. Большие перспективы в этой области и у наших зарубежных активов: Эссара в Индии, Тубана в Индонезии, Тяньцзина в Китае. Мы ставим перед собой цель довести долю нефте- и газохимии до 20% от общего объема перерабатывающих мощностей «Роснефти». И эта цель вполне достижима, особенно учитывая тот факт, что инвестиции будут реализовываться с привлечением проектного финансирования.

Что касается логистики и трейдинга, мы уже научились получать наибольшую маржу при продаже нашей нефти и нефтепродуктов, осваиваем новые рынки сбыта, продолжаем развивать международный трейдинг, планируем открыть новый офис в Сингапуре. Мы стремимся к тому, чтобы создавать новые трейдинговые хабы, приближенные к конечному потребителю, в том числе на новых перспективных рынках.

Газовый бизнес

В прошлом году «Роснефть» превратилась в крупнейшего независимого производителя газа в России и вышла по добыче газа на шестое место в мире среди публичных компаний. Наша задача — уже в начале следующего десятилетия стать третьей компанией в мире. К 2020 году—– нарастить добычу газа до 100 млрд кубометров и долю на российском рынке — до 20%. Одновременно мы расширяем наш газовый бизнес на международном уровне — стратегический проект Zohr на шельфе Египта, перспективные проекты в Венесуэле, Бразилии, Мозамбике, Вьетнаме и Норвегии. Мы рассматриваем возможности использования газа для собственной электрогенерации. Хочу отметить, что компания владеет энергетическими объектами в России мощностью более чем 2,5 МВт и планирует нарастить мощности до 3–3,5 МВт. По масштабу это сопоставимо с мощностями территориальных генерирующих компаний. Отдельная тема — расширение рынков сбыта газомоторных топлив, в том числе для бункеровки судов, например, танкерного флота.

Холдинговая структура

Мы рассчитываем сформировать в компании правильный «климат»: это сочетание организационной структуры, бизнес-процессов и норм поведения людей. В последние годы мы провели огромную подготовительную работу, выстраивали системы мотивации, учитывали лучшие практики, совершенствовали бизнес-процессы, и сейчас мы готовы к новому этапу. Это — переход от централизованной структуры управления к холдинговой. В первую очередь мы отработаем эту модель на нашей рознице. Это — пилотный проект реорганизации: уже сейчас в единый субхолдинг консолидировано почти 90% ритейла, и уже сейчас объединение розничных активов доказало свою эффективность.

С учетом роста масштабов бизнеса решение о переходе на холдинговую модель абсолютно логично. Во-первых, это большая ответственность бизнес-блоков за финансовый результат и более гибкая система принятия решений, которая упростит внедрение инноваций на уровне бизнеса. Во-вторых, это возможность для отдельных сегментов бизнеса конкурировать за капитал, что упрощает привлечение проектного финансирования на отдельные проекты. В итоге мы рассчитываем, что холдинговая структура позволит нам более эффективно распределять финансовые ресурсы, повышать отдачу на вложенный капитал и увеличивать доходность для наших акционеров.

Цифровая экономика

«Роснефть» будет добиваться технологического лидерства. Напомню, что президент поручил правительству подготовку программы развития цифровой экономики, опираясь на инновационные ресурсы российских компаний. Хочу отметить, что «Роснефть» — именно такая компания: у нас 26 научных институтов, это 12 тыс. высококвалифицированных специалистов — огромный научно-технический комплекс, ядром которого является Центр технологических компетенций («РН-ЦИР»), колоссальный опыт внедрения новейших технологий и инновационных решений. За счет чего нам, кстати, удалось добиться стабилизации добычи на «старых» месторождениях в Западной Сибири. Компании принадлежат мировые рекорды по бурению скважин: например, на «Сахалине-1» самая большая в мире протяженность по стволу — 15 тыс. м с отходом от вертикали — более 14 тыс. Это — наш потенциал.

Но мы понимаем, что в мире, где информация становится всё более ценным активом, будет трудно конкурировать без передовых IT-технологий. Будущее — за технологиями удаленного мониторинга, диагностики и управления производством на основе обработки больших массивов данных (Big data), предиктивной аналитики, самообучающихся нейросетей. Мы должны перейти к новой, «цифровой» модели работы компании. На прошедшей неделе мы договорились с лидером отрасли — компанией General Electric — о создании совместного предприятия, которое займется внедрением современных цифровых технологий и новых стандартов промышленного интернета на наших активах.

На собрании акционеров я предложил сформировать в компании технологический совет, в который войдут такие уважаемые представители бизнеса и науки, как президент BP Роберт Дадли, президент «GE нефть и газ» Лоренцо Симонелли, ректор МГУ Виктор Садовничий.

Думаю, новая стратегия позволит нам выплачивать дивиденды на уровне 50% от прибыли, что способствует росту акций и, соответственно, капитализации компании. Мы ожидаем, что реализация стратегии «Роснефть-2022» даст повышение капитализации на 25–30%. И, как я уже отмечал, 500 млн т дополнительной добычи за 20 лет по отношению к нашим текущим планам. Но главное — это существенное повышение эффективности и конкурентоспособности. Мы поставили перед компанией цель добиться в долгосрочном плане себестоимости добычи на уровне Saudi Aramco. Это гарантирует «Роснефти» и российской нефтегазовой отрасли лидерство в мировой энергетике.

iz.ru/611245/igor-sechin/rosneft-2022-strategiia-budushchego

Замечания по разделам

i/ Высокие цены на нефть остались в прошлом

— Правильно:

альтернативные источники энергии, электромобили, энергоэффективность, дорогое удовольствие — перейти с углеводородного сырья на возобновляемые источники энергии, атомная энергетика ограничивается

— Сомнительно:

«Волатильность на мировых рынках значительно выросла»: волатильность как раз упала до исторических минимумов

«возобновляемые источники энергии пока не могут обеспечить необходимый масштаб для замещения традиционных источников энергии и устойчивое энергоснабжение»: без указания рассматриваемого временного интервала утверждение ни о чем не говорит

«роль угля снижается по экологическим причинам»: углю могут вновь дать волю чисто по экономическим соображениям

«до 2050 года и далее углеводородная энергетика была и будет востребована»: вопрос в пространственном охвате и в неявном предположении о продолжении роста мировой экономики

«при достаточно длительном сохранении цен на нефть на уровне $40 за баррель половина производства нефти в мире будет убыточна, остальные производители вынуждены будут уйти»: но тогда цены на нефть повысятся, транспорт пока на углеводородахii/ Умные технологии добычи

— Двусмысленности

«Наше стратегическое преимущество — огромные традиционные запасы нефти на суше в регионах с развитой инфраструктурой. Наши стратегические перспективы — колоссальные запасы шельфа»: насколько запасы это рентабельные запасы, а не геологические ресурсы? В Западной Сибири только в прошлом году Роснефти удалось стабилизировать добычу после многолетнего падения. Другие регионы Роснефти не имеют столь развитой инфраструктуры или имеют намного меньшие запасы. <a href=«iv-g.livejournal.com/1395287.html»>Шельф это вообще вещь в себе, особенно арктический на который Роснефть делает ставку</a>.

За счет чего возможны такие успехи:12 Апрель 2013 Доклад Сечина на 32-ой ежегодной конференции по вопросам нефти и газа IHS CERAWeek

iv-g.livejournal.com/866146.html

Возможно за счет обнуления НДПИ и снижения экспортных пошлин для Роснефти.

Фактически это возвращение к схеме Соглашения о разделе продукции, борьба с которыми на Сахалине преподносилась как успех Путина.

«Наш анализ показывает, что существующие запасы позволяют нам за 20 лет добыть на 500 млн т нефти больше, чем предполагают наши существующие технические планы»: фраза чрезвычайно двусмысленна: существующие технические планы могут показывать падение добычи.

«за 20 лет добыть на 500 млн т» — это в среднем на 25 млн.т в год больше, чем дают «существующие технические планы могут показывать падение добычи».

То есть планы могут указывать на падение больше 25 млн.т, а указанные улучшения только могут компенсировать часть падения.

«повышение коммерческой скорости бурения, применение многостадийных гидроразрывов пласта, увеличение доли горизонтального бурения скважин, как минимум до 40%. Это повышение эффективности внутреннего сервиса, применение типовых решений в процессах строительства, пересмотр стандартных решений в пользу инновационных»: не понятно что мешало Сечину за 5 лет руководства проводить в жизнь эти решения. Скорее всего все и так уже было, может быть кроме 40% горизонтального бурения. Странное сочетание и превознесение противоположностей: типовые и инновационные решения

«Благодаря развитию технологий мы планируем обеспечить 98% успешности геологоразведочных работ»:

коэффициент успешности, представляющий собою отношение числа открытых месторождений к числу подтвержденных ловушек

www.geolib.ru/OilGasGeo/1990/01/Stat/stat08.html :

98% в геологоразведке, а в не промышленности, выпускающей типовые детали на станках с ЧПУ, выглядят очень смелой заявкой

«углубленные экспериментальные исследования внутрипластовых давлений для развития технологий «умного заводнения» и повышения нефте- и газоотдачи»:

Повышение нефте- и газоотдачи связано в первую очередь с правильной моделью месторождения и контролем за разработкой.

«Мы проведем анализ всего фонда скважин, чтобы выделить бездействующие и низкодебитные скважины, которые для нас, как большого бизнеса, малорентабельны. Мы готовы передать такие скважины в аренду/эксплуатацию предприятиям малого и среднего бизнеса, которые могут искать пути повышения эффективности на каждой отдельно взятой скважине»: после истории с АФК система иметь дело с Сечиным могут только крупные зарубежные корпорации или афиллированные с самим Сечиным российские структуры. К тому же это предполагает, весьма вероятно, полное обнуление налогов и налоговые льготы по деятельности таких компаний.

«Новая стратегия позволит еще больше расширить наши возможности в нефтесервисе»: непрофильная деятельность, от которой нефтедобытчики обычно избавляются, что ляжет дополнительным бременем на себестоимостьiii/ Ставка на нефтехимию и международный трейдинг

— Правильно: производство продукции с более высокой добавленной стоимостью

— Сомнительно: Мы ожидаем, что мировой спрос на нефтехимическую продукцию будет расти быстрее, чем рост ВВП и потребление нефтепродуктов.iv/ Газовый бизнес

— Правильно: рост добычи газа, собственной электрогенерации на газе

— Сомнительно: «мы расширяем наш газовый бизнес на международном уровне — стратегический проект Zohr на шельфе Египта, перспективные проекты в Венесуэле, Бразилии, Мозамбике, Вьетнаме и Норвегии»: если такие большие и качественные запасы в РФ, зачем зарубежные проекты? Или запасы в РФ не так хороши? И в самом лучшем случае хватит ли финансов развивать добычу в РФ и за рубежом?v/ Холдинговая структура

— Правильно: «переход от централизованной структуры управления к холдинговой». До этого все деятельность Сечины была направлена на централизацию, а теперь начало децентрализации. Если спрогнозировать, что роль и вклад российского сегмента «разведки и добычи» будет падать, то реорганизация полезна, для дальнейшей приватизации по частям.vi/ Цифровая экономика

— Сомнительно:

«На прошедшей неделе мы договорились с лидером отрасли — компанией General Electric — о создании совместного предприятия, которое займется внедрением современных цифровых технологий и новых стандартов промышленного интернета на наших активах»: суть современного этапа нефтедобычи: усложнение задач при падении <a href=«ru.wikipedia.org/wiki/EROEI»>EROEI</a> должно стимулировать спрос на продукцию отечественного производителя. Здесь же предполагается стимулировать зарубежного производителя, который при минимальном успехе в деятельности для Роснефти попадет под санкции США.

«Мы ожидаем, что реализация стратегии «Роснефть-2022» даст повышение капитализации на 25–30%»: титанические усилия по оптимизации Роснефти на фоне дела АФК Система и санкций против РФ и лично Сечина могут дать еще меньший процент капитализации

«Мы поставили перед компанией цель добиться в долгосрочном плане себестоимости добычи на уровне Saudi Aramco»: если не будет проектов в арктической нефтью, нетрадиционной нефтью, при обнулении налогов (НДПИ и экспортная пошлина), налоговых льготах как в США для бурения и малодебитных месторождений и при очередной кратной девальвации рубля

iv-g.livejournal.com/1227296.html

то цель вполне достижимаОбщий вывод

Основные замечания сформулированы в замечаниях на разделы II и VI:

По сути есть проблема реального пика нефти в Российском исполнении:

— падение добычи на гигантских месторождениях, унаследованных даром от СССР со всей инфраструктурой

— необходимость в аналогичных СССР гигантских вложениях в Восточной Сибири или Арктике

— в условиях санкций гигантские вложения возможны только при радикальном снижении налогов и дополнительных налоговых льготах, что будет опустошать госбюджет, но, в принципе, реально, учитывая лоббистский потенциал Сечина

— попытки интенсификации добычи на пределе возможностей, являющиеся паллиативом: дополнительно только максимум 25 млн.т. годовой добычи

— разведка и добыча за пределами РФ как средство уйти от проблем РФ, но одновременно вывод капитала из страны

— развитие переработки как средство поднять прибыльность деятельности

— привлечение зарубежных поставщиков вместо отечественных противоречит самой концепции деятельности современной нефтянки (США и сланцевая нефть): максимальное использование отечественных возможностей для стимулирования отечественной экономики.По сути сейчас в РФ начало завершающего этапа развития нефтегазовой промышленности (НГП) как двигателя экономики за счет высокого EROEI.

Роль НГП должна состоять в стимулировании тех отраслей, которые будут определять лицо экономики, когда вся добыча станет «сланцевой», т.е. все нефть и газ попадут в разряд трудноизвлекаемых и будут в использоваться только для нефте- и газохимии.

В передовых странах, в первую очередь, США процесс идет в направлении роста собственных ВИЭ и цифровой экономики.

Не передовые страны будут качать нефть и газ по низкой цене и стимулировать рост чужой экономики, в первую очередь цифровой. Роснефть - потенциальный запрет на продажу порта Вадинар осложнит сделку с ESSAR OIL

Роснефть - потенциальный запрет на продажу порта Вадинар осложнит сделку с ESSAR OIL

Роснефть: сделка с ESSAR OIL вызвала беспокойство МВД Индии

Индийское издание Economic Times вчера сообщило, что сделка стоимостью $13 млрд между Essar Oil и консорциумом во главе с Роснефтью вызвала беспокойство МВД Индии и Разведывательного бюро — они возражают против того, чтобы порт Вадинар вошел в эту сделку, которая называется одной из крупнейших сделок Индии с прямыми иностранными инвестициями и была подписана в прошлом году в присутствии премьер-министра Нарендра Моди и его российского коллеги Владимира Путина в Гоа в рамках саммита БРИКС. Как предполагается, МВД и разведслужбы беспокоит, что близкая к Кремлю компания Роснефть получит контроль над портом Вадинар Essar Oil. Возражения базируются на близости порта Вадинар к пакистанской границе, также вблизи находятся 3-4 оборонных объекта.

Ключевым активом сделки с Essar Oil должен стать сложный и современный НПЗ мощностью 20 млн т с индексом Нельсона 11,8 и розничной сетью в около 2 700 заправок. Глубоководный порт Вадинар также является важным элементом сделки, тесно интегрированным с НПЗ и обеспечивающим для него необходимую логистику. В связи с этим потенциальный запрет на продажу порта Вадинар осложнит сделку и заставит обе стороны пересмотреть ее цену, а также условия. Кроме того, это приведет к существенной отсрочке сделки. Мы считаем новость НЕЙТРАЛЬНОЙ для акций Роснефти на данном этапе и ожидаем более подробной информации по этому вопросу.

АТОН Сечин то и не знает

Сечин то и не знает

Кроме однозначно гнилой ситуации вокруг АФК, Обратите внимание на оральные интервенции Игоря иваныча (http://1prime.ru/INDUSTRY/20170627/827609764.html). в обсчем Pump and Dump, Игорь Иавныч либо вообще не в курсе, либо хочет, чтобы в РФ (да и за пределами) была только роснефть Роснефть и РБК заключили мировое соглашение по иску нефтяной компании о защите деловой репутации.

Роснефть и РБК заключили мировое соглашение по иску нефтяной компании о защите деловой репутации.

Роснефть и РБК заключили мировое соглашение по иску нефтяной компании о защите деловой репутации.

Из совместного заявления:

Сообщаем, что между сторонами было достигнуто мировое соглашение, в рамках которого руководство Холдинга РБК и все журналисты, вовлечённые в конфликт, признают, что сведения, являющиеся предметом иска, опубликованные в упомянутой выше статье, не соответствуют действительности и порочат деловую репутацию ПАО «НК «Роснефть», приносят свои извинения Компании «Роснефть» и Главному исполнительному директору Компании Игорю Сечину.

После заключения мирового соглашения стороны имеют все основания рассчитывать, что отношения между РБК – лидером медиарынка в сегменте деловой прессы – и «Роснефтью – крупнейшей российской компанией – будут строиться на основе уважения принципов свободы слова, профессиональной корректности и компетентности и деловой этики.

заявление Банк «Роснефти» стал владельцем банка РПЦ

Банк «Роснефти» стал владельцем банка РПЦ

23.06.2017

Подконтрольный «Роснефти» Всероссийский банк развития регионов (ВБРР) получил 99,999989% долю в капитале банка РПЦ »Пересвет» по итогам дополнительной эмиссии, проведенной кредитной организацией, передает ТАСС со ссылкой на материалы «Пересвета».

www.vedomosti.ru/finance/news/2017/06/23/695732-rosnefti Роснефть - рассмотрит продажу доли в розничном бизнесе

Роснефть - рассмотрит продажу доли в розничном бизнесе

Согласно информации неназванного источника Блумберга, Роснефть планирует до конца года определить структуру и условия возможной сделки по продажи доли в розничном топливном бизнесе, а также схему привлечения потенциальных инвесторов и представить предложения совету директоров.

Роснефть может завершить выделение розницы в ближайшие кварталы.

Если эта сделка с розницей будет успешной, то компания может выделить в отдельные структуры еще ряд активов и привлечь в них партнеров.

Финанз «Роснефть» не планирует заимствований из-за ожидаемого увеличения дивидендов – источник

«Роснефть» не планирует заимствований из-за ожидаемого увеличения дивидендов – источник Роснефть - может увеличить выплаты дивидендов почти в 3 раза

Роснефть - может увеличить выплаты дивидендов почти в 3 раза

Сечин предложил акционерам Роснефти обсудить доведение выплаты дивидендов до 50% от прибыли с 2017г

Глава Роснефти Игорь Сечин на годовом собрании акционеров предложил рассмотреть вопрос о доведении выплаты дивидендов до 50% от прибыли. По его словам, речь идет о 50% от МСФО, начиная с дивидендов по итогам 2017 года. «Мы поддерживаем такое решение. Оно придаст важный тренд по повышению дивидендной доходности для наших акционеров и окажет с нашей точки зрение положительное влияние на капитализацию компании. Мы в ближайшее время свои предложения по этому вопросу внесем в правительство РФ», — сказал И. Сечин.

По итогам 2017 года чистая прибыль Роснефти ожидается на уровне 378 млрд руб. По сравнению с 2016 годом рост почти в 2 раза. Таким образом, компания может увеличить выплаты дивидендов почти в 3 раза (за счет роста прибыли и коэффициента выплат). Это позволит заметно нарастить дивидендную доходность, по нашим оценкам она составит 5,6% к текущей цене.

Промсвязьбанк Роснефть - рынок уделит пристальное внимание презентации Стратегии. Аналитики не видят какой-либо информации, которая существенно сказалась бы на котировках

Роснефть - рынок уделит пристальное внимание презентации Стратегии. Аналитики не видят какой-либо информации, которая существенно сказалась бы на котировках

Роснефть провела ГОСА, поделилась ключевыми пунктами своей стратегии — 2022

Вчера Роснефть провела в Сочи ГОСА, которое мы посетили. Глава компании Игорь Сечин в своей презентации сделал несколько важных заявлений, которые мы бы хотели отметить.

Компания готова выплачивать в качестве дивидендов 50% от прибыли по МСФО с 2018. Ранее Владимир Путин рекомендовал Роснефти вернуться к обсуждению коэффициента выплат 50%. Как мы писали два дня назад, этот коэффициент предполагал бы дивиденды 17,7 руб. или доходность примерно 6% в следующем году.

Роснефть примет Стратегию-2022 к концу года.

Компания планирует, что органический рост добычи нефти за следующие 5 лет составит 20-30млн т благодаря развитию технологий и оптимизации фонда скважин, в частности, роста доли горизонтальных скважин до 40%.

Роснефть перейдет на холдинговую структуру, выделив некоторые направления своего бизнеса в отдельные структуры под контролем холдинговой компании. Компания планирует выделить свой розничный бизнес (который контролирует самую крупную сеть заправок в России) к концу года, а затем очередь дойдет до нефтесервисного сегмента, некоторых добывающих активов и т.д.

Мы считаем, что рынок уделит пристальное внимание презентации Стратегии, особенно учитывая, что у компании пока не было никакой официальной стратегии. Мы сомневаемся, что холдинговая структура сделает компанию более прозрачной (она уже раскрывает информацию по сегментам) или создаст дополнительную стоимость, хотя выделение некоторых сегментов в отдельные структуры, на наш взгляд, может быть использовано Роснефтью в сделках обмена активами с некоторыми международными партнерами, по образцу текущей сделки Газпрома и австрийской OMV. Тем не менее мы не видим какой-либо информации, которая существенно сказалась бы на котировках.

АТОН

Роснефть - факторы роста и падения акций

- Роснефть обладает самым большим производственным потенциалом роста среди всех российских НК (26.01.2018)

- Роснефть платит дивиденды 50% МСФО (07.02.2019)

- к 2024 «Восток Ойл» будет давать дополнительно 30 млн.т. нефти и до 100 млн т к 2030 году (30.08.2021)

- Восток Ойл позволит Роснефти нарастить выручку и прибыль с 2024 года - когда первая нефть пойдет через собственную инфраструктуру (в данном проекте существенные льготы и сниженные налоги) (17.10.2023)

- Возможны новые крупные расточительные приобретения. (29.06.2017)

- Риск ввода дополнительных налогов и ввода искуственного ограничения прибыли через НДПИ (17.10.2023)

Роснефть - описание компании

РоснефтьОАО «Роснефть» (ИНН 7706107510) — крупнейшая нефтяная компания в РФ и крупнейший налогоплательщик страны. Доказанные запасы углеводородов Роснефти по классификации SEC превышают 33 млрд баррелей.

Уставный капитал компании равен 105.981 млн руб. На эту сумму эмитировано 10598177810 обыкновенных акций номиналом 0.01 руб. Крупнейшим акционером компании является государственный Роснефтегаз.

2020 оценка:

нефть +$10 добавляет к EBITDA 6 мес + 70 млрд руб.

USDRUB +$10 добавляет к EBITDA 6 мес + 80 млрд руб.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций