Распадская. Эмоции в сторону, трезвый расчет.Всем привет!

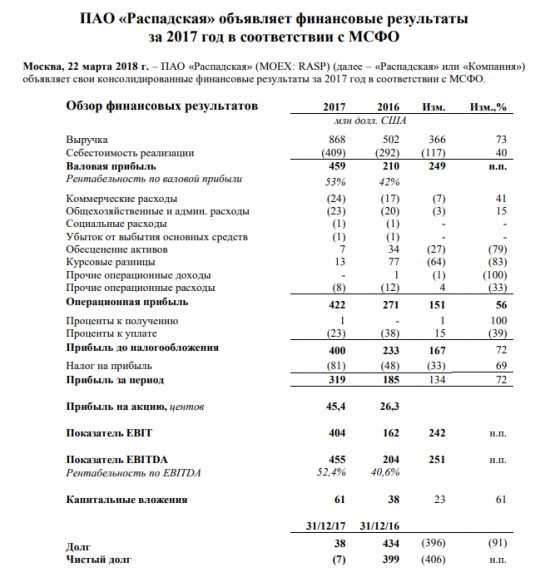

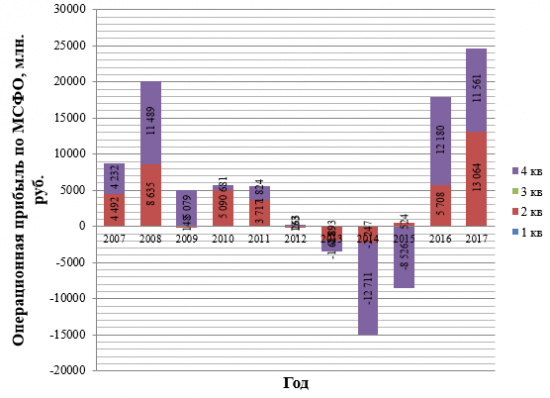

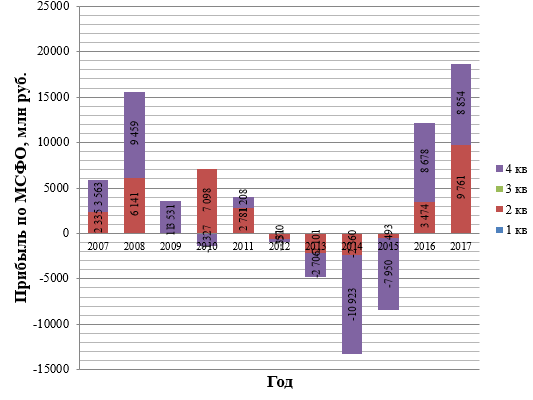

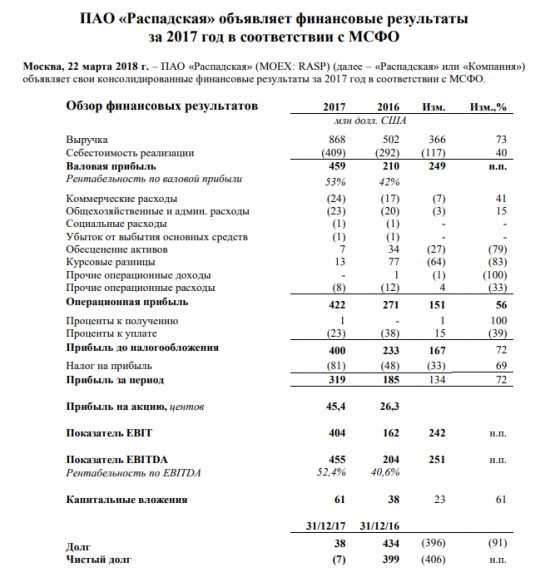

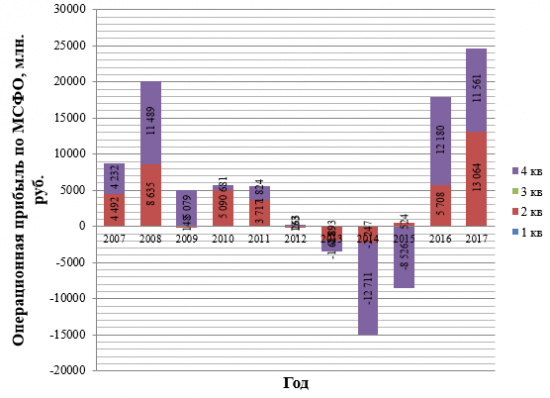

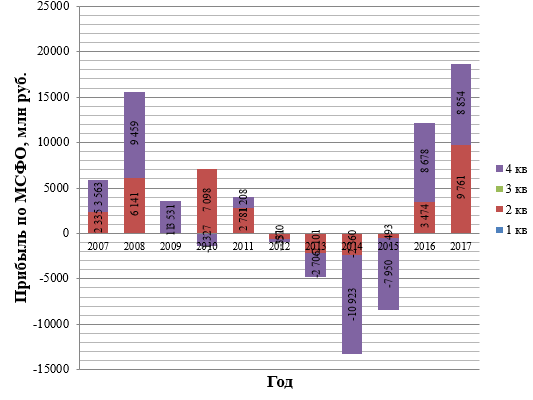

Сегодня был опубликован отчет Распадской по МСФО за 2017 год. В презентации данные в долларах США, на графиках в рублях.

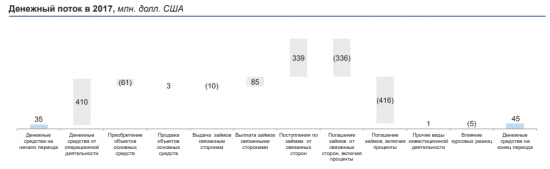

Сказать, что отчет отличный – ничего не сказать. Все финансовые показатели рекордные для компании и превзошли мои смелые ожидания. Чистый долг обнулился и даже стал отрицательным, а значит процентные выплаты остались в прошлом. За 2017 год компания выплатила более 1,3 млрд. рублей процентами по займам, а это 7% от годовой прибыли. В 2018 году данных выплат не будет и это положительно скажется на прибыли, более того появятся средства на депозитах и счетах, и мы дополнительно получим какую-то прибыль от этого.

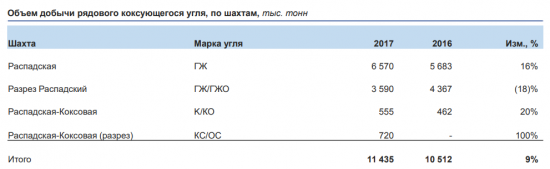

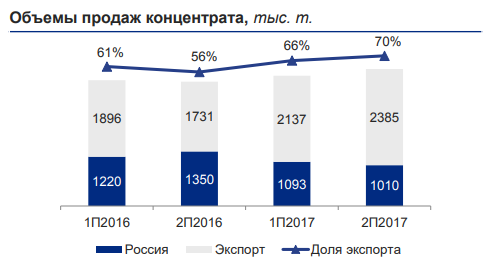

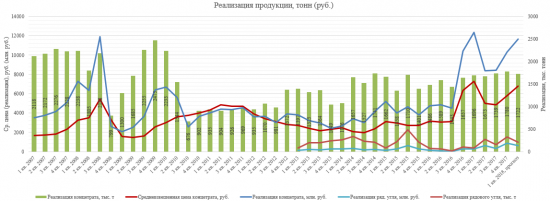

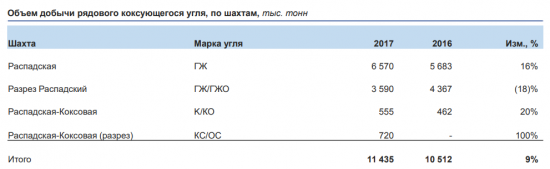

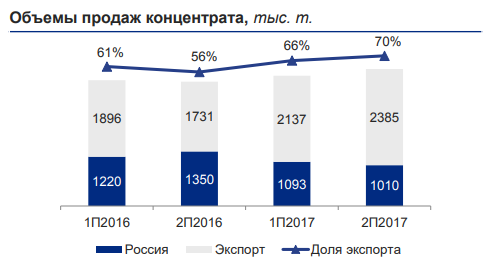

Сказать, что отчет отличный – ничего не сказать. Все финансовые показатели рекордные для компании и превзошли мои смелые ожидания. Чистый долг обнулился и даже стал отрицательным, а значит процентные выплаты остались в прошлом. За 2017 год компания выплатила более 1,3 млрд. рублей процентами по займам, а это 7% от годовой прибыли. В 2018 году данных выплат не будет и это положительно скажется на прибыли, более того появятся средства на депозитах и счетах, и мы дополнительно получим какую-то прибыль от этого.Объем добычи и реализации растут.

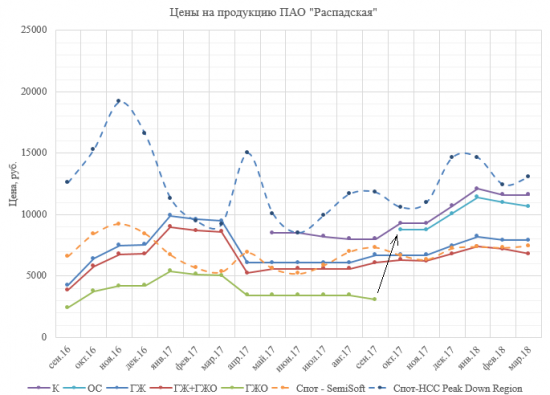

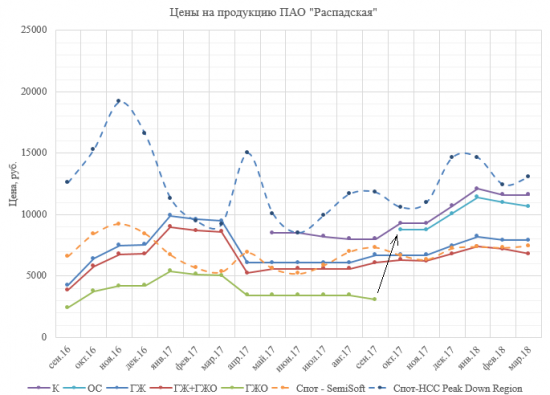

Важно отметить, что компания часть мощностей с добычи дешевых сортов угля перенаправила на добычу премиальных. Это хорошо видно по составу прейскуранта, из реализации выпал дешевый ГЖО и появился премиальный ОС, что положительно влияет на фин. показатели.

Важно отметить, что компания часть мощностей с добычи дешевых сортов угля перенаправила на добычу премиальных. Это хорошо видно по составу прейскуранта, из реализации выпал дешевый ГЖО и появился премиальный ОС, что положительно влияет на фин. показатели.

Несмотря на то, что годом ранее в 1-м квартале цены реализации на марку ГЖ были выше нынешних цен, благодаря появлению премиальных марок и увеличению добычи выручка за 1-й квартал 2018 года будет сопоставима с выручкой за 1-й квартал 2017 года.

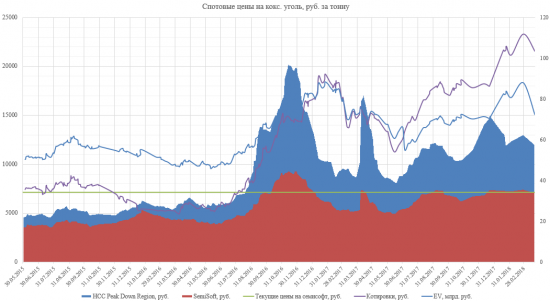

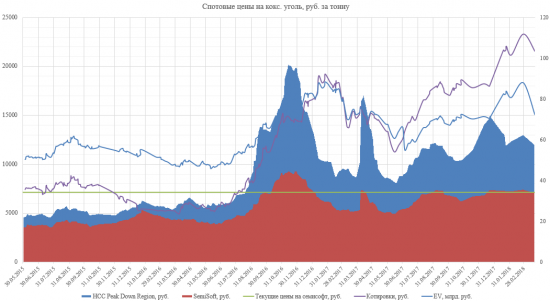

Спотовые цены на уголь держатся на высоком уровне, правда в последнюю неделю имеется некоторое снижение, но цены все еще более чем в 2 раза выше тех, по которым компания работала бы в 0.

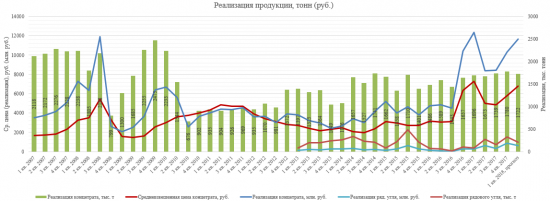

Из этого графика также видно, что стоимость (EV) компании сейчас ниже прошлогодней из-за гашения долга и сегодняшнего падения.

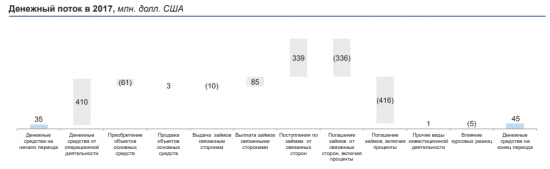

Итак, перейдем от меда к дегтю. Помимо отчета сегодня также вышла информация, что компания не будет выплачивать дивиденды по результатам 2017 года, и это полностью затмило финансовые результаты. Признаюсь, для меня это стало неприятным сюрпризом. Я не ждал 10 рублей дивидендов и готов был получить символические 2-3 рубля (это обошлось бы компании всего в 1,4-2,1 млрд. рублей), но полное их отсутствие стало неожиданностью, и не только для меня, но и для рынка, график котировок говорит сам за себя. Однако безумное падение в моменте до 98 рублей – это явный перебор. Виной тому завышенные ожидания некоторых участников рынка, понабравших с плечами данную акцию. Они покупали данный актив и думали, что им выплатят больше 10 рублей на акцию, эти спекулянты явно оторваны от реальности и рынок их сегодня наказал. Менеджмент решил полностью погасить долг прежде чем начать платить дивиденды, и его можно понять, компания еще два года назад была так обременена долгом, что с трудом обслуживала его. Стоит вопрос: что дальше делать с акциями Распадской? Для начала необходимо послушать конференц-звонок, где тема дивидендов конечно же будет затронута, и это прольет свет на будущие перспективы. Также необходимо осознать, что компания за год погасила 400 млн. долларов заемных средств, то есть около 23 млрд. рублей.

Текущая капитализация компании 72 млрд., то есть за 3 года (при условии сохранения текущих цен на уголь) компания генерирует денежный поток сопоставимый стоимости компании, при этом активно вкладывает в развитие и оптимизацию, что очень и очень здорово. После того, как долг уже погашен, компания вновь полученные денежные средства может направить либо на выплату дивидендов, либо на развитие/покупку новых активов. Оба варианта обязательно приведут к увеличению стоимости акций, конечно это случится не завтра, на это уйдет какое-то время. Но в случае инвестиционного подхода так и бывает.

Ранее я писал, что компания пробьют зимние максимумы, но для похода на 130 и выше нужна конкретная информация по дивидендам. Так и вышло, акции преодолели отметку в 100 рублей, но все еще остаются дешевыми и при текущей конъюнктуре рынка имеют справедливую стоимость на 20-30% выше сегодняшних котировок. Ждем конференц-звонка в понедельник.

Всем удачи и успехов.

а получилось как обычно

а получилось как обычно

а получилось как обычно

а получилось как обычно