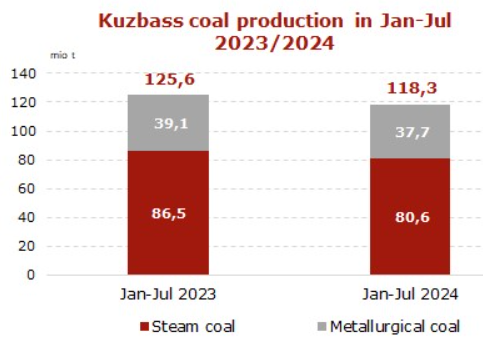

С начала 2024 года добыча угля в Кузбассе составила 133,3 млн т, что на 9,4 млн т (6,6%) меньше января-августа 2023 года. При этом добыча угля коксующихся марок снизилась на 4%, до 42,5 млн т, энергетических марок – на 7,7%, до 90,8 млн т, сказано в сообщении министерства угольной промышленности региона.

В августе добыча снизилась на 11,7% и составила 15,1 млн т, в том числе, коксующегося угля – на 3,8%, до 5 млн т, энергетического – на 15,1%, до 10,1 млн т. Общая переработка угля составила в августе 11,7 млн т, что 18,8%, или на 2,7 млн т, ниже, чем годом ранее.

Отгрузка угля железнодорожным транспортом снизилась в августе на 4,7%, до 14,3 млн т, в том числе на экспорт в северо-западном направлении — на 3,4%, до 2,8 млн т, в южном — на 53%, до 0,8 млн т. В восточном направлении отгрузка выросла на 16,2% и составила 4,3 млн т.

www.kommersant.ru/doc/7159306

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций