Российский рынок смотрит в сторону коррекции — Invest Heroes

Рынки, очевидно, верят в risk on по итогам 15 декабря, но в выходные идти в неизвестность страшно, что заметно по коррекции даже S&P, который обычно держится бодро. Тем не менее, в росте рынков и emerging markets лежит идея деэскалации в торговых войнах (мол, хуже уже не будет), и если Трамп просто отложит пошлины или стороны подпишут какое-то соглашение, развивающее взаимную торговлю, логично увидеть рост рынков до Нового Года, плюс этому помогает сделка USMCA. В новом году инвесторы тогда будут ждать деталей по новым шагам, и, если их не поступит, могут зафиксировать прибыль.

Ушел Лужков… задумался о том, что лет через 10 нынешние политики и олигархи почти также почти все сменятся — жизнь человеческая не бесконечна, и мы можем увидеть даже передел власти.

Сырье и валюта

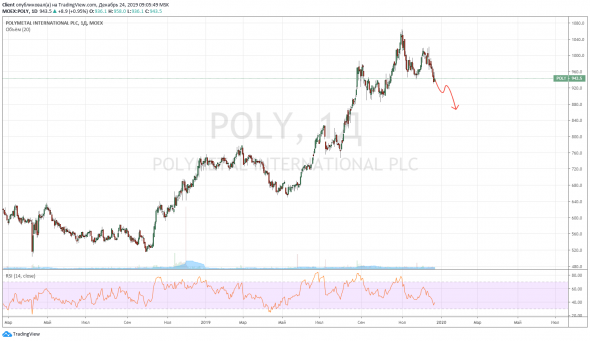

Нефть на распутье: если рынок позитивно оценит торговую сделку или перенос тарифов для ее обсуждения на 1кв 2020, то пойдем хорошо вверх, и наоборот. В перовом случае РТС, FXCN, нефть, конечно же, хорошо порастут, а золото пойдет на $1420. На графике я бы изобразил это так:

Авто-репост. Читать в блоге >>>

stanislava, нефть — вверх, а доллар — вниз.

соответственно и золото вверх.

это не прогноз, а цифирки из шапки сайта.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций