| Число акций ао | 130 млн |

| Номинал ао | 2.5 руб |

| Тикер ао |

|

| Капит-я | 895,1 млрд |

| Выручка | 578,5 млрд |

| EBITDA | 218,9 млрд |

| Прибыль | 116,7 млрд |

| Дивиденд ао | 561 |

| P/E | 7,7 |

| P/S | 1,5 |

| P/BV | 4,1 |

| EV/EBITDA | 5,2 |

| Див.доход ао | 8,1% |

| ФосАгро Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ФосАгро акции

-

Ренессанс Капитал поднял оценку GDR ФосАгро на 20% с $15 до $18 за штуку, подтвердив рейтинг «покупать»

Ренессанс Капитал поднял оценку GDR ФосАгро на 20% с $15 до $18 за штуку, подтвердив рейтинг «покупать» Дивидендная доходность акций Фосагро составит 2,2% - Промсвязьбанк

Дивидендная доходность акций Фосагро составит 2,2% - Промсвязьбанк

Акционеры ФосАгро одобрили выплату 54 руб. на акцию по итогам II квартала

Акционеры ФосАгро одобрили выплату дивидендов в размере 54 рубля на акцию (18 рублей на GDR) из нераспределенной чистой прибыли, сообщила компания. Общая сумма дивидендов, начисленных по результатам II квартала, составит почти 7 млрд рублей. Реестр для их получения закроется 15 октября.

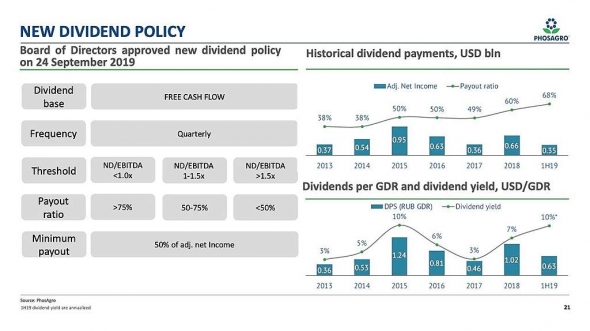

Исходя из текущей стоимости акций компании, дивидендная доходность по ним составит 2,2%. В конце сентября «ФосАгро» изменила дивидендную политику, привязав выплаты к свободному денежному потоку (FCF) и уровню долговой нагрузки. При соотношении чистого долга к EBITDA менее 1х на дивиденды планируется направлять более 75% FCF, от 1 до 1,5х — 50-75% FCF, выше 1,5х — менее 50% FCF. Текущие кредитные метрики предполагают выплаты дивидендов в коридоре 50-75% FCF, что по нашим оценкам в 2019-2020 гг может составит в среднем 14-22 млрд руб. или 4,4-6,9% от текущей капитализации.

Промсвязьбанк

Авто-репост. Читать в блоге >>>

«ФосАгро». Обзор дивидендной политики и Стратегии-2025

«ФосАгро». Обзор дивидендной политики и Стратегии-2025Добрый вечер, уважаемые читатели.

Сегодня мы проанализируем презентацию «ФосАгро», посвящённую Стратегии-2025, которая была представлена 25 сентября в Лондоне. Стратегия охватывает основные цели компании, уточняет дивидендную политику. Дополнительно я приведу примеры аналогий с другими биржевыми участниками.

Обзор не является индивидуальной инвестиционной рекомендацией, а ставит задачей рассмотреть ключевые слайды презентации корпоративной стратегии и сделать личные выводы.

Авто-репост. Читать в блоге >>> не обоснованное падение было, через недели 2 откроют серный завод свободный денежный поток увеличится на %10 ITI Capital думаю правы. Рост на 10% для этого по факту все есть.

не обоснованное падение было, через недели 2 откроют серный завод свободный денежный поток увеличится на %10 ITI Capital думаю правы. Рост на 10% для этого по факту все есть. На этой неделе стоит присмотреться к акциям ФосАгро, ММК и Сбербанка - ITI Capital

На этой неделе стоит присмотреться к акциям ФосАгро, ММК и Сбербанка - ITI Capital

Российские акции.

Мы рекомендуем акции «ФосАгро» (дивидендная история), ММК и «Сбербанк» (обе бумаги неоправданно дешевели на прошлой неделе, на наш взгляд) с потенциалом роста стоимости 2–3% до конца недели («ФосАгро»: последний день для покупки акций с дивидендом – 11 октября). Кроме того, среди наших фаворитов в среднесрочном периоде остаются акции «Северстали» (годовая дивидендная доходность 12-13% и потенциал роста 15-20%) и АФК Системы (потенциальный апсайд до конца года составляет 10%, на 12 месяцев – 40%).

ITI Capital

Авто-репост. Читать в блоге >>> ФосАгро стремится в лидеры по дивидендной доходности - ITI Capital

ФосАгро стремится в лидеры по дивидендной доходности - ITI Capital

Инвестидея по акциям «ФосАгро»: +10% до конца января 2020 года; +25% до конца сентября 2020 года. Дата открытия: 26.09.2019 Цена открытия акции: 2479 руб. Целевой уровень цены акции: 2727 руб. до конца января 2020 г.; 3099 руб. до конца сентября 2020 г.

Текущая дивидендная доходность по акциям Фосагро составляет 2,2%, последняя дата покупки акций с дивидендом – 11 октября 2019 г. Наш прогноз следующего квартального дивиденда с учетом новой дивидендной политики предполагает еще 6,3% дивидендной доходности с датой закрытия реестра в январе 2020 г. Наконец, общая дивидендная доходность по акциям Фосагро в ближайшие 12 месяцев может составить около 15%, что является одним из самых высоких показателей на российском фондовом рынке (средний показатель 2018 г. составил 8,8%).

Наша консервативная оценка стоимости компании по методу дивидендных выплат предполагает 14%-ную потенциальную премию к текущей рыночной цене до конца 2019 г., а сравнение с аналогами – недооцененность в 21–24%. Исходя из этого, мы видим потенциал роста стоимости акций Фосагро в течение четырех месяцев на 10% (до 2727 руб./акция) и в течение 12 месяцев – на 25% (до 3099 руб./акция).

Авто-репост. Читать в блоге >>> Стратегия ФосАгро выглядит как новый этап в развитии компании - Sberbank CIB

Стратегия ФосАгро выглядит как новый этап в развитии компании - Sberbank CIB

Вчера состоялся «день инвестора» «ФосАгро», на котором обсуждались пятилетняя стратегия, программа капиталовложений и дивидендная политика компании.

Напомним, в марте компания объявила о планах повысить годовой выпуск удобрений с 9,5 млн т в 2019 году до 11,5 млн т в 2025 году. Вчера менеджмент «ФосАгро» прокомментировал этот вопрос более подробно: прирост ожидается в основном в 2019-2022 годах, когда производство повысится на 23% за четыре года до 11,0 млн т в год (рост в среднем на 5% в год). В 2023-2025 годах компания планирует увеличить производство с 11,0 млн т дo 11,7 млн т в год (в среднем на 2% в год).

Рост будет обеспечен за счет действующих проектов на всех трех производственных площадках. Основной позитивный эффект обеспечит новая линия по выпуску NPK(S) в Балаково (чистый прирост производства на 1,1 млн т в год — около 50% совокупного роста производства ФосАгро) и линии по выпуску МАФ на Метахиме (чистый прирост производства на 0,6 млн т в год), тогда как на заводе в Череповце будут реализованы менее масштабные инициативы по устранению «узких мест», благодаря которым производство увеличится на 0,3 млн т в год.

Авто-репост. Читать в блоге >>> Поддержку акциям ФосАгро может оказать сезонный подъем цен на удобрения в конце года - Атон

Поддержку акциям ФосАгро может оказать сезонный подъем цен на удобрения в конце года - Атон

Фосагро: стратегия до 2025 – неуклонное увеличение объемов

Компания планирует к 2025 году увеличить выпуск удобрений и кормовых фосфатов на 25% (с текущих 9.5 млн т до 11.7 млн т). Капиталовложения за 2019-25 должны составить $1.1 млрд, в дополнение к уже одобренным $1.7 млрд инвестиций в действующие активы. Основные положения стратегии:

1) Увеличение мощностей на заводе в Череповце (капвложения — $390 млн), что должно увеличить выпуск продукции на 0.3 млн т, и EBITDA на $60 млн;

2) Строительство нового завода по производству MAP-удобрений на Метахиме (капвложения — $430 млн), прогнозный вклад в производство 0.6 млн т, в EBITDA — $90 млн

3) Инвестиции в производство NPK-удобрений в Балаково (капвложения $240 млн, прогнозный вклад в производство 1.1 млн т, в EBITDA $50 млн), к тому же увеличивающие степень диверсификации. Компания намерена удерживать коэффициент «чистый долг / EBITDA» на уровне 1.0-1.5x, расширять ассортимент удобрений и увеличивать пропускную способность своей железнодорожной и портовой инфраструктуры, снижая транспортные расходы.

Авто-репост. Читать в блоге >>> Пока не стоит ожидать всплеска интереса к акциям ФосАгро - Фридом Финанс

Пока не стоит ожидать всплеска интереса к акциям ФосАгро - Фридом Финанс

ФосАгро (+0,37%) обновит дивидендную политику.

Выплаты будут привязаны к свободному денежному потоку и долговой нагрузке, что сделает их более прогнозируемыми. На показатель прибыли у компаний влияют факторы неденежного характера, а возможность выплачивать дивиденд обусловлена не столько наличием прибыли, сколько наличием свободных денежных средств.

Однако, до подведения итогов 3-го квартала охота на дивиденд не начнется, поэтому пока не стоит ожидать всплеска интереса к акциям.

Ващенко Георгий

ИК «Фридом Финанс»

Авто-репост. Читать в блоге >>>

Вроде немало позитивных новостей для компании, чего же тогда вниз идет? Неужто Трамп виноват?

Вроде немало позитивных новостей для компании, чего же тогда вниз идет? Неужто Трамп виноват? Фосагро - эффект от возможного снятия ввозных пошлин может составить $100 млн чистой прибыли, в конце 2019 г. введет 2 новых производства

Фосагро - эффект от возможного снятия ввозных пошлин может составить $100 млн чистой прибыли, в конце 2019 г. введет 2 новых производства

генеральный директор Фосагро Андрей Гурьев:

«Есть ряд моментов, таких, как импортные пошлины, границы — над всем этим мы работаем. Такие тарифы и пошлины существуют во многих странах, в том числе в ЕС, Индии. Но, несмотря на это, мы сейчас понимаем, что эти пошлины, если их отменят, могут принести компании дополнительные 100 млн долларов даже не EBITDА, а сразу чистой прибыли»

первый заместитель генерального директора ПАО «Фосагро» Михаил Рыбников, выступая на Дне инвестора компании в Лондоне:

«Мы ожидаем, что введем в эксплуатацию предприятие по производству серной кислоты в декабре с объемом производства 1,1 млн тонн ежегодно. Это точно соответствует объему, который мы сейчас закупаем у третьих сторон. Таким образом, мы получим 100% самообеспечение серной кислотой, что также позволит нам влиять на снижение покупной цены серной кислоты и получить дополнительные эффекты по энергетике за счет утилизации пара на данной установке»

Авто-репост. Читать в блоге >>> Фосагро - пока нет интереса в калийном рынке, интересных активов «просто нет»

Фосагро - пока нет интереса в калийном рынке, интересных активов «просто нет»

генеральный директор компании Андрей Гурьев:«В первую очередь мы ориентируемся на естественный органический рост. Мы знаем свой бизнес, понимаем, как в нем работать и, собственно, этим и занимались»

«Мне кажется, нам повезло, что у нас нет калийных активов. <…> «Еврохим» в течение 10 лет инвестировал в строительство одного рудника, и у них там огромные проблемы, пока все только начинается, только пошел первый калий и мы еще не знаем, насколько устойчивым окажется их бизнес, потому что до них новые рудники не строил никто вот уже на протяжении 30 лет»

На калийном рынке уже присутствует 5 игроков, заходить шестому — нецелесообразно.

«Есть «Уралкалий», «Беларуськалий», «Еврохим» и «Славкалий». И «Акрон», не смотря на всю эту картинку, решил зайти в калийный проект и построить собственный рудник. И что мы здесь, будем шестым игроком? На каком уровне тогда окажется цена на калийное сырье? Мне кажется, мы выигрываем от текущей ситуации трижды. Во-первых, мы не вошли в калийные активы, хотя в рынок все верили, мы не купили «Уралкалий», когда его продавали и мы не хотим в этот рынок заходить сегодня, потому как на нем уже представлены пять конкурентов. При этом они расположены вокруг наших активов, мы у них можем покупать калий»

Авто-репост. Читать в блоге >>> Фосагро — планирует занять 22% рынка удобрений в Европе

Фосагро — планирует занять 22% рынка удобрений в Европе

Фосагро рассказала о своих ланах на дне инвестора в Лондоне.

В 2019 г. компания планирует на четверть увеличить поставки удобрений в Европу – до 2,7 млн т, а к 2025 г. – до 3,1 млн т.

По мнению компании, рост поставок на европейский рынок станет возможным благодаря ужесточению «антикадмийного» регулирования оборота удобрений в Европейском союзе

Фосагро считает, что в 2025 г. потребление удобрений в Европе сохранится на уровне 2018 г. Таким образом, компания к этому году может занять 22% европейского рынка.

источник

Авто-репост. Читать в блоге >>>

Фосагро - в 2020 г. может рефинансировать долг c погашением в 2021 г.

Фосагро - в 2020 г. может рефинансировать долг c погашением в 2021 г.

финансовый директор «Фосагро» Александр Шарабайко, в ходе дня инвестора компании:

В 2021 г. и 2023 г. по текущему графику облигационных займов предстоят основные погашения. Мы надеемся их рефинансировать. Заранее делать этого не будем, но, наверное, во втором полугодии 2020 г. займемся рефинансированием долга, который предстоит к погашению в 2021 г

источник

Авто-репост. Читать в блоге >>>

вроде как минимальная планка в 50% чп установлена

Александр Е, верно, благодарю. Однако, не удивительно, что Net Income тоже скачет, поскольку FCF калькулируется из него путем прибавления неденежных расходов и отнимания капекса и изменения в рабочем капитале. NI по годам: 22,069,000 (2018); 25,333,000(2017); 59,884,000(2016); 36,442,000(2015)

ФОСАГРО БУДЕТ ВЫПЛАЧИВАТЬ АКЦИОНЕРАМ *** FCF ПРИ ПОКАЗАТЕЛЕ ЧИСТЫЙ ДОЛГ/EBITDA ***

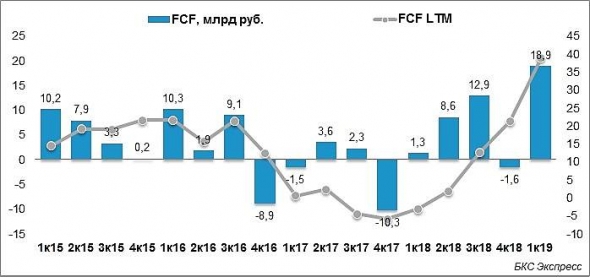

Чиорт подъери! Беда в том, что FCF у Фосфора скачет как продажная шлюха — в 15-м было +21млр., в 16-м +12 млр.руб, в 17-м — минус 6 млр., в 18-м +21 млрд. ИЧСХ, 4-й квартал был убыточен почти всегда. По первому кварталу 2019 всё ровно заплатили. Однако, выходит, что цена акцули будет прыгать туда-сюда из квартала в квартал, поскольку прогнозировать что либо при таком разбросе цифр (еще и зависящих от долга, который у них в валюте) не представляется возможным.

3way_banana_split, вроде как минимальная планка в 50% чп установлена

ФОСАГРО БУДЕТ ВЫПЛАЧИВАТЬ АКЦИОНЕРАМ *** FCF ПРИ ПОКАЗАТЕЛЕ ЧИСТЫЙ ДОЛГ/EBITDA ***

Чиорт подъери! Беда в том, что FCF у Фосфора скачет как продажная шлюха — в 15-м было +21млр., в 16-м +12 млр.руб, в 17-м — минус 6 млр., в 18-м +21 млрд. ИЧСХ, 4-й квартал был убыточен почти всегда (т.е. ба-бай дивы!). По первому кварталу 2019 всё ровно заплатили. Однако, выходит, что цена акцули будет прыгать туда-сюда из квартала в квартал, поскольку прогнозировать что либо при таком разбросе цифр (еще и зависящих от долга, который у них в валюте) не представляется возможным.

Фосагро - ключевые направления Стратегии-2025

Фосагро - ключевые направления Стратегии-2025

ФосАгро на Дне Инвестора расскажет о ключевых направлениях Стратегии развития компании до 2025 г. и презентует новую дивидендную политику

В рамках реализации Стратегии-2025 ФосАгро нацелена на:- Последующее расширение производственных мощностей: выпуск удобрений и кормовых фосфатов к 2025 году вырастет примерно на четверть, по сравнению с 2018 годом, и составит 11,7 млн тонн;

- Наращивание продаж удобрений на стратегически приоритетном рынке РФ до 3,7 миллионов тонн (с учетом сторонней продукции), в Европе – до 3,1 млн тонн в 2025 году с 1,9 млн тонн в 2018 году, в т.ч. за счет конкурентных преимуществ экологической безопасности удобрений ФосАгро в условиях ужесточения «антикадмийного» регулирования оборота удобрений в ЕС;

- Объем инвестиций в развитие и модернизацию составит около $3 млрд до 2025 года. Результатом инвестиций станет прирост по

Авто-репост. Читать в блоге >>> Восстановление цен на удобрения ускорит переход ФосАгро на выплаты дивидендов на основе денежного потока - Sberbank CIB

Восстановление цен на удобрения ускорит переход ФосАгро на выплаты дивидендов на основе денежного потока - Sberbank CIB

Согласно новой дивидендной политике, одобренной вчера советом директоров «ФосАгро», выплаты будут привязаны к величине свободного денежного потока (а не чистой прибыли, как ранее). Также в ней предусмотрены четкие коэффициенты выплат исходя из соотношения чистого долга и EBITDA.

Теперь размер дивидендов компании будет определяться исходя из следующих выплат и пороговых значений:

— если соотношение чистого долга и EBITDA будет менее 1,0, то дивиденды могут составить более 75% свободного денежного потока за соответствующий квартал;

— если соотношение чистого долга и EBITDA будет в пределах 1,0-1,5, то дивиденды могут составить 50-75% свободного денежного потока за соответствующий квартал;

— если соотношение чистого долга и EBITDA будет более 1,5, то дивиденды должны составлять менее 50% свободного денежного потока за соответствующий квартал;

— минимальный размер дивидендов установлен на уровне 50% скорректированной чистой прибыли за соответствующий квартал.

Авто-репост. Читать в блоге >>> Новая политика ФосАгро сделает дивидендные выплаты более предсказуемыми - Атон

Новая политика ФосАгро сделает дивидендные выплаты более предсказуемыми - Атон

Фосагро: новая дивидендная политика на основе FCF

Совет директоров ФосАгро одобрил выплату дивидендов в размере более 75% от FCF, если отношение чистого долга к EBITDA составляет менее 1.0x, в размере 50-75% от FCF, если оно составляет 1.0-1.5x, и менее 50% от FCF, если оно превышает 1.5x. Новая политика также предусматривает выплату в виде дивидендов не менее 50% скорректированной чистой прибыли. Ранее дивидендная политика компании предусматривала выплату 30-50% консолидированной чистой прибыли за год.

Инвесторы ожидали, что обновленная дивидендная политика ФосАгро будет привязана к свободным денежным потокам, и это уже в значительной степени учтено в цене акций. Новая политика сделает дивидендные выплаты несколько более предсказуемыми, но они навряд ли значительно увеличатся. Компания исторически сохраняла баланс между выплатой дивидендов и реинвестированием прибыли, и обновленная политика сохраняет этот подход, не требуя ни снижения, ни увеличения долговой нагрузки. Кроме того, для расчета дивидендной базы учитываются FCF после капиталовложений. Мы считаем объявление только умеренно ПОЗИТИВНЫМ.

Атон

Авто-репост. Читать в блоге >>> «Фосагро» обновила дивидендную политику

«Фосагро» обновила дивидендную политику

Базой для расчета дивидендов «Фосагро» теперь станет свободный денежный поток, их размер будет зависеть от долговой нагрузки, сообщила компания во вторник, 24 сентября. На дивиденды планируется направлять более 75% свободного денежного потока, если чистый долг/EBITDA меньше 1,5, 75% – если находится в диапазоне 1–1,5, и менее 50% в случае превышения 1,5. Свободный денежный поток компании по итогам 2018 г. составил 21 млрд руб., чистый долг/EBITDA – 1,8, по итогам первого полугодия 2019 г. соответственно 29 млрд руб. и 1,3.

www.vedomosti.ru/business/articles/2019/09/24/811988-fosagro

ФосАгро - факторы роста и падения акций

- Производитель удобрений с самой низкой себестоимостью (23.05.2017)

- Рентабельность EBITDA - самая высокая среди конкурентов (40%) (23.05.2017)

- В 2025 году перестает действовать экспортная пошлина 10%, что почти гарантированно приведет к росту прибыли к 2024 году (28.01.2025)

- На мировом рынке фосфатных удобрений устойчивый избыток производственных мощностей, который сохранится в 2020 г (06.12.2019)

- Повышение НДПИ в 3,5 раза с 1.1.2021 незначительно снизит прибыль (~ -2 млрд руб или -5%) (16.10.2020)

- Мировые конкуренты могут запустить новые мощности в 2028-2030 на уровне 3 млн т. 1-я очередь саудовского проекта Maaden-3 будет запущена в 2025, вторая очередь - в 2027 году. 1-я очередь добавить 1,5 млн т удобрений в год (к концу 2026 года) (10.02.2025)

ФосАгро - описание компании

ФосАгро — производитель фосфорных удобрений.free float около 20% акций

в 1 GDR Фосагро 0,333 акции Фосагро.

фосфорные удобрения 80% выручки

экспорт около 65-70% выручки

- Россия = 35%

- Основный рынок — Европа, 25%

- затем Южная Америка 15%

- Индия 10%

- Северная Америка

- СНГ

- а также Африка Азия и Австралия

Компания Фосагро производит удобрения:

Диаммоний фосфат (DAP)

Моноаммоний фосфат (амофос) (MAP)

Азотные удобрения (NPK)

Азотно-фосфорное серосодержащее (Сульфоаммофос) (NPS)

Апатитовый концентрат

Словарь удобрений:

AN Ammonium Nitrate

UAN Urea-Ammonia Nitrate

DAP Di-Ammonium Phosphate

MAP Mono-Ammonium Phosphate

NPK Nitrogen-Phosphate-Kali (potash)

MOP Muriate Of Potash

gran granular

stan standard (as opposed to granular)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций