| Число акций ао | 136 207 млн |

| Номинал ао | 0.3627 руб |

| Тикер ао |

|

| Капит-я | 48,5 млрд |

| Выручка | – |

| EBITDA | – |

| Прибыль | 0,0 млрд |

| Дивиденд ао | – |

| P/E | – |

| P/S | – |

| P/BV | – |

| EV/EBITDA | – |

| Див.доход ао | 0,0% |

| ОГК-2 Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ОГК-2 акции

-

По прежнему действует старая схема: ОГК-2 берёт займы в газпроме и мосэнерго под 9-11%. Сейчас сумма 37 миллиардов. Т.е. 3,7 миллиарда (примерно половина чп) в виде процента уходит в материнскую кампанию. Это позволяет перекачивать деньги без увеличения дивидендов. Таким образом даже снижение к 0,34 не делает ОГК дивидендной фишкой. А для чего ещё брать энергетику если не для дивидендов?

Саша Пушкин, 22.6 Газпром и 9.1 Мосэнерго долга по 8-10%. Найдите дешевле. Смущает выросшие до 1.3млрд пенни и штрафы, прошлый период было всего 156млн.

Andrey Vlasov, плюс дебиторка. И в отчёте 9-11%

Саша Пушкин, хорошо, но что за штрафы, если это просрочка по ДПМ, то по новой ДПМ2 могут прокатить

По прежнему действует старая схема: ОГК-2 берёт займы в газпроме и мосэнерго под 9-11%. Сейчас сумма 37 миллиардов. Т.е. 3,7 миллиарда (примерно половина чп) в виде процента уходит в материнскую кампанию. Это позволяет перекачивать деньги без увеличения дивидендов. Таким образом даже снижение к 0,34 не делает ОГК дивидендной фишкой. А для чего ещё брать энергетику если не для дивидендов?

Саша Пушкин, 22.6 Газпром и 9.1 Мосэнерго долга по 8-10%. Найдите дешевле. Смущает выросшие до 1.3млрд пенни и штрафы, прошлый период было всего 156млн.

Andrey Vlasov, плюс дебиторка. И в отчёте 9-11%

По прежнему действует старая схема: ОГК-2 берёт займы в газпроме и мосэнерго под 9-11%. Сейчас сумма 37 миллиардов. Т.е. 3,7 миллиарда (примерно половина чп) в виде процента уходит в материнскую кампанию. Это позволяет перекачивать деньги без увеличения дивидендов. Таким образом даже снижение к 0,34 не делает ОГК дивидендной фишкой. А для чего ещё брать энергетику если не для дивидендов?

Саша Пушкин, 22.6 Газпром и 9.1 Мосэнерго долга по 8-10%. Найдите дешевле. Смущает выросшие до 1.3млрд пенни и штрафы, прошлый период было всего 156млн. По прежнему действует старая схема: ОГК-2 берёт займы в газпроме и мосэнерго под 9-11%. Сейчас сумма 37 миллиардов. Т.е. 3,7 миллиарда (примерно половина чп) в виде процента уходит в материнскую кампанию. Это позволяет перекачивать деньги без увеличения дивидендов. Таким образом даже снижение к 0,34 не делает ОГК дивидендной фишкой. А для чего ещё брать энергетику если не для дивидендов?

По прежнему действует старая схема: ОГК-2 берёт займы в газпроме и мосэнерго под 9-11%. Сейчас сумма 37 миллиардов. Т.е. 3,7 миллиарда (примерно половина чп) в виде процента уходит в материнскую кампанию. Это позволяет перекачивать деньги без увеличения дивидендов. Таким образом даже снижение к 0,34 не делает ОГК дивидендной фишкой. А для чего ещё брать энергетику если не для дивидендов? Итоги телеконференции ОГК-2 нейтральны для акций компании - АТОН

Итоги телеконференции ОГК-2 нейтральны для акций компании - АТОН

ОГК-2: итоги телеконференции по результатам за 1П18

Прогноз на 2018: EBITDA и чистая прибыль, как ожидается, останутся в целом неизменными или немного вырастут г/г. EBITDA по РСБУ должна составить примерно 23 млрд руб.

Капзатраты на 2018: должны достичь 11.8 млрд руб., в то время как капзатраты на поддержание и ремонт составят приблизительно 7 млрд руб. с 2019.

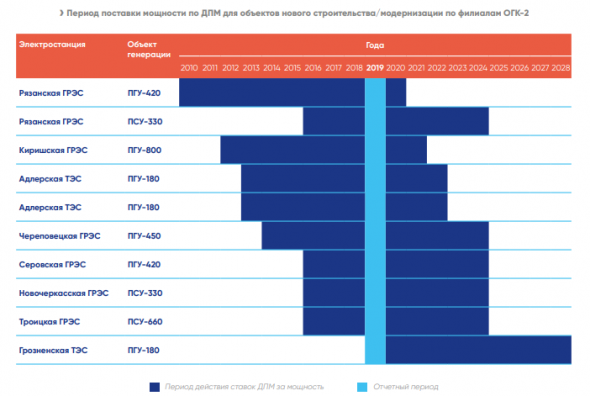

Модернизация: приблизительно 1.8 ГВт (10% установленной мощности) должно быть модернизировано по новому механизму ДПМ'.

Прогресс по проектам: к концу 2018 ОГК-2 планирует завершить увеличение мощности угольной Серовской ГРЭС мощностью 0.5 ГВт, в то время как Грозненская ТЭС должна быть запущена в эксплуатацию в конце 2019 — первый блок мощностью 0.32 ГВт должен быть введен в строй в феврале, а второй — в августе.

Дивиденды: новых подробностей по прогнозам по дивидендам за 2018 представлено не было, изменений в дивидендной политике не предвидится. Напомним, за 2017 компания выплатила 25% чистой прибыли по МСФО, что предполагало 0.016 руб. на акцию (дивидендная доходность 4.1% на дату отсечки).

читать дальше на смартлабе ОГК-2 опубликовала нейтральные результаты за 1 полугодие - АТОН

ОГК-2 опубликовала нейтральные результаты за 1 полугодие - АТОН

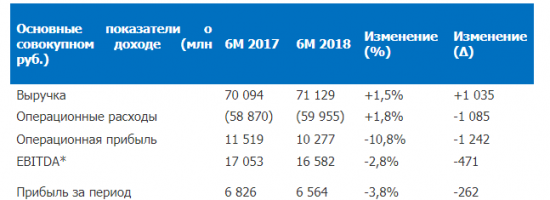

ОГК-2: результаты за 1П18 по МСФО

Выручка выросла на 1.5% г/г и составила 71.1 млрд руб., отражая рост цен на электроэнергию и мощность, который нивелировал негативный эффект сокращения производства электроэнергии (-6% г/г до 32.6 ТВтч). Операционные расходы выросли на 1.8% г/г до 58.9 млрд руб. за счет роста фиксированных затрат на 15% г/г до 16.2 млрд руб., который был частично нейтрализован сокращением переменных затрат (-5% г/г до 39.3 млрд руб.). В результате EBITDA упала на 3% г/г до 16.6 млрд руб., а рентабельность EBITDA сократилась на 1 пп до 23%. Чистая прибыль отразила динамику EBITDA и упала на 3.8% до 6.6 млрд руб. FCF в 1П18 составил 9.9 млрд руб., прибавив 19% г/г на фоне роста OCF.

На наш взгляд, это НЕЙТРАЛЬНЫЕ результаты, и мы не ожидаем никакой реакции в акциях. Мы ожидаем, что на телеконференции, запланированной на сегодня на 11:00, ОГК-2 представит подробный прогноз по финансовым результатам за 2018, планы по модернизации в рамках нового механизма ДПМ', а также прогноз по дивидендам. Номера для набора: +7 495 646 9315 (Россия), ID конференции: 18922464 #.

АТОН

читать дальше на смартлабе ОГК-2 - результаты по итогам 2018 г. могут быть не хуже показателей прошлого года

ОГК-2 - результаты по итогам 2018 г. могут быть не хуже показателей прошлого годаФинансовые показатели ОГК-2 по итогам 2018 года планируются не хуже достигнутых в 2017 году.

Из сообщений рамках телефонной конференции:«По прибыли на этот год мы планируем завершить год не хуже, чем 2017 год. По всем показателям. Будем стараться их превысить»

ОГК-2 в 2018 году завершает мероприятия в рамках программы ДПМ (договор о предоставлении мощности, предполагающий возврат инвестиций с гарантированной доходностью). Заявленный на этот год объем инвестиций (порядка 12 млрд руб.) будет выполнен в полном объеме.

На следующий год компания пока планирует инвестиции в размере порядка 8 млрд рублей без учета участия компании в новой программе модернизации энергомощностей, разрабатываемой правительством. Из 8 млрд руб. на 2019 год 1 млрд руб. будет направлен на выплаты гарантийных удержаний, 7 млрд руб. — на техническое перевооружение энергообъектов.

Финанз

читать дальше на смартлабе

вот вам и потенциал роста 90%… как говорят у нас, у латышей — полная дырса

Malik, ещё недавно огк-2 при похожем раскладе в отчётах стоил 50коп. Имхо нельзя исключать возврата к тем же значениям. Для этого достаточно дожить год без списаний и увеличить процент отчислений на дивы, например, до 35.

ЗЫ Менеджмент увеличил свою долю. Это что-то да значит…

Саша Пушкин, валяйте, мне не жалко )

вот вам и потенциал роста 90%… как говорят у нас, у латышей — полная дырса

Malik, ещё недавно огк-2 при похожем раскладе в отчётах стоил 50коп. Имхо нельзя исключать возврата к тем же значениям. Для этого достаточно дожить год без списаний и увеличить процент отчислений на дивы, например, до 35.

ЗЫ Менеджмент увеличил свою долю. Это что-то да значит…

ОГК-2 полугодовой отчет.

ОГК-2 полугодовой отчет.

Пару часов назад ОГК-2 представили неаудированную финансовую отчетность за 1 половину 2018 г.

Выручка компании прибавила 1.5%, EBITDA снизилась на 3% чистая прибыль снизилась на 4%.

Снижение EBITDA обусловлено изменением ряда статей:

-ростом выручки от прочей реализации на 1 млрд. р.;

-снижение расходов на топливо на 2 млрд. р. компенсировал рост амортизации на 1 млрд. р. и штраф за нарушение договора в 1 млрд. р. В целом рост остальных статей операционных расходов откусил от EBITDA на 1 млрд. р. больше чем в предыдущем полугодии;

-Убыток от обесценения финансовых активов составил 900 млн. р. против восстановления убытка на 300 млн. р. в предыдущем полугодии;

Снижение выплачиваемого процента по кредитам и уменьшение расходов по налогу немного компенсировало падение прибыли от операционной деятельности, ЧП сократилась всего на 4%.

читать дальше на смартлабе

Акции ОГК-2 вышли на одно из первых мест по уровню дивидендной доходности — ВТБ Капитал

ОГК-2 29 августа опубликует финансовые результаты за 1 полугодие 2018 года по МСФО.

Результаты, как мы полагаем, не окажут существенного влияния на стоимость акций компании (по нашим оценкам, в годовом сопоставлении EBITDA незначительно снизилась).

ВТБ Капитал

Между тем на текущих уровнях компания выглядит дешево: акции торгуются с прогнозным коэффициентом EV/EBITDA за 2018 г. всего 3,0x, с дисконтом в 3% к бумагам российских аналогов. Как ожидается, доходность свободного денежного потока за 2018 г. достигнет впечатляющих 42%, хотя пока неясно, выльется ли это в рост дивидендной доходности. На наш взгляд, компания также может существенно выиграть от инвестиций в модернизацию мощностей. Наша оценка прогнозной цены акций ОГК-2 на 12-месячном горизонте сталась без изменений (0,63 руб.), предполагая полную доходность в 90%. В отношении акций ОГК-2 мы подтверждаем рекомендацию «покупать».

Результаты за 1 полугодие 2018 года по МСФО – ничего особенно впечатляющего не ожидается. Мы полагаем, что каких-либо позитивных сюрпризов финансовая отчетность не преподнесет и с точки зрения рынка акций останется нейтральной. По нашим расчетам, выручка осталась на уровне прошлого года (70 242 млн руб.), а основное влияние на нее оказали операционные результаты и работа ДПМ-блоков. В то же время скорректированная EBITDA, по нашим оценкам, снизилась на 4% г/г, до 16 367 млн руб. С учетом более быстрого снижения долговой нагрузки мы прогнозируем сокращение чистой прибыли на 7% г/г, до 6 377 млн руб.

Мы ожидаем, что в ходе телеконференции, посвященной выходу отчетности, руководство ОГК-2 представит прогноз финансовых и операционных показателей по итогам года, а также план модернизации и ожидаемый объем мощностей. Мы также надеемся услышать последнюю оценку капзатрат и новости о прогрессе по проекту Грозненской ТЭС, которая уже скоро должна быть запущена в строй. Детали телеконференции будут объявлены позднее.

Наиболее привлекательная из компаний Газпром энергохолдинга. Мы по-прежнему считаем ОГК-2 наиболее привлекательным из трех публичных дочерних предприятий Газпром энергохолдинга. Инвестиционная привлекательность компании подкрепляется такими факторами, как отложенное снижение доходов от ДПМ-проектов, умеренные потребности в модернизации, высокие темпы снижения долговой нагрузки и привлекательная оценка акций (с точки зрения прогнозного EV/EBITDA за 2018 г. дисконт к бумагам российских и зарубежных аналогов составляет 3% и 60% соответственно, а точки зрения P/E – 25% и 75% соответственно). После недавнего снижения цены акций ОГК-2 вышла на одно из первых мест по уровню дивидендной доходности (несмотря на сравнительно низкий коэффициент дивидендных выплат в 25%), а высокие темпы сокращения долговой нагрузки позволяют инвесторам ожидать от компании позитивных сюрпризов.

читать дальше на смартлабе

stanislava, а теперь посчитайте дивидендную доходность гэха при коэффициенте выплат 50%.

Газпром точно раскулачат на большие дивы,

Всем остальным точно также придётся по вертикали наверх поделиться.

инфа 100%.

каждый принимает решение сам.

)))

Антон Ромашов, что значит инфа 100%?)

Тимофей Мартынов, Газпром через НДПИ раскулачивают, а он ГЭХ через внутригрупповые займы и цены на топливо.

Andrey Vlasov, Газпрому сказали не прятать прибыль, это раз. отчеты мсфо подтверждение.

норма выплат такая же как по прошлому году УЖЕ даст в Газпроме дивов рублей 12, а уж если разгуляться по полной то и все 25+ будет.

внутригрупповые займы в Гэхе на ГОСА не одобрили, это два.

ИИС ( самый первый и умный, естественно) долго один платить дивы в 50% от прибыли два раза в год не будет, правила игры немного меняются и кто подстраивается первым — получает условный плюсик. это три.

ОГК-2 - выручка по МСФО за I полугодие 2018 года увеличилась на 1,5%

ОГК-2 - выручка по МСФО за I полугодие 2018 года увеличилась на 1,5%

Выручка Группы за 6 месяцев 2018 года составила 71 млрд 129 млн рублей, увеличившись на 1,5% по сравнению с аналогичным периодом предыдущего года.

Операционные расходы выросли на 1,8% и составили 59 млрд 955 млн рублей. Увеличение связано в том числе с ростом затрат на амортизацию.

В результате операционная прибыль сократилась на 10,8% и составила 10 млрд 277 млн рублей. Показатель EBITDA составил 16 млрд 582 млн рублей, что на 2,8% меньше результата за 1 полугодие 2017 года. Прибыль снизилась на 3,8% – до 6 млрд 564 млн рублей.

пресс-релиз

читать дальше на смартлабе

Акции ОГК-2 вышли на одно из первых мест по уровню дивидендной доходности — ВТБ Капитал

ОГК-2 29 августа опубликует финансовые результаты за 1 полугодие 2018 года по МСФО.

Результаты, как мы полагаем, не окажут существенного влияния на стоимость акций компании (по нашим оценкам, в годовом сопоставлении EBITDA незначительно снизилась).

ВТБ Капитал

Между тем на текущих уровнях компания выглядит дешево: акции торгуются с прогнозным коэффициентом EV/EBITDA за 2018 г. всего 3,0x, с дисконтом в 3% к бумагам российских аналогов. Как ожидается, доходность свободного денежного потока за 2018 г. достигнет впечатляющих 42%, хотя пока неясно, выльется ли это в рост дивидендной доходности. На наш взгляд, компания также может существенно выиграть от инвестиций в модернизацию мощностей. Наша оценка прогнозной цены акций ОГК-2 на 12-месячном горизонте сталась без изменений (0,63 руб.), предполагая полную доходность в 90%. В отношении акций ОГК-2 мы подтверждаем рекомендацию «покупать».

Результаты за 1 полугодие 2018 года по МСФО – ничего особенно впечатляющего не ожидается. Мы полагаем, что каких-либо позитивных сюрпризов финансовая отчетность не преподнесет и с точки зрения рынка акций останется нейтральной. По нашим расчетам, выручка осталась на уровне прошлого года (70 242 млн руб.), а основное влияние на нее оказали операционные результаты и работа ДПМ-блоков. В то же время скорректированная EBITDA, по нашим оценкам, снизилась на 4% г/г, до 16 367 млн руб. С учетом более быстрого снижения долговой нагрузки мы прогнозируем сокращение чистой прибыли на 7% г/г, до 6 377 млн руб.

Мы ожидаем, что в ходе телеконференции, посвященной выходу отчетности, руководство ОГК-2 представит прогноз финансовых и операционных показателей по итогам года, а также план модернизации и ожидаемый объем мощностей. Мы также надеемся услышать последнюю оценку капзатрат и новости о прогрессе по проекту Грозненской ТЭС, которая уже скоро должна быть запущена в строй. Детали телеконференции будут объявлены позднее.

Наиболее привлекательная из компаний Газпром энергохолдинга. Мы по-прежнему считаем ОГК-2 наиболее привлекательным из трех публичных дочерних предприятий Газпром энергохолдинга. Инвестиционная привлекательность компании подкрепляется такими факторами, как отложенное снижение доходов от ДПМ-проектов, умеренные потребности в модернизации, высокие темпы снижения долговой нагрузки и привлекательная оценка акций (с точки зрения прогнозного EV/EBITDA за 2018 г. дисконт к бумагам российских и зарубежных аналогов составляет 3% и 60% соответственно, а точки зрения P/E – 25% и 75% соответственно). После недавнего снижения цены акций ОГК-2 вышла на одно из первых мест по уровню дивидендной доходности (несмотря на сравнительно низкий коэффициент дивидендных выплат в 25%), а высокие темпы сокращения долговой нагрузки позволяют инвесторам ожидать от компании позитивных сюрпризов.

читать дальше на смартлабе

stanislava, а теперь посчитайте дивидендную доходность гэха при коэффициенте выплат 50%.

Газпром точно раскулачат на большие дивы,

Всем остальным точно также придётся по вертикали наверх поделиться.

инфа 100%.

каждый принимает решение сам.

)))

Антон Ромашов, что значит инфа 100%?)

Тимофей Мартынов, Газпром через НДПИ раскулачивают, а он ГЭХ через внутригрупповые займы и цены на топливо.

Акции ОГК-2 вышли на одно из первых мест по уровню дивидендной доходности — ВТБ Капитал

ОГК-2 29 августа опубликует финансовые результаты за 1 полугодие 2018 года по МСФО.

Результаты, как мы полагаем, не окажут существенного влияния на стоимость акций компании (по нашим оценкам, в годовом сопоставлении EBITDA незначительно снизилась).

ВТБ Капитал

Между тем на текущих уровнях компания выглядит дешево: акции торгуются с прогнозным коэффициентом EV/EBITDA за 2018 г. всего 3,0x, с дисконтом в 3% к бумагам российских аналогов. Как ожидается, доходность свободного денежного потока за 2018 г. достигнет впечатляющих 42%, хотя пока неясно, выльется ли это в рост дивидендной доходности. На наш взгляд, компания также может существенно выиграть от инвестиций в модернизацию мощностей. Наша оценка прогнозной цены акций ОГК-2 на 12-месячном горизонте сталась без изменений (0,63 руб.), предполагая полную доходность в 90%. В отношении акций ОГК-2 мы подтверждаем рекомендацию «покупать».

Результаты за 1 полугодие 2018 года по МСФО – ничего особенно впечатляющего не ожидается. Мы полагаем, что каких-либо позитивных сюрпризов финансовая отчетность не преподнесет и с точки зрения рынка акций останется нейтральной. По нашим расчетам, выручка осталась на уровне прошлого года (70 242 млн руб.), а основное влияние на нее оказали операционные результаты и работа ДПМ-блоков. В то же время скорректированная EBITDA, по нашим оценкам, снизилась на 4% г/г, до 16 367 млн руб. С учетом более быстрого снижения долговой нагрузки мы прогнозируем сокращение чистой прибыли на 7% г/г, до 6 377 млн руб.

Мы ожидаем, что в ходе телеконференции, посвященной выходу отчетности, руководство ОГК-2 представит прогноз финансовых и операционных показателей по итогам года, а также план модернизации и ожидаемый объем мощностей. Мы также надеемся услышать последнюю оценку капзатрат и новости о прогрессе по проекту Грозненской ТЭС, которая уже скоро должна быть запущена в строй. Детали телеконференции будут объявлены позднее.

Наиболее привлекательная из компаний Газпром энергохолдинга. Мы по-прежнему считаем ОГК-2 наиболее привлекательным из трех публичных дочерних предприятий Газпром энергохолдинга. Инвестиционная привлекательность компании подкрепляется такими факторами, как отложенное снижение доходов от ДПМ-проектов, умеренные потребности в модернизации, высокие темпы снижения долговой нагрузки и привлекательная оценка акций (с точки зрения прогнозного EV/EBITDA за 2018 г. дисконт к бумагам российских и зарубежных аналогов составляет 3% и 60% соответственно, а точки зрения P/E – 25% и 75% соответственно). После недавнего снижения цены акций ОГК-2 вышла на одно из первых мест по уровню дивидендной доходности (несмотря на сравнительно низкий коэффициент дивидендных выплат в 25%), а высокие темпы сокращения долговой нагрузки позволяют инвесторам ожидать от компании позитивных сюрпризов.

читать дальше на смартлабе

stanislava, а теперь посчитайте дивидендную доходность гэха при коэффициенте выплат 50%.

Газпром точно раскулачат на большие дивы,

Всем остальным точно также придётся по вертикали наверх поделиться.

инфа 100%.

каждый принимает решение сам.

)))

Антон Ромашов, что значит инфа 100%?)

Акции ОГК-2 вышли на одно из первых мест по уровню дивидендной доходности — ВТБ Капитал

ОГК-2 29 августа опубликует финансовые результаты за 1 полугодие 2018 года по МСФО.

Результаты, как мы полагаем, не окажут существенного влияния на стоимость акций компании (по нашим оценкам, в годовом сопоставлении EBITDA незначительно снизилась).

ВТБ Капитал

Между тем на текущих уровнях компания выглядит дешево: акции торгуются с прогнозным коэффициентом EV/EBITDA за 2018 г. всего 3,0x, с дисконтом в 3% к бумагам российских аналогов. Как ожидается, доходность свободного денежного потока за 2018 г. достигнет впечатляющих 42%, хотя пока неясно, выльется ли это в рост дивидендной доходности. На наш взгляд, компания также может существенно выиграть от инвестиций в модернизацию мощностей. Наша оценка прогнозной цены акций ОГК-2 на 12-месячном горизонте сталась без изменений (0,63 руб.), предполагая полную доходность в 90%. В отношении акций ОГК-2 мы подтверждаем рекомендацию «покупать».

Результаты за 1 полугодие 2018 года по МСФО – ничего особенно впечатляющего не ожидается. Мы полагаем, что каких-либо позитивных сюрпризов финансовая отчетность не преподнесет и с точки зрения рынка акций останется нейтральной. По нашим расчетам, выручка осталась на уровне прошлого года (70 242 млн руб.), а основное влияние на нее оказали операционные результаты и работа ДПМ-блоков. В то же время скорректированная EBITDA, по нашим оценкам, снизилась на 4% г/г, до 16 367 млн руб. С учетом более быстрого снижения долговой нагрузки мы прогнозируем сокращение чистой прибыли на 7% г/г, до 6 377 млн руб.

Мы ожидаем, что в ходе телеконференции, посвященной выходу отчетности, руководство ОГК-2 представит прогноз финансовых и операционных показателей по итогам года, а также план модернизации и ожидаемый объем мощностей. Мы также надеемся услышать последнюю оценку капзатрат и новости о прогрессе по проекту Грозненской ТЭС, которая уже скоро должна быть запущена в строй. Детали телеконференции будут объявлены позднее.

Наиболее привлекательная из компаний Газпром энергохолдинга. Мы по-прежнему считаем ОГК-2 наиболее привлекательным из трех публичных дочерних предприятий Газпром энергохолдинга. Инвестиционная привлекательность компании подкрепляется такими факторами, как отложенное снижение доходов от ДПМ-проектов, умеренные потребности в модернизации, высокие темпы снижения долговой нагрузки и привлекательная оценка акций (с точки зрения прогнозного EV/EBITDA за 2018 г. дисконт к бумагам российских и зарубежных аналогов составляет 3% и 60% соответственно, а точки зрения P/E – 25% и 75% соответственно). После недавнего снижения цены акций ОГК-2 вышла на одно из первых мест по уровню дивидендной доходности (несмотря на сравнительно низкий коэффициент дивидендных выплат в 25%), а высокие темпы сокращения долговой нагрузки позволяют инвесторам ожидать от компании позитивных сюрпризов.

читать дальше на смартлабе

stanislava, а теперь посчитайте дивидендную доходность гэха при коэффициенте выплат 50%.

Газпром точно раскулачат на большие дивы,

Всем остальным точно также придётся по вертикали наверх поделиться.

инфа 100%.

каждый принимает решение сам.

)))

ОГК-2 — глава Газпром энергохолдинга увеличил долю в компании до 0,09%

Генеральный директор «Газпромэнергохолдинга» (ГЭХ) Денис Федоров купил 0,006% акций ОГК-2, находящейся под контролем ГЭХ, и увеличил долю в генерирующей компании до 0,09%.До этого доля Федорова составляла 0,084% Соответствующее изменение произошло 14 августа.

Ранее, в мае, Федоров приобрел 0,046456% акций "Мосэнерго"

сообщение

читать дальше на смартлабе

редактор Боб, почему только про мужчин пишите?!)) и дама тоже купила — Коробкина Ирина, член Совета Директоров! и на такой же объем

Marina from Invest-idei.ru, я устал уже повторять везде что это годовое вознаграждение членам совета директоров. Откройте отчет за 17 год годовой и прочитайте.

Им эти 2 млн на конфетки для чая только хватит. Акции ОГК-2 вышли на одно из первых мест по уровню дивидендной доходности - ВТБ Капитал

Акции ОГК-2 вышли на одно из первых мест по уровню дивидендной доходности - ВТБ Капитал

ОГК-2 29 августа опубликует финансовые результаты за 1 полугодие 2018 года по МСФО.

Результаты, как мы полагаем, не окажут существенного влияния на стоимость акций компании (по нашим оценкам, в годовом сопоставлении EBITDA незначительно снизилась).

ВТБ Капитал

Между тем на текущих уровнях компания выглядит дешево: акции торгуются с прогнозным коэффициентом EV/EBITDA за 2018 г. всего 3,0x, с дисконтом в 3% к бумагам российских аналогов. Как ожидается, доходность свободного денежного потока за 2018 г. достигнет впечатляющих 42%, хотя пока неясно, выльется ли это в рост дивидендной доходности. На наш взгляд, компания также может существенно выиграть от инвестиций в модернизацию мощностей. Наша оценка прогнозной цены акций ОГК-2 на 12-месячном горизонте сталась без изменений (0,63 руб.), предполагая полную доходность в 90%. В отношении акций ОГК-2 мы подтверждаем рекомендацию «покупать».

Результаты за 1 полугодие 2018 года по МСФО – ничего особенно впечатляющего не ожидается. Мы полагаем, что каких-либо позитивных сюрпризов финансовая отчетность не преподнесет и с точки зрения рынка акций останется нейтральной. По нашим расчетам, выручка осталась на уровне прошлого года (70 242 млн руб.), а основное влияние на нее оказали операционные результаты и работа ДПМ-блоков. В то же время скорректированная EBITDA, по нашим оценкам, снизилась на 4% г/г, до 16 367 млн руб. С учетом более быстрого снижения долговой нагрузки мы прогнозируем сокращение чистой прибыли на 7% г/г, до 6 377 млн руб.

Мы ожидаем, что в ходе телеконференции, посвященной выходу отчетности, руководство ОГК-2 представит прогноз финансовых и операционных показателей по итогам года, а также план модернизации и ожидаемый объем мощностей. Мы также надеемся услышать последнюю оценку капзатрат и новости о прогрессе по проекту Грозненской ТЭС, которая уже скоро должна быть запущена в строй. Детали телеконференции будут объявлены позднее.

Наиболее привлекательная из компаний Газпром энергохолдинга. Мы по-прежнему считаем ОГК-2 наиболее привлекательным из трех публичных дочерних предприятий Газпром энергохолдинга. Инвестиционная привлекательность компании подкрепляется такими факторами, как отложенное снижение доходов от ДПМ-проектов, умеренные потребности в модернизации, высокие темпы снижения долговой нагрузки и привлекательная оценка акций (с точки зрения прогнозного EV/EBITDA за 2018 г. дисконт к бумагам российских и зарубежных аналогов составляет 3% и 60% соответственно, а точки зрения P/E – 25% и 75% соответственно). После недавнего снижения цены акций ОГК-2 вышла на одно из первых мест по уровню дивидендной доходности (несмотря на сравнительно низкий коэффициент дивидендных выплат в 25%), а высокие темпы сокращения долговой нагрузки позволяют инвесторам ожидать от компании позитивных сюрпризов.

читать дальше на смартлабе

ОГК-2 отчитаеся 29 августа. Кто верит в апсайд 90%?

Тимофей Мартынов, Я верую!

а по поводу анализа — стажеры-аналитики из ВТБ наткнулись на старую подшивку анализов Наташи

Malik, не гони

Там Владимир Скляр

Он грамотный чел

Тимофей Мартынов, а Станислав Клещев куда подевался?

Malik, он работает не в ВТБ капитал, а в розничном брокере который раньше был втб24

ОГК-2 - факторы роста и падения акций

- До 3 кв 2024 г. выплаты по ДПМ будут еще достаточно высокими (22.07.2021)

- Выработка электроэнергии с начала 2023 г. +7,5%, в 3 квартале +10,8% (16.10.2023)

- Дивиденды 50% от скорректированной чистой прибыли по РСБУ и МСФО (16.10.2023)

- Одобрена доп.эмиссия 13.10.23г., в итоге-уставной капитал увеличится на 43,72% (16.10.2023)

- Пик платежей ДПМ пройден, а с конца 2024г. уменьшится в разы, а значит, резко снизится чистая прибыль (16.10.2023)

ОГК-2 - описание компании

ПАО «ОГК-2» - ведущая компания тепловой генерации в составе 11 действующих и одной строящейся электростанции суммарной установленной мощностью 20 ГВт. Филиалы компании в 2015 г. произвели 64 млрд кВтч электроэнергии (около 6% выработки электроэнергии в России). Топливный баланс: 65% — газ, 35% — уголь.В состав Компании входят: Сургутская ГРЭС-1, Рязанская ГРЭС, Киришская ГРЭС, Ставропольская ГРЭС, Новочеркасская ГРЭС, Троицкая ГРЭС, Красноярская ГРЭС-2, Череповецкая ГРЭС, Серовская ГРЭС, Псковская ГРЭС и Адлерская ТЭС.

Контролирующим акционером компании является ООО «Газпром энергохолдинг» (100-процентное дочернее общество ПАО «Газпром»).

Основной контрагент — ЦФР, на который приходится 46% выручки (2017)

Мощность станций: 20ГВт

Новые мощности (ДПМ): 20%

Топливо: газ (65%) уголь (35%)

график выхода из 10летнего срока ДПМ мощностей

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций