пишет

t.me/RaifFocusPocus/2111

НОВАТЭК: рост инвестиций в СПГ, несмотря на тяжелый 2020 г.

(1)

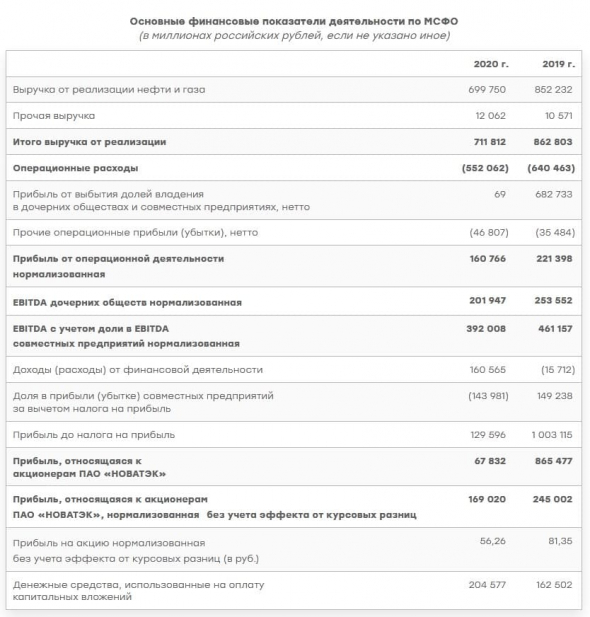

Восстановление цен на газ и рост объемов продаж поддержали финансовые показатели НОВАТЭКа в 4 кв. Вчера НОВАТЭК (BBB/Baa2/BBB) опубликовал финансовые результаты за 4 кв. 2020 г., которые мы оцениванием нейтрально с точки зрения кредитного профиля ввиду низкого уровня долговой нагрузки компании. Предыдущий квартал ознаменовался существенным восстановлением цен на газ, которые выросли более чем на 80% кв./кв. до 184 долл./тыс. куб. м (TTF) и превысили уровень 4 кв. 2019 г. (+5% г./г.). Однако цены на нефть в сравнении с прошлым годом существенно снизились (-28% г./г. до 44,7 долл./барр.), несмотря на улучшение в 4 кв. 2020 г. (+4% кв./кв.). В то же время, финансовые результаты были поддержаны более сильными показателями продаж газа (+3% г./г. до 21,5 млрд куб. м) и жидких углеводородов (+3% г./г. до 3,6 млн т). В результате выручка компании в 4 кв. сократилась незначительно (-1% г./г. до 220 млрд руб.), а EBITDA повысилась на 8% г./г. до 68 млрд руб. При этом чистая прибыль НОВАТЭКа уменьшилась на 4% г./г. до 47 млрд руб. из-за более высокой эффективной ставки налога на прибыль.

Однако свободный денежный поток оказался отрицательным на фоне инвестиций в оборотный капитал и роста капзатрат. Несмотря на рост EBITDA, операционный денежный поток компании сократился на 26% г./г. (до 59 млрд руб.) на фоне инвестиций в оборотный капитал (18 млрд руб.), а также двукратного снижения поступлений от совместных предприятий в виде дивидендов и процентов (11 млрд руб. против 20 млрд руб. в 4 кв. 2019 г.). Более того, НОВАТЭК также нарастил капитальные вложения (+19% г./г. до 62 млрд руб.), прежде всего, в инфраструктуру для будущих СПГ-проектов (+30% г./г. до 24 млрд руб.) и развитие Северо-Русского кластера (+19% г./г. до 10 млрд руб.). В итоге свободный денежный поток компании в 4 кв. 2020 г. стал отрицательным (-3 млрд руб.).

В 4 кв. 2020 г. НОВАТЭК выдал новый заем Арктик СПГ-2 в размере 38 млрд руб. Стоит также отметить, что в прошедшем квартале НОВАТЭК предоставил дополнительный заем Арктик СПГ-2 на сумму 38 млрд руб. При этом в 4 кв. компания получила более 27 млрд руб. в качестве погашения ранее выданных займов другим совместным предприятиям НОВАТЭКа – Ямалу СПГ и Тернефтегазу. В итоге общий размер займов, выданных на конец 2020 г., составил около 432 млрд руб. (против 282 млрд руб. на конец 2019 г.), большая часть которых приходится на Арктик СПГ-2 (215 млрд руб.) и Ямал СПГ (210 млрд руб.).

В результате долговая нагрузка выросла до 0,2х Чистый долг/EBITDA, однако она остается невысокой. Помимо выдачи займов совместным предприятиям в 4 кв. НОВАТЭК также выплатил дивиденды (включая неконтролирующим акционерам) в объеме 39 млрд руб., а также погасил проценты (в т.ч. лизинговые платежи) на сумму 2 млрд руб. При этом в отчетном периоде компания привлекла заемные средства в размере 33 млрд руб. В результате с учетом эффекта от изменения курса валют объем денежных средств на балансе (включая краткосрочные депозиты) сократился более чем на 30 млрд руб. до 183 млрд руб. В то же время объем долга вырос на 20 млрд руб. до 222 млрд руб., в результате чего чистый долг НОВАТЭКа увеличился до 40 млрд руб. (против чистой денежной позиции в 14 млрд руб. в 3 кв.). Долговая нагрузка при этом повысилась до 0,2х Чистый долг/EBITDA LTM, однако остается незначительной.

(2)

Рост цен на углеводороды поддержит показатели НОВАТЭКа в 2021 г., долговая нагрузка останется низкой. По нашим оценкам, восстановление цен на углеводороды, продолжающееся в первые месяцы нового года, должно оказать поддержку финансовым показателям НОВАТЭКа в 2021 г. Так, к середине февраля цены на нефть марки Brent превысили уровень 63 долл./барр., что более чем на 50% выше среднего уровня 2020 г. Помимо этого, цены на газ на международных рынках в начале 2021 г. также продемонстрировали значительный рост на фоне суровых погодных условий и сокращения поставок СПГ. В частности, в январе 2021 г. цены на европейском рынке в моменте превышали 300 долл./тыс. куб. м, а цены на азиатском рынке поднимались выше отметки в 1000 долл./ тыс. куб. м. При этом более высокий отбор газа из хранилищ со стороны европейских потребителей привел к резкому сокращению газовых запасов в Европе – с 80% в декабре 2020 г. до 45% в феврале 2021 г. По нашему мнению, данное сокращение позволит предотвратить существенное падение цен на газ после окончания зимнего периода и восстановления поставок СПГ в Европу. В целом мы ожидаем сохранения долговой нагрузки НОВАТЭКа на невысоком уровне в 2021 г.

В обращении присутствует лишь короткий выпуск евробондов эмитента NVTKRM 22 (YTM 1,29%), который имеет спред 45 б.п. к суверенной кривой (выглядит справедливым).

По нашему мнению, в сегменте длинных и среднесрочных выпусков премия бондов нефтегазовых эмитентов РФ к суверенной кривой является низкой, поскольку автономные кредитные метрики сектора ухудшились сильнее. Кроме того, возросла и налоговая нагрузка на сектор. В этой связи мы считаем суверенные бумаги РФ (в частности, RUSSIA 28, 30) лучшей альтернативой (они позволят получить не меньшую текущую доходность на горизонте следующих 12М, кроме того, в суверенных бумагах значительно ниже валютный риск, который присутствует в корпоративных бумагах из-за особенностей налогообложения).

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций