Закрываем геп 1373р

ezomm, Когда протестируем сопротивление сверху?

| Число акций ао | 3 036 млн |

| Номинал ао | 0.1 руб |

| Тикер ао |

|

| Капит-я | 3 802,1 млрд |

| Выручка | 1 371,5 млрд |

| EBITDA | 889,8 млрд |

| Прибыль | 463,0 млрд |

| Дивиденд ао | 78,59 |

| P/E | 8,2 |

| P/S | 2,8 |

| P/BV | 1,5 |

| EV/EBITDA | 4,3 |

| Див.доход ао | 6,3% |

| НОВАТЭК Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Пожалуй, самая сложная отчетность для анализа на российском рынке в силу структуры компании. 48% добычи природного газа НОВАТЭКА приходится на его долю в совместных предприятиях (СП), которые не консолидируются, а учитываются методом долевого участия.

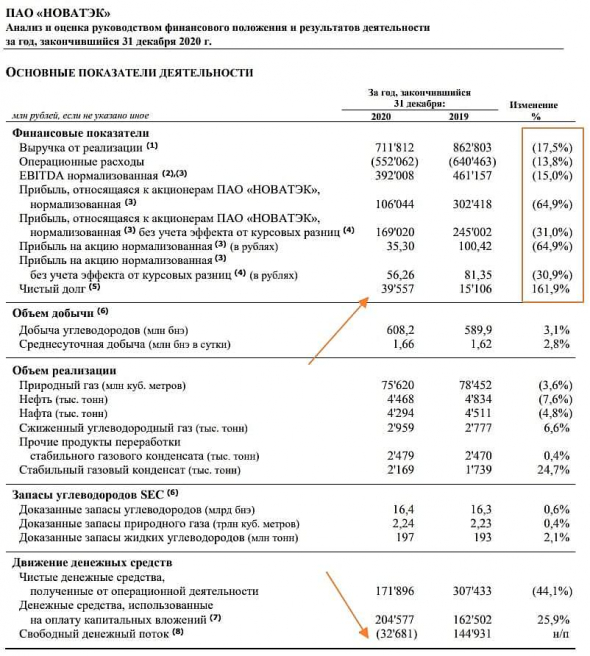

Выручка за 2020 год составила 712 млрд. По сути, это выручка от старого газового бизнеса НОВАТЭКА + выручка от перепродажи части газа, добытого на совместных предприятиях и за который НОВАТЭК заплатил 214 млрд. Через перепродажу продукции частично, но не полностью раскрывается масштаб деятельности СП: в 2020-м суммарная выручка «Ямал СПГ», «Арктикгаз» и «Нортгаз» составила 515 млрд (доля НОВАТЭКА в этих СП – 50%).

Нормализованная EBITDA упала на 15% до 392 млрд, причем больше всего пострадала традиционная добыча газа, EBITDA у «Ямал СПГ» снизилась всего на 1,8% — следствие превышения проектного уровня мощности на 13%. Но благодаря девальвации «Ямал СПГ» получил чистый убыток 357 млрд, в доле НОВАТЭКа убыток 179 млрд – теперь «Ямал СПГ» пропал с баланса, т.к. чистые активы стали отрицательными, остались только выданные займы. Вывод денег из проекта идет в виде выплаты процентов по займам: в 2019-м инвесторы «Ямал СПГ» получили 127 млрд, в 2020-м уже 163 млрд. НОВАТЭК за два года получил в общей сложности 113,5 млрд рублей.

Даже с учетом реализуемого «Арктик-СПГ-2» НОВАТЭК выглядит дороговато: в доковидное время традиционный бизнес давал 250 млрд нормализованной EBITDA, «Ямал СПГ» 130, прочие – еще 75 млрд. Aрктик СПГ 2 (19,8 млн т, 60% у НОВАТЭКа) будет давать приблизительно 170 млрд (если считать пропорционально «Ямал СПГ»). Итого 625 млрд EBITDA за 4,13 трлн капитализации.

Дилетант, Итого 625 млрд EBITDA за 4,13 трлн капитализации.

при том, что EV будет расти (долг вынуждены будут наращивать), мы получаем EV/EBITDA= 6.6 — это не дороговато, это ****** как дорого для нефтегазовой компании!

хотя по факту за 2020 года нормализованная EBITDA у них 392 млрд.(см. отчет ниже), а это EV/EBITDA = 10.5!!! Это космос!!!

Nox, проблемы долга в данный момент нет. 220 млрд при активах в 2 трлн — это ни о чем. В этом году компания обратно вернется к положительному FCF.

Оценка перспектив роста выглядит чересчур оптимистичной. Компания хорошая, но уж очень дорогая.

Дилетант, всему есть своя цена и она не 57,5 млрд. долл. при таких размерах бизнеса! 30-35 млрд. долл — это с учетом всех перспектив и росте ликвидности в акции!

Пожалуй, самая сложная отчетность для анализа на российском рынке в силу структуры компании. 48% добычи природного газа НОВАТЭКА приходится на его долю в совместных предприятиях (СП), которые не консолидируются, а учитываются методом долевого участия.

Выручка за 2020 год составила 712 млрд. По сути, это выручка от старого газового бизнеса НОВАТЭКА + выручка от перепродажи части газа, добытого на совместных предприятиях и за который НОВАТЭК заплатил 214 млрд. Через перепродажу продукции частично, но не полностью раскрывается масштаб деятельности СП: в 2020-м суммарная выручка «Ямал СПГ», «Арктикгаз» и «Нортгаз» составила 515 млрд (доля НОВАТЭКА в этих СП – 50%).

Нормализованная EBITDA упала на 15% до 392 млрд, причем больше всего пострадала традиционная добыча газа, EBITDA у «Ямал СПГ» снизилась всего на 1,8% — следствие превышения проектного уровня мощности на 13%. Но благодаря девальвации «Ямал СПГ» получил чистый убыток 357 млрд, в доле НОВАТЭКа убыток 179 млрд – теперь «Ямал СПГ» пропал с баланса, т.к. чистые активы стали отрицательными, остались только выданные займы. Вывод денег из проекта идет в виде выплаты процентов по займам: в 2019-м инвесторы «Ямал СПГ» получили 127 млрд, в 2020-м уже 163 млрд. НОВАТЭК за два года получил в общей сложности 113,5 млрд рублей.

Даже с учетом реализуемого «Арктик-СПГ-2» НОВАТЭК выглядит дороговато: в доковидное время традиционный бизнес давал 250 млрд нормализованной EBITDA, «Ямал СПГ» 130, прочие – еще 75 млрд. Aрктик СПГ 2 (19,8 млн т, 60% у НОВАТЭКа) будет давать приблизительно 170 млрд (если считать пропорционально «Ямал СПГ»). Итого 625 млрд EBITDA за 4,13 трлн капитализации.

Дилетант, Итого 625 млрд EBITDA за 4,13 трлн капитализации.

при том, что EV будет расти (долг вынуждены будут наращивать), мы получаем EV/EBITDA= 6.6 — это не дороговато, это ****** как дорого для нефтегазовой компании!

хотя по факту за 2020 года нормализованная EBITDA у них 392 млрд.(см. отчет ниже), а это EV/EBITDA = 10.5!!! Это космос!!!

Nox, проблемы долга в данный момент нет. 220 млрд при активах в 2 трлн — это ни о чем. В этом году компания обратно вернется к положительному FCF.

Оценка перспектив роста выглядит чересчур оптимистичной. Компания хорошая, но уж очень дорогая.

Пожалуй, самая сложная отчетность для анализа на российском рынке в силу структуры компании. 48% добычи природного газа НОВАТЭКА приходится на его долю в совместных предприятиях (СП), которые не консолидируются, а учитываются методом долевого участия.

Выручка за 2020 год составила 712 млрд. По сути, это выручка от старого газового бизнеса НОВАТЭКА + выручка от перепродажи части газа, добытого на совместных предприятиях и за который НОВАТЭК заплатил 214 млрд. Через перепродажу продукции частично, но не полностью раскрывается масштаб деятельности СП: в 2020-м суммарная выручка «Ямал СПГ», «Арктикгаз» и «Нортгаз» составила 515 млрд (доля НОВАТЭКА в этих СП – 50%).

Нормализованная EBITDA упала на 15% до 392 млрд, причем больше всего пострадала традиционная добыча газа, EBITDA у «Ямал СПГ» снизилась всего на 1,8% — следствие превышения проектного уровня мощности на 13%. Но благодаря девальвации «Ямал СПГ» получил чистый убыток 357 млрд, в доле НОВАТЭКа убыток 179 млрд – теперь «Ямал СПГ» пропал с баланса, т.к. чистые активы стали отрицательными, остались только выданные займы. Вывод денег из проекта идет в виде выплаты процентов по займам: в 2019-м инвесторы «Ямал СПГ» получили 127 млрд, в 2020-м уже 163 млрд. НОВАТЭК за два года получил в общей сложности 113,5 млрд рублей.

Даже с учетом реализуемого «Арктик-СПГ-2» НОВАТЭК выглядит дороговато: в доковидное время традиционный бизнес давал 250 млрд нормализованной EBITDA, «Ямал СПГ» 130, прочие – еще 75 млрд. Aрктик СПГ 2 (19,8 млн т, 60% у НОВАТЭКа) будет давать приблизительно 170 млрд (если считать пропорционально «Ямал СПГ»). Итого 625 млрд EBITDA за 4,13 трлн капитализации.

Дилетант, Итого 625 млрд EBITDA за 4,13 трлн капитализации.

при том, что EV будет расти (долг вынуждены будут наращивать), мы получаем EV/EBITDA= 6.6 — это не дороговато, это ****** как дорого для нефтегазовой компании!

хотя по факту за 2020 года нормализованная EBITDA у них 392 млрд.(см. отчет ниже), а это EV/EBITDA = 10.5!!! Это космос!!!

Пожалуй, самая сложная отчетность для анализа на российском рынке в силу структуры компании. 48% добычи природного газа НОВАТЭКА приходится на его долю в совместных предприятиях (СП), которые не консолидируются, а учитываются методом долевого участия.

Выручка за 2020 год составила 712 млрд. По сути, это выручка от старого газового бизнеса НОВАТЭКА + выручка от перепродажи части газа, добытого на совместных предприятиях и за который НОВАТЭК заплатил 214 млрд. Через перепродажу продукции частично, но не полностью раскрывается масштаб деятельности СП: в 2020-м суммарная выручка «Ямал СПГ», «Арктикгаз» и «Нортгаз» составила 515 млрд (доля НОВАТЭКА в этих СП – 50%).

Нормализованная EBITDA упала на 15% до 392 млрд, причем больше всего пострадала традиционная добыча газа, EBITDA у «Ямал СПГ» снизилась всего на 1,8% — следствие превышения проектного уровня мощности на 13%. Но благодаря девальвации «Ямал СПГ» получил чистый убыток 357 млрд, в доле НОВАТЭКа убыток 179 млрд – теперь «Ямал СПГ» пропал с баланса, т.к. чистые активы стали отрицательными, остались только выданные займы. Вывод денег из проекта идет в виде выплаты процентов по займам: в 2019-м инвесторы «Ямал СПГ» получили 127 млрд, в 2020-м уже 163 млрд. НОВАТЭК за два года получил в общей сложности 113,5 млрд рублей.

Даже с учетом реализуемого «Арктик-СПГ-2» НОВАТЭК выглядит дороговато: в доковидное время традиционный бизнес давал 250 млрд нормализованной EBITDA, «Ямал СПГ» 130, прочие – еще 75 млрд. Aрктик СПГ 2 (19,8 млн т, 60% у НОВАТЭКа) будет давать приблизительно 170 млрд (если считать пропорционально «Ямал СПГ»). Итого 625 млрд EBITDA за 4,13 трлн капитализации.

Результаты НОВАТЭКа за 4К20 свидетельствуют о том, что макроэкономическая конъюнктура продолжает улучшаться. Выручка и EBITDA несколько превысили консенсус-прогнозы (на 3% и 2% соответственно).Атон

Где тут будет место Новатэку лично я не понимаю… рынок не резиновый… А поставки посредством СМП (севморпути) — это печальная печаль, особенно в тот момент, когда газ в основном используется, т.е. ЗИМОЙ. Катар + развитие экспортной инфраструктуры СПГ в США похоронят будущее Новатэка, и останется один Газпром, который будет иметь надежные способы поставки газа через трубу в Китай и Европу + СПГ-проект Sakhalin Energy.

Нью-Йорк. 17 февраля. ИНТЕРФАКС — Катар намерен оставаться крупнейшим производителем сжиженного природного газа (СПГ) в мире по крайней мере в течение следующих двух десятилетий, извлекая выгоду из роста спроса на фоне глобального перехода от нефти и угля к более чистым источникам энергии.

В интервью Bloomberg Television министр энергетики Катара Саад Шерида Аль-Кааби сказал, что страна потратит миллиарды долларов на расширение СПГ-мощностей более чем на 50%, до 126 млн т/г. Это уровень, по его словам, которого другим странам будет сложно достичь.

По словам министра, Катар сможет производить СПГ в рамках первой фазы расширения мощностей так дешево, что это будет целесообразно, даже если цены на нефть опустятся ниже $20 за баррель. «Это один из самых конкурентоспособных проектов на планете, а, может быть, и самый конкурентоспособный», — сказал он.

Сегодня вышли финансовые результаты Новатэка за 4 квартал и весь 2020 год по МСФО.

По итогам 4 квартала 2020 результаты Новатэка выглядят просто отлично:

1. Выручка выросла на 38%.

2. EBITDA выросла на 34%.

3. Чистая прибыль выросла в 3.3 раза.

А вот по итогам года результаты выглядят гораздо хуже:

1. Выручка осталась на том же уровне.

2. EBITDA выросла на 3%.

3. Чистая прибыль снизилась на 2%.

В целом, отчет вышел хороший, во всяком случае лучше, чем у Роснефти. Тем не менее, акции Новатэка

сегодня среди лидеров падения. Чем это объяснить я не знаю, но отчет, как мне кажется, здесь

не при чем.

Что за дичь В Новатэке..?

Каналы в телеграмме пытаются пампить сток (зачем? это же не 3й эшелон..)

Пока не могут определиться, то ли он от нефти отстал, то ли от цен на газ. Возникает небольшое противоречие

Bogdanoff, пойди попробуй в рынок продай этого стока с маркеткэпом в 59 ярдов долларов и PE 65 хотя бы на 50 млн долл. От рынка там ничего не останется…

Вот и вынуждены любыми средствами пампить, чтобы хоть что-то продать с такими мультипликаторами и теперь уже отрицательным FCF и растущим долгом.

Nox, отчёт рсбу читал? Глянь ради смеха)

Каналы в телеграмме пытаются пампить сток (зачем? это же не 3й эшелон..)

Пока не могут определиться, то ли он от нефти отстал, то ли от цен на газ. Возникает небольшое противоречие

Bogdanoff, пойди попробуй в рынок продай этого стока с маркеткэпом в 59 ярдов долларов и PE 65 хотя бы на 50 млн долл. От рынка там ничего не останется…

Вот и вынуждены любыми средствами пампить, чтобы хоть что-то продать с такими мультипликаторами и теперь уже отрицательным FCF и растущим долгом.

Каналы в телеграмме пытаются пампить сток (зачем? это же не 3й эшелон..)

Пока не могут определиться, то ли он от нефти отстал, то ли от цен на газ. Возникает небольшое противоречие

Каналы в телеграмме пытаются пампить сток (зачем? это же не 3й эшелон..)

Пока не могут определиться, то ли он от нефти отстал, то ли от цен на газ. Возникает небольшое противоречие