| Число акций ао | 3 036 млн |

| Номинал ао | 0.1 руб |

| Тикер ао |

|

| Капит-я | 3 722,5 млрд |

| Выручка | 1 597,3 млрд |

| EBITDA | 998,8 млрд |

| Прибыль | 383,2 млрд |

| Дивиденд ао | 35,5 |

| P/E | 9,7 |

| P/S | 2,3 |

| P/BV | 1,3 |

| EV/EBITDA | 3,8 |

| Див.доход ао | 2,9% |

| НОВАТЭК Календарь Акционеров | |

| Прошедшие события Добавить событие | |

НОВАТЭК акции

-

НОВАТЭК вывел четвертую линию проекта Ямал СПГ на полную мощность

НОВАТЭК вывел четвертую линию проекта Ямал СПГ на полную мощность

НОВАТЭК запустил на полную загрузку четвертую технологическую линию СПГ-завода «Ямал СПГ» производительностью 0,95 млн тонн в год. Линия вышла на стабильное производство сжиженного природного газа, начинаются первые полноценные отгрузки СПГ.

Предполагается, что весь СПГ, произведенный на четвертой линии «Ямал СПГ», будет продаваться на спотовом рынке.

Екатерина Колбиковой из Vygon Consulting считает, что за второе полугодие выручка четвертой очереди «Ямал СПГ» от продаж газа в порту отправления может составить $180–190 млн. Поставки СПГ в Азию для НОВАТЭКа будут практически равнодоходны экспорту в Европу с учетом ожидаемого дифференциала спотовых цен на этих рынках в $1,5–2 за MBTU до конца 2021 года.

источник

Авто-репост. Читать в блоге >>>

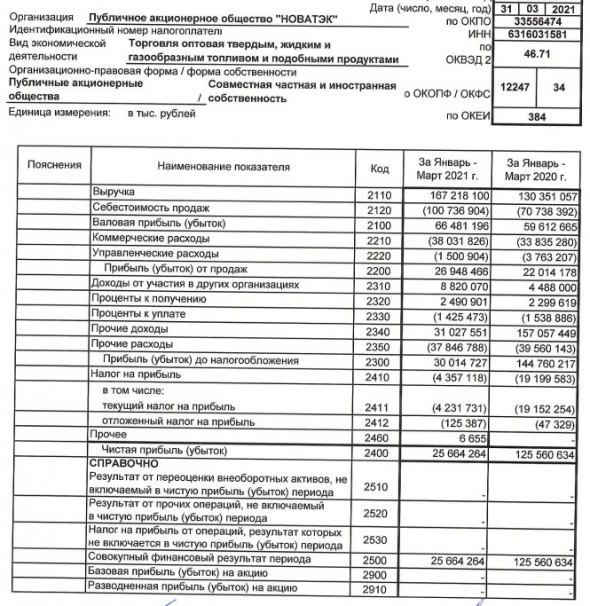

НОВАТЭК опубликовал финансовый отчет по МСФО за 1 квартал 2021 года

Чистая прибыль в размере 65,152 млрд рублей против чистого убытка годом ранее в объеме 30,68 млрд рублей.

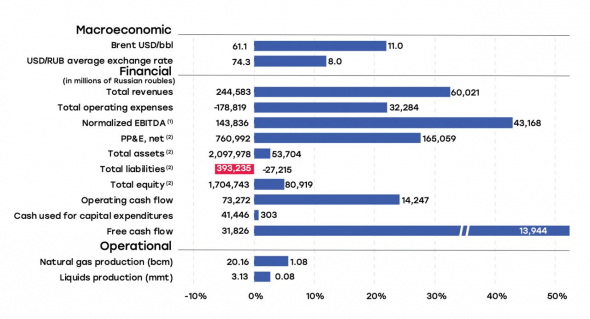

Выручка от реализации за отчетный период возросла до 244,583 млрд с 184,562 млрд рублей. (+32,5% г/г). Росту способствовало восстановление мировых цен на энергоносители и наращивание операционных показателей. Соответственно, в след за выручкой выросла и EBITDA на 43% г/г, до 143,8 млрд руб.

Денежные средства, использованные на оплату капитальных вложений, составили 41,446 млрд рублей против 41,143 млрд рублей годом ранее.

Долг за 1 квартал снизился на 20% до 176 млрд.руб.

После пандемийное восстановления спроса на газ показывает, что в РФ было реализовано 19,56 млрд куб. м природного газа, что на 7,2% больше, чем в первом квартале 2020 года. И дальнейшему спросу на газ будет способствовать рост стоимости квот на выбросы CO2 в Европе — с начала года они скакнули на 42%. Это заставляет европейские компании быстрее переходить с угля на газ, что является дальнейшим драйвером роста для НОВАТЭКа.

Также драйвером роста является развитие северного морского пути.

Проект «Арктик СПГ 2» (запуск первой линии планируется в 2023 г) имеет меньший СAPEX, чем проект «Ямал СПГ», что увеличивает конкурентное преимущество Новатэка в плане маржинальности денежного потока.

НОВАТЭК планирует нарастить производство СПГ в 2,9–3,6 раза к 2030 году за счет реализации новых проектов. Схема по продаже долей в новых проектах позволит НОВАТЭКу не увеличивать долг и оставлять FCF положительным при строительстве своих заводов.

Основным рынком сбыта (и источником роста прибыли) будет являться Азия. Там еще велика доля угольной генерации.

Риски:

1.Спрос на СПГ медленный, потому что все активно переходят на ВИЭ.

2.Правительство может отказаться от предоставления значительных налоговых льгот на арктические проекты.

3.Компания может стать мишенью для санкций со стороны США, так как наш СПГ является конкурентом американского для рынка Европы и Китая

pryza, второй приз ваш! +250!

НОВАТЭК 1 кв 2021

Самая сложная компания на российском рынке из-за структуры активов. Ямал-СПГ, Арктикгаз, Нортгаз – совместные предприятия, их выручка, активы и обязательства не консолидируются в отчетности НОВАТЭКа, хотя у компании контрольный пакет.

В этом случае наиболее релевантный показатель – нормализованная EBITDA, которая выросла на 43% г/г до 143 млрд. Это лучший результат в истории НОВАТЭКа в рублях.

Во 2-3 кв 2020 компания недополучила около 55 млрд EBITDA, с 2018 г. до кризиса за квартал в среднем получали 110 млрд.

До конца 2 кв 2021 г. НОВАТЭК привлечет 11 млрд долл на строительство Арктик СПГ (готов уже на 39%). www.tinkoff.ru/invest/news/584879/

Итого к 3 кв 2021 EV НОВАТЭКа 5100 млрд, а LTM EBITDA 490 млрд (126+144+110+110), форвардный EV/EBITDA 10,4x.

На полную мощность Арктик СПГ выйдет только к 2026 г., но первая линия заработает уже в 2023 г. Если оценивать грубо, проецируя текущие результаты Ямал СПГ (45 млрд в 1 кв), то 1 линия Арктик СПГ даст прирост EBITDA 20 млрд руб в квартал.

Если купить сейчас и надеяться, что цены на газ будут не ниже текущего уровня, а реализация проектов успешной, то для 2026 г. EV/EBITDA = 7х (5100/(490+80*3). Т.е. только к 2026 г. показатели компании догонят капитализацию и мультипликаторы вернутся к среднерыночному уровню.

Стоит дорого, риски волатильности цен и потоков большие, дивидендов нет. Пока прохожу мимо.

Дилетант, спасибо👍! Первый приз за комментарий +750 руб — ваш

Акции Новатэка отстают от рынка - КИТ Финанс Брокер

Акции Новатэка отстают от рынка - КИТ Финанс Брокер

Описание компании: одна из самых динамично развивающихся нефтегазовых компаний в мире. Основные месторождения и лицензионные участки расположены в Ямало-Ненецком Автономном Округе в Западной Сибири, на долю которых приходится около 80% российской добычи природного газа и приблизительно 16% мирового объема добычи газа.

Финансовые результаты: НОВАТЭК опубликовал сильные финансовые результаты за I кв. 2021 г. по МСФО. Выручка увеличилась на 32,5% по сравнению с аналогичным периодом прошлого года – до 244,6 млрд руб. Скорректированная чистая прибыль на курсовые разницы и выбытие долей владения в дочерних обществах и совместных предприятиях выросла на 41,5% – до 75,8 млрд руб.

Сильные финансовые результаты НОВАТЭКа вышли в рамках наших ожиданий, рост показателей обусловлен положительной динамикой цен на газ и девальвацией рубля в I кв. 2021 г. Ждём сохранения положительной динамики во II кв. 2021 г. по МСФО на фоне высоких цен на газ. Доля в общей выручке компании от газа составляет 51%.

Среднесрочно экологические программы в Европе и Китае, приведут к снижению спроса на уголь. Энергетический уголь стал замещаться более экологичным СПГ, это также поддерживает цены на газ.

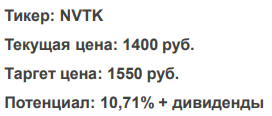

Акции компании скорректировались с исторических максимумов более чем на 10%, в тот момент, когда цены на газ выросли почти на 20%. Мы считаем, что акции НОВАТЭКа отстают от рынка, в связи с этим включаем акции в портфель с целью 1550 руб.

КИТ Финанс Брокер

Авто-репост. Читать в блоге >>> Новатэк заложил 60% в компании Арктик СПГ 2

Новатэк заложил 60% в компании Арктик СПГ 2

На сайте Единого федерального реестра юридически значимых сведений о фактах деятельности юридических лиц (Федресурса) указывается:

В залог передана доля в уставном капитале ООО «Арктик СПГ 2» в размере 60% уставного капитала, номинальной стоимостью 9 585 546 000 рублей

Держатель залога не раскрывается.

источник

Авто-репост. Читать в блоге >>>

Подскажите, Новатэк выплатил дивы? Сегодня пришла сумма не пойму. Почему то брокер о поступившие сумме инфу не даёт. Странн

Богатый Папа, да. Я уже реинвестировал.

Pall Nikolaff,

Спасибо. Я вот тоже хочу. В Газпром планировал добавить, но что то он сыпется ппц.

Подскажите, Новатэк выплатил дивы? Сегодня пришла сумма не пойму. Почему то брокер о поступившие сумме инфу не даёт. Странн

Подскажите, Новатэк выплатил дивы? Сегодня пришла сумма не пойму. Почему то брокер о поступившие сумме инфу не даёт. Странн

НОВАТЭК - мой фаворит. Манипуляции в Русагро. Не пора ли покупать Китай?

НОВАТЭК - мой фаворит. Манипуляции в Русагро. Не пора ли покупать Китай?Сегодня поговорим о новостных вбросах и манипуляциях в акциях Русагро, разберем Новатэк и решим, не пора ли покупать китайские активы. Все это узнаете в моем очередном видео с нарезкой полезных фрагментов вебинара ИнвестТема от 20.05.21:

Авто-репост. Читать в блоге >>>

Новатэк - то что нужно российскому инвестору

Новатэк - то что нужно российскому инвесторуКомпания всегда была моим любимчиком, но не всегда находится у меня в портфеле. После удачных инвестиций в 2018 году я благополучно закрыл позицию прибылью в 2020 и ненадолго забыл ее. Точнее, я продолжил изучать отчетности, но вот за ценой не поспевал. В этой статье хочу изучить отчет за 1 квартал 2021 года компании и решить, стоит ли сейчас добавлять компанию в свой инвестиционный портфель.

В первом квартале 2020 года еще не было заметно влияние пандемии, поэтому обзор будет довольно референтным. Выручка компании в первом квартале 2021 года увеличилась на 32,5% до 244,6 млрд рублей. Основным драйвером служит рост цен на углеводороды. Холодная зима и увеличение добычи газа позитивно влияют на результаты.

Положительная динамика цен продолжиться и далее. Минэкономразвития ожидает среднюю цену в 2021 году на уровне $200,7 за 1 тыс. кубометров, против $131,6 в 2020 году. На 2023 и 2024 годы прогнозы скромные, на уровне в $179,9. Но до этого еще дожить надо.

Операционные расходы также растут, но более медленными темпами. За первый квартал они составили 178,8 млрд рублей, увеличившись на 22%. Курсовые разницы пока еще снижают прибыль, но уже во втором полугодии увидим обратный эффект. Чистая прибыль Новатэка составила 69,6 млрд рублей, против убытка годом ранее.

Новатэк продолжает активно развивать свой совместный проект с Total «Арктик СПГ-2». Наращивает и перевалку СПГ. Уже в 2023-2024 году ожидается круглогодичная навигация по Северному морскому пути, что добавит эффективности проекту.

Новатэк подтверждает звание быстрорастущей газовой компании. Умение руководства сдерживать рост операционных расходов значительно повышает рентабельность, и дает основание предполагать дальнейший рост бизнеса. Для меня абсолютно понятно, что Новатэк должен попасть в портфель любого российского инвестора, остается только найти приемлемую точку входа.

*Не является индивидуальной инвестиционной рекомендацией

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — уже больше 27 тысяч человек оценили

Авто-репост. Читать в блоге >>>

Polymetal [МБ ФР: Т+ Акции и ДР] Polymetal 183841,6968 цена в QUIC

Polymetal [МБ ФР: Т+ Акции и ДР] Polymetal 183841,6968 цена в QUIC

почему к то знает?

Озвученные планы Новатэка в целом соответствуют стратегии - Атон

Озвученные планы Новатэка в целом соответствуют стратегии - Атон

Новатэк – основные итоги встречи предправления компании Леонида Михельсона и президента РФ В. Путина

Вчера, 17 мая, состоялась встреча члена совета директоров, председателя правления НОВАТЭКа Леонида Михельсона с президентом РФ Владимиром Путиным. Среди ключевых моментов встречи отметим следующие: 1). Компания подтверждает запуск первой линии проекта Арктик СПГ-2 в 2023, второй — в 2024, а третья линия может быть запущена уже в 2025 (ранее запуск ориентировочно планировался на 2026); 2) Компания планирует начать круглогодичную навигацию по Северному морскому пути в Арктике в 2023-2024 (сейчас СМП эксплуатируется только 8 месяцев в году); 3). Уровень локализации производства на Арктик СПГ составляет около 30%, на Ямал СПГ ожидается более 50%, а на последующих проектах компания планирует достичь уровня локализации не менее 70%.

Озвученные планы в целом соответствуют стратегии компании, заявление о возможном запуске 3-й линии проекта Арктик СПГ 2 на год раньше первоначального срока прозвучало умеренно позитивно.

Атон

Авто-репост. Читать в блоге >>> пишет

пишет

t.me/insider_market/1316

#NVTK #на_рынке_говорят

«Ъ» пишет, что директор «Новатэка» по СПГ и зампред правления Евгений Кот якобы может покинуть компанию из-за задержки с вводом в эксплуатацию 4-й нитки «Ямал СПГ».

Напомним, что пуск 4-й линии ЯСПГ мощностью 0,9 млн тонн в год изначально планировался в четвертом квартале прошлого года, но ввод в эксплуатацию несколько раз откладывался. Совсем недавно, в апреле 2021 года, гендиректор «Новатэка» Леонид Михельсон заявил, что коммерческое производство должно начаться «в ближайшие недели», но, по данным «Ъ», оно все еще не началось.

Издание также сообщило со ссылкой на неназванные источники, что в NVTK вообще может начаться череда отставок. Напоминаем инвесторам, что Кот пришел в компанию в 2002 году, и, как следует из биографии на сайте NVTK, С 2009 по 2011 год он занимал должность заместителя председателя правления — директора по развитию СПГ-бизнеса. С 2010 по 2014 год он был Председателем Совета директоров «Ямал СПГ». С 2014 по 2018 год — гендиректором «Ямал СПГ». Свою нынешнюю должность он занял в декабре 2018 года.

Как теперь на заводах Михельсона. Владимир Путин с интересом расспросил главу НОВАТЭКа

Как теперь на заводах Михельсона. Владимир Путин с интересом расспросил главу НОВАТЭКа

Президент России Владимир Путин встретился с главой компании НОВАТЭК Леонидом Михельсоном и сначала оказался поражен масштабом и размахом проектов, про которые стал говорить такими словами, как «циклопический», но потом, обращает внимание специальный корреспондент “Ъ” Андрей Колесников, постарался привести в чувство не только себя, но и господина Михельсона. Однако было уже поздно.

www.kommersant.ru/doc/4816156

пишет

пишет

t.me/AROMATH/2173

[ Фотография ]

Последний раз объясняю на пальцах идею в #NVTK НОВАТЭК по-простому.

EBITDA 1 квартала — 143 ярда.

Пресс-релиз тут (https://www.novatek.ru/ru/press/releases/index.php?id_4=4433).

Если НОВАТЭК проработает так весь 2021 год — годовая будет почти 600 млрд. рублей

( а цены на газ то выросли вообще-то еще с марта как раз таки, а акции нет).

Долг на НОВАТЭКе 70 ярдов.

Капитализация 4179 ярдов при цене 1376 рублей.

EV ( стоимость всего предприятия целиком) = 4249 миллиардов при форвардной EBITDA2021 600.

В чем изюм тогда?

Фокус🤹 в том, что НОВАТЭК не торгуется никогда по EV/EBITDA=7,

он торгуется ВСЕГДА выше 9 вплоть до 13.

Апсайд минимальный ( почти совпадает с min по ТА) = 9 поделить на 7 и умножить на 1376 рублей = 1770 рублей за акцию.

Апсайд нормальный = 11/7*1376= 2162 рубля за акцию.

В этом и есть смысл набора позиции по текущим интересантом в стакане.

Все это реально при условии сохранения цен на газ, выручки и годовой соответствующей EBITDA2021 >600 миллиардов. Новатэк запустит все 3 технологические линии Арктик СПГ 2 в 23-25 гг, в 24-30 построит еще 4 линии - руководитель

Новатэк запустит все 3 технологические линии Арктик СПГ 2 в 23-25 гг, в 24-30 построит еще 4 линии - руководитель

глава компании Новатэк Леонид Михельсон на встрече с президентом РФ Владимиром Путиным:

Пуск первой линии — 2023 год, второй линии — 2024 год. Раньше планировали — так как у нас два дока, я дальше расскажу — третью линию в 2026 году, но сейчас, я думаю, линии будут (запущены — ред.) в 2023-м, 2024-м, 2025-м

Планируется построить еще 4 линии

Планы на 2024-2030 годы, возможно, произвести еще четыре линии сжижения общей мощностью более 26 миллионов тонн

Как я говорил, 80 тысяч рабочих мест, и плюс еще "Звезда"> будет загружена, каждый год по пять танкеров, это где-то 26–30 танкеров до 2030 года. Прикинули — где-то 0,15% ВВП ежегодно будет приносить только эта стройка

Как раз в рамках указа к 2030 году загрузка обеспечит 64 миллиона тонн СПГ, 90 миллионов тонн грузов по Северному морскому пути. И в марте принято было постановление правительства с выходом на 140 миллионов тонн СПГ к 2035 году. Львиную долю можно будет сделать как раз на этих производствах

Новатэк рассчитывает в 2023-2024 годах выйти на круглогодичную навигацию по Северному морскому пути:

Нам это очень надо… обсуждаем с "Росатомом", с «Росатомфлотом» ледокольным – в 2023 году, все-таки с 2023 года на 2024 год, выйти уже на круглогодичную (навигацию — ред.)

источник

источник

источник

Авто-репост. Читать в блоге >>>

НОВАТЭК - факторы роста и падения акций

- Считается, что у Новатэка, в отличие от Газпрома, намного более эффективный менеджмент (04.04.2017)

- Компания имеет самую низкую налоговую нагрузку в нефтегазовом секторе РФ и самую высокую прибыльность (26.01.2018)

- Новатэк продолжает расти, НОВАТЭК планирует нарастить производство СПГ в 2,9–3,6 раза к 2030 году за счет реализации новых проектов. Арктик СПГ2 запуск 1 линии в 2023, а полная мощность в 2026г (09.08.2021)

- Единственная растущая компания в нефтегазовом секторе (25.08.2023)

- Конкуренция на внешнем рынке газа усиливается, американские сланцевики запускают массу СПГ проектов в 2024-2025 (17.10.2023)

- акции всегда стоят "дорого", премия за растущий актив, который в теории может перестать расти (17.10.2023)

- 70% СПГ Новатэк отправляет в Европу, есть санкционный риск на запрет покупки СПГ из России (в Азию везти дольше и дороже, особенно когда нет навигации через Северный Морской путь (осень-весна) (17.10.2023)

- Не ясно как Новатэк будет вывозить СПГ с Арктик СПГ-2 после того как Совкомфлот попал под санкции США. Под вопросом 6 корейских газовозов. (04.03.2024)

НОВАТЭК - описание компании

НОВАТЭК — газовая компания №2 в России после Газпрома.Основные акционеры — Леонид Михельсон и Геннадий Тимченко.

ЯмалСПГ запущен в 2017 году. Общая мощность 17,4 млн т в год, 4й в мире по величине.

2018 — 2я очередь Ямал СПГ.

2019 — 3я очередь Ямал СПГ.

2021 — 4я очередь Ямал СПГ («Арктический каскад»)

2019 — начало строительства Арктик СПГ — 2.

Конец 2023 — запуск 1 очереди по плану (+20 млн т)

К 2030 году Новатэк планирует увеличить пр-во СПГ на порядок — до 70 млн т

2023: обский СПГ, 5 млн т в год

Инвестиционные проекты Новатэка

✅Ямал СПГ

✅Арктик СПГ

✅Обский СПГ: 6,6 млн. т. ввод в 2026-27 годах, стоимость $7 млрд

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций