| Число акций ао | 5 993 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 1 450,4 млрд |

| Выручка | 505,7 млрд |

| EBITDA | – |

| Прибыль | 91,8 млрд |

| Дивиденд ао | – |

| P/E | 15,8 |

| P/S | 2,9 |

| P/BV | 2,0 |

| EV/EBITDA | – |

| Див.доход ао | 0,0% |

| НЛМК Календарь Акционеров | |

| 14/05 ГОСА по дивидендам за 2023 год в размере 25,43 руб/акция | |

| 24/05 NLMK: последний день с дивидендом 25,43 руб | |

| 27/05 NLMK: закрытие реестра по дивидендам 25,43 руб | |

| Прошедшие события Добавить событие | |

НЛМК акции

-

НЛМК - сд рекомендовал дивиденды 5,73 р/ао

НЛМК - сд рекомендовал дивиденды 5,73 р/ао

Рекомендовать годовому общему собранию акционеров ПАО «НЛМК» по итогам работы за 2017 год принять решение о выплате (объявлении) дивидендов по результатам первого квартала 2018 года по обыкновенным акциям денежными средствами в размере 5,73 рубля на одну обыкновенную акцию, в том числе за счет прибыли прошлых лет, и установить дату, на которую определяются лица, имеющие право на получение дивидендов: 20 июня 2018 года.

сообщение

Российский металлургический сектор сохраняет высокую привлекательность

Российский металлургический сектор сохраняет высокую привлекательность

В ходе онлайн-конференции «Рынок металлов: торговые войны и давление санкций» эксперты рассказали, почему металлургический сектор привлекателен в текущих условиях, какие акции интересны для покупки и какие есть риски при инвестировании.

Богдан Зварич, старший аналитик ИК «Фридом Финанс», считает, что все сектора, которые работают на экспорт в текущей ситуации интересны, так как рубль очень слаб, что способствует росту рублевых показателей компаний. «И металлурги не являются исключением», — подчеркивает эксперт.

Игорь Нуждин, главный аналитик «Промсвязьбанка», согласен с господином Зваричем: «Слабый рубль выгоден для всех российских экспортеров. Сильной девальвации рубля (без новых шоков) мы не ждем».

Денис Иконников, аналитик ИК QBF, уверен – российский металлургический сектор сохраняет высокую привлекательность. «В условиях роста цен на сырье и ослабления рубля российский сектор становится все более интересным для вложений. В настоящее время особенную актуальность приобретает покупка металлургических компаний под дивидендный сезон. В июне состоится закрытие отсечек в акциях „ВСМПО-АВИСМА“, „Северстали“, „НЛМК“, „Норильского Никеля“. В июле закроются отсечки в акциях „Мечела“, „Полюса“, „АЛРОСА“. Средняя ожидаемая дивидендная доходность по перечисленным акциям составляет около 5%», — комментирует эксперт."

Среди угольных компаний следует присмотреться к акциям «Распадской», — продолжает господин Иконников. — Несмотря на то, что менеджмент компании отказался платить дивиденды за 2017 год, возможная новая дивидендная политика в мае может привести к переоценке акций компании". «Среди более рискованных идей интересны привилегированные акции „Мечела“, где дивидендная доходность может составить 13%», — добавляет аналитик.

Александр Сидоров, аналитик ИК «Велес Капитал», считает, что сектор черной металлургии сейчас находятся в прекрасной форме, что подтверждается высокими дивидендными выплатами в последние кварталы, однако нельзя забывать о рисках. «Сектор сам по себе очень волатильный, акции сейчас стоят дорого, — говорит господин Сидоров. – А история с „РУСАЛом“ накладывает отпечаток, так как структура владения остальными компаниями такая же (»Северсталь" – Мордашов, НЛМК – Лисин, ММК – Рашников, «Евраз» – Абрамович и т.д.)". «Нет гарантий, что с ними не произойдет подобной истории», — неутешительно заключает эксперт.

Игорь Нуждин, главный аналитик «Промсвязьбанка», говорит, что, с одной стороны, все российские металлурги сейчас находятся под риском санкций. С другой – мировой вес ГМК «Норильский Никель» и «АЛРОСА» позволяет сделать предположение, что под санкции они могут попасть в последнюю очередь. Для этих компаний складывается неплохая ситуация с точки зрения цен на выпускаемую ими продукцию, полагает эксперт. «Предприятия черной металлурги (НЛМК, ММК и „Северсталь“) представляют интерес как хорошие дивидендные истории. Наиболее высокую дивидендную доходность сейчас дают акции „Северстали“. Из производителей золота интересны как „Полюс“, так и „Полиметалл“. Оба актива при текущих ценах имеют потенциал для роста», — заключает господин Нуждин.

Константин Бушуев, начальник отдела анализа рынков «Открытие Брокер», среди интересных акций в секторе на среднесрочную перспективу выделяет: «АЛРОСА», Polymetal International, «Северсталь», «Полюс», «Распадскую», «Мечел»-АП.

Для Алексея Калачева, аналитика ГК «ФИНАМ», фаворит – черная металлургия, кроме «Мечела». Хороши «Норникель» и «АЛРОСА».

Аналитики ИК «Фридом Финанс» неплохо смотрят на «Полюс», «АЛРОСА» и «Норникель».

Кто как считает, ради дивидендов лучше брать НЛМК или Северсталь после отчета?

Александр Мальцев, стоит ли вообще их брать сейчас? Хотя я держу обе.

Дмитрий Александрович, я потихоньку выхожу по сетке. НЛМК уже нет. Осталась пока Северсталь.

Alex64, чем НЛМК не нравится? Продажами в США?

Дмитрий Александрович, все нравится и северсталь и НЛМК. Но полагаю. что залив еще впереди, и будет возможность все взять дешевле.

Alex64, не так понял ваше предыдущее сообщение. Подешевле тоже прикуплю, если дадут.

Дмитрий Александрович, когда мир начнет складываться пополам, много будет интересных возможностей. Главное чтобы деньги были. А нет, так после отсечки возьму. На росте курсовой разницы итак неплохо получается.

Alex64, Еще бы знать когда он сложится, а то так можно и пол года и больше в кэше просидеть, в общем как всегда одна большая неопределёность, возьмешь сейчас, есть риск что все упадет, не возьмешь, не понятно когда ждать возможность :(

sergiusuz, это так. Ну тут надо балансировать риски. Цены на наши акции, уже далеко не дешевы в принципе. Не говоря уж о конкретных металлургах (НЛМК, Северсталь, ММК). Так что получается, что берем сейчас, берем на пике и цены на металлы, и соответственно цены на акции. Если впереди вероятность снижения по-любому выше, лучше потерпеть. В тех же облигах.

Alex64, Может быть хорошая потенциальная див. доходность (особенно у Северстали) поддержит акции? По крайней мере пока цены на метал в два раза не сложится :)

Кто как считает, ради дивидендов лучше брать НЛМК или Северсталь после отчета?

Александр Мальцев, стоит ли вообще их брать сейчас? Хотя я держу обе.

Дмитрий Александрович, я потихоньку выхожу по сетке. НЛМК уже нет. Осталась пока Северсталь.

Alex64, чем НЛМК не нравится? Продажами в США?

Дмитрий Александрович, все нравится и северсталь и НЛМК. Но полагаю. что залив еще впереди, и будет возможность все взять дешевле.

Alex64, не так понял ваше предыдущее сообщение. Подешевле тоже прикуплю, если дадут.

Дмитрий Александрович, когда мир начнет складываться пополам, много будет интересных возможностей. Главное чтобы деньги были. А нет, так после отсечки возьму. На росте курсовой разницы итак неплохо получается.

Alex64, Еще бы знать когда он сложится, а то так можно и пол года и больше в кэше просидеть, в общем как всегда одна большая неопределёность, возьмешь сейчас, есть риск что все упадет, не возьмешь, не понятно когда ждать возможность :(

sergiusuz, это так. Ну тут надо балансировать риски. Цены на наши акции, уже далеко не дешевы в принципе. Не говоря уж о конкретных металлургах (НЛМК, Северсталь, ММК). Так что получается, что берем сейчас, берем на пике и цены на металлы, и соответственно цены на акции. Если впереди вероятность снижения по-любому выше, лучше потерпеть. В тех же облигах.

Кто как считает, ради дивидендов лучше брать НЛМК или Северсталь после отчета?

Александр Мальцев, стоит ли вообще их брать сейчас? Хотя я держу обе.

Дмитрий Александрович, я потихоньку выхожу по сетке. НЛМК уже нет. Осталась пока Северсталь.

Alex64, чем НЛМК не нравится? Продажами в США?

Дмитрий Александрович, все нравится и северсталь и НЛМК. Но полагаю. что залив еще впереди, и будет возможность все взять дешевле.

Alex64, не так понял ваше предыдущее сообщение. Подешевле тоже прикуплю, если дадут.

Дмитрий Александрович, когда мир начнет складываться пополам, много будет интересных возможностей. Главное чтобы деньги были. А нет, так после отсечки возьму. На росте курсовой разницы итак неплохо получается.

Alex64, Еще бы знать когда он сложится, а то так можно и пол года и больше в кэше просидеть, в общем как всегда одна большая неопределёность, возьмешь сейчас, есть риск что все упадет, не возьмешь, не понятно когда ждать возможность :(

Кто как считает, ради дивидендов лучше брать НЛМК или Северсталь после отчета?

Александр Мальцев, стоит ли вообще их брать сейчас? Хотя я держу обе.

Дмитрий Александрович, я потихоньку выхожу по сетке. НЛМК уже нет. Осталась пока Северсталь.

Alex64, чем НЛМК не нравится? Продажами в США?

Дмитрий Александрович, все нравится и северсталь и НЛМК. Но полагаю. что залив еще впереди, и будет возможность все взять дешевле.

Alex64, не так понял ваше предыдущее сообщение. Подешевле тоже прикуплю, если дадут.

Дмитрий Александрович, когда мир начнет складываться пополам, много будет интересных возможностей. Главное чтобы деньги были. А нет, так после отсечки возьму. На росте курсовой разницы итак неплохо получается.

Кто как считает, ради дивидендов лучше брать НЛМК или Северсталь после отчета?

Александр Мальцев, стоит ли вообще их брать сейчас? Хотя я держу обе.

Дмитрий Александрович, я потихоньку выхожу по сетке. НЛМК уже нет. Осталась пока Северсталь.

Alex64, чем НЛМК не нравится? Продажами в США?

Дмитрий Александрович, все нравится и северсталь и НЛМК. Но полагаю. что залив еще впереди, и будет возможность все взять дешевле.

Alex64, не так понял ваше предыдущее сообщение. Подешевле тоже прикуплю, если дадут.

Кто как считает, ради дивидендов лучше брать НЛМК или Северсталь после отчета?

Александр Мальцев, стоит ли вообще их брать сейчас? Хотя я держу обе.

Дмитрий Александрович, я потихоньку выхожу по сетке. НЛМК уже нет. Осталась пока Северсталь.

Alex64, чем НЛМК не нравится? Продажами в США?

Дмитрий Александрович, все нравится и северсталь и НЛМК. Но полагаю. что залив еще впереди, и будет возможность все взять дешевле.

Кто как считает, ради дивидендов лучше брать НЛМК или Северсталь после отчета?

Александр Мальцев, стоит ли вообще их брать сейчас? Хотя я держу обе.

Дмитрий Александрович, я потихоньку выхожу по сетке. НЛМК уже нет. Осталась пока Северсталь.

Alex64, чем НЛМК не нравится? Продажами в США?

Дивиденды НЛМК могут превысить 100% свободного денежного потока

Дивиденды НЛМК могут превысить 100% свободного денежного потока

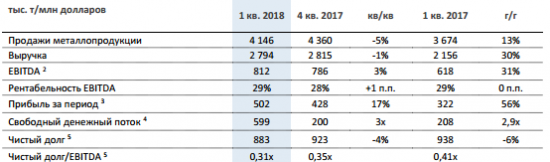

Чистая прибыль группы НЛМК по итогам 1 квартала 2018 года по МСФО выросла на 56% по отношению к аналогичному периоду прошлого года и составила $502 млн, следует из отчетности компании.

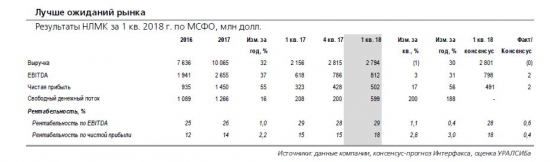

НЛМК опубликовал результаты за 1к18 по МСФО. В отчетном периоде EBITDA компании выросла в квартальном сопоставлении на 3%, что на 2% выше консенсус-прогноза и на 1% лучше, чем мы ожидали. Как мы и предполагали, EBITDA подразделения «Россия Плоский прокат» незначительно снизилась, а общий рост EBITDA в основном произошел за счет повышения прибыли в сегменте добычи. Свободный денежный поток составил 599 млн долл., что почти на 100 млн долл. выше нашего прогноза. Этому способствовали высвобождение оборотного капитала в размере 58 млн долл. и более низкие, чем ожидалось, капзатраты (131 млн долл.). Между тем вице-президент по финансам Группы НЛМК Сергей Каратаев не исключил увеличения размера дивидендов, которые могут превысить 100% свободного денежного потока, заложенные в нашу модель.В целом опубликованные результаты мы расцениваем как умеренно позитивные. Наша оценка прогнозной цены акций НЛМК на 12-месячном горизонте не изменилась (23 долл./ГДР), предполагая полную доходность в 5%. В отношении данной бумаги мы подтверждаем рекомендацию держать.

Небольшое снижение EBITDA российского стального дивизиона, высокие темпы роста добычи. В 1к18 EBITDA подразделения НЛМК «Россия Плоский прокат» снизилась на 6% к/к вследствие роста стоимости сырья и ухудшения сортамента. В то же время EBITDA дивизиона добычи повысилась на 53% к/к, достигнув 254 млн долл. (лучше нашего прогноза), благодаря росту цен и дальнейшему увеличению объема добычи.

Свободный денежный поток лучше ожиданий.

Свободный денежный поток группы в 1к18 составил 599 млн долл., почти на 100 млн долл. превысив прогнозируемое нами значение. Такой показатель был достигнут благодаря высвобождению оборотного капитала в размере 58 млн долл. и более низким, чем ожидалось, капзатратам. Снижение оборотного капитала произошло, главным образом, за счет увеличения торговой кредиторской задолженности, которая во 2к18 может нормализоваться, а что касается капзатрат, мы полагаем, что их основная часть придется на второе полугодие, и на ожидаемый нами показатель по итогам года их динамика в 1к18 не влияет.

Дивиденды могут превысить 100% свободного денежного потока.

Комментируя представленную отчетность, вице-президент по финансам Группы НЛМК Сергей Каратаев отметил, что «значительный запас ликвидности и сильный баланс создают благоприятные условия для обеспечения высоких дивидендных выплат». С учетом сравнительно низкой долговой нагрузки компании (коэффициент чистый долг/EBITDA составляет 0,3x) мы не исключаем, что размер дивидендов по итогам года превысит 100% свободного денежного потока, которые мы прогнозируем в рамках базового сценария.

Итоги телеконференции.В ходе телеконференции, посвященной выходу финансовой отчетности, представители руководства группы подтвердили, что НЛМК рассматривает возможность покупки европейских активов Arcelor Mittal, отметив, что комментировать детали потенциальной сделки пока преждевременно. Рентабельность завода в США по производству проката менеджмент НЛМК оценивает в 50–70 долл./т, что соответствует годовой EBITDA на уровне 110–150 млн долл. Это ниже нашего прогноза EBITDA данного актива за 2018 г. (209 млн долл.), однако мы не исключаем, что в течение года этот показатель будет расти. Также руководство НЛМК ожидает, что во 2к18 оборотный капитал незначительно возрастет (до 100 млн долл.) вследствие увеличения продаж. Несмотря на довольно низкие капзатраты за 1к18 (131 млн долл.), прогноз руководства в отношении капзатрат по итогам года остался без изменений (750 млн долл.) в связи с ожидаемым увеличением расходов в последующие месяцы.

ВТБ Капитал

Кто как считает, ради дивидендов лучше брать НЛМК или Северсталь после отчета?

Александр Мальцев, стоит ли вообще их брать сейчас? Хотя я держу обе. НЛМК vs Северсталь

НЛМК vs Северсталь

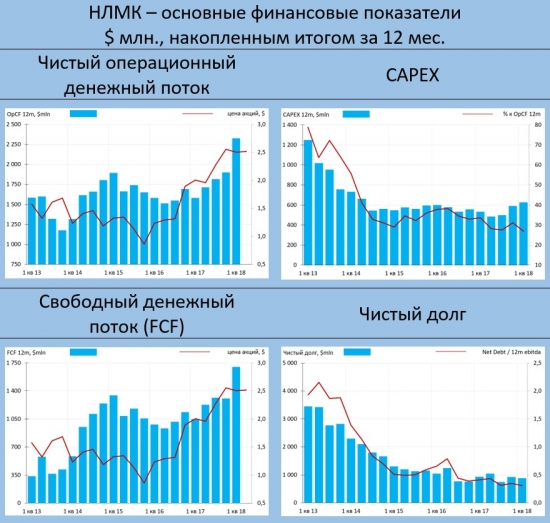

Отчётность НЛМК, представленная вчера, выглядит очень неплохо. Как и у Северстали, рост по всем ключевым показателям. Не буду пересказывать цифры, смотрите графики и табличку внизу комментария.

Главное — складывающаяся ситуация с денежными потоками обеих компаний позволяет им ещё более существенно нарастить дивиденды, к текущим ценам это будет, думаю, не менее 13%. Абсолютно заоблачная дивидендная доходность, создающая предпосылки для переоценки отрасли процентов на 20-30. По основным мультипликаторам обе компании торгуются примерно на среднеисторическом уровне, т.е. эти акции не назвать дешёвыми, но и дорогими они не выглядят. Второй квартал обещает более высокие финансовые показатели для обеих компаний (слабый рубль + хорошая конъюнктура стального рынка).

Северсталь или НЛМК? Последний по мультипликаторам чуть дороже, но он последние годы всегда торговался с небольшой премией к Северстали. У НЛМК выше риски, связанные с санкциями (продажи Северстали в Америке — 3.5% в 1 кв, НЛМК — под 20%). Хотя сам риск санкций, на мой взгляд, незначителен в свете недавних заявлений Минфина США.

Мне больше Северсталь нравится.

Комментарий по Северстали с такими же картинками Вы можете посмотреть здесь (канал MMI — Macro Markets Inside): https://t.me/russianmacro/1697

Кто как считает, ради дивидендов лучше брать НЛМК или Северсталь после отчета?

Кто как считает, ради дивидендов лучше брать НЛМК или Северсталь после отчета? НЛМК - рост денежного потока создает предпосылки для высоких дивидендов.

НЛМК - рост денежного потока создает предпосылки для высоких дивидендов.

Результаты за 1 кв. 2018 г. по МСФО: сезонный рост свободного денежного потока

Выручка и EBITDA практически на уровне предыдущего квартала. НЛМК опубликовал консолидированную отчетность за 1 кв. 2018 г. по МСФО, которая оказалась лучше консенсус-прогноза: на уровне ожиданий по выручке и на 2 п.п. выше оценок EBITDA и чистой прибыли. За квартал выручка снизилась на 1% до 2,8 млрд долл., EBITDA выросла на 3% до 812 млн долл., рентабельность по EBITDA повысилась на 1 п.п. до 29%. Чистая прибыль увеличилась на 17% до 502 млн долл., свободный денежный поток утроился, достигнув 599 млн долл. Долговая нагрузка остается на низком уровне. Так, чистый долг сократился на 4%, а показатель Чистый долг/EBITDA за последние 12 мес. снизился до 0,3х.

Свободный денежный поток утроился благодаря низким капзатратам и высвобождению оборотного капитала. Сезонное снижение объема продаж (минус 5%) было компенсировано умеренным ростом средних цен реализации металлургической продукции, в результате выручка осталась практически на уровне сезонно сильного 4 кв. Некоторое расширение спредов между ценами на металлопродукцию и сырье поддержало рентабельность по EBITDA. Кроме того, консолидированным показателям оказали поддержку результаты горнодобывающего дивизиона, EBITDA которого увеличилась на 53% до 254 млн долл. Существенный рост свободного денежного потока в 1 кв. стал возможен в связи с высвобождением оборотного капитала и сезонным снижением капзатрат почти в два раза относительно уровня предыдущего квартала до 131 млн долл. При этом менеджмент подтвердил прогноз капзатрат на 2018 г. в размере 750 млн долл., что подразумевает рост показателя на 27% год к году и увеличение инвестиций во 2–4 кв.

Рост денежного потока создает предпосылки для высоких дивидендов. В дополнение к своим бельгийским производственным активам компания рассматривает возможность приобретения принадлежащих ArcelorMittal заводов по выпуску проката с покрытием в Бельгии и Люксембурге. Реализация такого сценария может привести к снижению дивидендного потенциала компании. Результаты, на наш взгляд, умеренно позитивны для котировок акций НЛМК и создают предпосылки для высоких дивидендов по итогам 1 кв. В случае выплаты 100% свободного денежного потока за 1 кв. в виде дивидендов доходность за квартал может составить около 4% (исходя из текущих котировок). Пока НЛМК остается одной из лучших дивидендных историй на российском рынке. Совет директоров даст рекомендации собранию акционеров по размеру дивидендов за 1 кв. 2018 г. 27 апреля.

Уралсиб Дивидендная доходность по распискам НЛМК может составить 4%

Дивидендная доходность по распискам НЛМК может составить 4%

НЛМК: финансовые результаты за 1К18

Выручка составила $2 794 млн (в рамках прогноза), EBITDA — $812 млн (+2% по сравнению с консенсус-прогнозом, +7% по сравнению с прогнозом АТОНа), чистая прибыль — $502 млн (+25% по сравнению с прогнозом АТОНа). На выручке сказалось снижение продаж стальной продукции на 5% кв/кв, как мы и ожидали, но этот эффект был практически компенсирован ростом цен, в результате чего снижение выручки составило всего 1% кв/кв. Показатель EBITDA вырос на 3% кв/кв благодаря программам повышения операционной эффективности (эффект $57 млн в 1К18, 44% от целевого показателя на 2018), что нашло отражение в чистой прибыли (+17% кв/кв). Рост EBITDA НЛМК в основном связан с Добывающим сегментом (+53% кв/кв до $254 млн на фоне роста цен на сырье). EBITDA дивизиона Плоский прокат, Россия упала на 6% кв/кв до $523 млн на фоне изменений ассортимента и сужения спреда между ценами на сталь и железную руду/коксующийся уголь. FCF подскочил в 3x раза кв/кв до $599 млн (+39% по сравнению с прогнозом АТОНа), отражая снижение капзатрат кв/кв ($131 млн), а также высвобождение оборотного капитала в размере $58 млн. Наш базовый сценарий предполагает, что НЛМК распределит до 100% FCF в качестве дивидендов за 1К18, что соответствует $1.0/GDR и впечатляющей дивидендной доходности 4.0%.

Итоги телеконференции

НЛМК в настоящий момент генерирует рентабельность $50-70/т в США, несмотря на введенную импортную пошлину 25%

Чистый оборотный капитал во 2К18 должен вырасти на $100 млн

НЛМК подтвердила прогноз по общим капзатратам на 2018 на уровне $750 млн

Никаких корректировок дивидендной политики на настоящий момент не планируется

НЛМК опубликовала сильные результаты — показатель EBITDA вырос на 3% кв/кв до $812 млн (+7% по сравнению с прогнозом АТОНа, +2% по сравнению с консенсус-прогнозом), несмотря на снижение объемов продаж на 5%. Рост свободного денежного потока в 3 раза до $599 млн стал основным приятным сюрпризом благодаря снижению капзатрат и небольшому снижению оборотного капитала. Предполагаемые дивиденды должны обеспечить впечатляющую доходность $1.0/GDR (доходность 4%) при базовом сценарии, который предусматривает выплату 100% FCF — это один из самых привлекательных показателей в российском металлургическом секторе.

АТОН Petropavlovsk Pls ; НЛМК -без рекомендации.

Petropavlovsk Pls ; НЛМК -без рекомендации.Petropavlovsk Pls

Производство золота в 1 кв. 2018 г. сократилось на 5%

Снижение добычи и рост цены реализации.

Petropavlovsk plc (POG LN – без рекомендации) опубликовала результаты производственной деятельности за 1 кв. 2018 г. Общий объем производства золота в 1 кв. 2018 г. сократился на 5% год к году до 112,6 тыс. унций. Выпуск упал на всех участках, за исключением Маломыра, где был зафиксирован рост на 70% год к году до 27,9 тыс. унций. Объем реализации золота за отчетный период сократился также на 5% и составил 112,244 тыс. унций. При этом средняя цена реализации, даже с учетом отрицательного эффекта от хеджирования (35 долл./унция), выросла на 4% год к году до 1 295 долл./унция, что выше среднего уровня 2017 г. (162 долл./унция). Цена реализации без учета хеджа близка к цене реализации крупнейшего российского золотодобытчика ПАО «Полюс», у которого средняя цена проданного золота в 2017 г. составила 1 336 долл./унция, а объем продаж снизился на 6%.

Компания не меняет производственный план на нынешний год.

Достигнутый компанией уровень производства позволяет ей реализовать производственный план на текущий год, который предусматривает добычу 420–460 тыс. унций золота. Петропавловск подтвердил, что этот план остается неизменным. Общие денежные затраты (ТСС) в 2018 г. составят, по прогнозам компании, 700–750 долл./унция при курсе рубля 58 руб/долл. Учитывая ослабление российской валюты, рентабельность Петропавловска может несколько снизиться в будущем году из-за роста ТСС.

Долговая нагрузка компании осложнена гарантиями по долгу IRC.

Чистый долг компании составил 585 млн долл. на конец прошлого года, а долговая ее нагрузка оценивается в 3,0. Кроме того, компания выступает гарантом по долгу дочерней компании IRC (в которой ей принадлежит 31,1%) на 234 млн долл. С учетом гарантий долговая нагрузка Petropavlovsk оценивается в 4,2. График погашения долга у Петропавловска вполне комфортный: в 2018 г. погашениясоставляют 55 млн долл., в 2019 г. предстоит выплатить 122 млн долл., а в 2020 г. – 193,5 млн долл.

НЛМК

Результаты за 1 кв. 2018 г. по МСФО: сезонный рост свободного денежного потока

Выручка и EBITDA практически на уровне предыдущего квартала.

НЛМК (NLMK LI – без рекомендации) опубликовал консолидированную отчетность за 1 кв. 2018 г. по МСФО, которая оказалась лучше консенсус-прогноза: на уровне ожиданий по выручке и на 2 п.п. выше оценок EBITDA и чистой прибыли. За квартал выручка снизилась на 1% до 2,8 млрд долл., EBITDA выросла на 3% до 812 млн долл., рентабельность по EBITDA повысилась на 1 п.п. до 29%. Чистая прибыль увеличилась на 17% до 502 млн долл., свободный денежный поток утроился, достигнув 599 млн долл. Долговая нагрузка остается на низком уровне. Так, чистый долг сократился на 4%, а показатель Чистый долг/EBITDA за последние 12 мес. снизился до 0,3х.

Свободный денежный поток утроился благодаря низким капзатратам и высвобождению оборотного капитала.

Сезонное снижение объема продаж (минус 5%) было компенсировано умеренным ростом средних цен реализации металлургической продукции, в результате выручка осталась практически на уровне сезонно сильного 4 кв. Некоторое расширение спредов между ценами на металлопродукцию и сырье поддержало рентабельность по EBITDA. Кроме того, консолидированным показателям оказали поддержку результаты горнодобывающего дивизиона, EBITDA которого увеличилась на 53% до 254 млн долл. Существенный рост свободного денежного потока в 1 кв. стал возможен в связи с высвобождением оборотного капитала и сезонным снижением капзатрат почти в два раза относительно уровня предыдущего квартала до 131 млн долл. При этом менеджмент подтвердил прогноз капзатрат на 2018 г. в размере 750 млн долл., что подразумевает рост показателя на 27% год к году и увеличение инвестиций во 2–4 кв.

Рост денежного потока создает предпосылки для высоких дивидендов.

В дополнение к своим бельгийским производственным активам компания рассматривает возможность приобретения принадлежащих ArcelorMittal заводов по выпуску проката с покрытием в Бельгии и Люксембурге. Реализация такого сценария может привести к снижению дивидендного потенциала компании. Результаты, на наш взгляд, умеренно позитивны для котировок акций НЛМК и создают предпосылки для высоких дивидендов по итогам 1 кв. В случае выплаты 100% свободного денежного потока за 1 кв. в виде дивидендов доходность за квартал может составить около 4% (исходя из текущих котировок). Пока НЛМК остается одной из лучших дивидендных историй на российском рынке. Совет директоров даст рекомендации собранию акционеров по размеру дивидендов за 1 кв. 2018 г. 27 апреля.

Настоящий бюллетень предназначен исключительно для информационных целей. Ни при каких обстоятельствах он не должен использоваться или рассматриваться как оферта или предложение делать оферты. Несмотря на то что данный материал был подготовлен с максимальной тщательностью, УРАЛСИБ не дает никаких прямых или косвенных заверений или гарантий в отношении достоверности и полноты включенной в бюллетень информации. Ни УРАЛСИБ, ни агенты компании или аффилированные лица не несут никакой ответственности за любые прямые или косвенные убытки от использования настоящего бюллетеня или содержащейся в нем информации. Бюллетень не предназначен для распространения на территории Великобритании и ЕС. Все права на бюллетень принадлежат ООО «УРАЛСИБ Кэпитал – Финансовые услуги», и содержащаяся в нем информация не может воспроизводиться или распространяться без предварительного письменного разрешения.

НЛМК изучит возможность приобретения бельгийских активов ArcelorMittal

НЛМК изучит возможность приобретения бельгийских активов ArcelorMittal

Группа НЛМК изучает возможность приобретения бельгийских активов ArcelorMittal. Об этом заявил в ходе телефонной конференции президент сталелитейной компании Григорий Федоришин. «Пока преждевременно говорить конкретно. Мы находимся в активной стадии мониторинга различных потенциально интересных для НЛМК вариантов. Мы будем смотреть. Этот вариант смотрим в том числе. Такие варианты для нас достаточно оптимистичные», — сказал он, отвечая на вопрос о возможной покупке стальных мощностей в Бельгии.

www.finversia.ru/news/markets/nlmk-izuchit-vozmozhnost-priobreteniya-belgiiskikh-aktivov-arcelormittal-38507

www.vedomosti.ru/business/articles/2018/04/24/767735-kompaniya-samogo-biznesmena-mozhet-kupit-zavodi-evrope

www.kommersant.ru/doc/3613470

НЛМК - продолжил отгрузки в США, несмотря на введение 25%-ной пошлины на ввоз стали

НЛМК - продолжил отгрузки в США, несмотря на введение 25%-ной пошлины на ввоз стали

Группа НЛМК продолжает поставки стальной продукции в США, несмотря на введение 25%-ной пошлины на ввоз стали.

CEO компании Григорий Федоришин:«На данный момент наш бизнес находится в позитивной зоне. Мы платим 25-процентную пошлину, но у нас есть маржа $50-70 с тонны, — сказал он. — Многое зависит от того, какое будет принято решение по исключению из списка облагаемых заградительной пошлиной стран и компаний».

НЛМК продолжает следить за ситуацией. По словам Федоришина, в том случае, если США начнут делать исключения, это может привести к снижению цен на сталь — и ситуация с прибыльностью изменится.

Интерфакс Финансовые результаты НЛМК превзошли ожидания рынка

Финансовые результаты НЛМК превзошли ожидания рынка

Чистая прибыль группы НЛМК по итогам 1 квартала 2018 года по МСФО выросла на 56% по отношению к аналогичному периоду прошлого года и составила $502 млн, следует из отчетности компании.

Выручка группы в 1 квартале выросла на 30% — до $2,79 млрд. Показатель EBITDA вырос до $812 млн (+31%), что обусловлено повышением цен на сталь и новыми программами повышения операционной эффективности. Свободный денежный поток в 1 квартале вырос в 2,9 раза — до $599 млн за счет роста прибыльности, частичного высвобождения оборотного капитала, а также снижения инвестиций.

«Рост продаж на домашних рынках Европы и США, а также улучшение ценовой конъюнктуры на международных рынках позволили сохранить выручку практически на уровне сильного 4 квартала, несмотря на сезонное снижение объемов продаж на 5% кв/кв. Расширение спрэдов между ценами на металлопродукцию и сырье, а также эффект реализованных инвестиционных проектов и проектов операционной эффективности стали ключевыми драйверами роста EBITDA до рекордных за последние 10 лет. Важно отметить, что в 1 квартале реализация проектов операционной эффективности принесла компании $57 млн при годовой цели в $130 млн», — прокомментировал и.о. вице-президента по финансам группы НЛМК Сергей Каратаев.

Финансовые результаты НЛМК несколько превзошли ожидания рынка и наши прогнозы. В отчетном периоде EBITDA компании увеличилась на 3% кв/кв до 812 млн долл.: достаточно сильный рост цен реализации металлопродукции на внутреннем и экспортных рынках был нивелирован снижением объема продаж группы на 5% кв/кв до 4,2 млн тонн, ростом цен на ресурсы и укреплением рубля к доллару.

Сидоров Александр

Наиболее позитивным моментом отчетности является высокий свободный денежный поток, который увеличился в 3 раза к показателю за IV квартал 2017 г. до 599 млн долл. за счет сезонных колебаний оборотного капитала, без учета которых рост составил бы 50%. Положительный эффект также оказало снижение капитальных затрат в 2 раза до 131 млн долл.

НЛМК прогнозирует сильные результаты за II квартал 2018 г. благодаря сезонному росту объема реализации как внутри страны, так и за рубежом.

Компания подтверждает намерение выплачивать высокие дивиденды, и мы по-прежнему считаем акции НЛМК одними из наиболее привлекательных с точки зрения дивидендной доходности (более 10%) на российском фондовом рынке.

ИК «Велес Капитал» НЛМК - чистая прибыль за 1 квартал 2018 года выросла на 56%

НЛМК - чистая прибыль за 1 квартал 2018 года выросла на 56%Группа НЛМК объявляет о росте EBITDA на 3% кв/кв до рекордных $812 млн. На фоне сильных результатов свободный денежный поток в 1 квартале 2018 года вырос в 3 раза кв/кв до $599 млн.

Ключевые результаты 1 кв.2018

Выручка Группы в 1 кв. снизилась на 1% до $2,79 млрд (+30% г/г) на фоне сезонного снижения продаж (-5% кв/кв), которое было компенсировано ростом цен.

Рост показателя EBITDA до $812 млн (+3% кв/кв) обусловлен повышением цен на сталь и новыми программами повышения операционной эффективности.

Свободный денежный поток в 1 кв. вырос в 3 раза кв/кв до $599 млн за счет роста прибыльности, частичного высвобождения оборотного капитала, а также снижения инвестиций.

Чистая прибыль выросла на 17% кв/кв (+56% г/г), благодаря росту операционной прибыли.

Показатель Чистый долг/EBITDA снизился до 0,31х на фоне снижения уровня чистого долга и роста прибыльности.

пресс-релиз

Отчетность НЛМК будет сильной благодаря высоким экспортным ценам в США

Отчетность НЛМК будет сильной благодаря высоким экспортным ценам в США

НЛМК представит финансовые показатели за 1К18 во вторник, 24 апреля.Мы ожидаем, что отчетность НЛМК будет сильной благодаря высоким экспортным ценам и повышению рентабельности активов в США. Напомним, что сталелитейная продукция подорожала на внутреннем рынке США на фоне слухов о введении пошлин на импорт (в размере до 25%), хотя на тот момент они еще не вступили в силу.

Лапшина Ирина

Мы ожидаем, что благодаря этому фактору показатель EBITDA в 1К18 составит около $825 млн. (т. е. будет на 5% выше, чем в предыдущем квартале). Кроме того, вероятно, можно ожидать высвобождения оборотного капитала, и в итоге свободный денежный поток после уплаты процентов превысит $500 млн. С учетом низкой долговой нагрузки компании объем квартальных дивидендов может быть близок к этому показателю.

Sberbank CIB

НЛМК - факторы роста и падения акций

- НЛМК может показать наибольшую дивидендную доходность в долгосрочной перспективе (17.10.2023)

- Дополнительные налоги съедают прибыль (17.10.2023)

- Компания не раскрывает отчётность (17.10.2023)

- Запрет ЕС на импорт стальных полуфабрикатов (17.10.2023)

НЛМК - описание компании

НЛМКНоволипецкий металлургический комбинат (ИНН 4823006703) входит в тройку крупнейших предприятий чёрной металлургии РФ. Он производит более 9 млн т стали в год и стальной прокат различных марок и назначений. Ключевые производственные активы группы НЛМК расположены в России, ЕС и США. Численность сотрудников — 60 тыс. Компания производит широкий спектр различной металлопродукции.

Основным владельцем НЛМК является Fletcher Holdings Ltd. (85.91% акций), бенефициаром которой является председатель совета директоров Владимир Лисин. Компаниям, бенефициарами которых являются менеджеры НЛМК, принадлежит 2.8% акций. Акции в свободном обращении, в том числе на российских фондовых биржах и в виде глобальных депозитарных акций на Лондонской фондовой бирже (LSE), составляют 11.29%.

Уставный капитал предприятия равен 5993227240 руб., он оплачен таким же количеством акций номиналом 1 руб.

1 ГДР НЛМК = 10 акций

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций