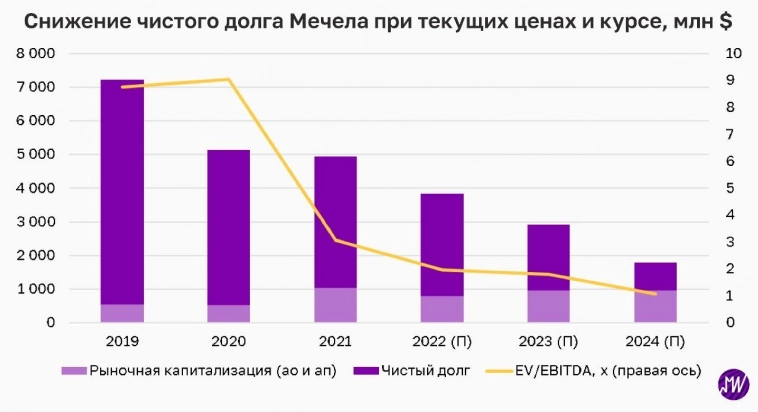

Высокие цены на коксующийся уголь должны поддержать финансовые показатели Мечела — АтонМечел опубликовал операционные результаты за 4К22 и 2...

stanislava, интересно, для кого они пишут, что цены «высокие». С хаёв прошлого апреля цена сложилась более, чем в два раза. Газ тянет за собой вниз весь уголь, в т.ч. и кокс.

(ниже на графике цена в юанях, за какую единицу — хз ru.investing.com/commodities/coking-coal-futures)

На Распадской ветке оптимизма нет. Цитируют конференц-звонок менеджмента по результатам за 2022 год: «Цены (на уголь) в 1-ом полугодии цены были отличные, 2-ое полугодие цены значительно снизились. Был турбулентный год для сталелитейных предприятий. Внутренний спрос был слабым в том числе из-за санкций. При переориентации спроса в Азию возникли трудности на рынке с транспортировкой. Консенсус, что цены в 2023 году будут ниже 2022 года.»

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций