Мнения аналитиков

сегодня, 10:34

«Мосэнерго»: рекомендация «продавать»

Аналитики ВТБ Капитал

Результаты Мосэнерго за 1к19 по МСФО показали, как мы и полагали, ухудшение показателей прибыли – в частности, чистая прибыль упала на 16% г/г (снижение четвертый квартал подряд). Мы ожидаем сохранение тенденции до конца года по мере ослабления фактора поддержки в виде высоких цен РСВ. В случае распределения среди акционеров, в соответствии с дивидендной политикой, 35% чистой прибыли дивидендная доходность может остаться в диапазоне 5–6% (максимальное значение, равное 9,4%, будет достигнуто по итогам 2018 г., исходя из рекомендации совета директоров выплатить в виде дивидендов 35% чистой прибыли по РСБУ), несмотря на ограниченные потребности в инвестициях по программе ДПМ-2 в 2022–2024 гг. и чистую денежную позицию в размере 11 млрд руб. Наша прогнозная цена на 12 месяцев равна 1,77 руб. за одну акцию, что предполагает ожидаемую полную доходность минус 14%. По бумагам Мосэнерго подтверждаем рекомендацию Продавать.

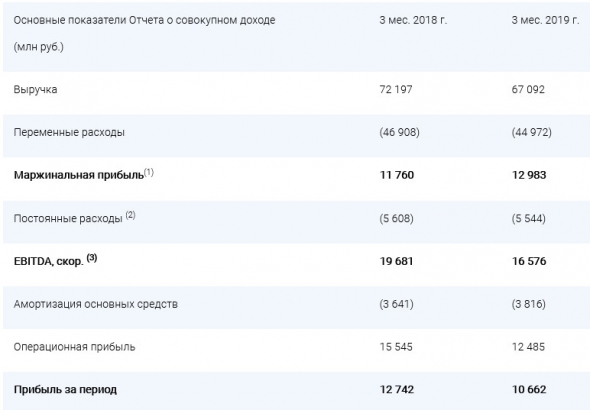

Результаты за 1к19 – снижение прибыльности, как и предполагалось. Показатели за 1к19 по МСФО в целом соответствуют нашим ожиданиям. Выручка сократилась на 7% г/г, до 67 092 млн руб., при этом снижение выручки по ДПМ-1 было компенсировано положительным эффектом от роста цен РСВ в 1к19. Скорректированная EBITDA и чистая прибыль упали на 16% г/г, до 16 576 млн руб. (чуть ниже нашего прогноза) и 10 662 млн руб. (на 2% выше) соответственно. Компания сохранила чистую денежную позицию в размере 10,1 млрд руб., а также показала объем краткосрочных депозитов на уровне 10,4 млрд руб., хотя в результате переклассификации обязательств по аренде общий долг увеличился на 4,9 млрд руб.

Инвестиционный кейс прежний. Мосэнерго первой среди российских генерирующих компаний вступает в фазу снижения прибыльности, поскольку по окончании десятилетнего периода прекращаются повышенные платежи за поставку мощности с новых энергоблоков, введенных в эксплуатацию после приватизации. Программа ДПМ-2 могла бы дать компании возможности компенсировать потери, однако на первом аукционе из заявки Мосэнерго было отобрано лишь 360 МВт мощностей на общую сумму 3,2 млрд руб. (по заявке на аукционе). По нашим расчетам, после начала их эксплуатации в 2024 г. компания будет дополнительно получать около 247 млн руб. в год на уровне EBITDA (для сравнения: в рамках ДПМ-1 эта сумма составляла 25,1 млрд руб.). Помимо этого, с учетом чистой денежной позиции в 11 млрд руб. по состоянию на конец 2018 г. и совокупного операционного денежного потока в 181,9 млрд руб. в 2019–2024 гг. (в случае отсутствия крупных инвестиционных проектов) Мосэнерго могло бы смягчить негативный эффект для своей инвестиционной привлекательности посредством выплаты щедрых дивидендов. Однако недавнее решение совета директоров установить 35%-й коэффициент выплат ограничивает эту возможность.

Учитывая ожидаемое снижение чистой прибыли, ограниченные дивидендные выплаты и отсутствие возможностей для роста бизнеса в среднесрочной перспективе, по бумагам Мосэнерго подтверждаем рекомендацию Продавать.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций