| Число акций ао | 102 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 827,3 млрд |

| Выручка | 2 479,3 млрд |

| EBITDA | 161,8 млрд |

| Прибыль | 40,6 млрд |

| Дивиденд ао | 412,13 |

| P/E | 20,4 |

| P/S | 0,3 |

| P/BV | – |

| EV/EBITDA | 5,1 |

| Див.доход ао | 5,1% |

| Магнит Календарь Акционеров | |

| 02/09 Дата окончания РЕПО казначейский пакет 3,75% акций Магнита | |

| Прошедшие события Добавить событие | |

Магнит акции

8118₽ 0%

-

Чисто по обывательски. Цены в нем сейчас в основном дороже как минимум на десять процентов. Чем в других не сетевых точках. И вообще у сетевиков сговор просматривается. Цены как под копирку. На трех тысячах я бы прикупил.

Чисто по обывательски. Цены в нем сейчас в основном дороже как минимум на десять процентов. Чем в других не сетевых точках. И вообще у сетевиков сговор просматривается. Цены как под копирку. На трех тысячах я бы прикупил.

кто-то всю логистику бросит на себестоимость, кто-то её по большей части отразит в операционных затратах

На сколько я помню это противоречит стандартам МСФО. Не будем спорить. Спасибо за мнение, буду более внимательно смотреть за оборотным капиталом, в этом есть смысл.

Виталий С, эээ… а себестоимость, это уже не часть операционных затрат? )))

Neznaika1975, почитайте внимательно переписку и поймете, что я имел ввиду. Речь шла о расчете валовой маржи.

кто-то всю логистику бросит на себестоимость, кто-то её по большей части отразит в операционных затратах

На сколько я помню это противоречит стандартам МСФО. Не будем спорить. Спасибо за мнение, буду более внимательно смотреть за оборотным капиталом, в этом есть смысл.

Виталий С, эээ… а себестоимость, это уже не часть операционных затрат? )))

Виталий С, вы готовы бесплатно деньги отдавать? Также и тут излишний инвестированный капитал стоит денег.

Чтобы было понятнее, можно обратиться к моему предыдущему примеру. Представьте, что вы собственник и к вам пришли менеджеры с предложением не платить дивы в размере 100млн.руб., а направить эти деньги на закупку высокомаржинальных импорта и закупку товара на предприятиях под собственной торговой маркой (как раз по компании произойдет увеличение запасов + сокращение кредиторки). Вы согласились, но с условием, что в следующем году получите хотя бы 15% прибавки к дивам.

Проходит год, и тут два варианта — либо всё ок, либо нет. Если нет, то может так статься, что менеджеры купили на всю сумму какого-то гавна, которое может продаваться ещё 10лет. Причем так как это гавно, то мало того, что продажи упали, так ещё пришлось делать мотивационную программу для персонала, чтоб они это распродавали, да и плюсом ещё пришлось устраивать распродажи, из-за чего высокомаржинальное гавно превратилось в низкомаржинальное. В итоге вы имеете не хотя б 115млн.руб. дивов, а, например, 80млн.руб, да ещё вложено в оборотку 100млн.руб. Жесть? Но это реальность для большого количества сетей.

А так касательно Магнита то по-хорошему он должен отчитываться, куда дел эти излишние 136млрд.руб. и какая там эффективность.

Excessreturn, Я понял о чем вы говорите. Но всё таки к этому примеру больше подходит валовая маржа, а не маржа по EBIDA. А вот как раз валовая маржа у Магнита больше чем у Х5 и Ленты, в том числе и в 2017 году, с учетом падения. А маржа EBIDA не на столько, сопоставимо выше (3%) потому что, у Магнита доля SG&A (исключая амортизацию) от выручки выше на 2 %, чем например, у Х5. Потому если говорить, в формате увеличения оборотки для более дешевого закупа продукции, то тут Магнит справился, хоть и хуже чем раньше.

Виталий С, скажем так, это дискуссионный вопрос. Проблема в том, что каждый новый проект будь то закуп импорта, строительство завода и пр, требует персонал, возможно, складские помещения и пр., а это все в совокупности отражается только на EBITDA. Плюс к этому не забудьте, что даже учет себестоимости товара может быть разный — кто-то всю логистику бросит на себестоимость, кто-то её по большей части отразит в операционных затратах, в т.ч. туда уйдет аутосорс. Именно поэтому я всё-таки предпочитаю EBITDA и EBITDA margin.

Виталий С, вы готовы бесплатно деньги отдавать? Также и тут излишний инвестированный капитал стоит денег.

Чтобы было понятнее, можно обратиться к моему предыдущему примеру. Представьте, что вы собственник и к вам пришли менеджеры с предложением не платить дивы в размере 100млн.руб., а направить эти деньги на закупку высокомаржинальных импорта и закупку товара на предприятиях под собственной торговой маркой (как раз по компании произойдет увеличение запасов + сокращение кредиторки). Вы согласились, но с условием, что в следующем году получите хотя бы 15% прибавки к дивам.

Проходит год, и тут два варианта — либо всё ок, либо нет. Если нет, то может так статься, что менеджеры купили на всю сумму какого-то гавна, которое может продаваться ещё 10лет. Причем так как это гавно, то мало того, что продажи упали, так ещё пришлось делать мотивационную программу для персонала, чтоб они это распродавали, да и плюсом ещё пришлось устраивать распродажи, из-за чего высокомаржинальное гавно превратилось в низкомаржинальное. В итоге вы имеете не хотя б 115млн.руб. дивов, а, например, 80млн.руб, да ещё вложено в оборотку 100млн.руб. Жесть? Но это реальность для большого количества сетей.

А так касательно Магнита то по-хорошему он должен отчитываться, куда дел эти излишние 136млрд.руб. и какая там эффективность.

Excessreturn, Я понял о чем вы говорите. Но всё таки к этому примеру больше подходит валовая маржа, а не маржа по EBIDA. А вот как раз валовая маржа у Магнита больше чем у Х5 и Ленты, в том числе и в 2017 году, с учетом падения. А маржа EBIDA не на столько, сопоставимо выше (3%) потому что, у Магнита доля SG&A (исключая амортизацию) от выручки выше на 2 %, чем например, у Х5. Потому если говорить, в формате увеличения оборотки для более дешевого закупа продукции, то тут Магнит справился, хоть и хуже чем раньше.

я когда работал в Пятерочке у нас норма оборачиваемости была 16 дней, укладывались правда только в 20 ))) но с учетом того что отсрочки составлют порой 60 дней, поставщики просто кредитуют сети беспроцентноР

Excessreturn, понял теперь: Вы имеете в виду бизнес-модель, когда компания вообще не имеет собственного оборотного капитала, а торгует только тем товаром, который получила на реализацию, на денежный или в товарный кредит. Да, модель идеальная. Настолько идеальная, что даже в голову мне не пришла.

Foudroyant,

Алекс Бергманн, а есть информация, какую бизнес-модель используют большинство сетей в России и в мире:

1. С максимальной загрузкой собственных средств в оборотный капитал.

2. С минимальной (в этом случае упор делается на товарные и денежные кредиты)? Магнит - целевая цена установлена на уровне 5 600 руб./акция, рекомендация держать сохранена

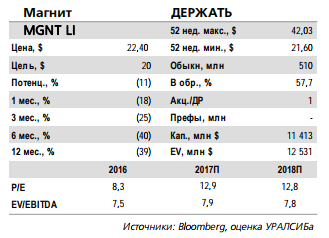

Магнит - целевая цена установлена на уровне 5 600 руб./акция, рекомендация держать сохранена

Отставание от основного конкурента усиливается

Прогнозы пересмотрены в сторону понижения с учетом слабых результатов

Результаты 4 кв. 2017 г. разочаровали. На прошлой неделе Магнит опубликовал отчетность за 4 кв. 2017 г. по МСФО, которая в очередной раз разочаровала рынок, оказавшись хуже прогнозов как по выручке, так и по прибыли. При этом EBITDA компании сократилась на 19% до 22,3 млрд руб., что на 5% ниже минимального из рыночных прогнозов и на 14% ниже консенсус-прогноза. Темпы роста выручки и открытия новых магазинов по итогам года оказались ниже собственного прогноза компании, хотя в течение года он пересматривался в сторону сокращения. Результаты подтвердили негативную тенденцию, наблюдающуюся на протяжении года, в результате чего мы пересмотрели нашу финансовую модель компании.

Целевая цена установлена на уровне 5 600 руб./акция, рекомендация ДЕРЖАТЬ сохранена. Для оценки целевой цены мы перешли к использованию рублевой модели дисконтированных денежных потоков с WACC на уровне 13,2% и стоимостью акционерного капитала, равной 14,7%. В итоге мы оцениваем стоимость предприятия (EV) Магнита в 562 млрд руб., а справедливую стоимость акционерного капитала – в 499 млрд руб., или 4 900 руб./акция. Оценка чистого долга базируется на данных на конец 2017 г. с поправкой на средства, привлеченные в рамках недавнего размещения акций. Наша новая целевая цена для локальных акций на конец 2018 г. установлена на уровне 5 600 руб./акция, что эквивалентно 20 долл./ГДР по текущему курсу (56,2 руб./долл.). Она предполагает лишь ограниченный, девятипроцентный, потенциал роста с текущих уровней даже при том, что цена акций Магнита с 25 января снизилась на 16%. В результате мы подтверждаем рекомендацию ДЕРЖАТЬ ГДР Магнита. Наша оценка предполагает мультипликаторы P/E и EV/EBITDA 2018П на уровне 6,0 и 13,5 соответственно.

Уралсиб

Раздумывал над покупкой магнита в районе 4000-4500, но новости об отмене дивилендов совсем все подпортили. Думаю, могут полить ниже.

Рое магнита по итогам 2017 года составил около 16%.

Собственный капитал около 220млрд, капитализация 565млрд, то есть сейчас компания торгуется за 2.5 собственных капитала

Если упадет ниже двух капиталов, компания, на мой взгляд, уже может перейти в раздел недооцененных или как минимум справедливо, что вполне может случиться, учитывая настроения инвесторов. Что думаете по этому поводу?

bm13, думаю, что ориентироваться на P/B для торговли неправильно. Вообще в идеале у торговых компаний собственный капитал должен быть близок к нулю, то есть получили товар и сразу продали, а прибыль распределили между акционерами. Для меня лично более понятно, когда стоимость можно рассчитать на основе доходности вложений, а доходность, в свою очередь, легко рассчитать на базе нормированного денежного потока, где как вариант инвестиции можно сократить до размера поддерживающих, то есть вариант, когда не растем, а стрижем капусту.

Excessreturn, могли бы Вы прокомментировать вот это своё высказывание: «Вообще в идеале у торговых компаний собственный капитал должен быть близок к нулю, то есть получили товар и сразу продали, а прибыль распределили между акционерами»?

Я это понял так, что Вы имеете в виду следующее: торговым компаниям невыгодно держать значительную денежную позицию (нераспределённую прибыль) на балансе.

а. В случае, если компания расширяется, то прибыль должна направляться на пополнение оборотного капитала.

б. В случае, если компания не расширяется, то прибыль должна распределяться между акционерами, а не оставаться на балансе.

Вы это имели в виду?

Foudroyant, тут имелся ввиду идеальный случай торговли, когда продавец, например, берет в кредит товара на 1млрд.руб., который продаёт за 1,5млрд.руб, из которых 400млн.руб. идут на погашение расходов (зарплата, аренда, налоги и пр), 1млрд.руб. возвращается продавцу за товар, а 100млн.руб остаётся в чистой прибыли, которую можно распределить в виде дивидендов.

Как видно из этого упрощенного варианта, никаких доп.средств для большой компании особо не надо и собственный капитал вполне может быть около нуля, хотя сама компания будет стоить дорого, так как зарабатывает и распределяет эти 100млн.руб.

Приближенным примером может быть М.Видео, у которого собственный капитал был всего 16 млрд (около 16% от пассивов без процентного долга), при дивах в 5млрд.руб. По факту Тынкован мог собственный капитал загнать в ноль с помощью выплаты дивов.

Кстати, если же взять Магнит, то у них СК 210млрд.руб.при примерно 330млрд пассивов без учета процентного долга, то есть 63%, причем Галицкий мало того, что отказывается от дивов, но ещё делает допку.

Excessreturn, понял теперь: Вы имеете в виду бизнес-модель, когда компания вообще не имеет собственного оборотного капитала, а торгует только тем товаром, который получила на реализацию, на денежный или в товарный кредит. Да, модель идеальная. Настолько идеальная, что даже в голову мне не пришла.

Foudroyant, это база для любой торговой сети. Всё остальное идет плюсом. Вот, например, у Магнита много средств вложено в чистый оборотный капитал, а у Х5 всё финансируется за счёт поставщиков и даже больше (ск за вычетом гудвила минимален). По-хорошему у Магнита стоит ожидать из-за этого высокую маржу, однако итоги 2017г. этого уже не показывают. Маржа по EBITDA у магнита составила всего 8% по 2017, а у Х5 может быть около 7,8%. Это значит, что большая часть собственных средств вложены в какое-то гавно, которое лежит мертвым грузом и не даёт ничего. Инвесторы, наверно, с радостью узнали, что их деньги закопали. Если сравнить с Х5, то запасы у Магнита могут быть сокращены на 69млрд, а кредиторка может быть увеличена на 67млрд. Итого 136млрд.руб. возможной экономии. Кстати, чтобы быть в паритете с Х5 и особо не расстраивать инвесторов, Магниту нужно зарабатывать хотя б 15% на эти средства, то есть EBITDa должна быть выше на 20,4млрд, что в марже должно приносить преимущество над Х5 в размере 1,8п.п. Если у Х5 7,8% маржа, то у Магнита должна быть хотя б 9,6%. Ну и где эта маржа у Магнита?!

Excessreturn, можете пояснить, почему маржа должна быть выше из-за увеличенного оборотного капитала?

Виталий С, вы готовы бесплатно деньги отдавать? Также и тут излишний инвестированный капитал стоит денег.

Чтобы было понятнее, можно обратиться к моему предыдущему примеру. Представьте, что вы собственник и к вам пришли менеджеры с предложением не платить дивы в размере 100млн.руб., а направить эти деньги на закупку высокомаржинальных импорта и закупку товара на предприятиях под собственной торговой маркой (как раз по компании произойдет увеличение запасов + сокращение кредиторки). Вы согласились, но с условием, что в следующем году получите хотя бы 15% прибавки к дивам.

Проходит год, и тут два варианта — либо всё ок, либо нет. Если нет, то может так статься, что менеджеры купили на всю сумму какого-то гавна, которое может продаваться ещё 10лет. Причем так как это гавно, то мало того, что продажи упали, так ещё пришлось делать мотивационную программу для персонала, чтоб они это распродавали, да и плюсом ещё пришлось устраивать распродажи, из-за чего высокомаржинальное гавно превратилось в низкомаржинальное. В итоге вы имеете не хотя б 115млн.руб. дивов, а, например, 80млн.руб, да ещё вложено в оборотку 100млн.руб. Жесть? Но это реальность для большого количества сетей.

А так касательно Магнита то по-хорошему он должен отчитываться, куда дел эти излишние 136млрд.руб. и какая там эффективность.

Раздумывал над покупкой магнита в районе 4000-4500, но новости об отмене дивилендов совсем все подпортили. Думаю, могут полить ниже.

Рое магнита по итогам 2017 года составил около 16%.

Собственный капитал около 220млрд, капитализация 565млрд, то есть сейчас компания торгуется за 2.5 собственных капитала

Если упадет ниже двух капиталов, компания, на мой взгляд, уже может перейти в раздел недооцененных или как минимум справедливо, что вполне может случиться, учитывая настроения инвесторов. Что думаете по этому поводу?

bm13, думаю, что ориентироваться на P/B для торговли неправильно. Вообще в идеале у торговых компаний собственный капитал должен быть близок к нулю, то есть получили товар и сразу продали, а прибыль распределили между акционерами. Для меня лично более понятно, когда стоимость можно рассчитать на основе доходности вложений, а доходность, в свою очередь, легко рассчитать на базе нормированного денежного потока, где как вариант инвестиции можно сократить до размера поддерживающих, то есть вариант, когда не растем, а стрижем капусту.

Excessreturn, могли бы Вы прокомментировать вот это своё высказывание: «Вообще в идеале у торговых компаний собственный капитал должен быть близок к нулю, то есть получили товар и сразу продали, а прибыль распределили между акционерами»?

Я это понял так, что Вы имеете в виду следующее: торговым компаниям невыгодно держать значительную денежную позицию (нераспределённую прибыль) на балансе.

а. В случае, если компания расширяется, то прибыль должна направляться на пополнение оборотного капитала.

б. В случае, если компания не расширяется, то прибыль должна распределяться между акционерами, а не оставаться на балансе.

Вы это имели в виду?

Foudroyant, тут имелся ввиду идеальный случай торговли, когда продавец, например, берет в кредит товара на 1млрд.руб., который продаёт за 1,5млрд.руб, из которых 400млн.руб. идут на погашение расходов (зарплата, аренда, налоги и пр), 1млрд.руб. возвращается продавцу за товар, а 100млн.руб остаётся в чистой прибыли, которую можно распределить в виде дивидендов.

Как видно из этого упрощенного варианта, никаких доп.средств для большой компании особо не надо и собственный капитал вполне может быть около нуля, хотя сама компания будет стоить дорого, так как зарабатывает и распределяет эти 100млн.руб.

Приближенным примером может быть М.Видео, у которого собственный капитал был всего 16 млрд (около 16% от пассивов без процентного долга), при дивах в 5млрд.руб. По факту Тынкован мог собственный капитал загнать в ноль с помощью выплаты дивов.

Кстати, если же взять Магнит, то у них СК 210млрд.руб.при примерно 330млрд пассивов без учета процентного долга, то есть 63%, причем Галицкий мало того, что отказывается от дивов, но ещё делает допку.

Excessreturn, понял теперь: Вы имеете в виду бизнес-модель, когда компания вообще не имеет собственного оборотного капитала, а торгует только тем товаром, который получила на реализацию, на денежный или в товарный кредит. Да, модель идеальная. Настолько идеальная, что даже в голову мне не пришла.

Foudroyant, это база для любой торговой сети. Всё остальное идет плюсом. Вот, например, у Магнита много средств вложено в чистый оборотный капитал, а у Х5 всё финансируется за счёт поставщиков и даже больше (ск за вычетом гудвила минимален). По-хорошему у Магнита стоит ожидать из-за этого высокую маржу, однако итоги 2017г. этого уже не показывают. Маржа по EBITDA у магнита составила всего 8% по 2017, а у Х5 может быть около 7,8%. Это значит, что большая часть собственных средств вложены в какое-то гавно, которое лежит мертвым грузом и не даёт ничего. Инвесторы, наверно, с радостью узнали, что их деньги закопали. Если сравнить с Х5, то запасы у Магнита могут быть сокращены на 69млрд, а кредиторка может быть увеличена на 67млрд. Итого 136млрд.руб. возможной экономии. Кстати, чтобы быть в паритете с Х5 и особо не расстраивать инвесторов, Магниту нужно зарабатывать хотя б 15% на эти средства, то есть EBITDa должна быть выше на 20,4млрд, что в марже должно приносить преимущество над Х5 в размере 1,8п.п. Если у Х5 7,8% маржа, то у Магнита должна быть хотя б 9,6%. Ну и где эта маржа у Магнита?!

Excessreturn, можете пояснить, почему маржа должна быть выше из-за увеличенного оборотного капитала?

я когда работал в Пятерочке у нас норма оборачиваемости была 16 дней, укладывались правда только в 20 ))) но с учетом того что отсрочки составлют порой 60 дней, поставщики просто кредитуют сети беспроцентноР

Excessreturn, понял теперь: Вы имеете в виду бизнес-модель, когда компания вообще не имеет собственного оборотного капитала, а торгует только тем товаром, который получила на реализацию, на денежный или в товарный кредит. Да, модель идеальная. Настолько идеальная, что даже в голову мне не пришла.

Foudroyant,

Основатель и совладелец сети «Магнит» Сергей Галицкий снизил долю в уставном капитале ритейлера с 34,26% до 31,79%.

Основатель и совладелец сети «Магнит» Сергей Галицкий снизил долю в уставном капитале ритейлера с 34,26% до 31,79%.

Как сообщал «Югополис», накануне стало известно, что чистая прибыль «Магнита» в четвертом квартале 2017 года упала на 41,72%. Снижение стоимости бумаг произошло после публикации неаудированных результатов деятельности «Магнита» за 2017 год.

www.yugopolis.ru/news/sergej-galickij-snizil-svoyu-dolyu-v-magnite-109273

Раздумывал над покупкой магнита в районе 4000-4500, но новости об отмене дивилендов совсем все подпортили. Думаю, могут полить ниже.

Рое магнита по итогам 2017 года составил около 16%.

Собственный капитал около 220млрд, капитализация 565млрд, то есть сейчас компания торгуется за 2.5 собственных капитала

Если упадет ниже двух капиталов, компания, на мой взгляд, уже может перейти в раздел недооцененных или как минимум справедливо, что вполне может случиться, учитывая настроения инвесторов. Что думаете по этому поводу?

bm13, думаю, что ориентироваться на P/B для торговли неправильно. Вообще в идеале у торговых компаний собственный капитал должен быть близок к нулю, то есть получили товар и сразу продали, а прибыль распределили между акционерами. Для меня лично более понятно, когда стоимость можно рассчитать на основе доходности вложений, а доходность, в свою очередь, легко рассчитать на базе нормированного денежного потока, где как вариант инвестиции можно сократить до размера поддерживающих, то есть вариант, когда не растем, а стрижем капусту.

Excessreturn, могли бы Вы прокомментировать вот это своё высказывание: «Вообще в идеале у торговых компаний собственный капитал должен быть близок к нулю, то есть получили товар и сразу продали, а прибыль распределили между акционерами»?

Я это понял так, что Вы имеете в виду следующее: торговым компаниям невыгодно держать значительную денежную позицию (нераспределённую прибыль) на балансе.

а. В случае, если компания расширяется, то прибыль должна направляться на пополнение оборотного капитала.

б. В случае, если компания не расширяется, то прибыль должна распределяться между акционерами, а не оставаться на балансе.

Вы это имели в виду?

Foudroyant, тут имелся ввиду идеальный случай торговли, когда продавец, например, берет в кредит товара на 1млрд.руб., который продаёт за 1,5млрд.руб, из которых 400млн.руб. идут на погашение расходов (зарплата, аренда, налоги и пр), 1млрд.руб. возвращается продавцу за товар, а 100млн.руб остаётся в чистой прибыли, которую можно распределить в виде дивидендов.

Как видно из этого упрощенного варианта, никаких доп.средств для большой компании особо не надо и собственный капитал вполне может быть около нуля, хотя сама компания будет стоить дорого, так как зарабатывает и распределяет эти 100млн.руб.

Приближенным примером может быть М.Видео, у которого собственный капитал был всего 16 млрд (около 16% от пассивов без процентного долга), при дивах в 5млрд.руб. По факту Тынкован мог собственный капитал загнать в ноль с помощью выплаты дивов.

Кстати, если же взять Магнит, то у них СК 210млрд.руб.при примерно 330млрд пассивов без учета процентного долга, то есть 63%, причем Галицкий мало того, что отказывается от дивов, но ещё делает допку.

Excessreturn, понял теперь: Вы имеете в виду бизнес-модель, когда компания вообще не имеет собственного оборотного капитала, а торгует только тем товаром, который получила на реализацию, на денежный или в товарный кредит. Да, модель идеальная. Настолько идеальная, что даже в голову мне не пришла.

Foudroyant, это база для любой торговой сети. Всё остальное идет плюсом. Вот, например, у Магнита много средств вложено в чистый оборотный капитал, а у Х5 всё финансируется за счёт поставщиков и даже больше (ск за вычетом гудвила минимален). По-хорошему у Магнита стоит ожидать из-за этого высокую маржу, однако итоги 2017г. этого уже не показывают. Маржа по EBITDA у магнита составила всего 8% по 2017, а у Х5 может быть около 7,8%. Это значит, что большая часть собственных средств вложены в какое-то гавно, которое лежит мертвым грузом и не даёт ничего. Инвесторы, наверно, с радостью узнали, что их деньги закопали. Если сравнить с Х5, то запасы у Магнита могут быть сокращены на 69млрд, а кредиторка может быть увеличена на 67млрд. Итого 136млрд.руб. возможной экономии. Кстати, чтобы быть в паритете с Х5 и особо не расстраивать инвесторов, Магниту нужно зарабатывать хотя б 15% на эти средства, то есть EBITDa должна быть выше на 20,4млрд, что в марже должно приносить преимущество над Х5 в размере 1,8п.п. Если у Х5 7,8% маржа, то у Магнита должна быть хотя б 9,6%. Ну и где эта маржа у Магнита?!

Раздумывал над покупкой магнита в районе 4000-4500, но новости об отмене дивилендов совсем все подпортили. Думаю, могут полить ниже.

Рое магнита по итогам 2017 года составил около 16%.

Собственный капитал около 220млрд, капитализация 565млрд, то есть сейчас компания торгуется за 2.5 собственных капитала

Если упадет ниже двух капиталов, компания, на мой взгляд, уже может перейти в раздел недооцененных или как минимум справедливо, что вполне может случиться, учитывая настроения инвесторов. Что думаете по этому поводу?

bm13, думаю, что ориентироваться на P/B для торговли неправильно. Вообще в идеале у торговых компаний собственный капитал должен быть близок к нулю, то есть получили товар и сразу продали, а прибыль распределили между акционерами. Для меня лично более понятно, когда стоимость можно рассчитать на основе доходности вложений, а доходность, в свою очередь, легко рассчитать на базе нормированного денежного потока, где как вариант инвестиции можно сократить до размера поддерживающих, то есть вариант, когда не растем, а стрижем капусту.

Excessreturn, могли бы Вы прокомментировать вот это своё высказывание: «Вообще в идеале у торговых компаний собственный капитал должен быть близок к нулю, то есть получили товар и сразу продали, а прибыль распределили между акционерами»?

Я это понял так, что Вы имеете в виду следующее: торговым компаниям невыгодно держать значительную денежную позицию (нераспределённую прибыль) на балансе.

а. В случае, если компания расширяется, то прибыль должна направляться на пополнение оборотного капитала.

б. В случае, если компания не расширяется, то прибыль должна распределяться между акционерами, а не оставаться на балансе.

Вы это имели в виду?

Foudroyant, тут имелся ввиду идеальный случай торговли, когда продавец, например, берет в кредит товара на 1млрд.руб., который продаёт за 1,5млрд.руб, из которых 400млн.руб. идут на погашение расходов (зарплата, аренда, налоги и пр), 1млрд.руб. возвращается продавцу за товар, а 100млн.руб остаётся в чистой прибыли, которую можно распределить в виде дивидендов.

Как видно из этого упрощенного варианта, никаких доп.средств для большой компании особо не надо и собственный капитал вполне может быть около нуля, хотя сама компания будет стоить дорого, так как зарабатывает и распределяет эти 100млн.руб.

Приближенным примером может быть М.Видео, у которого собственный капитал был всего 16 млрд (около 16% от пассивов без процентного долга), при дивах в 5млрд.руб. По факту Тынкован мог собственный капитал загнать в ноль с помощью выплаты дивов.

Кстати, если же взять Магнит, то у них СК 210млрд.руб.при примерно 330млрд пассивов без учета процентного долга, то есть 63%, причем Галицкий мало того, что отказывается от дивов, но ещё делает допку.

Excessreturn, понял теперь: Вы имеете в виду бизнес-модель, когда компания вообще не имеет собственного оборотного капитала, а торгует только тем товаром, который получила на реализацию, на денежный или в товарный кредит. Да, модель идеальная. Настолько идеальная, что даже в голову мне не пришла.

Акции Магнита и Сбербанка с точки зрения маркетинга

Акции Магнита и Сбербанка с точки зрения маркетинга

Добрый день, Уважаемые смартлабовцы!

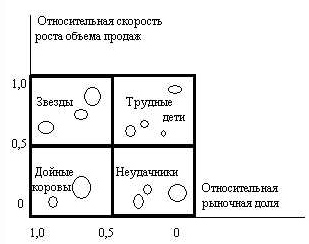

Предлагаю несколько иной взгляд на акции таких эмитентов как Магнит и Сбербанк. А именно рассмотреть их с точки зрения матрицы Бостонской консалтинговой группы:

Характеристика матрицы БКГ- Звезды — быстро развиваются и имеют большую долю рынка. Для быстрого роста требуют мощного инвестирования. Со временем рост замедляется и они превращаются в «Дойных коров».

- Дойные коровы (Денежные мешки) — низкие темпы роста и большая доля рынка. Не требуют больших капиталовложений, приносят высокий доход, который компания использует для оплаты своих счетов и для поддержки других направлений своей деятельности.

- Темные лошадки (Дикие кошки, трудные дети, знаки вопроса) — низкая доля рынка, но высокие темпы роста. Требуют больших средств для удержания доли рынка, и тем более его увеличения. Из за больших капиталовложений и риска руководству компаний необходимо проанализировать какие темные лошадки станут звездами, а какие лучше ликвидировать.

- Собаки (Хромые утки, мертвый груз) — низкая доля рынка, низкая скорость роста. Приносят достаточный доход для поддержания самих себя, но не становятся достаточными источниками для финансирования других проектов. От собак надо избавляться.

Магнит.

Данный эмитент можно разделить на несколько бизнес-единиц (БЕ):

— Магнит ГМ и СУ (гипермаркеты, супермаркеты и логистика) — данную БЕ я бы отнес к дойным коровам, т.к. имеем высокую долю рынка с достаточным приростом. Т.е. средства, полученные от нее можно вкладывать в другие Б.Е.

— Магнит Косметик — БЕ можно отнести к Трудным детям — высокий рост продаж, низкая доля рынка. Менеджерам нужно принять решение — продолжать вкладывать в БЕ финансы или отказаться от идеи — мы видим что вкладывают.

— Магнит Аптеки- БЕ также относим к Трудным детям — высокий рост продаж, низкая доля рынка.

Теперь перейдем к последнему отчету Магнита :

— падение продаж;

— падение прибыли от продаж;

Понимаем, что в какой-то момент инвесторы перевели все БЕ в разряд Неудачников — низкая доля рынка и низкий рост продаж. Но понимаем и то, что прибыль от Магнита ГМ инвестируется в развитие Магнит Косметик и Аптеки, с целью превращения их в Звезды.

Отсюда делаю вывод: буду покупать акции Магнита на перспективу 5 лет от зоны поддержки 4100 (или пока не увижу покупателя) с первой целью 8000.

Сбербанк.

Данный эмитент можно разделить на следующие БЕ:

- Сбербанк РКО - дойная корова, имеем высокую долю рынка с достаточным приростом. Т.е. средства, полученные от нее можно вкладывать в другие Б.Е.

- Сбербанк Страхование - Трудный ребенок — высокий рост продаж (в основном от навязывания услуг), низкая доля рынка.

- Сбербанк Мобильная связь- Неудачники? Проект только запущен и трудно охарактеризовать его. Потребует серьезных вливаний.

Можно еще привести несколько БЕ Сбербанка, но эти на слуху и более значимы.

Понимаем, что серьезные вливания в Сбербанк Мобильная связь и падение роста продаж в Сбербанк РКО ( рынок практически монополизирован) приведут к неудачному отчету Сбербанка в ближайшее время.

Отсюда делаю вывод: буду продавать акции Сбербанка при формировании разворотной фигуры с первой целью 198.

Надеюсь был полезен)))

Заранее спасибо огромное за + к посту.

Доброго времени суток.

Есть желание прикупить немного акций магнита на длительный срок (горизонт 2-3 года)

Порекомендуйте, услуги брокера

(например, Финам, почему-то акциям именно Магнита не торгует)

ТД Бумага, брокера тут можно выбрать: smart-lab.ru/brokers-rating/

Доброго времени суток.

Есть желание прикупить немного акций магнита на длительный срок (горизонт 2-3 года)

Порекомендуйте, услуги брокера

(например, Финам, почему-то акциям именно Магнита не торгует)

ТД Бумага, что за ерунда?

как это финам не торгует акциями Магнита?:))

Магнит - факторы роста и падения акций

- Магнит может платить дивиденды - денежный поток позволяет. Дивиденды - роскошь, которая недоступна конкурентам. (29.08.2022)

- После того, как компания завершит выкуп 29% акций у нерезидентов, компания может начать платить дивиденды, причем выплаты на акцию могут быть увеличены с учетом казначейского пакета (13.10.2023)

- Большое количество кэша на балансе позволяет компании выплатить дивиденды за 2023 год, 2022 год и 2021 год. (13.10.2023)

- Рынок с большим недоверием оценивает мажоритарного акционера Магнита, что приводит к недооценке акций по сравнению с другими бумагами (13.10.2023)

- Магнит может начать платить дивиденды после завершения выкупа акций у нерезидентов в конце ноября (13.10.2023)

- Проигрывают по всем финансовым показателям Х5: чистая прибыль, EBITDA, свободный денежный поток, выручка. Даже долговая нагрузка относительно EBITDA выше, но стоял в полтора раза дороже. (29.08.2022)

- Компания осознанно пытается снизить цену своих акций, скорее всего в интересах мажоритарного акционера. Осознанное нераскрытие информации привело к исключению из котировального списка Мосбиржи с потерей инвесторов в лице пенсионных фондов и страховых компаний. В будущем возможно исключение из индекса Московской Биржи. (24.05.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Магнит - описание компании

Магнит — ритейлер под одноименным брендом.IR:

Альберт Аветиков

Дина Чистяк

[email protected]

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций