Рядом с домом пару лет живёт магазинчик магнита.

Три раза (может уже больше) там менялся смотрящий.

Тухлые овощи-фрукты, адская кунсткамера вместо замороженного мяса. Колбасные продукты вместо колбасы.

По заветам великого баффета в это инвестировать нельзя.

Пятёрочка пока сильно лучше магнита для потребителя, хотя работают вроде бы в одном сегменте.

| Число акций ао | 102 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 839,5 млрд |

| Выручка | 2 479,3 млрд |

| EBITDA | 161,8 млрд |

| Прибыль | 40,6 млрд |

| Дивиденд ао | 412,13 |

| P/E | 20,7 |

| P/S | 0,3 |

| P/BV | – |

| EV/EBITDA | 5,2 |

| Див.доход ао | 5,0% |

| Магнит Календарь Акционеров | |

| 02/09 Дата окончания РЕПО казначейский пакет 3,75% акций Магнита | |

| Прошедшие события Добавить событие | |

Магнит акции

8237.5₽ -1.99%

-

я думаю, что ритейл и в этом году будет стагнировать, ну нет пока у нас роста доходов населения, значит и ритейл расти не будет

я думаю, что ритейл и в этом году будет стагнировать, ну нет пока у нас роста доходов населения, значит и ритейл расти не будет

Лента, Х5, Окей, Дикси — привлекательная долгосрочная история, но будьте готовы к турбулентности в краткосрочном периоде

Российский продуктовый ритейлер

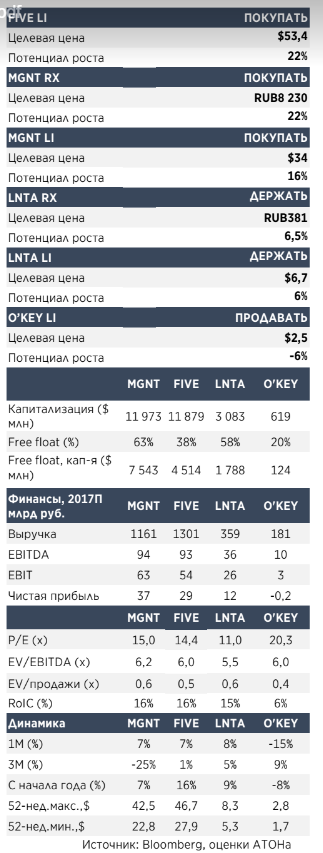

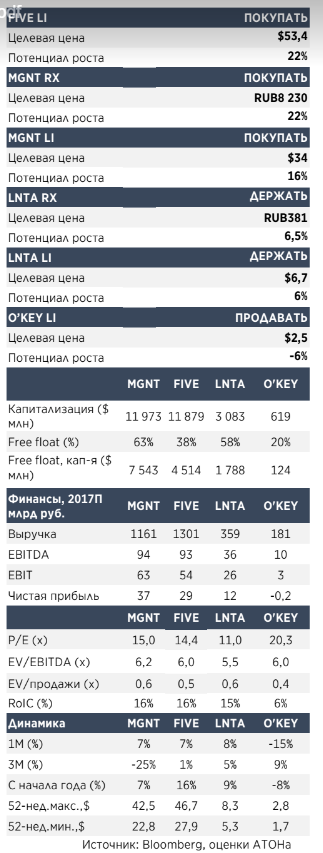

Мы начинаем аналитическое освещение четырех российских ритейлеров с двух рекомендаций ПОКУПАТЬ (FIVE LI, целевая цена – $53,4, потенциал роста − 22%, MGNT RX, целевая цена – 8230 руб., потенциал роста − 22%), одной рекомендации ДЕРЖАТЬ (LNTA LI, целевая цена – $6,7) и одной рекомендации ПРОДАВАТЬ (O’KEY LI, целевая цена − $2,5).

АТОН

Позитивный долгосрочный взгляд на продуктовый ритейл. Это объясняется возможностями структурного роста, обусловленными уровнями концентрации в отрасли, которые являются одними из самых низких в розничном секторе EM (общая доля 5 крупнейших ритейлеров на рынке составляет 27%). Это оставляет ритейлерам большой потенциал расширения присутствия в течение следующих трех-пяти лет (мы ожидаем, что торговые площади увеличится на 39-44% в 2017-20). Тем не менее, мы считаем, что операторы более мелких форматов занимают более выгодные позиции с точки зрения конкуренции в долгосрочной перспективе. Операционная рентабельность российских ритейлеров (EBIT и EBITDA) больше не является аномальной в глобальном розничном пространстве. Мы видим ограниченный риск дальнейшего снижения рентабельности EBITDA для X5 и Магнита с уровней, достигнутых в 2017 (7-8,5%), поскольку они достигли более нормализованных уровней как в контексте развивающихся, так и в контексте развитых рынков. В то же время мы прогнозируем значительный рост в FCF сектора в течение следующих пяти лет (доходности FCF к 2022 могут достигнуть 10-15%), т.к. основные игроки будут генерировать значительный операционный денежный поток − более 100 млрд руб. в год.

Краткосрочная динамика может быть нестабильной: мы ожидаем турбулентное 1П18, но перспективы сектора во 2П18 должны улучшиться. Сочетание (1) низкой инфляции, (2) активного использования промо-кампаний и (3) все еще осторожных потребителей увеличивает шансы на неприятный сюрприз по части прибыли в результате отрицательного эффекта операционного рычага. Тем не менее, слабые показатели 1К/2К18 могут предоставить возможность для покупки, так как отрасль приближается к завершению цикла снижения прогнозов прибыли, и мы ожидаем лучшей динамики во 2П18.

Рост специализированных и нишевых ритейлеров представляет еще одну угрозу для классических продуктовых ритейлеров. Продажи специализированных ритейлеров выросли на 28% г/г в 2016, превысив 400 млрд руб., что выше продаж таких ритейлеров как Лента за аналогичный период. Мы считаем, что условия на рынке благоприятствуют дальнейшему росту специализированных магазинов в обозримом будущем, тем самым отбирая трафик у классических ритейлеров.

В 2018 усилится фокус на дифференциацию и эффективность. Учитывая минимальную разницу в ценах и формате среди ключевых игроков мы считаем, что ритейлеры сосредоточатся на (1) эффективных программах лояльности, (2) растущей доле продукции собственных брендов и (3) вертикальной интеграции в производство продуктов питания. Более того, мы ожидаем возобновления внимания к сокращению затрат, поскольку медленная инфляция (и, следовательно, более низкий рост сопоставимой корзины) становится новой реальностью и оказывает давление на рентабельность. Мы приветствуем переход Магнита к вертикальной интеграции, поскольку это должно помочь обеспечить долгосрочное конкурентное преимущество в отрасли.

Оценка российских продуктовых ритейлеров остается привлекательной, несмотря на пересмотр оценки сектора в 2017 году; дальнейшая переоценка в 2018 году возможна, но не обязательна. Поскольку переоценка 2017 года является ключевым драйвером роста, мы считаем, что динамика сектора в 2018 году будет в основном обусловлена ростом прибыли. Мы ожидаем, что все ключевые ритейлеры продемонстрируют рост прибыли от 13% до 27% в 2018 году (против -32% и 28% в 2017). Российские ритейлеры торгуются с привлекательными коэффициентами PEG (между 0.6x and 1x, P/E между 11x и 20,3x) и предлагают достойный рост (EPS CAGR 17% в 2017-2019), что может способствовать переоценке сектора, как только видимость прибыли улучшится.

X5 − наш фаворит в секторе на 12-месячном горизонте, поскольку мы ожидаем, что он опубликует самый сильный рост EPS (+27% г/г в 2018 году); Магнит может опередить рынок в 2П18, поскольку положительные катализаторы начнут материализоваться. Выбор долгосрочных победителей проще, и у нас нет сильного предпочтения в отношении какого-либо из двух крупнейших ритейлеров. На наш взгляд, X5 и Магнит будут продолжать консолидировать свои лидирующие позиции на рынке, расширяя свои доли и опережая других игроков.

stanislava, а если в кратце — началась коррекция… Лента, Х5, Окей, Дикси - привлекательная долгосрочная история, но будьте готовы к турбулентности в краткосрочном периоде

Лента, Х5, Окей, Дикси - привлекательная долгосрочная история, но будьте готовы к турбулентности в краткосрочном периоде

Российский продуктовый ритейлер

Мы начинаем аналитическое освещение четырех российских ритейлеров с двух рекомендаций ПОКУПАТЬ (FIVE LI, целевая цена – $53,4, потенциал роста − 22%, MGNT RX, целевая цена – 8230 руб., потенциал роста − 22%), одной рекомендации ДЕРЖАТЬ (LNTA LI, целевая цена – $6,7) и одной рекомендации ПРОДАВАТЬ (O’KEY LI, целевая цена − $2,5).

АТОН

Позитивный долгосрочный взгляд на продуктовый ритейл. Это объясняется возможностями структурного роста, обусловленными уровнями концентрации в отрасли, которые являются одними из самых низких в розничном секторе EM (общая доля 5 крупнейших ритейлеров на рынке составляет 27%). Это оставляет ритейлерам большой потенциал расширения присутствия в течение следующих трех-пяти лет (мы ожидаем, что торговые площади увеличится на 39-44% в 2017-20). Тем не менее, мы считаем, что операторы более мелких форматов занимают более выгодные позиции с точки зрения конкуренции в долгосрочной перспективе. Операционная рентабельность российских ритейлеров (EBIT и EBITDA) больше не является аномальной в глобальном розничном пространстве. Мы видим ограниченный риск дальнейшего снижения рентабельности EBITDA для X5 и Магнита с уровней, достигнутых в 2017 (7-8,5%), поскольку они достигли более нормализованных уровней как в контексте развивающихся, так и в контексте развитых рынков. В то же время мы прогнозируем значительный рост в FCF сектора в течение следующих пяти лет (доходности FCF к 2022 могут достигнуть 10-15%), т.к. основные игроки будут генерировать значительный операционный денежный поток − более 100 млрд руб. в год.

Краткосрочная динамика может быть нестабильной: мы ожидаем турбулентное 1П18, но перспективы сектора во 2П18 должны улучшиться. Сочетание (1) низкой инфляции, (2) активного использования промо-кампаний и (3) все еще осторожных потребителей увеличивает шансы на неприятный сюрприз по части прибыли в результате отрицательного эффекта операционного рычага. Тем не менее, слабые показатели 1К/2К18 могут предоставить возможность для покупки, так как отрасль приближается к завершению цикла снижения прогнозов прибыли, и мы ожидаем лучшей динамики во 2П18.

Рост специализированных и нишевых ритейлеров представляет еще одну угрозу для классических продуктовых ритейлеров. Продажи специализированных ритейлеров выросли на 28% г/г в 2016, превысив 400 млрд руб., что выше продаж таких ритейлеров как Лента за аналогичный период. Мы считаем, что условия на рынке благоприятствуют дальнейшему росту специализированных магазинов в обозримом будущем, тем самым отбирая трафик у классических ритейлеров.

В 2018 усилится фокус на дифференциацию и эффективность. Учитывая минимальную разницу в ценах и формате среди ключевых игроков мы считаем, что ритейлеры сосредоточатся на (1) эффективных программах лояльности, (2) растущей доле продукции собственных брендов и (3) вертикальной интеграции в производство продуктов питания. Более того, мы ожидаем возобновления внимания к сокращению затрат, поскольку медленная инфляция (и, следовательно, более низкий рост сопоставимой корзины) становится новой реальностью и оказывает давление на рентабельность. Мы приветствуем переход Магнита к вертикальной интеграции, поскольку это должно помочь обеспечить долгосрочное конкурентное преимущество в отрасли.

Оценка российских продуктовых ритейлеров остается привлекательной, несмотря на пересмотр оценки сектора в 2017 году; дальнейшая переоценка в 2018 году возможна, но не обязательна. Поскольку переоценка 2017 года является ключевым драйвером роста, мы считаем, что динамика сектора в 2018 году будет в основном обусловлена ростом прибыли. Мы ожидаем, что все ключевые ритейлеры продемонстрируют рост прибыли от 13% до 27% в 2018 году (против -32% и 28% в 2017). Российские ритейлеры торгуются с привлекательными коэффициентами PEG (между 0.6x and 1x, P/E между 11x и 20,3x) и предлагают достойный рост (EPS CAGR 17% в 2017-2019), что может способствовать переоценке сектора, как только видимость прибыли улучшится.

X5 − наш фаворит в секторе на 12-месячном горизонте, поскольку мы ожидаем, что он опубликует самый сильный рост EPS (+27% г/г в 2018 году); Магнит может опередить рынок в 2П18, поскольку положительные катализаторы начнут материализоваться. Выбор долгосрочных победителей проще, и у нас нет сильного предпочтения в отношении какого-либо из двух крупнейших ритейлеров. На наш взгляд, X5 и Магнит будут продолжать консолидировать свои лидирующие позиции на рынке, расширяя свои доли и опережая других игроков.

Marks and Spencer Group Plc

Marks and Spencer Group Plc

(LON:MKS)

302.20 -21.80 (-6.73%)

Real-time: 3:24 PM GMT

LON real-time data — Disclaimer

Currency in GBX unless noted

finance.google.com/finance?q=LON%3AMKS&ei=bIFXWoiVBsPesQHtp6LgCA

Tesco отчиталась о росте сопоставимых продаж за 3-й кв 2017-2018 фин.года на 0,9%

Third Quarter and Christmas Trading Statement 2017/18

11 января 2018

www.tescoplc.com/news/news-releases/2018/third-quarter-and-christmas-trading-statement-201718/

www.tescoplc.com/media/474409/tesco-plc-3q-and-christmas-1718-trading-statement.pdf

*Совокупные сопоставимые продажи Tesco PLC без учета топлива за 19 недель по 6 января выросли на 0,8%

*Tesco рассчитывает, что собрание акционеров по поводу слияния с Booker пройдет в конце февраля

*Tesco четко движется к достижению среднесрочных целей по реструктуризации

*Tesco уверена в своем прогнозе на 2018 фингод

*Совокупные сопоставимые продажи Tesco PLC за 3-й квартал выросли на 0,9%

*Сопоставимые продажи Tesco PLC в Великобритании за 19 недель по 6 января выросли на 2,1%

*Сопоставимые продажи Tesco PLC в Великобритании в Рождество выросли на 1,9%

*Совокупные сопоставимые продажи Tesco PLC за 19 недель по 6 января выросли на 0,6%

*Акции Tesco опустились на 3,4% до 204,70 пенса после данных о продажах

Tesco PLC

(LON:TSCO)

203.31 -8.59 (-4.05%)

Real-time: 2:53 PM GMT

LON real-time data — Disclaimer

Currency in GBX unless noted

finance.google.com/finance?q=LON%3ATSCO&ei=Q3pXWpCSFIT1sAHV0quIBg

Marks & Spencer: Общие продажи в 3-м кв 2017-2018 фин.года снизились на 0,1%

Press Release

QUARTER 3 2017/18 TRADING STATEMENT

11 Jan 2018

MARKS AND SPENCER GROUP PLC

QUARTER 3 2017/18 TRADING STATEMENT

13 WEEKS TO 30 DECEMBER 2017

Выручка за третий квартал £м Общее изменение Like-for-like изменение

Общие продажи 3167 -0,1% --

Всего в Великобритании 2858 1,1% -1,4%

Продовольственные продажи 1666 3,6% -0,4%

Продажи одежды и товаров для дома 1192 -2,3% -2,8%

Международные продажи 309 -9,8% --

М & S.com 309 3,0% --

corporate.marksandspencer.com/media/press-releases/2018/quarter-3-201718-trading-statement

Общие продажи Marks & Spencer в 3-м кв снизились на 0,1%

Продажи одежды и товаров для дома в Marks & Spencer в 3-м кв снизились на 2,8%

Продовольственные продажи Marks & Spencer в 3-м кв снизились на 0,4%

Сопоставимые продовольственные продажи Marks & Spencer в 3-м кв выросли на 3,4%

Совокупные сопоставимые продажи Marks & Spencer в Великобритании в 3-м кв выросли на 1,9%

Международные продажи Marks & Spencer в 3-м кв упали на 9,8%

Marks & Spencer не изменила прогноз на финансовый год

Марэк, а при чем здесь Магнит?)

Marks & Spencer: Общие продажи в 3-м кв 2017-2018 фин.года снизились на 0,1%

Press Release

QUARTER 3 2017/18 TRADING STATEMENT

11 Jan 2018

MARKS AND SPENCER GROUP PLC

QUARTER 3 2017/18 TRADING STATEMENT

13 WEEKS TO 30 DECEMBER 2017

Выручка за третий квартал £м Общее изменение Like-for-like изменение

Общие продажи 3167 -0,1% --

Всего в Великобритании 2858 1,1% -1,4%

Продовольственные продажи 1666 3,6% -0,4%

Продажи одежды и товаров для дома 1192 -2,3% -2,8%

Международные продажи 309 -9,8% --

М & S.com 309 3,0% --

corporate.marksandspencer.com/media/press-releases/2018/quarter-3-201718-trading-statement

Общие продажи Marks & Spencer в 3-м кв снизились на 0,1%

Продажи одежды и товаров для дома в Marks & Spencer в 3-м кв снизились на 2,8%

Продовольственные продажи Marks & Spencer в 3-м кв снизились на 0,4%

Сопоставимые продовольственные продажи Marks & Spencer в 3-м кв выросли на 3,4%

Совокупные сопоставимые продажи Marks & Spencer в Великобритании в 3-м кв выросли на 1,9%

Международные продажи Marks & Spencer в 3-м кв упали на 9,8%

Marks & Spencer не изменила прогноз на финансовый год

ну когда же уже Магнит по 4 800?

Зимин Александр, Предлагаю сперва до 7000 с хвостиком, а потом можете лететь.)

«Магнит» собрал рекордный урожай

«Магнит» собрал рекордный урожай

В 2017 году тепличный комплекс «Зеленая линия» произвел более 48 000 тонн овощей, что на 2 000 тонн больше, чем в прошлом году.

Это самый большой урожай за все время работы предприятия. В комплексе круглый год выращиваются огурцы, томаты двух видов — крупноплодные и черри, а также салат. Высокого урожая достигли за счет внедрения эффективных методов по уходу за растениями, применения систем досвечивания, оптимального использования ресурсов.

Продукция под брендом «Сельская ярмарка» реализуется в магазинах «Магнит» более чем в 50 регионах России. Свежие отечественные овощи к новогоднему столу продаются не только в центральных и южных субъектах России, но и северных: в Ленинградской, Архангельской областях, Республиках Карелия и Коми, Ямало-Ненецком автономном округе и других. Также продукция поставляется в торговые точки Западной Сибири.

На сегодняшний день «Магнит» — один из немногих продуктовых ритейлеров в России, который не только продает, но и производит овощи. Тепличный комплекс «Зеленая линия» открылся в 2011 году в станице Пластуновской Краснодарского края. Он входит в число крупнейших в Европе. Площадь теплиц составляет 85 га.В этом году розничная сеть открыла в Краснодарском крае самый большой комплекс в стране по выращиванию шампиньонов. На предприятии, построенном с использованием новейших технологий и оборудования, осуществляется полный цикл: от заготовки соломы для производства компоста до упаковки грибов.

www.retail.ru/news/147549/

До февраля стоим во флете и без объемов, дальше снова вниз на плохом годовом отчете, но хотя наверный каждый крупный инвестор который находится в этой бумаге уже знает что отчет будет не айс, плюс к этому подтверждение того что Магнит просто взял и забил на то что необходимо опубликовать отчеты за ноябрь и октябрь и просто нету, хотя он всего давал отчетность по меясцам. Ближаший позитивный месяц это начало марта

До февраля стоим во флете и без объемов, дальше снова вниз на плохом годовом отчете, но хотя наверный каждый крупный инвестор который находится в этой бумаге уже знает что отчет будет не айс, плюс к этому подтверждение того что Магнит просто взял и забил на то что необходимо опубликовать отчеты за ноябрь и октябрь и просто нету, хотя он всего давал отчетность по меясцам. Ближаший позитивный месяц это начало марта Магнит - доля Сергея Галицкого в уставном капитале компании увеличилась до 34,2%

Магнит - доля Сергея Галицкого в уставном капитале компании увеличилась до 34,2%Доля гендиректора и основного владельца Магнита Сергея Галицкого в уставном капитале компании увеличилась до 34,2% с 27,6%.

В ноябре доля Галицкого снизилась до 27,6% с 35,1%.

2.1.5. Размер доли соответствующего лица в уставном капитале эмитента или подконтрольной эмитенту организации, имеющей для него существенное значение, после изменения, а в случае если эмитентом или указанной организацией является акционерное общество, - также размер доли принадлежащих данному лицу обыкновенных акций такого акционерного общества после изменения:

- размер доли данного лица в уставном капитале ПАО «Магнит» после изменения, исходя из количества размещенных акций, отраженного в действующей редакции Устава ПАО «Магнит»: 34,264352%;

- размер доли принадлежащих данному лицу обыкновенных акций ПАО «Магнит» после изменения, исходя из количества размещенных акций, отраженного в действующей редакции Устава ПАО «Магнит»: 34,264352%;

- размер доли данного лица в уставном капитале ПАО «Магнит» после изменения, исходя из количества акций, фактически размещенных в рамках дополнительного выпуска акций ПАО «Магнит», которое известно ПАО «Магнит» на момент публикации настоящего сообщения: 32,123867 %;

— размер доли принадлежащих данному лицу обыкновенных акций ПАО «Магнит» после изменения, исходя из количества акций, фактически размещенных в рамках дополнительного выпуска акций ПАО «Магнит», которое известно ПАО «Магнит» на момент публикации настоящего сообщения: 32,123867 %.

сообщение

2.1.4. Размер доли соответствующего лица в уставном капитале эмитента или подконтрольной эмитенту организации, имеющей для него существенное значение, до изменения, а в случае если эмитентом или указанной организацией является акционерное общество, — также размер доли принадлежавших данному лицу обыкновенных акций такого акционерного общества до изменения:

— размер доли данного лица в уставном капитале ПАО «Магнит» до изменения: 27,601127 %;

— размер доли принадлежащих данному лицу обыкновенных акций ПАО «Магнит» до изменения: 27,601127 %.

2.1.5. Размер доли соответствующего лица в уставном капитале эмитента или подконтрольной эмитенту организации, имеющей для него существенное значение, после изменения, а в случае если эмитентом или указанной организацией является акционерное общество, — также размер доли принадлежащих данному лицу обыкновенных акций такого акционерного общества после изменения:

— размер доли данного лица в уставном капитале ПАО «Магнит» после изменения, исходя из количества размещенных акций, отраженного в действующей редакции Устава ПАО «Магнит»: 34,264352%;

— размер доли принадлежащих данному лицу обыкновенных акций ПАО «Магнит» после изменения, исходя из количества размещенных акций, отраженного в действующей редакции Устава ПАО «Магнит»: 34,264352%;

— размер доли данного лица в уставном капитале ПАО «Магнит» после изменения, исходя из количества акций, фактически размещенных в рамках дополнительного выпуска акций ПАО «Магнит», которое известно ПАО «Магнит» на момент публикации настоящего сообщения: 32,123867 %;

— размер доли принадлежащих данному лицу обыкновенных акций ПАО «Магнит» после изменения, исходя из количества акций, фактически размещенных в рамках дополнительного выпуска акций ПАО «Магнит», которое известно ПАО «Магнит» на момент публикации настоящего сообщения: 32,123867 %.

2.1.6. Дата, с которой изменилась доля соответствующего лица в уставном капитале эмитента или подконтрольной эмитенту организации, имеющей для него существенное значение: 27 декабря 2017 года.

صديق للخروج من خزانة, Да, судя по информации на корп.сайте Лаврено выкупило весь остаток после реализации преимущественного права другими акционерами.

Настораживает что Галицкий свою часть допки не выкупил. Сегодня чётко прослеживалась в 1-ой половине дня искусственная поддержка на 6220. Если бы не она то не известно как бы мы сегодня закрылись, а ведь завтра этого айсберга может и не быть.

Алексей Самухин, он продал акции и вырученные деньги 44 млрд. руб. отдаёт! в компанию.

В компанию под 0,26%! Настораживает, что так долго сидим на этих уровнях

secretmag.ru/news/magnit-mozhet-kupit-diksi-23-11-2017.htm

мимо проходил, Да. Я и сам такой. «Доктор дайте мне таблеток от жадности, ДА ПОБОЛЬШЕ!!! ПОБОЛЬШЕ!!!

Все зависит от результатов 4 квартала.

Все зависит от результатов 4 квартала.

Ну или дивы будут хорошие тогда подрастем.

Я сегодня немного добрал по 6220

Иванов Максим,

Никого особо не заинтересовали акции Магнит по 6185 руб.

Смогли разместить всего лишь 14% от общего количества допки. Мелочь, осталось разместить всего на ~39 млрд руб )))

Марэк, насколько я понимаю речь идет о преимущественном праве. Т.е. акционеры выкупили 20% допки.

Alexhey,

Если уже допку с дисконтом не выкупают, тогда я не знаю кто будет двигать бумагу на верх. Это точно теперь только после отчета или когда ясность с новым пакетом санкций будет.

Иванов Максим,

Никого особо не заинтересовали акции Магнит по 6185 руб.

Смогли разместить всего лишь 14% от общего количества допки. Мелочь, осталось разместить всего на ~39 млрд руб )))

Марэк, насколько я понимаю речь идет о преимущественном праве. Т.е. акционеры выкупили 20% допки. сейчас покупцы утопят тех, кто покупал вышел. лично я скинул все с хорошим убытком, но увы. никаких радужных перспектив не вижу. Только что сбербанк должны вслед за всеми акциями на нашем рынке просидать на 30%, уж не знаю, какие новости придумают. денег на рынке нет — это факт, что бы не говорили крикуны из изб, которых ксати что на смарте, что на мфд их очень много.

сейчас покупцы утопят тех, кто покупал вышел. лично я скинул все с хорошим убытком, но увы. никаких радужных перспектив не вижу. Только что сбербанк должны вслед за всеми акциями на нашем рынке просидать на 30%, уж не знаю, какие новости придумают. денег на рынке нет — это факт, что бы не говорили крикуны из изб, которых ксати что на смарте, что на мфд их очень много.

Магнит - факторы роста и падения акций

- Магнит может платить дивиденды - денежный поток позволяет. Дивиденды - роскошь, которая недоступна конкурентам. (29.08.2022)

- После того, как компания завершит выкуп 29% акций у нерезидентов, компания может начать платить дивиденды, причем выплаты на акцию могут быть увеличены с учетом казначейского пакета (13.10.2023)

- Большое количество кэша на балансе позволяет компании выплатить дивиденды за 2023 год, 2022 год и 2021 год. (13.10.2023)

- Рынок с большим недоверием оценивает мажоритарного акционера Магнита, что приводит к недооценке акций по сравнению с другими бумагами (13.10.2023)

- Магнит может начать платить дивиденды после завершения выкупа акций у нерезидентов в конце ноября (13.10.2023)

- Проигрывают по всем финансовым показателям Х5: чистая прибыль, EBITDA, свободный денежный поток, выручка. Даже долговая нагрузка относительно EBITDA выше, но стоял в полтора раза дороже. (29.08.2022)

- Компания осознанно пытается снизить цену своих акций, скорее всего в интересах мажоритарного акционера. Осознанное нераскрытие информации привело к исключению из котировального списка Мосбиржи с потерей инвесторов в лице пенсионных фондов и страховых компаний. В будущем возможно исключение из индекса Московской Биржи. (24.05.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Магнит - описание компании

Магнит — ритейлер под одноименным брендом.IR:

Альберт Аветиков

Дина Чистяк

[email protected]

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций