прикрыл свои лонги

keekkenen, херасе «прикрыл»!

У тебя их там сколько было, что бумажка на два рубля рухнула?

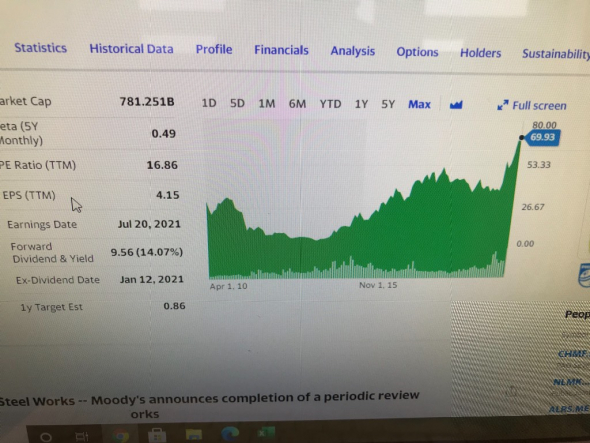

| Число акций ао | 11 174 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 614,4 млрд |

| Выручка | 763,4 млрд |

| EBITDA | 195,6 млрд |

| Прибыль | 118,2 млрд |

| Дивиденд ао | – |

| P/E | 5,2 |

| P/S | 0,8 |

| P/BV | 0,9 |

| EV/EBITDA | 2,7 |

| Див.доход ао | 0,0% |

| ММК Календарь Акционеров | |

| 30/05 ГОСА по дивидендам за 2023 год в размере 2,752 руб/акция | |

| 07/06 MAGN: последний день с дивидендом 2,752 руб | |

| 10/06 MAGN: закрытие реестра по дивидендам 2,752 руб | |

| Прошедшие события Добавить событие | |

прикрыл свои лонги

Ожидаемая дивидендная доходность бумаги ММК за 2021 год — 23% — Sberbank CIB

ММК опубликовал вчера результаты за 1К21 по МСФО. EBITDA компании составила $726 млн, чуть превысив наши ожидания. Из-за увеличения оборотного капитала на $360 млн свободные денежные потоки оказались невысокими ($125 млн при доходности 1,3%), лишь немногим превзойдя наши расчеты. Тем не менее капвложения были неожиданно низкими — всего $142 млн, т. е. 14% от прогнозируемых компанией $1,0 млрд на 2021 год.

Совет директоров ММК рекомендовал распределить в качестве дивидендов $261 млн, что соответствует доходности 2,7% и более чем 200% свободных денежных потоков (дивидендная политика компании предусматривает выплату 100% свободных денежных потоков).

ММК дал хорошие прогнозы на 2К21: ожидается, что продажи стальной продукции вырастут примерно на 10% относительно предыдущего квартала, а доля продукции с высокой добавленной стоимостью увеличится до 42-43% (в 1К21 она составила 40%). Динамика цен на сталь тоже хорошая: экспортные цены на горячекатаный прокат ММК с поставкой в июне уже превышают $950/т на условиях FCA (таким образом, при экспорте в июне очищенная цена выше, чем при спотовой цене $980/т на условиях FOB (Черное море), по оценкам Metal Expert).

Компания решила снова возобновить эксплуатацию электродуговой печи и прокатного стана мощностью 2 млн т горячекатаного проката в год на своей турецкой площадке с учетом выгодного спреда между ценой горячекатаного проката и стального лома. Перезапустить их планируется через четыре-пять месяцев, что потребует дополнительно около $40 млн капвложений (тем не менее ММК подтвердил свой прогноз совокупных капвложений на 2021 год на уровне $1 млрд) и $200 млн оборотного капитала. По нашим оценкам, эти активы принесут компании дополнительно около $0,3-0,4 млрд EBITDA, что эквивалентно примерно 7-9% EBITDA ММК с учетом спотовых цен на сталь.

С учетом внутренней цены на горячекатаный прокат $830/т на условиях EXW доходность прогнозных свободных денежных потоков 2021 года у ММК составляет 20%, а ожидаемая дивидендная доходность за 2021 год — 23%. Мы сохраняем рекомендацию ПОКУПАТЬ акции компании.Киричок Алексей

Sberbank CIB

Авто-репост. Читать в блоге >>>

Вышел отчет компании по итогам 1 кв. 2021 года.

Выручка выросла на 27,8% г/г до $2,2 млрд.

EBITDA выросла на 64,3% г/г до $726 млн.

Чистая прибыль выросла на 264% до $477 млн.

FCF вырос на 8,7% г/г до $125 млн.

Чистый долг составил $145 млн.

Рост всех финансовых результатов связан с позитивной рыночной конъюнктурой и, благодаря росту производства на 9,2% г/г. Также позитивным фактором стал рост экспорта до 27% (12% годом ранее).

Компания продолжает модернизацию мощностей, основной эффект мы увидим уже в 2022-2023 годах. Должна быть запущена доменная печь №9 и реализован проект коксохимического комплекса, что позволит снизить себестоимость сляба на $29/т. В мае должен быть запущен Стан 1700, что увеличит долю продукции с высокой добавленной стоимостью (х/к прокат) на 0,7 млн. т.

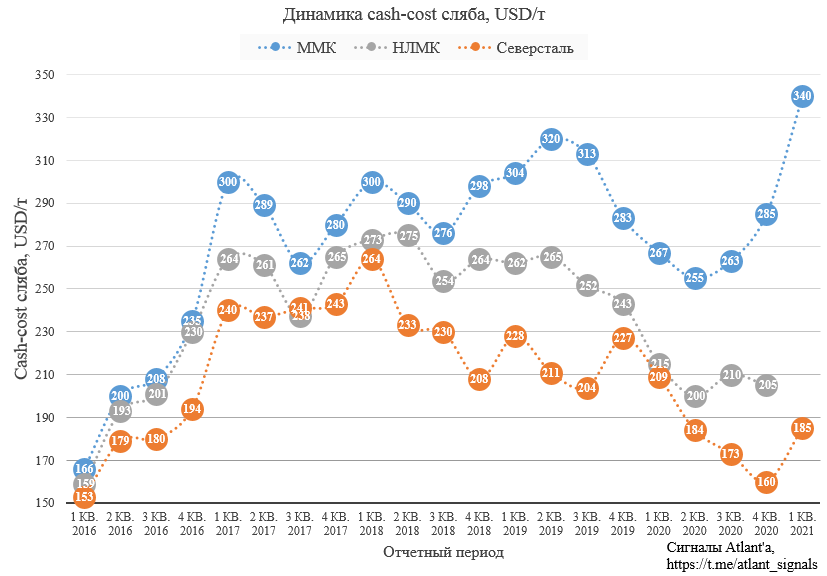

Мы видим, что результаты не такие впечатляющие, как были у Северстали. Ключевым тормозящим фактором остается зависимость ММК от внешних поставщиков руды и кокса. Это привело к росту себестоимости сляба на 27,3% г/г, причиной стали рост цен на сырье и девальвация рубля.

С учетом внутренней цены на горячекатаный прокат $830/т на условиях EXW доходность прогнозных свободных денежных потоков 2021 года у ММК составляет 20%, а ожидаемая дивидендная доходность за 2021 год — 23%. Мы сохраняем рекомендацию ПОКУПАТЬ акции компании.Киричок Алексей

ММК опубликовала финансовые результаты за 1-й квартал 2021 года.

В обзоре операционных показателей я сделал прогноз финансовых результатов компании, который оказался достаточно точным по всем показателям компании.

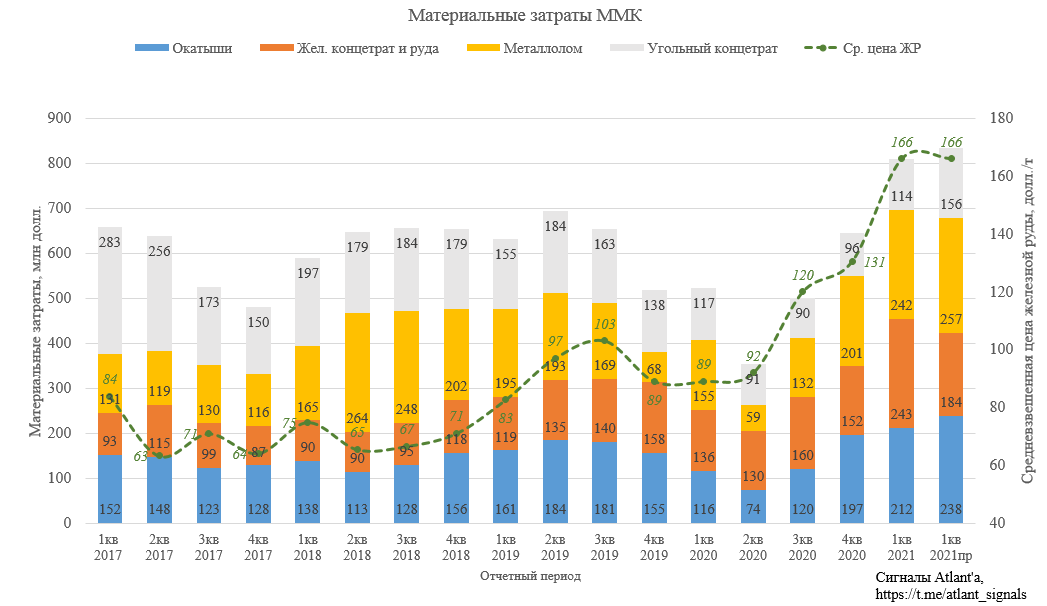

Для начала обратим внимание на изменение величины материальных затрат. Общий прогноз почти совпал, но из-за того, что мы не располагаем данными, что конкретно компания будет использовать в качестве сырья для производства продукции, затраты по каждому материалу отличаются от прогноза.

Рост себестоимости изготовления сляба составил 19,3% относительно предыдущего квартала. Конечно разница с Северсталью колоссальна.

ММК представил достойные результаты по прибыли от основной деятельности, на 3% превысив консенсус-прогноз по EBITDA в результате значительного роста показателя (+53%). Старт строительного сезона в России благоприятно отразится на ценах на продукцию во 2К21. Мы подтверждаем наш рейтинг ВЫШЕ РЫНКА по стальному сектору, в котором ММК остается самой дешевой бумагой, торгуясь с консенсус-мультипликатором EV/EBITDA 2021 4.0x против среднего уровня 5.1x по российским стальным компаниям.Атон

🧮 Вслед за Северсталью о своих финансовых результатах отчитался и ММК:

📈 Выручка группы к прошлому кварталу увеличилась на 18% до $2,19 млрд, что неудивительно на фоне раллирующих цен на сталь в России и в мире. Показатель EBITDA и вовсе вырос более чем наполовину (кв/кв) и составил $726 млн (что оказалось выше средних прогнозов аналитиков), а рентабельность по EBITDA достигла 33,2%.

📈 Чистая прибыль составила $477 млн, также прибавив более чем наполовину, а вот показатель FCF, на который ориентируется компания при подсчёте дивидендов, остался неизменным и составил $125 млн, вследствие оттока в оборотный капитал на фоне увеличения цен на металлопродукцию и доли экспортных продаж с более длинными сроками реализации, а также роста запасов готовой продукции в преддверии строительного сезона.

Советы директоров (СД) в марте-апреле 2021 года активно стали рекомендовать размер дивидендов за 2020 год.

Как правило, в дальнейшем ГОСА — годовое общее собрание акционеров, утверждает это решение СД.

Можно публиковать любые обзоры роста, но какой от них толк, если ММК не делиться прибылью с акционерами?

Константин Лебедев, Костя, давай без паники, по существу разберем вопрос. FCF плохой по следущим причинам:

1. Рост запасов +100 млн (не существенно ну и пусть будет)

2. Рост дебиторки +170

3. Снижение кредиторки +440 млн

По п. 2 и 3 могу предположить, что негативный для нас с тобой импакт связан со сложной ситуацией в стране и мире (пандемия). Если есть компания Х (в данном случае ММК), которая в данный конкретный момент очень неплохо себя чуствует ибо повезло с коньюнктурой рынка и ее контрагенты,-покупатели и поставщики, которые точно чуствуют себя не так хорошо как ММК, то я лично не вижу ничего плохого в том, чтобы одномоментно помочь своим стратегическим партнерам, тем более в сложной ситуации и тем более, что это партнеры на долгие годы. В стране сейчас кризис неплатежей, многие вообще банкротятся. Зачем нужно разводить панику в части того, что ММК не додала 50 коп акционерам?

Вот если ситуация не изменится, скажем, в 4 квартале 2021, когда народ начнется потихоньку шевелиться, тогда возмущение будет вполне уместно и надобно будет эти недоданные 50 копеек с руководства спросить ))

Сейчас же, именно в текущей ситуации лично я считаю, что компания должна (если тем более вполне может себе позволить) помочь своим контрагентам выбраться из этого непроглядного болота.

Oleg Nazarenko, Это супер наивно, так как у ММК есть отдел продаж, есть крупные контрагенты и они скорее всего переработчики, дальше по цепочке, вот например прибыль строителей бьет рекорды продаже на высоте цены не маленькие, соответственно проблем нет заплатить ММК по договору поставки, если только отделу продаж не дали команду, наращивать дебеторку и снижать кредиторку. Вообще такое уже было в Q2 2020, только с точность на оборот, стало быть менеджмент отлично умеет эти управлять и это не случайность и не связано с чувствами контрагента. Если бы кого то волновали их чувства, есть механизм хеджирования через опционы, который и задумывался как раз для циклических компаний, но ММК его не использует.

Проблема в том, что вероятность что в 4-ом квартале 2021 цены не вернуться к среднемировым за 5 лет нет никакой и наверняка найдет причина снова не заплатить дивы так как прогнозируемый капекс > 900$ мил. Вообщем хороша ложка к обеду!

Для свавнения посмотри к какой космос улетели акции Северстали, там менеджмент не стал себя вести как крыса. И как раз из таких вещей годами складывается недооцененность компании ММК и как видно конкретных примерах не на пустом месте.

Константин Лебедев, что-то совсем паника какая-то… Какие-такие опционы??? Там дядьки и тетки 60-х годов изготовления работают. Они и слыхом про всякие опционы-мопционы не слыхивали. Это нормальные мужики, они сталевары, а не извращенцы. Относительно капекса не понял, что ты хотел сказать. Насколько я понял, капекс не увеличивается в следующем году и это уже хорошо для кэш-флоу.

Насколько я понял, причина твоего недовольства в первую очередь в том, что в отрасли есть игроки получше. Но тут уже многие указывали на то, что нужно держать примерно в равных долях ММК, Севку и НЛМК. Ну или кому кто чуть больше/меньше нравится менять пропорции. Если по внешней картине судить, ИМХО на Севке самые лучшие манагеры- все красиво и продуманно. Но это рынок- у одного сегодня выстрелило лучше, а кто-то догоняет. Отрасль отлично подросла, мы с тобой заработали. Это же гуд!

Лично меня сейчас с моменте больше МТС беспокоит. Очень сильно беспокоит прям… Ничего не пойму, что с бумагой… Даже при долларе по 77…

Oleg Nazarenko, оффтоп, конечно, но сколько о вашему должны стоить акции МТС?

Можно публиковать любые обзоры роста, но какой от них толк, если ММК не делиться прибылью с акционерами?

Константин Лебедев, Костя, давай без паники, по существу разберем вопрос. FCF плохой по следущим причинам:

1. Рост запасов +100 млн (не существенно ну и пусть будет)

2. Рост дебиторки +170

3. Снижение кредиторки +440 млн

По п. 2 и 3 могу предположить, что негативный для нас с тобой импакт связан со сложной ситуацией в стране и мире (пандемия). Если есть компания Х (в данном случае ММК), которая в данный конкретный момент очень неплохо себя чуствует ибо повезло с коньюнктурой рынка и ее контрагенты,-покупатели и поставщики, которые точно чуствуют себя не так хорошо как ММК, то я лично не вижу ничего плохого в том, чтобы одномоментно помочь своим стратегическим партнерам, тем более в сложной ситуации и тем более, что это партнеры на долгие годы. В стране сейчас кризис неплатежей, многие вообще банкротятся. Зачем нужно разводить панику в части того, что ММК не додала 50 коп акционерам?

Вот если ситуация не изменится, скажем, в 4 квартале 2021, когда народ начнется потихоньку шевелиться, тогда возмущение будет вполне уместно и надобно будет эти недоданные 50 копеек с руководства спросить ))

Сейчас же, именно в текущей ситуации лично я считаю, что компания должна (если тем более вполне может себе позволить) помочь своим контрагентам выбраться из этого непроглядного болота.

Oleg Nazarenko, Это супер наивно, так как у ММК есть отдел продаж, есть крупные контрагенты и они скорее всего переработчики, дальше по цепочке, вот например прибыль строителей бьет рекорды продаже на высоте цены не маленькие, соответственно проблем нет заплатить ММК по договору поставки, если только отделу продаж не дали команду, наращивать дебеторку и снижать кредиторку. Вообще такое уже было в Q2 2020, только с точность на оборот, стало быть менеджмент отлично умеет эти управлять и это не случайность и не связано с чувствами контрагента. Если бы кого то волновали их чувства, есть механизм хеджирования через опционы, который и задумывался как раз для циклических компаний, но ММК его не использует.

Проблема в том, что вероятность что в 4-ом квартале 2021 цены не вернуться к среднемировым за 5 лет нет никакой и наверняка найдет причина снова не заплатить дивы так как прогнозируемый капекс > 900$ мил. Вообщем хороша ложка к обеду!

Для свавнения посмотри к какой космос улетели акции Северстали, там менеджмент не стал себя вести как крыса. И как раз из таких вещей годами складывается недооцененность компании ММК и как видно конкретных примерах не на пустом месте.

Константин Лебедев, что-то совсем паника какая-то… Какие-такие опционы??? Там дядьки и тетки 60-х годов изготовления работают. Они и слыхом про всякие опционы-мопционы не слыхивали. Это нормальные мужики, они сталевары, а не извращенцы. Относительно капекса не понял, что ты хотел сказать. Насколько я понял, капекс не увеличивается в следующем году и это уже хорошо для кэш-флоу.

Насколько я понял, причина твоего недовольства в первую очередь в том, что в отрасли есть игроки получше. Но тут уже многие указывали на то, что нужно держать примерно в равных долях ММК, Севку и НЛМК. Ну или кому кто чуть больше/меньше нравится менять пропорции. Если по внешней картине судить, ИМХО на Севке самые лучшие манагеры- все красиво и продуманно. Но это рынок- у одного сегодня выстрелило лучше, а кто-то догоняет. Отрасль отлично подросла, мы с тобой заработали. Это же гуд!

Лично меня сейчас с моменте больше МТС беспокоит. Очень сильно беспокоит прям… Ничего не пойму, что с бумагой… Даже при долларе по 77…

Не понимаю, почему многие решили, что речь Путина про дивиденды касается наших металлургов?

К примеру на крайней встречи с журналистами он как раз положительно высказывался о вложениях ММК в модернизацию и систему очистки. Тоже можно сказать и по остальным компаниям.

По моему на Смартлабе очень много неудачников-паникеров, которые во всем видят только негатив и там где он есть и там где его нет.

Олег Каширин, Что то я вас не видел, тут когда акция стоила 50р. :)

А скорее всего, пришли когда акция стоила 70, руб и теперь для вас все паника :)

Но тут есть закономерность, которая действует в течении ближайших 5 лет, и пока менеджмент не смениться думаю продолжить действовать. И цену в 70р вы увидите, только ближе к выплате дивов, и то с большими оговорками, либо еще с большими оговорками перед выходом отчета за Q2 2021. Так что набирайтесь терпения и не паникуйте!

Можно публиковать любые обзоры роста, но какой от них толк, если ММК не делиться прибылью с акционерами?

Константин Лебедев, Костя, давай без паники, по существу разберем вопрос. FCF плохой по следущим причинам:

1. Рост запасов +100 млн (не существенно ну и пусть будет)

2. Рост дебиторки +170

3. Снижение кредиторки +440 млн

По п. 2 и 3 могу предположить, что негативный для нас с тобой импакт связан со сложной ситуацией в стране и мире (пандемия). Если есть компания Х (в данном случае ММК), которая в данный конкретный момент очень неплохо себя чуствует ибо повезло с коньюнктурой рынка и ее контрагенты,-покупатели и поставщики, которые точно чуствуют себя не так хорошо как ММК, то я лично не вижу ничего плохого в том, чтобы одномоментно помочь своим стратегическим партнерам, тем более в сложной ситуации и тем более, что это партнеры на долгие годы. В стране сейчас кризис неплатежей, многие вообще банкротятся. Зачем нужно разводить панику в части того, что ММК не додала 50 коп акционерам?

Вот если ситуация не изменится, скажем, в 4 квартале 2021, когда народ начнется потихоньку шевелиться, тогда возмущение будет вполне уместно и надобно будет эти недоданные 50 копеек с руководства спросить ))

Сейчас же, именно в текущей ситуации лично я считаю, что компания должна (если тем более вполне может себе позволить) помочь своим контрагентам выбраться из этого непроглядного болота.

Oleg Nazarenko, Это супер наивно, так как у ММК есть отдел продаж, есть крупные контрагенты и они скорее всего переработчики, дальше по цепочке, вот например прибыль строителей бьет рекорды продаже на высоте цены не маленькие, соответственно проблем нет заплатить ММК по договору поставки, если только отделу продаж не дали команду, наращивать дебеторку и снижать кредиторку. Вообще такое уже было в Q2 2020, только с точность на оборот, стало быть менеджмент отлично умеет эти управлять и это не случайность и не связано с чувствами контрагента. Если бы кого то волновали их чувства, есть механизм хеджирования через опционы, который и задумывался как раз для циклических компаний, но ММК его не использует.

Проблема в том, что вероятность что в 4-ом квартале 2021 цены не вернуться к среднемировым за 5 лет нет никакой и наверняка найдет причина снова не заплатить дивы так как прогнозируемый капекс > 900$ мил. Вообщем хороша ложка к обеду!

Для свавнения посмотри к какой космос улетели акции Северстали, там менеджмент не стал себя вести как крыса. И как раз из таких вещей годами складывается недооцененность компании ММК и как видно конкретных примерах не на пустом месте.

Можно публиковать любые обзоры роста, но какой от них толк, если ММК не делиться прибылью с акционерами?

Константин Лебедев, Костя, давай без паники, по существу разберем вопрос. FCF плохой по следущим причинам:

1. Рост запасов +100 млн (не существенно ну и пусть будет)

2. Рост дебиторки +170

3. Снижение кредиторки +440 млн

По п. 2 и 3 могу предположить, что негативный для нас с тобой импакт связан со сложной ситуацией в стране и мире (пандемия). Если есть компания Х (в данном случае ММК), которая в данный конкретный момент очень неплохо себя чуствует ибо повезло с коньюнктурой рынка и ее контрагенты,-покупатели и поставщики, которые точно чуствуют себя не так хорошо как ММК, то я лично не вижу ничего плохого в том, чтобы одномоментно помочь своим стратегическим партнерам, тем более в сложной ситуации и тем более, что это партнеры на долгие годы. В стране сейчас кризис неплатежей, многие вообще банкротятся. Зачем нужно разводить панику в части того, что ММК не додала 50 коп акционерам?

Вот если ситуация не изменится, скажем, в 4 квартале 2021, когда народ начнется потихоньку шевелиться, тогда возмущение будет вполне уместно и надобно будет эти недоданные 50 копеек с руководства спросить ))

Сейчас же, именно в текущей ситуации лично я считаю, что компания должна (если тем более вполне может себе позволить) помочь своим контрагентам выбраться из этого непроглядного болота.

Можно публиковать любые обзоры роста, но какой от них толк, если ММК не делиться прибылью с акционерами?

ОАО «Магнитогорский металлургический комбинат» (ИНН 7414003633) входит в число крупнейших мировых производителей стали и занимает лидирующие позиции среди предприятий чёрной металлургии России. Активы компании в России представляют собой крупный металлургический комплекс с полным производственным циклом, начиная с подготовки железорудного сырья и заканчивая глубокой переработкой чёрных металлов. ММК производит широкий ассортимент металлопродукции с преобладающей долей продукции глубоких переделов с наибольшей добавленной стоимостью.

ГДР ММК торгуется на Лондонской бирже.

1 ГДР соответствует 13 акциям ММК

IR:

Ярослава Врубель

Илья Нечаев