Два одинаковых по сути фонда (фонды ликвидности, инвестируют в операции обратного РЕПО), а какая разная судьба.

Первый — Сберовский фонд SBMM. Временами заметно «стреляет», что говорит либо о манипуляциях управляющим фонда, либо о низкой ликвидности стакана. Реакция стоимости пая на изменение ставки ЦБ в августе отсутствует, поэтому склоняюсь к манипуляции. Сам на днях продавал остатки этих паев (так как клиент Сберброкера): в лучшем офере стоит заявка на продажу 5000000 (очевидно, управляющий фондом), то есть продать выше сложно.

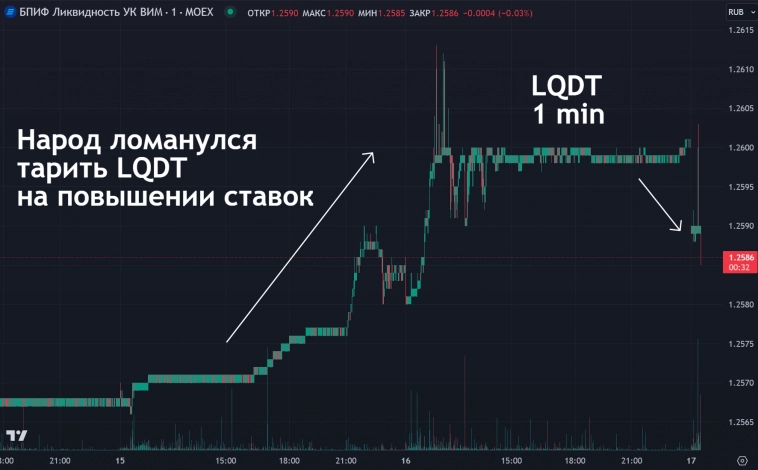

Второй — бывший ВТБ-шный VTBM, ныне LQDT. Все четко, без непонятных скачков и явная реакция цены на подъем ставки.

Короче, в SBMM я больше ни ногой, предпочту LQDT.

* Сорян за графики, второй уполз куда-то ниже.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций