Ну че там, где лук по 4500? Устал ждать!

Bio, после инаугурации трапа

| Число акций ао | 693 млн |

| Номинал ао | 0.025 руб |

| Тикер ао |

|

| Капит-я | 3 848,5 млрд |

| Выручка | 7 890,0 млрд |

| EBITDA | 1 406,4 млрд |

| Прибыль | 545,3 млрд |

| Дивиденд ао | 938 |

| P/E | 7,1 |

| P/S | 0,5 |

| P/BV | 0,7 |

| EV/EBITDA | 2,6 |

| Див.доход ао | 16,9% |

| Лукойл Календарь Акционеров | |

| 29/12 ВОСА по дивидендам за 9 месяцев 2025 года в размере 397 руб/акция | |

| 09/01 LKOH: последний день с дивидендом 397 руб | |

| 12/01 LKOH: закрытие реестра по дивидендам 397 руб | |

| Прошедшие события Добавить событие | |

СБЕРБАНК ао, ап

Крупнейшая по капитализации компания РФ.

— Несмотря на замедленный рост финансовых показателей (из-за сокращения прироста ипотечного и потребительского кредитных портфелей) позитивная динамика чистой прибыли сохраняется.

— Среднесрочная идея покупки с перспективой выплаты рекордных для компании дивидендов за 2024 год.

ЛУКОЙЛ

Одна из наиболее устойчивых акций в период коррекции в 2024 году.

— Быстрое закрытие дивидендного гэпа в декабре.

— Потенциал продолжения роста стоимости на фоне общего восстановления российского рынка в 2025 году.

СОВКОМФЛОТ

Продолжает успешно справляться с санкциями при 100% валютной выручке бизнеса и высокой дивдоходности.

— Сохраняется тенденция к увеличению стоимости фрахта.

Т-ТЕХНОЛОГИИ

Один лидеров роста на рынке акций РФ.

— Фундаментально: синергетический эффект от интеграции с Росбанком.

— Ожидание новой стратегии развития группы в начале 2025 года.

БАНК «САНКТ-ПЕТЕРБУРГ»

Лидер роста на российском рынке акций в 2024 году.

— Продолжение роста финансовых показателей.

Да, да, все движение прошло, все опоздали и прочее 🐹

Однако мы все таки, как обычно, найдем новые тренды на десятки процентов в прибыль🤑

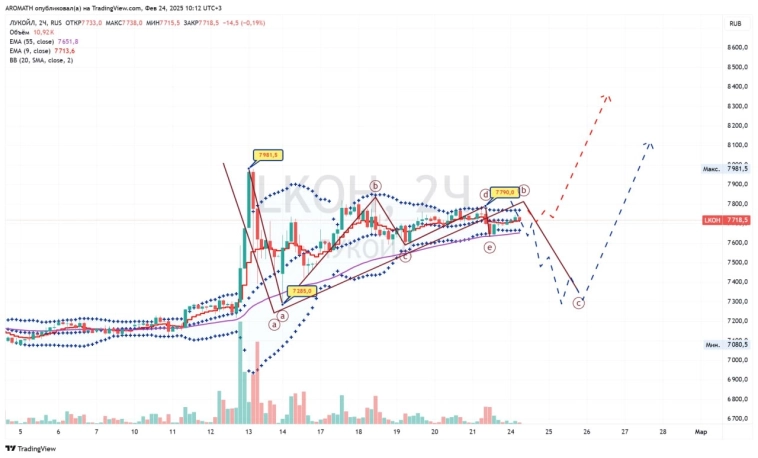

#LKOH ЛУКойл и многие остальные акции формируют локально подобие треугольника на восходящем тренде вместе со сжатием на минимальной волатильности.

Предполагается выход либо сразу вверх, либо через ложный, небольшой, манипулятивный обвал ( на вечерке или в 7 утра, как обычно уже) и отбой вверх, что стало модно в этом сезоне.

В целом рынок закладывает сейчас самый позитивный сценарий.

Покупать в таком случае надо то, что отстало, с перспективами роста на десятки процентов, что мы и делаем сейчас активно в Клубе.

Индекс МосБиржи на прошлой неделе двигался в боковике, но это не помогло сбить перекупленность. Чем дольше рынок пребывает на повышенных уровнях, тем сильнее будет коррекция. Поэтому чем раньше она произойдет, тем лучше. Тем более что сейчас достаточно снижения до 3200 пунктов, чтобы покупатели успели набраться сил.

• МКБ: коррекция дает возможность открыть позицию на привлекательных уровнях.

• Магнит: восходящий тренд продолжается.

• ЛУКОЙЛ: цены ушли выше серьезного сопротивления.

МКБ

Котировки Московского кредитного банка скорректировались от локальных максимумов до уровня поддержки восходящего тренда. МКБ — одна из немногих бумаг, которая смогла сбавить градус перекупленности. Текущие уровни привлекательны — ждем, что после назревшей коррекции рынок вырастет на фоне возможной геополитической разрядки. Кроме того, МКБ до сих пор удерживает активным сигнал на покупку на индикаторе схождения/расхождения скользящих средних, даже несмотря на снижение котировок.

золото было 3.000 и Лукойл 3 000, сейчас золото 9 Лукойл 8

Серп, в 97 году покупали квартиру за 49 тысяч долларов, двушку в советской 9этажной панельке на маршала тухачевского, тогда на эти деньги мо...

Aleksey Fedyunin, хреновая доходность, всего 5% в год. Давно надо было уже продать

Инвестиции в Лукойл за 25 лет, тысячи процентов? Обогнало-ли золото, «бетон» и инфляцию? Но… Есть нюанс🧙♂️Представим, что вложились в акц...

кройте позы, глубцы ))

«В Китае успешно завершено бурение сверхглубокой исследовательской скважины глубиной 10910 метров. Теперь «Таримская...

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост: https://smart-lab.ru/company/mozgovik/blog/1082318.php

Почему это важно?Тут будут данные, которые еще не впитаны в отчетность и показывают тенденции (будущее) на которых можно заработать (гарантий никто не дает).

Начнем с цен на нефть — цены на нефть в долларах продолжают падать, в 4 квартале средняя цена на российский Urals была 63,9$ за баррель (-6,3% кв/кв, в 3 кв 2024 года было 68,2$//bl)

В моменте (февраль 2025 года) еще более плохая ситуация — санкции Байдена сильно увеличили дисконт на российскую нефть, который сейчас доходит до 15$ (речь про Urals)

Остап1978, Лавров подтвердил.

Министр иностранных дел России Сергей Лавров заявил, что тема смягчения санкций не затрагивается в контексте у...

Вчера госсекретарь ублюдочного клоуна Трампа дал интервью по переговорам с Россией. Если суммировать — никаких жестов доброй воли в виде сня...