| Число акций ао | 104 400 млн |

| Номинал ао | 2.809767 руб |

| Тикер ао |

|

| Капит-я | 347,9 млрд |

| Выручка | 1 700,3 млрд |

| EBITDA | 189,8 млрд |

| Прибыль | 148,5 млрд |

| Дивиденд ао | 0,3538 |

| P/E | 2,3 |

| P/S | 0,2 |

| P/BV | 0,3 |

| EV/EBITDA | -0,4 |

| Див.доход ао | 10,6% |

| ИнтерРАО Календарь Акционеров | |

| 27/02 Отчет по МСФО за 2025 год | |

| Прошедшие события Добавить событие | |

ИнтерРАО акции

-

Интер РАО 13 июня обсудит вопрос о дивидендах за счет средств от продажи Иркутскэнерго

Интер РАО 13 июня обсудит вопрос о дивидендах за счет средств от продажи Иркутскэнерго

МОСКВА, 30 мая — Совет директоров «Интер РАО» на заседании 13 июня обсудит вопрос о направлении части средств, полученных от продажи «Иркутскэнерго», на дивиденды за 2017 год, говорится в сообщении компании.

«О направлении части средств, полученных ПАО „Интер РАО“ от продажи акций ПАО „Иркутскэнерго“, на выплату дивидендов по итогам 2017 отчетного года и о внесении изменений в бизнес-план Общества на 2018 год», — отмечается в первом вопросе повестки заседания совета директоров, передает ТАСС.

Акционеры «Интер РАО» на годовом общем собрании в 21 мая одобрили выплату дивидендов за 2017 год в размере 0,13 рубля на акцию. Компания направит на дивиденды за 2017 год 13,612 млрд руб., что составляет 25% от чистой прибыли по международным стандартам финансовой отчетности за прошлый год.

Такая же доля чистой прибыли направлялась на дивиденды за 2016 год, по итогам которого «Интер РАО» выплатило рекордные по размеру дивиденды в 0,15 рубля на акцию на фоне продажи 40% акций «Иркутскэнерго» структурам Олега Дерипаски за 70 млрд рублей.

2.2.Дата проведения заседания совета директоров эмитента: 13.06.2018.

2.3. Повестка дня заседания совета директоров эмитента:

1. О приоритетных направлениях деятельности Общества: о направлении части средств, полученных ПАО «Интер РАО» от продажи акций ПАО «Иркутскэнерго», на выплату дивидендов по итогам 2017 отчетного года и о внесении изменений в бизнес-план Общества на 2018 год.

2. О согласовании совмещения Председателем или членом Правления ПАО «Интер РАО» должностей в органах управления других организаций.

3. Об утверждении Положения о порядке проведения регламентированных закупок товаров, работ, услуг для нужд ПАО «Интер РАО» в новой редакции.

4. О рассмотрении отчета Правления ПАО «Интер РАО» о внедрении профессиональных стандартов в деятельность Общества в соответствии с директивой Росимущества от 20.07.2016 № ДП-11/29995.

5. Об определении цены и о согласии на совершение сделок, в совершении которых имеется заинтересованность.

6. Об определении позиции ПАО «Интер РАО» (представителей ПАО «Интер РАО») по вопросам повесток дня органов управления подконтрольных ПАО «Интер РАО» юридических лиц, имеющих существенное значение для деятельности ПАО «Интер РАО». Китаю светит российская ТЭС.

Китаю светит российская ТЭС.

29.05.2018

ВЭБ готов финансировать строительство электростанции на угле Ерковецкого разреза

ВЭБ готов профинансировать строительство крупнейшей в России угольной Ерковецкой ТЭС — на границе с Китаем. «Интер РАО» и китайская электросетевая компания SGCC решили возродить этот проект стоимостью больше $10 млрд

Электростанция для ВЭБа

Российская «Интер РАО» и китайская Государственная электросетевая компания (State Grid Corporation of China, SGCC) решили возродить проект строительства гигантской угольной Ерковецкой электростанции на границе с Китаем, теперь к ним намерен присоединиться ВЭБ. Об этом РБК рассказали четыре источника, близкие к участникам проекта.

Несколько недель назад Сергей Горьков, бывший тогда главой ВЭБа, написал письмо предправления «Интер РАО» Борису Ковальчуку, в котором назвал проект строительства этой электростанции крайне важным и предложил профинансировать стройку, рассказывают два собеседника РБК. Банк может предоставить проектное финансирование для электростанции, а в качестве соинвестора привлечь крупнейший китайский госбанк China Development Bank (CDB), рассказывают четыре источника РБК. CDB — стратегический партнер ВЭБа, который уже профинансировал его проекты на $10 млрд и продолжает выделять деньги, в том числе на энергетические проекты.

Представитель ВЭБа отказался от комментариев.

Мощность электростанции составит 4 ГВт, также предполагается построить ЛЭП в Китай и начать разработку Ерковецкого угольного разреза, рассказывают два собеседника РБК. Строительство ТЭС может обойтись компаниям в $8 млрд, а вместе с ЛЭП и затратами на строительство шахт — более чем в $10 млрд, оценивает аналитик «ВТБ Капитала» Владимир Скляр.

Обычно проектное финансирование составляет не больше 70% стоимости проекта, т.е. «Интер РАО» с партнерами вложат свыше $3 млрд, говорит руководитель группы исследований и прогнозирования АКРА Наталья Порохова. У компании есть деньги: прибыль за 2017 год составила 54,5 млрд руб., по итогам первого квартала 2018 года на ее депозитах и счетах скопилось 143 млрд руб. Чистый долг у «Интер РАО» отрицательный, а инвестпрограмма после завершения обязательных строек новых электростанций небольшая: в 2017 году — 31 млрд руб., в дальнейшем — около 20 млрд руб. в год, говорит Порохова. Для ВЭБа главное условие — безубыточность проекта, рассказывают два собеседника РБК.

Представитель «Интер РАО» сказал, что «каких-либо изменений по Ерковецкому проекту нет». Представители ВЭБа и SGCC пока не ответили на запросы РБК.

25 лет попыток

Строительство Ерковецкой ТЭС для поставки электроэнергии в Китай обсуждалось с 2010 года, в 2015 году «Интер РАО» должна была закончить технико-экономическое обоснование проекта. Предполагалось, что «Интер РАО» и SGCC будут добывать 35 млн т угля в год на Ерковецком разрезе, а рядом с ним построят самую большую тепловую электростанцию в России мощностью 8 ГВт. Они также планировали провести в Китай 2000 км высоковольтной ЛЭП. В 2015 году глава SGCC Шу Иньбяо оценивал весь проект в $15 млрд. Среди других возможных партнеров «Интер РАО» называла еще две китайские компании — угледобывающую Shenhua и генерирующую China Huaneng. Но в 2015 году темпы роста потребления электроэнергии в Китае резко снизились: спрос увеличился всего на 0,5%, до 4,96 трлн кВт·ч, хотя до этого прибавлял по 5-9% в год. Проект Ерковецкой ТЭС, ориентированный на экспорт, пришлось заморозить, говорилось в госпрограмме Минэнерго «Энергоэффективность и развитие энергетики» (ее цитировало «РИА Новости»).

В последние два года потребление в Китае растет (на 5%, до 5,9 трлн кВт·ч, в 2016 году и еще на 6,6%, до 6,3 трлн кВт·ч, в 2017 году), «Интер РАО» периодически напоминала китайским партнерам о проекте и недавно получила их согласие возобновить стройку, говорит один из собеседников РБК. По словам другого источника, на последнем заседании российско-китайской межправкомиссии представители китайской стороны сами предложили «Интер РАО» вернуться к проекту. С учетом интереса ВЭБа шансы на строительство Ерковецкой ТЭС серьезно выросли, добавляет он. Но Горькова на посту главы госбанка сменил бывший первый вице-премьер Игорь Шувалов (назначен на этот пост в четверг, 24 мая), и пока неясно, как он отнесется к проекту, оговаривается собеседник РБК.

Теперь планируемая мощность электростанции снижена вдвое (до 4 ГВт), она позволит выработать примерно 20-30 млрд кВт·ч в зависимости от загрузки, подсчитала Наталья Порохова. При этом ежегодный прирост потребления в Китае составляет около 400 млрд кВт·ч, но пока страна импортирует всего 6 млрд кВт·ч, из них 3,3 млрд кВт·ч — из России, напоминает она. В рамках проекта «Интер РАО» хотела бы заключить с китайскими потребителями долгосрочный контракт примерно на 25 лет, говорит один из источников РБК. Теоретически проект может быть интересен китайской стороне: сейчас цена на электроэнергию в Китае без учета затрат на транспорт на 20-40% выше, чем в России, рассуждает Владимир Скляр.

Разговоры о том, чтобы резко увеличить экспорт российской электроэнергии в Китай, ведутся последние примерно 25 лет, соглашения об этом подписывали еще «Иркутскэнерго» и «Евросибэнерго» Олега Дерипаски, но до сих пор эти попытки ничем не увенчались, замечает Скляр. С учетом избытка мощности на Дальнем Востоке Россия и сейчас может увеличить экспорт, но в последние несколько лет объем поставок энергии в Китай остается небольшим, рассказывает он. Китай стремится сократить выработку угольных ТЭС внутри страны в рамках Парижского соглашения по климату, но импорт энергии Ерковецкой ТЭС кардинально эту проблему не решит, заключает он.

Скляр замечает, что Пекин считает энергетику стратегической сферой и не готов ставить себя в зависимость от крупного зарубежного экспортера. С ним соглашается Порохова: Китай не наращивает импорт электроэнергии в целях энергобезопасности. Интер РАО - может направить часть средств от продажи "Иркутскэнерго" на дивиденды

Интер РАО - может направить часть средств от продажи "Иркутскэнерго" на дивиденды

Совет директоров «Интер РАО» на заседании 13 июня рассмотрит вопрос о выплате дивидендов за 2017 год

2.3. Повестка дня заседания совета директоров эмитента:

1. О приоритетных направлениях деятельности Общества: о направлении части средств, полученных ПАО «Интер РАО» от продажи акций ПАО «Иркутскэнерго», на выплату дивидендов по итогам 2017 отчетного года и о внесении изменений в бизнес-план Общества на 2018 год.

сообщение

Прибыль Интер РАО растет, но по дивидендам нет прогресса

EBITDA в 1К 2018 выросла на 23,5% до 33,3 млрд.руб., а чистая прибыль акционеров – на 17% до 22,5 млрд.руб. Улучшение результатов было достигнуто в основном за счет ввода 2х новых энергоблоков по ДПМ и ростом среднеотпускных цен и числа потребителей в сбытовом бизнесе.

Менеджмент подтвердил прогноз EBITDA в этом году в районе 105-110 млрд.руб.

Дивиденд за 2017 год составит 13 коп. с доходностью 3,2%. Норма выплаты осталась на уровне прошлого года, хотя ранее звучали сообщения о возможном ее повышении. Отсутствие прогресса в дивидендном вопросе ограничивает потенциал акций Интер РАО.

Малых Наталия

По нашим оценкам, акции Интер РАО в целом адекватно оценены рынком, но мы понизили целевую цену с 3,88 до 3,77 руб. после повышения странового дисконта. Рекомендация – «держать».

ГК «ФИНКАМ»

Натаха — голава, если сказала, то так тому и быть Прибыль Интер РАО растет, но по дивидендам нет прогресса

Прибыль Интер РАО растет, но по дивидендам нет прогресса

EBITDA в 1К 2018 выросла на 23,5% до 33,3 млрд.руб., а чистая прибыль акционеров – на 17% до 22,5 млрд.руб. Улучшение результатов было достигнуто в основном за счет ввода 2х новых энергоблоков по ДПМ и ростом среднеотпускных цен и числа потребителей в сбытовом бизнесе.

Менеджмент подтвердил прогноз EBITDA в этом году в районе 105-110 млрд.руб.

Дивиденд за 2017 год составит 13 коп. с доходностью 3,2%. Норма выплаты осталась на уровне прошлого года, хотя ранее звучали сообщения о возможном ее повышении. Отсутствие прогресса в дивидендном вопросе ограничивает потенциал акций Интер РАО.

Малых Наталия

По нашим оценкам, акции Интер РАО в целом адекватно оценены рынком, но мы понизили целевую цену с 3,88 до 3,77 руб. после повышения странового дисконта. Рекомендация – «держать».

ГК «ФИНКАМ» ФСК ЕЭС - директивы кабмина о продаже ФСК акций "Интер РАО" нет, переговоры велись

ФСК ЕЭС - директивы кабмина о продаже ФСК акций "Интер РАО" нет, переговоры велись

Директивы правительства РФ о продаже принадлежащих Федеральной сетевой компании акций «Интер РАО» нет, но определенные переговоры велись, сообщил председатель правления ФСК Андрей Муров журналистам в кулуарах ПМЭФ.«Да, сегодня в целом неплохая, вероятно, конъюнктура для возможностей реализации (акций „Интер РАО“ — ред.)… Опять-таки, для нас это вопрос директивный. Единственное, что могу сказать, что директив правительства ни у нас, ни у „Интер РАО“ по поводу продажи нашего пакета — неважно, полного или частичного — у нас нет… Определенные переговоры на этот счет действительно велись, но не более того. Мы периодически обсуждаем этот вопрос»

Прайм

Интер РАО — РФПИ купил акции компании в ходе SPO с партнерами из Швеции, ОАЭ, Кувейта и Бахрейна

Российский фонд прямых инвестиций (РФПИ) приобрел акции «Интер РАО» в рамках SPO вместе с партнерами из Швеции, ОАЭ, Кувейта и Бахрейна — говорится в материалах экспозиции «Дома РФПИ» на площадке ПМЭФ.

Всего более 30 инвесторов приобрели акции «Интер РАО» в рамках SPO, сообщал в марте РИА Новости Борис Квасов, исполнительный директор управления рынков акционерного капитала "ВТБ Капитал", который выступил одним из организаторов сделки. Примерно две трети было продано иностранным инвесторам, на долю российских фондов пришлось около одной трети сделки.Менеджмент «Интер РАО» продал на рынке около 1,19 миллиарда (1,14%) ее акций. Продавцом выступило «Интер РАО Инвест». Продажа осуществлялась посредством ускоренного формирования книги заявок. Акции компании были проданы по 3,48 рубля за бумагу на общую сумму около 4,15 миллиарда рублей. Организаторами размещения выступили Deutsche Bank и "ВТБ Капитал".

Прайм

редактор Боб, ништяк… а мы гадали кто нас вниз тянет Интер РАО - РФПИ купил акции компании в ходе SPO с партнерами из Швеции, ОАЭ, Кувейта и Бахрейна

Интер РАО - РФПИ купил акции компании в ходе SPO с партнерами из Швеции, ОАЭ, Кувейта и Бахрейна

Российский фонд прямых инвестиций (РФПИ) приобрел акции «Интер РАО» в рамках SPO вместе с партнерами из Швеции, ОАЭ, Кувейта и Бахрейна — говорится в материалах экспозиции «Дома РФПИ» на площадке ПМЭФ.

Всего более 30 инвесторов приобрели акции «Интер РАО» в рамках SPO, сообщал в марте РИА Новости Борис Квасов, исполнительный директор управления рынков акционерного капитала "ВТБ Капитал", который выступил одним из организаторов сделки. Примерно две трети было продано иностранным инвесторам, на долю российских фондов пришлось около одной трети сделки.Менеджмент «Интер РАО» продал на рынке около 1,19 миллиарда (1,14%) ее акций. Продавцом выступило «Интер РАО Инвест». Продажа осуществлялась посредством ускоренного формирования книги заявок. Акции компании были проданы по 3,48 рубля за бумагу на общую сумму около 4,15 миллиарда рублей. Организаторами размещения выступили Deutsche Bank и "ВТБ Капитал".

Прайм Целевая цена акции Интер РАО повышена на 9,2% до 5 рублей

Целевая цена акции Интер РАО повышена на 9,2% до 5 рублей

Чистая прибыль «Интер РАО» по МСФО в 1 квартале 2018 года выросла до 22,6 млрд рублей, что на 17,8% выше показателя за аналогичный период 2017 года (19,2 млрд рублей), говорится в релизе компании. «Рост чистой прибыли Группы обеспечен высокими результатами российских генерирующих и сбытовых активов», — отмечают в «Интер РАО».

Мы повышаем целевую цену акции «Интер РАО» на 9,2% до 5,0 руб. на фоне выхода сильных финансовых данных за 1К18, а также с учетом последних операционных данных. «Интер РАО», на наш взгляд, остается самой интересной бумагой в электроэнергетике с точки зрения перспектив роста.

Отчетность и конференц-звонок. В середине мая «Интер РАО» представила консолидированную отчетность по МСФО за 3 месяца 2018 г., которая в целом оказалась сильной и превзошла наши ожидания по EBITDA и чистой прибыли. Позитивная динамика сегментов Сбыт и Трейдинг оказалась для нас некоторым сюрпризом, в то время как рост EBITDA генерирующего бизнеса был ожидаем в первую очередь благодаря тому, что компания начала получать повышенные платежи за мощность по ДПМ блокам Харанорской ГРЭС, Затонской ТЭЦ, Ивановским ПГУ. Трейдинг был поддержан в первую очередь ростом импорта электроэнергии из Казахстана.

На конференц-звонке менеджмент подтвердил свои ожидания по EBITDA'18 на уровне 105-110 млрд руб., выразил уверенность в получении последнего транша в 3 млрд руб. от En+ в текущем году, дал комментарии касательно проектов в Калининграде (см. ниже) и не предоставил никаких комментариев касательно выкупа акций у «ФСК»/«РусГидро».

Прогнозы. По нашим оценкам, до 2022 г. EBITDA «Интер РАО» будет расти в ближайшие годы в среднем на 5,5% в год благодаря росту сбытового бизнеса, а также повышенным платежам за мощность по ДПМ. Мы ожидаем, что FCF компании приблизится к отметке 97 млрд руб. в 2022 г. Кроме того, «Интер РАО» продолжает увеличивать объем денежных средств на балансе, который по итогам 1К18 приблизился к 143 млрд руб. Мы считаем, что основных сценария их распределения три.

Участие в программе модернизации мощностей, окончательные параметры которой и механизм возврата инвестиций компаниям еще не определены, но ясно, что в целом схема аналогична проектам ДПМ – генераторы будут выдвигать заявки на мощности, которые необходимо модернизировать, регулятор будет отбирать наиболее нуждающиеся в этом объекты, в случае выполнения условий по стоимости работ и уровня локализации, временных рамок, генерирующей компании будет гарантирован определенный уровень возврата инвестиций. Сейчас планируется модернизировать около 4 ГВт мощностей в год. «Интер РАО» – один из главных бенефициаров данной программы.

Выкуп акций у «ФСК»/«РусГидро». Одна из интриг – возможный выкуп компанией своего пакета у «ФСК» и «РусГидро». «ФСК» принадлежит 18,6%, «РусГидро» – 4,9%; рыночная стоимость этих пакетов на данный момент приближается к 100 млрд руб., что меньше денежных средств на балансе компании. Выкуп своих акций выглядит логичным шагом – помимо увеличения контроля акционеры удержат дивиденды в контуре компании. Несмотря на то, что менеджмент опровергает ведение переговоров о продаже этих пакетов, такое развитие событий не стоит исключать. Консолидация акций даст дополнительную поддержку котировкам компании.

Еще один вариант того, куда IRAO может направить средства – Калининградские станции, которые компания сейчас строит совместно с «Роснефтегазом». В марте этого года «Интер РАО» уже ввела Маяковскую и Талаховскую ТЭС, до 2021 года планируется ввод Прегольской и Приморской ТЭС. На данный момент «Интер РАО» продолжает строить 2 станции, а уже построенные станции «Интер РАО» арендует на 15-летний срок (период ДПМ платежей). Далее возможен их выкуп, но мы не исключаем, что выкуп активов может быть осуществлен и раньше этого срока.

Таким образом, однозначной картины того, куда будут направлены свободные денежные средства компании, нет, но во всех трех сценариях эти вложения принесут дополнительную стоимость акционерам компании, что является потенциальным позитивным фактором.

Дивиденды. «Интер РАО» не стоит рассматривать как дивидендную бумагу в ближайшие несколько лет. Менеджмент неоднократно заявлял, что не планирует повышать коэффициент дивидендных выплат с закрепленных в дивидендной политике 25%. Этот коэффициент мы и закладываем в нашу модель. По итогам 2017 г. акционеры утвердили выплату четверти от чистой прибыли по МСФО, что обеспечивает скромную дивидендную доходность на уровне 3,2%.

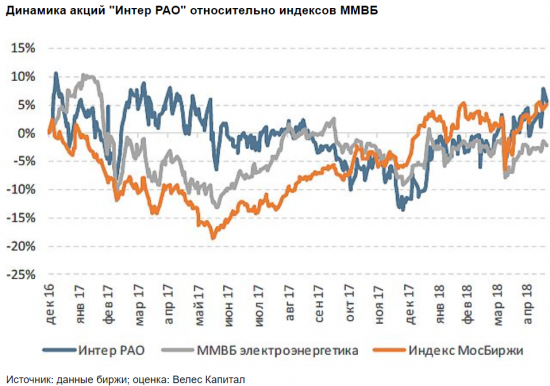

Оценка. В нашей модели мы учли последние операционные и финансовые результаты, также мы скорректировали наши предпосылки и прогнозы. Мы повышаем оценку «Интер РАО» на 9,2% до 5,0 руб., и сохраняем рекомендацию «покупать». Совокупный доход акционеров составит 28,5%. Динамика акций «Интер РАО» относительно индексов ММВБ.

Адонин Алексей

ИК «Велес Капитал

Будущее энергетики России. Часть 4. Генерация.

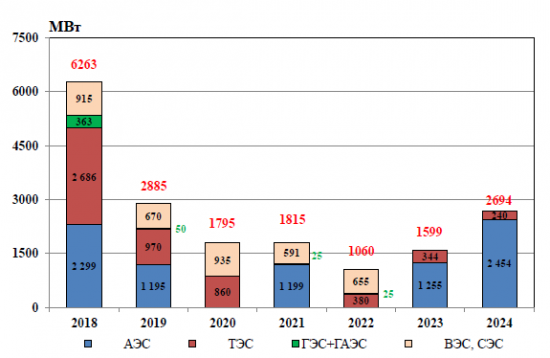

Будущее энергетики России. Часть 4. Генерация.5 и 6 раздел документа «Схема и программа развития Единой энергетической системы России на 2018 – 2024 годы» посвящён генерации. Приводится масса данных, что построено и какие станции закроют. Общий вывод – того, что запланировано, достаточно, дефицита мощности э/э нет. Больше генерирующие электростанции в целом по России пока развивать незачем.

Что из этого следует?

- Новые объекты генерации, кроме уже заявленных, до 2024 строить не будут, капзатраты будут направлены на модернизацию мощностей.

- В свою очередь, это значит, что у ФСК ЕЭС выручка от техприсоединения генерации существенно не вырастет: заявки на техприсоединение уже поданы в Минэнерго и включены в инвестпрограмму ФСК.

Максимальный ввод мощностей генерации запланирован в 2018 году, дальше будет в основном ввод блоков АЭС для замещения выводимых мощностей:

Для инвесторов, в компании генерации, полезно будет изучить приложения 2-6 документа: где будут запущены новые мощности генерации, где модернизированы, где закрыты. В том числе Энел, Квадра, Русгидро, ОГК-2, ИнтерРАО, Мосэнерго и другие.

Для меня достаточно неприятной новостью стало то, что ОГК-2 собирается снизить мощности в 2018 году на Троицкой ГРЭС, и в 2021 на Новочеркасской ГРЭС, зато добавить энергоблоки на Грозненской ТЭС в Чечне, хотя в этом регионе за энергию платят очень плохо.

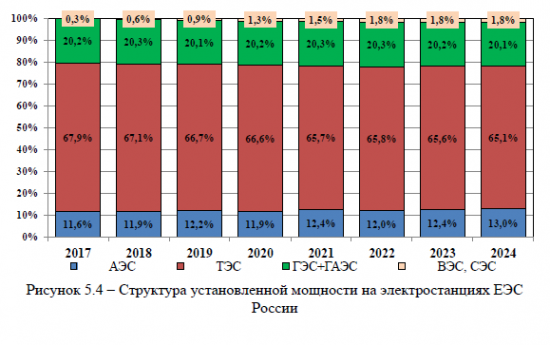

К этим планам я обязательно вернусь, когда буду разбирать отдельных эмитентов генерации.Интересно проследить тенденцию в структуре видов генерации:

Доля ТЭС, на которых сжигают газ и уголь, велика, но постепенно снижается в пользу атомной энергетики и возобновляемых источников.

Поражает количество вводимых объектов возобновляемой энергетики. Больше 20% новых мощностей – это солнечные и ветровые электростанции. Из котируемых на Мосбирже нашёл Энел, который планирует запустить ветровые агрегаты в 2020 году в Ростовской области и в 2021 году ветряки в Мурманской области.

Отметил бы также создание крупными заводами собственной генерации. Свои ТЭЦ планируют запустить ММК, ЧМК и многие другие компании, в перспективе это снижение выручки электросетевых компаний. Перспективы энергетических компаний России. Часть 3. Экспорт электроэнергии и ИнтерРАО

Перспективы энергетических компаний России. Часть 3. Экспорт электроэнергии и ИнтерРАО

Самая краткая часть анализа документа «Схема и программа развития Единой энергетической системы России на 2018 – 2024 годы»

Экспортом электроэнергии занимается Интер РАО. Цитата:

«Величина экспорта мощности и электрической энергии из ЕЭС России принята на основе имеющихся договоров и предварительных соглашений по данным ПАО «Интер РАО». Экспортные поставки из ЕЭС России планируются в следующем объеме:

Т.е. запланировано падение экспорта на 26% к 2024 году. Сокращают потребление Финляндия и Прибалтика. Для ИнтерРАО это однозначный негатив, доля трейдинга в выручке — порядка 10%.

на уровне 2018 года 3330 МВт/14,367 млрд кВт∙ч;

в 2019 году – 3330 МВт/ 12,770 млрд кВт∙ч;

в 2020 году – 3230 МВт/ 11,663 млрд кВт∙ч;

в 2021 году – 3230 МВт/11,568млрд кВт∙ч;

в 2022 году – 3230 МВт/10,503 млрд кВт∙ч;

в 2023 году – 3230 МВт/10,599 млрд кВт∙ч;

в 2024 году – 3230 МВт/10,605 млрд кВт.ч.» И снова дорожают нефть и S&P 500

И снова дорожают нефть и S&P 500Американские индексы использовали политический позитив от «торгового перемирия» Китая и США и завершили день хорошим подъёмом.

В Азии изменения небольшие, доминируют продажи. В Гонконге и Корее выходной.

На рынке суверенных бондов продажи остановились, доходность по американским 10-летним UST стабильно зависли уже на сутки около 3,06%. Откупают итальянские бумаги.

Нефть опять поднялась выше преодолела $79 за баррель Brent и тестирует снизу пробитую ранее нижнюю границу восходящего краткосрочного канала. Это возможность для открытия спекулятивной короткой позиции с близким стопом.

Драгметаллы в боковике после небольшого подскока.

Промышленные металлы и продовольствие также без ярко выраженной динамики.

Статистики немного, отметим Красную книгу по США.

Рекомендации

По доллару целесообразна покупка против рубля в случае снижения в диапазон 60,3-60,5.

От 133 рублей за акцию может быть интересен вход в акции Аэрофлота.

Технически привлекательно смотрится ФСК ЕЭС – акции после всплеска на новостях о продаже пакета ИнтерРАО просели к верхней границе пробитого треугольника и могут вновь уйти выше. При этом ожидаемая очищенная дивидендная доходность выше 8%.

Подробнее

21.05.2018 18:04

21.05.2018 18:04

ПАО «Интер РАО»

Решения общих собраний участников (акционеров)

2.6.4. Результаты голосования по вопросу № 4 повестки дня:

За Против Воздержался

Число голосов 88 062 511 444 2/100 119 022 88/100 837 425 50/100

% от принявших участие в собрании 99.4821 0.0001 0.0010

Недействительные или неподсчитанные по иным основаниям: 457 513 629 51/100

Формулировки решений, принятых общим собранием акционеров эмитента, по вопросу № 4 повестки дня:

4.1. Направить на выплату дивидендов по результатам 2017 отчетного года 13 612 000 тыс. руб.

4.2. Выплатить дивиденды по обыкновенным акциям ПАО «Интер РАО» по результатам 2017 года в размере 0,130383141762452 руб. на одну обыкновенную акцию Общества в денежной форме.

4.3. Определить 01 июня 2018 года в качестве даты, на которую определяются лица, имеющие право на получение дивидендов.

www.e-disclosure.ru/portal/event.aspx?EventId=Xz-AZUgj0Q0C6Nh24aZHsDg-B-B

Чистый див доход 2,8%/акц. по текущей на сегодня.

Интер РАО - не будет выкупать 23,5% своих акций у ФСК и "Русгидро"

Интер РАО - не будет выкупать 23,5% своих акций у ФСК и "Русгидро"

«Интер РАО» опровергла информацию о потенциальном выкупе ею 23,5% своих акций у компании ФСК и "Русгидро" до конца мая и возможности потратить на эту сделку до 100 миллиардов рублей.

Член правления, руководитель блока стратегии и инвестиций Ильнар Мирсияпов:

«Как это часто бывает, подобные новости базируются на слухах и домыслах и могут сильно искажать суть происходящего. В данном случае можно это также констатировать. Никакой речи о фигурировавшей в прессе покупке 23,5% акций у ФСК и „Русгидро“ не идёт. Тем более, компания не планирует, как было написано, тратить 100 миллиардов рублей на такого рода сделки»

«Мы нацелены инвестировать в те проекты и только туда, где есть возможность гарантированного дохода. У нас есть квазиказначейский пакет, размер которого нашу компанию в настоящий момент устраивает. Не нужно забывать, что на фондовом рынке существуют игроки, которые заинтересованы в распространении подобной, не всегда достоверной информации. Мы точно не заинтересованы в спекуляциях вокруг наших акций»

Прайм

ИнтерРАО не планирует покупать весь 23,5%-ный пакет своих акций у Русгидро и ФСК

ИнтерРАО не планирует покупать весь 23,5%-ный пакет своих акций у Русгидро и ФСК

МОСКВА, 20 мая (Рейтер) — Российский госэнергохолдинг ИнтерРАО не планирует выкупать у государственных компаний Русгидро и ФСК все 23,5 процента собственных акций, но не комментирует наличие переговоров о возможности приобретения меньшего пакета.

ru.reuters.com/article/businessNews/idRUKCN1IL0R2-ORUBS

Тимофей Мартынов, У Сечина есть Роснефтегаз с овер $$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$ денег! Ему это Росимущество или Ростех до лампочки

Павел, ну не такой уж овер.

Вон с Системой как повозиться пришлось изза лишней сотки ярдов

Но ИРАО для Роснефтегаза непрофильный бизнес, надо тоже понимать

ИнтерРАО - факторы роста и падения акций

- Возможно гашение казначейского пакета 29,4% = увеличение ценности акций у инвесторов, рост курса (24.10.2018)

- Главное что может привести к переоценке - это изменение дивидендной политики (но это вряд ли, так как триллионная программа капзатрат на 10 лет) (14.12.2020)

- до 2030 г. выручка вырастет до 2300 млрд руб., EBITDA – 320 млрд руб. (18.08.2025)

- Имея чистую денежную позицию на 30.06.2025г. 455,8 млрд руб., но капекс может существенно её снизить (18.08.2025)

- низкие дивиденды. Менеджмент не хочет менять див. политику (25% прибыли) (29.10.2018)

- Менеджмент ИнтерРАО (20.07.2021) открыто заявляет: нас не беспокоит текущая капитализация, мы ориентированы на 2035 год (20.07.2021)

- В 2021 Купили активы на десятки миллиардов существенно дороже балансовой стоимости, покупку занесли в гудвилл, который может быть списан со временем и пойдет со знаком минус в отчет о прибылях. (25.10.2021)

- Не представили отчеты за 2021 и 2022гг. по МСФО (16.10.2023)

- Экспорт электроэнергии с мая 2022г. в Европу прекращен, а это самые рентабельные рынки у компании и в 1П2023г. сегмент экспорта убыточен! (16.10.2023)

- Менеджмент не желает гасить казначейские акции, компания пока не работает в интересах акционеров (16.10.2023)

- Высокие капитальные расходы: на 2025г. - 315 млрд, на 2026г. - 206 млрд руб. (18.08.2025)

ИнтерРАО - описание компании

ОАО «Интер РАО» (ОАО «Интер РАО ЕЭС», ИНН 2320109650) образовано в мае 1997 года на основании решения учредителя — ОАО РАО «ЕЭС России», является крупнейшим в России оператором экспорта-импорта электроэнергии, управляет многочисленными энергетическими активами в РФ и за рубежом. Установленная мощность электростанций, входящих в состав группы «Интер РАО» и находящихся под её управлением, составляет более 35 ГВт.

Уставный капитал Интер РАО составляет 293.34 млрд руб. и разделён на 10440000997683 обыкновенные акции номинальной стоимостью 0.02809767 руб. каждая. Основными акционерами компании являются: ЗАО «Интер РАО Капитал» (дочерняя структура Интер РАО) — 18.9958% акций, группа «ФСК ЕЭС» — 18.57%, ОАО ГМК «Норильский никель» — 10.97%, ОАО «Роснефтегаз» — 26.37%, Внешэкономбанк — 0.037%, группа «РусГидро» — 4.92%.

05.01.2016г Компания «Норильский никель» реализовала пакет в 9,68% акций «Интер РАО» компании United Capital Partners (UCP). Сумма сделки составила около 152,6 млн долларов США.

годовой отчет ИнтерРАО за 2015 год

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций