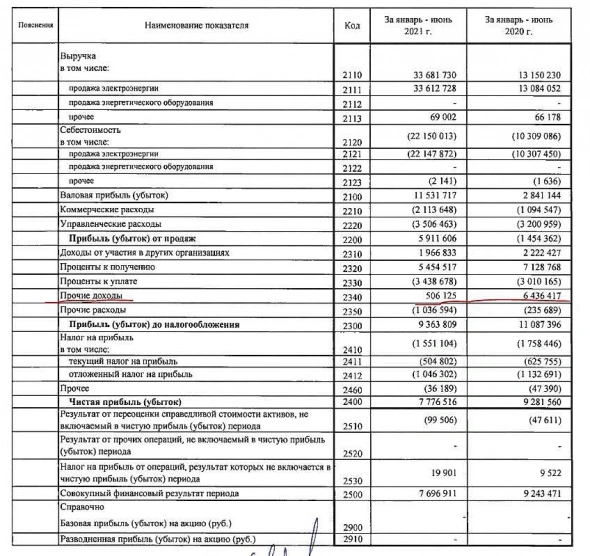

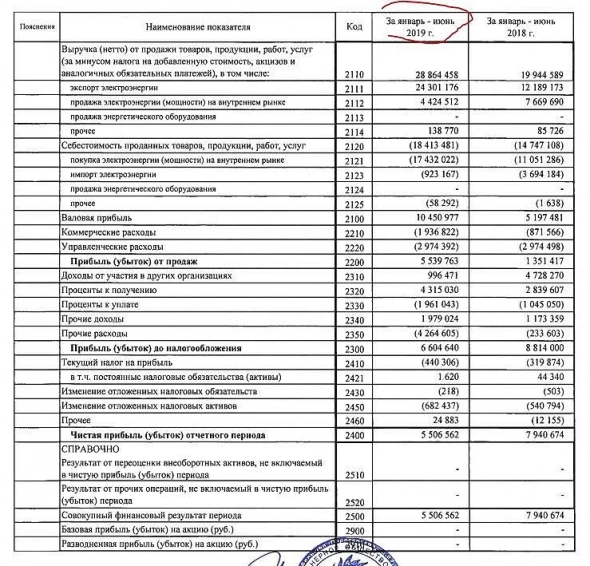

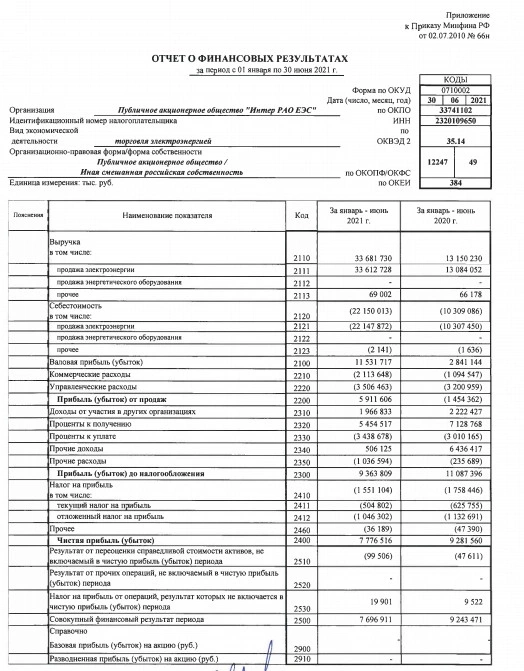

«Интер РАО» опубликовала результаты по РСБУ своих основных активов за 1П21.

Эффект на компанию. Мы обращаем внимание на следующие моменты в части результатов за 2К21, отмечая что эти показатели определены расчетным путем, так как компания не выделяет 2К21 в отчетности по РСБУ.

Рост суммарной прибыли от продаж по ключевым активам Интер РАО (+63% г/г) в 2К21 вследствие роста этого показателя в сегментах электрогенерации (+39% г/г) и теплогенерации (+35% г/г), а также головной компании (переход из убытка в 1К20 к прибыли в 1К21). При этом суммарная прибыль от продаж сегмента сбыта показала умеренное снижение (-8% г/г).

Рост выручки (+190% г/г) и прибыли от продаж (положительные 1,9 млрд руб. в 2К21 по сравнению с отрицательными 1,5 млрд руб. в 2К20) головной компании Интер РАО (ПАО «Интер РАО») в значительной мере вследствие роста объемов и цен экспорта электроэнергии.

Увеличение суммарной выручки (+21% г/г) и прибыли от продаж (+39% г/г) по электрогенерирующим активам Интер РАО во многом вследствие роста объемов производства и средней цены реализации электроэнергии.

Увеличение суммарной выручки (+13% г/г) и прибыли от продаж (+35% г/г) по теплогенерирующим активам Интер РАО во многом вследствие роста объемов производства и средней цены реализации электроэнергии.

Рост суммарной выручки по сбытовым активам Интер РАО (+16% г/г) с одновременным снижением суммарной прибыли от продаж по этим активам (-8% г/г).

Эффект на акции. Расчетная суммарная прибыль Интер РАО от продаж по РСБУ в 2К21 показала существенную позитивную динамику в большинстве сегментов деятельности за исключением сегмента сбыта. Такая динамика указывает на существенную вероятность того, что показатели прибыльности Интер РАО по МСФО могут также существенно вырасти как в соответствующих сегментах, так и для компании в целом.

Рост показателей поддерживает наш взгляд на «Интер РАО» как на фундаментально привлекательную историю на горизонте 12 месяцев. Мы по-прежнему считаем, что способность компании генерировать сильный свободный денежный поток вкупе с накопленными денежными средствами (объем которых превышает 50% от рыночной капитализации компании) должна транслироваться в привлекательную дивидендную доходность в среднесрочной перспективе.Гончаров Игорь

«Газпромбанк»

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций