«Интер РАО» представила консолидированную отчетность за 1К18, которая оказалась немного лучше как наших ожиданий, так и консенсуса:

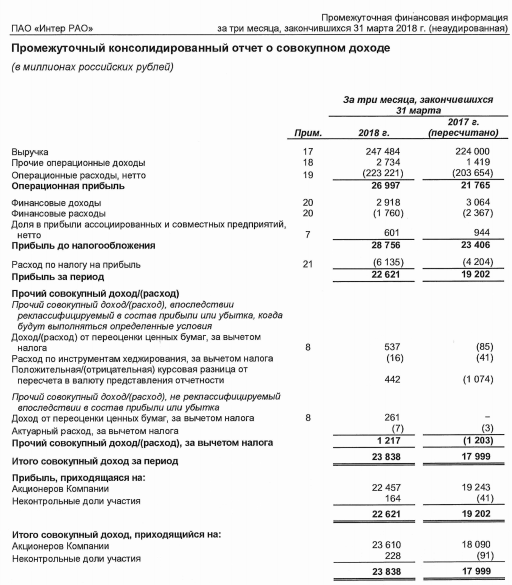

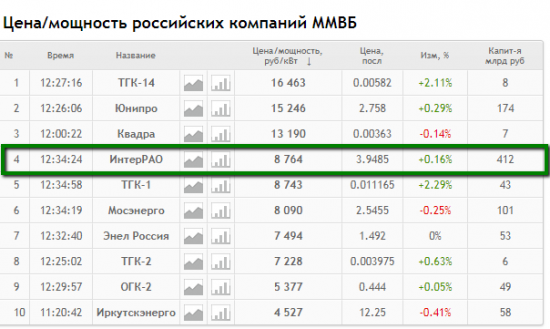

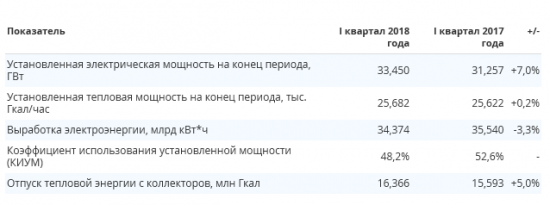

Рост выручки составил 10,5% г/г., до 247,5 млрд руб., рост EBITDA составил 18,5%, рост чистой прибыли составил 17,8%. Капитальные расходы сократились на 39,5%, до 3,6 млрд руб. Основным драйвером роста EBITDA стал сбытовой сегмент, далее – генерация и трейдинг. На отчетность оказал влияние стандарт МСФО 16 «Аренда», из-за которого Группа признала обязательства по аренде в размере 35,6 млрд руб., большая часть которых приходится на долгосрочные обязательства по лизингу станций в Калининграде.

После отчетности менеджмент провел конференц-звонок. Основные моменты:

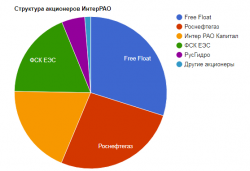

— комментариев касательно выкупа доли «РусГидро»/«ФСК» в «Интер РАО» дано не было, но было сообщено, что предложения поступают, и менеджмент заинтересован в привлечении стратегического инвестора,

По итогам пресс-конференции мы подтверждаем нашу рекомендацию «покупать» акциям «Интер РАО» (наша целевая цена акции – 4,6 руб.) и отмечаем, что помимо участия в программе модернизации мощностей и возможности инвестирования свободных денежных средств в прибыльные проекты, акции «Интер РАО» получают еще один драйвер – возможный выкуп своего пакета у «РусГидро» или «ФСК».

https://www.finam.ru/analysis/marketnews/akcii-inter-rao-poluchili-eshe-odin-draiyver-vozmozhnyiy-vykup-svoego-paketa-u-rusgidro-ili-fsk-ees-20180516-17150/?utm_source=finam_inr&utm_medium=lenta&utm_campaign=news_to_finam

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций