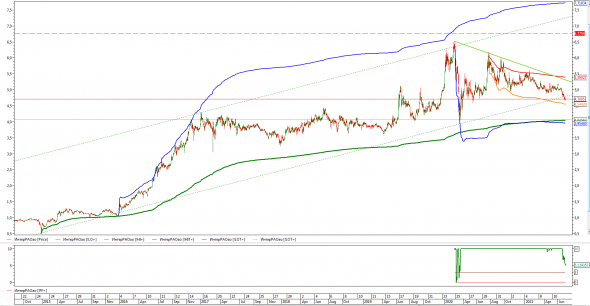

Очень-очень недорогая компания EV/EBITDA = 2.0 (по данным этого сайта). Дешевле есть?

Ещё бы дивы нормализовали и можно было бы здесь сидеть круглогодично

Жан Ли, на самом деле еще дешевле.

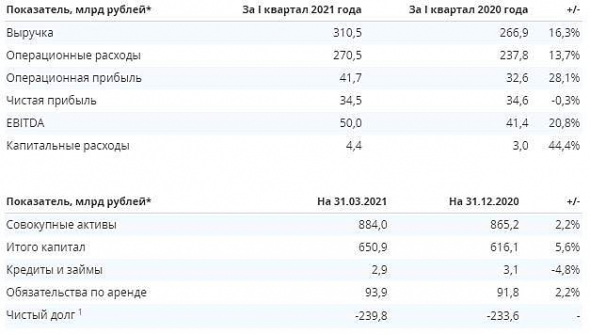

Мы неправильно считали кэш 230 млрд вместо 340 млрд и как следствие неправильно посчитали EV

Тимофей Мартынов,

EV/EBITDA уже =1.2 ?!

Откуда Дилетант взял 340 млрд. кэша? Такой цифры в отчёте 1К2021 нет, вроде бы, а есть «чистый долг» минус (забыл) 239,8 млрд. (см. пресс-релиз), который и входит в показатель EV.

По-моему, всё было верно у вас. Может зря пишу в ночь на пятницу? )) Сам в неё недавно вложился. Поясните про 340, или Дилетант поможет разобраться.

Ссылка на пресс-релиз: www.interrao.ru/press-center/news/detail.php?ID=10989

Полный отчёт: www.interrao.ru/upload/iblock/f0a/FS_RUS_1Q2021.pdf

Как я понимаю, на странице 5 отчёта суммировали 232+108, но на той странице есть краткосрочные и долгосрочные обязательства на 233 млрд. Их учли?

Вывод: чистый долг = минус 239,8 млрд., а 340 — грязный кэш )

Учитывать в EV надо чистый долг, который у вас отличается от указанного в пресс-релизе. К Дилетанту вопрос отпал, к вам (SL) — остался

Никого не хотел поддеть, просто хотел разобраться ©

Жан Ли, все правильно он написал

долг у ИРАО 3 ярда всего

обязательства по аренде не являются долгом, это только IFRS16 он так классифицируется, но для целей инвестиций это неправильно

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций