Подробнее в телеграм-канале MMI: t.me/russianmacro/695

| Число акций ао | 444 793 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 199,0 млрд |

| Выручка | 638,1 млрд |

| EBITDA | 171,3 млрд |

| Прибыль | 74,3 млрд |

| Дивиденд ао | – |

| P/E | 2,7 |

| P/S | 0,3 |

| P/BV | 0,3 |

| EV/EBITDA | 4,8 |

| Див.доход ао | 0,0% |

| Русгидро Календарь Акционеров | |

| 24/04 Операционные результаты за 3 месяца 2026 года | |

| 29/04 Отчет РСБУ за 3 месяца 2026 года | |

| 29/05 Отчет МСФО за 3 месяца 2026 года | |

| 24/07 Операционные результаты за 6 месяцев 2026 года | |

| 30/07 Отчет РСБУ за 6 месяцев 2026 года | |

| 28/08 Отчет МСФО за 6 месяцев 2026 года | |

| 23/10 Операционные результаты за 9 месяцев 2026 года | |

| 30/10 Отчет РСБУ за 9 месяцев 2026 года | |

| 27/11 Отчет МСФО за 9 месяцев 2026 года | |

| Прошедшие события Добавить событие | |

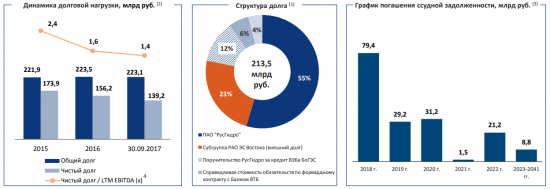

Совет директоров РусГидро в конце августа предварительно одобрил участие компании в проекте достройки ТаАЗа.

Однако энергокомпания выставила семь условий, которые должны быть выполнены одновременно. Одно из них касается стоимости 50-процентной доли в ТаАЗе, она не должна превышать 388 миллионов долларов.

Еще одним условием является частичная оплата 50% в ТаАЗе принадлежащими РусГидро 42,75% акций «Иркутской электросетевой компании» (ИЭСК) и будущими доходами от завода (не менее 150 миллионов долларов), остальная оплата — по оценкам около 88 миллионов долларов — в рассрочку на срок не менее трех лет после выхода завода на проектную мощность. Помимо этого, РусГидро не хочет выступать поручителем при привлечении проектного финансирования для ТаАЗа, при этом просит снять с нее поручительство перед ВЭБом по совместному с Русалом Богучанскому проекту и выдвигает еще несколько условий.

Прайм

«У нас была цифра 5 миллиардов рублей на 2018 год, всего пять»

Привлечение средств необходимо для финансирования строительства линии электропередачи 110 кВ Певек-Билибино на Чукотке. Допэмиссия покроет часть финансирования проекта. Его полная стоимость еще не определена окончательно, она станет понятна по итогам прохождения экспертизы.

Прайм

РусГидро – мсфо

426 288 813 551 акций http://moex.com/s909

Free-float 25%

Капитализация на 18.12.2017г: 341,457 млрд руб

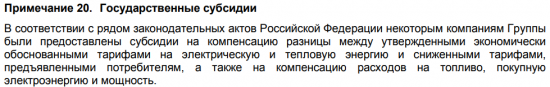

Общий долг на 31.12.2016г: 332,514 млрд руб

Общий долг на 30.06.2017г: 324,194 млрд руб

Общий долг на 30.09.2017г: 344,165 млрд руб

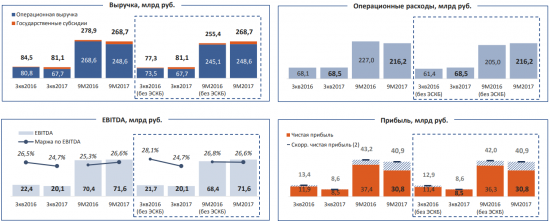

Выручка 9 мес 2016г: 268,644 млрд руб

Выручка 9 мес 2017г: 248,604 млрд руб

Операционная прибыль 9 мес 2016г: 46,809 млрд руб

Операционная прибыль 9 мес 2017г: 48,225 млрд руб

Прибыль 9 мес 2015г: 24,098 млрд руб

Прибыль 2015г: 27,159 млрд руб

Прибыль 1 кв 2016г: 15,047 млрд руб

Прибыль 6 мес 2016г: 25,475 млн руб

Прибыль 9 мес 2016г: 37,400 млрд руб

Прибыль 2016г: 39,751 млрд руб

Прибыль 1 кв 2017г: 18,806 млрд руб

Прибыль 6 мес 2017г: 22,303 млн руб

Прибыль 9 мес 2017г: 30,804 млрд руб

Прибыль 2017г: 33,8 млрд руб – Прогонз. Р/Е 10,1

http://www.rushydro.ru/investors/reports/

РусГидро — рсбу

Общий долг на 31.12.2016г: 139,34 млрд руб

Общий долг на 30.06.2017г: 183,63 млрд руб

Общий долг на 30.09.2017г: 170,93 млрд руб

Выручка 9 мес 2016г: 86,77 млрд руб

Выручка 9 мес 2017г: 103,86 млрд руб

Валовая прибыль 9 мес 2016г: 47,20 млрд руб

Валовая прибыль 9 мес 2017г: 47,60 млрд руб

Прибыль 9 мес 2015г: 27,56 млрд руб

Прибыль 2015г: 30,02 млрд руб

Прибыль 1 кв 2016г: 15,25 млрд руб

Прибыль 6 мес 2016г: 28,43 млн руб

Прибыль 9 мес 2016г: 42,81 млрд руб

Прибыль 2016г: 41,88 млрд руб

Прибыль 1 кв 2017г: 13,53 млрд руб

Прибыль 6 мес 2017г: 23,77 млрд руб

Прибыль 9 мес 2017г: 33,54 млрд руб

Прибыль 2017г: 35 млрд руб – Прогноз. Р/Е 9,8

http://www.rushydro.ru/investors/reports/

Прибыль рсбу 2016г: 41,877 млрд руб. на дивиденды направили 47,5% рсбу = 50% мсфо от прибыли.

Дивы за 2016г: 0,0466245 руб.

www.e-disclosure.ru/portal/event.aspx?EventId=XcRQlX7JN0qyFBjeto2-AkQ-B-B

Прогноз:

Прибыль рсбу 2017г: 35 млрд руб.

Дивы за 2017г: 0,0389993 руб

Кстати прикольно...

Пресслужба Русгидро написали нам на почту, чтобы мы удалили инфу про 20 млрд допэмисии и оставили цифру 13-14 млрд

То есть все таки они видимо этот сценарий основным считают

Тимофей Мартынов, что ожидать обычным миноритариям при допэмиссии 13-14млрд?

Среди них — акции «Иркутскэнерго», компаний «Жарки» и СК «Агроэнерго», а также объекты жилого фонда и прочие низколиквидные активы в удаленных регионах России.

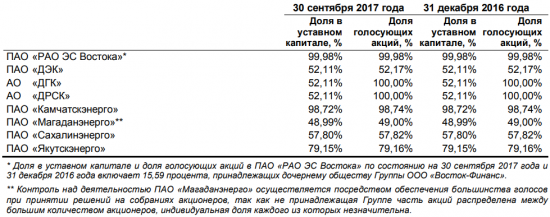

В 2017 году было ликвидировано два не действовавших дочерних общества.

В последние два года Русгидро активизировала работу по реализации непрофильных активов. В результате, количество непрофильных активов за указанный период сократилось в 2,5 раза.

В 2018 году компания планирует завершить ликвидацию семи юридических лиц.

РНСПо Гидре несколько мыслей:

1. Атон не понимает зачем делать допку если можно занять. Мне кажется, они (в гидре) понимают, что проект на Чукотке нерентабельный, поэтому считают что лучше акции выпустить в пользу государства, которое на проекте настаивает (Или в пользу кого?)

2. Ранее менеджмент вроде обещал платить дивиденды от очищенной прибыли, из заметки Атона следует что этого не будет. Противоречие

3. Кто-нить верит что Русгидро заплатит дивиденд 6 копеек по итогам 2017 года?

О Русгидро хорошо Григорий вчера написал. Григорий посчитал что только по итогам 9 мес дивиденд почти 4 коп светит.

я пока поставлю в нашу таблицу дивиденды 2018 прогноз на уровне 6 копеек. Это дает див.доху 8,2%.

Я взял себе юнит Русгидро в портфель. Давно хотел купить этих акций и вот дождался норм цены.

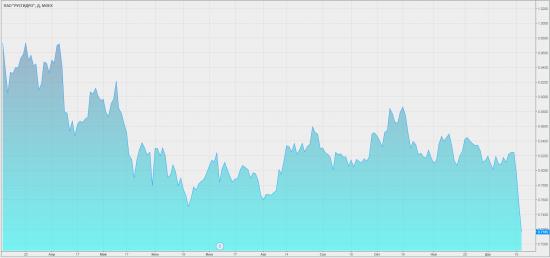

Давление на денежный поток сохраняется высокое, и это вкупе с допэмиссией и ожиданиями списаний/штрафов по Загорской ГАЭС-2 будет негативно влиять на капитализацию HYDR.Малых Наталия

Ставим рекомендацию по «РусГидро» на пересмотр.

Денежный поток «РусГидро» будет оставаться под прессом

Отчетность «РусГидро» оказалась в целом нейтральной, но на капитализацию компании негативно повлияли новости о консервации Загорской ГАЭС-2 и изменения по инвестиционной программе. Компания также объявила о допэмиссии акций.

www.finam.ru/international/imdaily/denezhnyiy-potok-rusgidro-budet-ostavatsya-pod-pressom-20171221-10394/?utm_source=finam_inr&utm_medium=lenta&utm_campaign=news_to_finam

про обосрался-это самое верное! но знай друг, ты не один такой.просто я опытный обсеральщик.

в 2008 году подобные словоблуды, развели меня на покупку рао еэс.Это папа русгидро.

ну я как обычный лошара послушал данных гуру с инвест дома… В общем чубайс опять меня натянул.!

и вляпался, в то что только что выделили из рао.руспидро тогда торговалось около 2.75-3 р.

запомни цены до дефолта 8 года.потом началось сползание. я не выдержал и продал по 1.36.

пере ложился в нкнх преф. потом были аварии на шуше и много чего еще.мож и будут там дивы, но своруют сволочи. у меня сестра проектировала и обсчитывала гэс и лэп. Что там эти пескари с руспидро будут говорить не верь.себестоимость электроэнергии на гэс о.8 коп киловатт.продают в десятки раз дороже.где деньги теряются? объяснить не могут! типа обама чмо виноват!

там платиться только налог на водные ресурсы. и то копейки.бумага тогда стоила 10 центов.а сейчас?

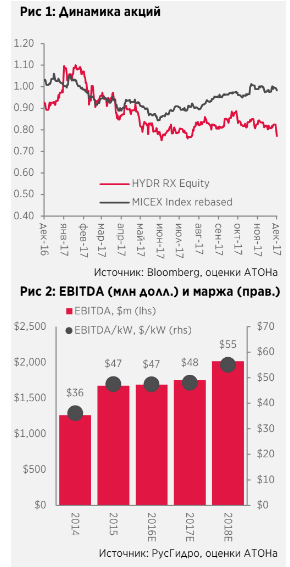

Во-первых, менеджмент не планирует менять свою дивидендную политику, чтобы сделать дивиденды более стабильными и предсказуемыми. Во-вторых, компания рассматривает возможность SPO в следующем году для финансирования проектов на Дальнем Востоке. Мы сократили нашу целевую цену до 0,97 руб. с 1,13 руб. за акцию, и понизили рекомендацию до ДЕРЖАТЬ с Покупать.

Мы обновили нашу модель с учетом результатов МСФО за 3К17, а также исключили Загорскую ГАЭС-2 из модели в связи с неясными перспективами ее восстановления. Это привело к снижению целевой цены до 0,97 руб. с 1,13 руб. С учетом этого, на фоне отсутствия триггеров и ясности с дивидендами, мы понизили нашу рекомендацию до ДЕРЖАТЬ с Покупать.АТОН

да… знатно я обосрался… купил в долгосрочный портфель, называется…

Свин Копилкин (Дмитрий), сорри за минус — случайно нажал

а чего не так?

если вчера брал — можешь с небольшим плюсом на отскоке выйти

да… знатно я обосрался… купил в долгосрочный портфель, называется…

«Русгидро обещает значительно увеличить фундаментальную цену компании к 2021г, пройти пик инвест программы в следующем году. Четких ориентиров по дивидендам не дает.»

Презентация: www.rushydro.ru/upload/iblock/d06/RusHydro_CMD2017_presentation_RUS_final.pdf

Че ж так вчера упали-то?

Тимофей Мартынов, а сегодня продолжили падение, это звиздец

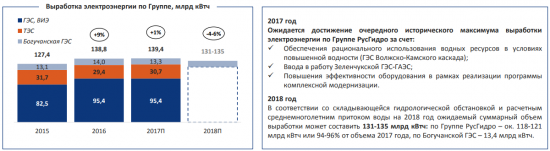

ПАО «Федеральная гидрогенерирующая компания — РусГидро» (ИНН 2460066195) — объединяет 61 ГЭС, 2 ГАЭС, три геотермальные станции на Камчатке, Калмыцкую ВЭС, единственную в России приливную электростанцию, а также плотины Иркутской, Братской и Усть-Илимской ГЭС. Также компания является собственником 90% акций ЗАО «Международная энергетическая корпорация», совместно с ОАО «Электрические станции» реализует проект строительства каскада Верхне-Нарынских ГЭС в Киргизии. Общая установленная мощность активов компании — 38.4 ГВт. Группа «РусГидро» за 9 месяцев 2015 года снизили выработку электроэнергии на 3.5% до 83.569 млрд кВт ч по сравнению с аналогичным периодом 2014 года.

У Русгидро торгуются ADR и GDR.

1 расписка ГДР и АДР Русгидро эквивалентна 100 акциям компании.

GDR Русгидро торгуется в Лондоне (LSE)

ADR Русгидро торгуется в США на внебиржевом рынке (OTCQX)

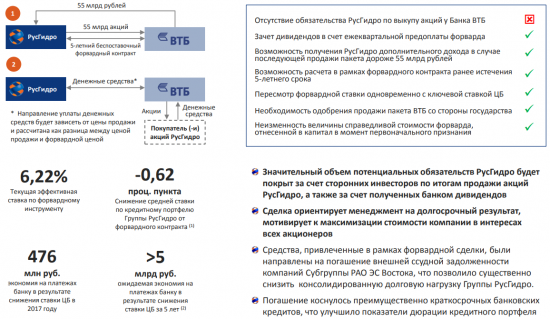

В 2017 в капитал Русгидро зашел банк ВТБ на 55 млрд руб, а также между Русгидро и ВТБ был заключен форвардный контракт.

Русгидро платит банку на 55 млрд ВТБ ставку R=ставка ЦБ + 1,5% — дивиденды, полученные на акции.

По истечении 5 лет, Русгидро компенсирует ВТБ потери, если акции стоят меньше 1 рубля, если акции стоят дороже 1 руб, то ВТБ возвращает эту разницу Русгидро.