Президент и основатель HENDERSON Рубен Арутюнян, а также наш финансовый директор Анна Коршунова вместе с ведущей Ириной Ахмадуллиной обсудят перспективы российского рынка одежды, трансформацию мужского фэшн-ритейла после санкций и, конечно же, IPO.

❓Как обычно: вопросы с вас, ответы – с нас.

Эфир состоится сегодня, 26 октября, в 11:00 МСК

Ссылка: https://www.youtube.com/live/KlOPT2tuGG0?si=vAOvV9hVdg5tnKO0

А пока можно почитать обзор аналитиков Тинькофф, делимся основными тезисами:

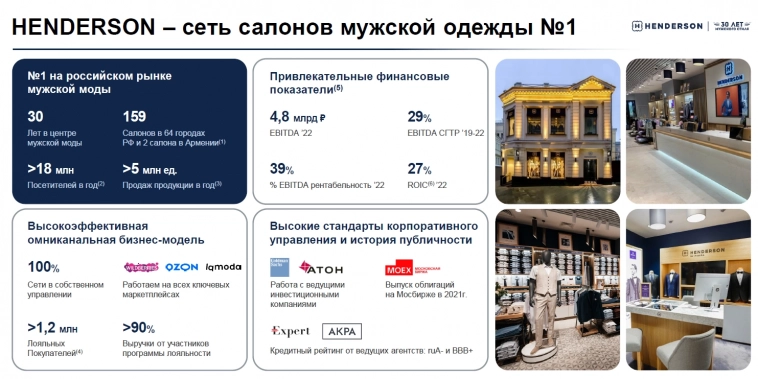

🔹 HENDERSON – бенефициар структурных изменений на рынке: с начала 2022 более 40 международных брендов покинули российский рынок одежды, из-за чего отечественные игроки получили уникальную возможность нарастить долю рынка.

🔹 Проверенная стратегия развития: еще в 2017 году HENDERSON разработал новую концепцию салонов с большей площадью и ассортиментом. Такая концепция принесла результаты — выручка новых салонов, рассчитанная на 1 кв. м, обгоняла аналогичный показатель магазинов старого формата.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций