| Число акций ао | 23 674 млн |

| Номинал ао | 5 руб |

| Тикер ао |

|

| Капит-я | 3 000,2 млрд |

| Выручка | 10 380,0 млрд |

| EBITDA | 3 147,3 млрд |

| Прибыль | 1 266,0 млрд |

| Дивиденд ао | – |

| P/E | 2,4 |

| P/S | 0,3 |

| P/BV | 0,2 |

| EV/EBITDA | 2,8 |

| Див.доход ао | 0,0% |

| Газпром Календарь Акционеров | |

| 24/02 СД обсудит перспективы развития экспорта газа в страны АТР | |

| Прошедшие события Добавить событие | |

Газпром акции

-

Судно-трубоукладчик «Фортуна», которое может быть использовано для достройки «Северного потока 2», покинуло порт Висмар и держит курс на северо-восток в порт Росток, свидетельствуют данные системы позиционирования судов MarineTraffic

Судно-трубоукладчик «Фортуна», которое может быть использовано для достройки «Северного потока 2», покинуло порт Висмар и держит курс на северо-восток в порт Росток, свидетельствуют данные системы позиционирования судов MarineTraffic

1prime.ru/energy/20201205/832505488.html

Федеральное ведомство по судоходству и гидрографии Германии (BSH) сообщило о том, что с 5 по 31 декабря якорный трубоукладчик «Фортуна», который, как считается, может быть использован для достройки газопровода «Северный поток 2», будет проводить работы в южной части Балтийского моря.

По ссылке smart-lab.ru/blog/661783.php

видеообзор на сегодня, где есть моё видение, что произошло на ГП.

Смотрите тайминг, там несколько инструментов.

Marina Bystrova, ждем сегодняшних мыслей о неминуемом падении ГП

Андрей, сегодня не будет обзора, завтра. Я в полной уверенности, что пора на коррекцию вниз. Не так быстро, наберитесь терпения :) сегодня еще большой объем продали на 187 — избавляются от лонгов. Инструментом управляют не новости, на которые он совершенно не реагирует, а крупные спекулянты. Которые закрывают длинные позиции в данный момент об физиков, покупающих на новостях :)

Marina Bystrova, завтра уже сегодня ) Что показывает беспристрастный анализ графика? Кто кому продавал и почему? )

Андрей, новый обзор по ссылке. Были технические сложности. smart-lab.ru/blog/662672.php, смотрите тайминг в описании, там несколько инструментов. В общем по Газпрому:

В общем по Газпрому:

Пока все смотрит вверх, но распил ТС видит. По целям/стопам в зависимости от уровней:

Стоп лосс: 184,37

Профит: 193,99

Стоп лосс: 183,12

Профит: 195,24

Стоп лосс: 180,72

Профит: 199,05

Данный прогноз рассчитан автоматически на основании статистических данных.

Торговой рекомендацией не является!!!!

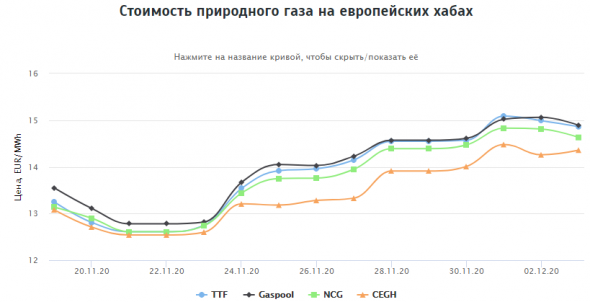

Стоимость природного газа на европейских хабах 03.12.2020г: $188,46 за 1000 м3

Стоимость природного газа на европейских хабах 03.12.2020г: $188,46 за 1000 м3

Нидерланды – хаб TTF: €14,86 MWh = $190,71 за 1000 м3

Германия – хаб Gaspool: €14,89 MWh = $191,09 за 1000 м3

Германия – хаб NCG: €14,63 MWh = $187,76 за 1000 м3

Австрия – хаб CEGH: €14,36 MWh = $184,29 за 1000 м3

Авто-репост. Читать в блоге >>> Совпадение или закономерность?

Совпадение или закономерность?2008 год. Президент публично хвалит Газпром. Государство консолидировало контрольный пакет акций.

kremlin.ru/events/president/news/43787

Много лун спустя. Наши дни.

Президент тот же. Компания другая. Президент публично хвалит Сбербанк. Правительство выкупило у ЦБ контрольный пакет акций.

www.finmarket.ru/currency/news/5369011

Авто-репост. Читать в блоге >>>

💥🛢🇪🇺🇺🇸🇷🇺#GAZP #СП2 #европа #сша #санкции

ЕК О ВОЗМОЖНОМ РАСШИРЕНИИ САНКЦИЙ США ПО «СЕВЕРНОМУ ПОТОКУ 2»: ВЫСТУПАЕМ ПРОТИВ САНКЦИЙ ТРЕТЬИХ СТРАН ПРОТИВ КОМПАНИЙ ЕС, ВЕДУЩИХ ЗАКОННЫЙ БИЗНЕС

ЕК О ВОЗМОЖНОМ РАСШИРЕНИИ САНКЦИЙ США ПО «СЕВЕРНОМУ ПОТОКУ 2»: ЭКСТРАТЕРРИТОРИАЛЬНОЕ ПРИМЕНЕНИЕ САНКЦИЙ ПРОТИВОРЕЧИТ МЕЖДУНАРОДНОМУ ПРАВУ

— ПРАЙМ

Роман Ранний, БИДОНУ __ ЭТОТ ГАЗ СДАЛСЯ? пускай зеленую энергетику дрынькает

aea_neon, газ одно из самых экологичных видов топлива

💥🛢🇪🇺🇺🇸🇷🇺#GAZP #СП2 #европа #сша #санкции

ЕК О ВОЗМОЖНОМ РАСШИРЕНИИ САНКЦИЙ США ПО «СЕВЕРНОМУ ПОТОКУ 2»: ВЫСТУПАЕМ ПРОТИВ САНКЦИЙ ТРЕТЬИХ СТРАН ПРОТИВ КОМПАНИЙ ЕС, ВЕДУЩИХ ЗАКОННЫЙ БИЗНЕС

ЕК О ВОЗМОЖНОМ РАСШИРЕНИИ САНКЦИЙ США ПО «СЕВЕРНОМУ ПОТОКУ 2»: ЭКСТРАТЕРРИТОРИАЛЬНОЕ ПРИМЕНЕНИЕ САНКЦИЙ ПРОТИВОРЕЧИТ МЕЖДУНАРОДНОМУ ПРАВУ

— ПРАЙМ

Роман Ранний, БИДОНУ __ ЭТОТ ГАЗ СДАЛСЯ? пускай зеленую энергетику дрынькает они уже так достали своей санкционной перепалкой, что пусть уже закроют этот СП-2 или дадут ему нормально работать!

они уже так достали своей санкционной перепалкой, что пусть уже закроют этот СП-2 или дадут ему нормально работать! 💥🛢🇪🇺🇺🇸🇷🇺#GAZP #СП2 #европа #сша #санкции

💥🛢🇪🇺🇺🇸🇷🇺#GAZP #СП2 #европа #сша #санкции

ЕК О ВОЗМОЖНОМ РАСШИРЕНИИ САНКЦИЙ США ПО «СЕВЕРНОМУ ПОТОКУ 2»: ВЫСТУПАЕМ ПРОТИВ САНКЦИЙ ТРЕТЬИХ СТРАН ПРОТИВ КОМПАНИЙ ЕС, ВЕДУЩИХ ЗАКОННЫЙ БИЗНЕС

ЕК О ВОЗМОЖНОМ РАСШИРЕНИИ САНКЦИЙ США ПО «СЕВЕРНОМУ ПОТОКУ 2»: ЭКСТРАТЕРРИТОРИАЛЬНОЕ ПРИМЕНЕНИЕ САНКЦИЙ ПРОТИВОРЕЧИТ МЕЖДУНАРОДНОМУ ПРАВУ

— ПРАЙМ

Правительство Германии отказалось прогнозировать развитие ситуации вокруг «Северного потока 2» при Байдене

Правительство Германии отказалось прогнозировать развитие ситуации вокруг «Северного потока 2» при Байдене Германия видит прогресс в дебатах с США вокруг проекта Северный поток 2

Германия видит прогресс в дебатах с США вокруг проекта Северный поток 2

Глава комитета бундестага ФРГ по экономике и энергетике Клаус Эрнст:

Тот факт, что США теперь хотят освободить европейские правительства и их органы от санкций, конечно, я приветствую — и эти переговоры должны состояться. Это прогресс.

Федеральное правительство (Германии) теперь обязано недвусмысленно указать в ходе этих переговоров, что суверенитет Германии и ЕС не подлежит обсуждению

Палаты конгресса США согласовали законопроект об оборонном бюджете, в него вошли расширенные санкции против газопровода «Северный поток 2». Санкции планируется распространить на компании, «способствующие продаже, аренде или предоставлению» трубоукладочных судов для строительства газопровода.

Как сообщил еженедельник Spiegel, проект больше не предусматривает наложение санкций на правительства и государственные ведомства стран Европы, которые занимаются сертификацией «Северного потока 2».

источник

Авто-репост. Читать в блоге >>> 💥🛢🇩🇪🇺🇸🇷🇺#GAZP #СП2 #германия #европа #сша #санкции

💥🛢🇩🇪🇺🇸🇷🇺#GAZP #СП2 #германия #европа #сша #санкции

ЕС считает незаконными экстерриториальные санкции США против «Северного потока — 2» и иначе оценивает с политической точки зрения вопрос реализации проекта, нежели Вашингтон.

— глава МИД ФРГ — Der Spiegel — courtesy ТАСС #GAZP #СеверныйПоток

#GAZP #СеверныйПоток

🎤 РФ СДЕЛАЕМ ВСЕ ДЛЯ ЗАЩИТЫ СЕВЕРНОГО ПОТОКА — 2 ОТ САНКЦИЙ — ПЕСКОВ

Судя по тому как плавает этот трубоукладчик туда-сюда. Капитан трубоукладчика — кукл.

Платонов Василий Александрович, да уж поднял капитан бабла на бумагах, а сколько еще предстоит

Судя по тому как плавает этот трубоукладчик туда-сюда. Капитан трубоукладчика — кукл.

Платонов Василий Александрович, Судя по тому как плавает этот трубоукладчик туда-сюда. Капитан трубоукладчика — кукл.

Судя по тому как плавает этот трубоукладчик туда-сюда. Капитан трубоукладчика — кукл. Трубоукладчик «Академик Черский» отправился на запад от Калининграда

Трубоукладчик «Академик Черский» отправился на запад от Калининграда

iz.ru/1095796/2020-12-04/truboukladchik-akademik-cherskii-otpravilsia-na-zapad-ot-kaliningrada Трамп придержит санкции

Трамп придержит санкции

Включенные в оборонный бюджет США санкции против российского газопровода «Северный поток-2» встретили препятствие в лице уходящего президента Дональда Трампа. Сегодня он пригрозил наложить на бюджет вето, если в него не будет включено также ужесточенное регулирование компаний бигтеха. Любая неопределенность с санкциями — хорошая новость для проекта, который собираются начать достраивать в декабре и для которого в Германии придумали механизм обхода санкций.

Конгресс США согласовал новые санкции против «Северного потока-2»

Конгресс США согласовал новые санкции против «Северного потока-2»3 часа назад

Новые ограничения против строительства газопровода «Северный поток — 2» вошли в проект оборонного бюджета США на 2021 г., следует из согласованной обеими палатами конгресса США версии закона об ассигнованиях на национальную оборону на следующий год.

Документ предусматривает ограничения для компаний, предоставляющих страховые и сертификационные услуги, необходимые для завершения строительства. Ограничения также затронут компании, которые предоставляют услуги для модернизации или установки сварочного оборудования на участвующих в строительстве судах.

www.vedomosti.ru/politics/news/2020/12/04/849476-novie-sanktsii-protiv-severnogo-potoka-2

docs.house.gov/billsthisweek/20201207/CRPT-116hrpt617.pdf

Авто-репост. Читать в блоге >>>

[ Фотография ]

[ Фотография ]

💥🇷🇺#GAZP #СП2

5 декабря — Nord Stream 2 AG возобновит укладку «Северного потока 2

Оператор строительства газопровода „Северный поток — 2“ — Nord Stream 2 AG — может начать укладку оставшегося участка трубопровода 5 декабря и до конца 2020г завершить работы в исключительной экономической зоне Германии.

Газпром - факторы роста и падения акций

- Компания владеет пакетами акций в Газпромнефти, Газпромбанке, Сахалине-2 и НОВАТЭКе (17.10.2023)

- Газпром запланировал сокращение капзатрат на 2026 год на 12%, что может привести к положительному свободному денежному потоку по итогам 2026 года => есть вероятность выплат дивов по итогам 26 года (29.12.2025)

- К 2027 году рост экспорта в Китай до 56 млрд м2 в год - ключевой фактор роста EBITDA Газпрома (29.12.2025)

- Высокая долговая нагрузка ND/EBITDA = 2,5. Долг продолжает расти. Валютное финансирование замещается дорогим рублевым долгом. (28.01.2025)

- Рынок ждет дивидендов от Газпрома, но финансовое положение Газпрома таково, что он не может платить дивиденды (28.01.2025)

- Газпром может начать строить газопровод Россия-Азербайджан-Иран (28.01.2025)

- В 2025 прекратился транзит через Украину (10 млрд м3), что ухудшит результаты в этом году. (28.01.2025)

Газпром - описание компании

Газпром — газовый монополист, 2-я после Сбербанка акция по ликвидности на Московской Бирже. Газпром занимает 1-е место в мире по объемам добычи газа и обладает крупнейшими в мире запасами газа = 36,15 трлн м3. Доля Газпрома на мировом рынке газа = 11%, на российском — 66% (2015 год).Тикер Газпрома на Московской бирже: GAZP

В группу Газпром входят компании:

- Газпромнефть

- Мосэнерго

- МОЭК

- ОГК-2

- ТГК-1

Транспортировка по территории России: $30-35 за 1000м3

Мин.стоимость транспортировку в Европу: $20 за 1000м3

Цены на газ и налоги на газ:

https://fas.gov.ru/news/5560

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций