| Число акций ао | 23 674 млн |

| Номинал ао | 5 руб |

| Тикер ао |

|

| Капит-я | 3 094,0 млрд |

| Выручка | 10 380,0 млрд |

| EBITDA | 3 147,3 млрд |

| Прибыль | 1 266,0 млрд |

| Дивиденд ао | – |

| P/E | 2,4 |

| P/S | 0,3 |

| P/BV | 0,2 |

| EV/EBITDA | 2,9 |

| Див.доход ао | 0,0% |

| Газпром Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Газпром акции

-

Аля Смит, открываешь дверь, они тебе говорят: Шорт! Ты расписываешься за ТО и они уходят.

Аля Смит, открываешь дверь, они тебе говорят: Шорт! Ты расписываешься за ТО и они уходят.

НеоМэн, Ага, привыкли уже к этому. Если вернут уровни псевдодиведентного отскока (138) — это уже будет за счастье для лонга. Скорее будет новый диапазон по нему — 100-135. до низа мы ещё не дошли…

Обоснуйте, почему Газпром который в данный момент торгуется в 4 раза дешевле своих Чистых активов должен торговаться в указанном вами коридоре? )) Марэк,

Марэк,цель акции Газпром после такого пролива 165 руб, это даже не оговаривается

Чего оговаривать то, чего не будет…165 руб. До туда примерно и потащат Газпром.

Ага, привыкли уже к этому. Если вернут уровни псевдодиведентного отскока (138) — это уже будет за счастье для лонга. Скорее будет новый диапазон по нему — 100-135. до низа мы ещё не дошли… а ко мне вчера две милых тёти с горгаза приходили, делать какое-то ТО, я не пустила.

а ко мне вчера две милых тёти с горгаза приходили, делать какое-то ТО, я не пустила.

Вот теперь думаю, может это был знак?! :)) Тимофей Мартынов, Если держишь акции купленные не дороже 125 руб, то свое возьмешь и прибыль получишь — цель акции Газпром после такого пролива 165 руб, это даже не оговаривается.

Тимофей Мартынов, Если держишь акции купленные не дороже 125 руб, то свое возьмешь и прибыль получишь — цель акции Газпром после такого пролива 165 руб, это даже не оговаривается.

Так как куклы которые давили вниз, как правило зарабатывают от 50% до 100% вверх. Додавили до 111,46 руб, прибавьте 55 руб = 165 руб. До туда примерно и потащат Газпром.

p.s. лично я держу Газпром, ибо моя инвест-стратегия не предполагает быстрых действий, хотя точно можно сказать, что фундаментал по Газпрому ухудшается. Когда он будет улучшаьтся, цена уже конечно будет выше.

Тимофей Мартынов, Держись, Тим. Я думаю отпадали. Поставил тазик на 60. У Газпрома всё бумажное и прибыль и акции. И вообще он должен торговаться как туалетная бумага)

Поставил тазик на 60. У Газпрома всё бумажное и прибыль и акции. И вообще он должен торговаться как туалетная бумага) p.s. лично я держу Газпром, ибо моя инвест-стратегия не предполагает быстрых действий, хотя точно можно сказать, что фундаментал по Газпрому ухудшается. Когда он будет улучшаьтся, цена уже конечно будет выше.

p.s. лично я держу Газпром, ибо моя инвест-стратегия не предполагает быстрых действий, хотя точно можно сказать, что фундаментал по Газпрому ухудшается. Когда он будет улучшаьтся, цена уже конечно будет выше. Почему Газпром так сильно падает после санкций против Газпрома?

Почему Газпром так сильно падает после санкций против Газпрома?

Если Газпрому затрудняют долговое финансирование на трубостройки, то...

Газпром конечно же не будет урезать capex.

Газпром просто испытывая трудности с долговым финансированием больше денег из прибыли будет направлять на стройку.

А это значит, что дивиденды могут быть существенно уменьшены.

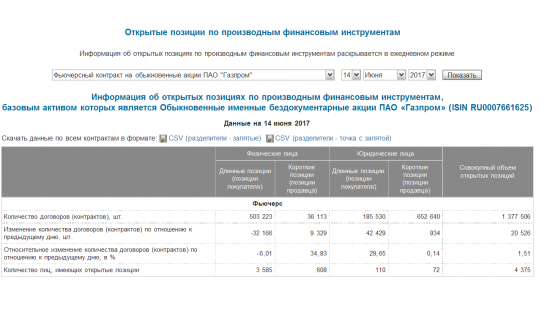

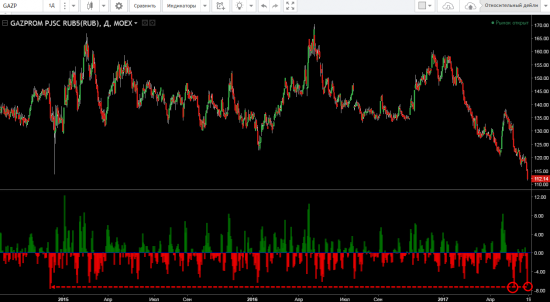

За последний месяц по Газпрому было две трехдневные серии, когда бумага падала более 7%. Последний раз такие серии мы наблюдали в 2014 году.

Построить такой график самостоятельно, накинув на него индикатор Percent Change, вы можете самостоятельно в tradingview:

https://ru.tradingview.com/chart/IAgZlREe/ Худеет национальное достояние. Вообще на месте Газпрома прям сейчас послать всю эту Европу на три буквы, вот тогда цены норм будут и на газ и на транзит, и построить трубу дадут. А получается Газпром подхалимет Европе, а она крутить вертит как хочет. Сегодня будем строить, завтра не будем, после завтра новый 1045 Энерго пакет придумаем, который Газпром при любом раскладе нарушит. Так что самый действенный метод послать и… .

Худеет национальное достояние. Вообще на месте Газпрома прям сейчас послать всю эту Европу на три буквы, вот тогда цены норм будут и на газ и на транзит, и построить трубу дадут. А получается Газпром подхалимет Европе, а она крутить вертит как хочет. Сегодня будем строить, завтра не будем, после завтра новый 1045 Энерго пакет придумаем, который Газпром при любом раскладе нарушит. Так что самый действенный метод послать и… .

drow, ты думаешь экспирация на что то влияет, тут более глобально нужно смотреть. Т.е. совокупность событий и факторов. Др. словами бегут все из с рос.рынка в следствии всех этих факторов.

drow, ты думаешь экспирация на что то влияет, тут более глобально нужно смотреть. Т.е. совокупность событий и факторов. Др. словами бегут все из с рос.рынка в следствии всех этих факторов.

Газпром. Уже близок рекорд.

Газпром. Уже близок рекорд.

Стоимость АДР Газпрома уже ниже 4 долларов и приближается к абсолютному минимуму 3 доллара. А когда то он стоил 17,1 долларов. Жалкое душераздирающее зрелище ( плагиат из Винни-Пуха). Вы всё еще инвестируете в наши акции? Покупайте золото и доллар!

По логике вещей, после таких санкций деньги для Газпрома должны подорожать

По логике вещей, после таких санкций деньги для Газпрома должны подорожать Хехехе, вот это цинизм!

Хехехе, вот это цинизм!Проект «Северный поток-2» — третий по счету трубопровод в обход Украины, который пытается построить «Газпром» — «пагубно влияет» на энергобезопасность Европы

Интересно, как это Севпоток пагубно влияет на безопасность Европы?

Вот на экономические интересы по экспорту сжиженного газа в Европу действительно пагубно влияет

Вот так штатики пытаются устранить конкурента на энергорынке Европы США перекроют финансирование трубопроводов «Газпрома»

США перекроют финансирование трубопроводов «Газпрома»

Новый пакет санкций в отношении России, который был подготовлен Сенатом США и поступит на голосование до конца недели, рискует стать нокаутирующим ударом по «Газпрому» и его проектам по строительству трубопроводов в ЕС, Турцию и Китай.Поправки, согласованные сенаторами из обеих партий конгресса, включают ограничения на инвестиции в любые трубопроводы, которые строит РФ для поставок сырья на экспорт, следует из текста законопроекта, который опубликован в базе американского конгресса.

Сумма таких вложений для юридических и физических лиц не должна превышать 1 млн долларов в случае разовой инвестиции и 5 млн долларов накопленным итогом за год.

В отношение нарушителей президент США, согласно поправкам, может ввести санкции, включающие запрет на операции с банками США, блокировку активов и отказ в выдаче виз.

"Правительство Российской Федерации использует крепкие позиции в энергетическом секторе как рычаг давления в отношениях со странами Европы и Евразии", а газ — в качестве «оружия принуждения, запугивания и влияния на другие страны», говорится в законопроекте.

Проект «Северный поток-2» — третий по счету трубопровод в обход Украины, который пытается построить «Газпром» — «пагубно влияет» на энергобезопасность Европы, а политика США на этом направлении должна включать усилия по созданию свободного рынка газа в ЕС и увеличению количества поставщиков, говорится в поправках.

«Новый законопроект США по введению дополнительных санкций нацелен на ограничение и фактически приостановку иностранного финансирования любых проектов связанных со строительством газопроводов Россией», — говорит управляющий директор BGP Litigation Алексей Нечаев.

Под ударом, по его словам, окажется не только Nord Stream 2, но и направленная в Китай «Сила Сибири», а также «Турецкий поток». «Газпром столкнется с дополнительными трудностями в реализации проектов, так как компания ведет активные переговоры о привлечении, в том числе, иностранного проектного финансирования», — объясняет Нечаев.

AVK, Ты неправильно понял.

AVK, Ты неправильно понял.

Санкции касаются сокращения максимального срока рыночного финансирования российских банков, которые находятся под санкциями, до 14 дней, а санкционных компаний нефтегазового сектора – до 30 дней.

Газпром не санкционная компания, Газпром не находится под санкциями.

В Сенате США опровергли принятие законопроекта о санкциях против России

14 июня 2017, 23:43

Сенаторы США проголосовали за включение поправки о санкциях против России в законопроект о мерах против Ирана, а не проводили голосование по этому законопроекту, заявили в аппарате сенатского комитета по иностранным делам.

Там рассказали, что законопроект пока находится на рассмотрении в Сенате и является одной из главных его инициатив, передает ТАСС.

«Никакой «законопроект» о санкциях в отношении России не принимался Сенатом. Сенат 97 голосами «за» и двумя «против» включил поправку об антироссийских санкциях в законопроект о рестрикциях против Ирана», — сказали в комитете.

Помощники члена комитета по иностранным делам демократа Роберта Менендеса также заявили, что сенаторы приняли поправку к законопроекту.

vz.ru/news/2017/6/14/874571.html

Продолжение:

Продолжение:

«Сила Сибири»

Магистральный газопровод «Сила Сибири», протяженностью около 3000 км, будет транспортировать газ Иркутского и Якутского центров газодобычи российским потребителям на Дальнем Востоке и в Китай («восточный» маршрут). Экспортная производительность — 38 млрд куб. м в год. Строительство первого участка от Чаяндинского месторождения в Якутии до Благовещенска, протяженностью около 2200 км, началось в сентябре 2014 года. Второй этап подразумевает строительство участка от Ковыктинского месторождения в Иркутской области до Чаяндинского. Это около 800 км. На третьем этапе планируется расширение газотранспортных мощностей на участке от Чаяндинского месторождения до границы с Китаем. Стоимость строительства оценивалась в 800 млрд рублей, но может превысить 1 трлн руб. По заявлениям правления Газпрома, треть проекта будет готова к 2017 году. В следующем году планируется построить еще 600 км. Ранее начать поставки газа по восточному маршруту планировалось в 2019-2021 году.

«Турецкий поток»

«Турецкий поток» — будущий экспортный газопровод из России в Турцию через Черное море, протяженностью 900 км и совокупной мощностью 31,5 млрд куб. м. Проект призван заменить несостоявшийся «Южный поток», на который уже было потрачено, по некоторым оценкам, около $5 млрд. В настоящее время поставки в республику осуществляются по газопроводу «Голубой поток» и Трансбалканскому газопроводу. Первая нитка нового газопровода предназначена для поставок газа турецким потребителям, вторая — для газоснабжения стран Южной и Юго-Восточной Европы. Общая стоимость «Турецкого потока» изначально оценивалась в 11,4 млрд евро, что больше 700 млрд руб. по текущему курсу. В 2017 году Газпром планирует инвестировать в проект 41,92 млрд руб.

Другие проекты

Несмотря на то, что Газпром на текущий момент имеет три очень крупных инвестиционных проекта по части транспортировки, есть также еще несколько в сфере добычи и переработки. Некоторый из них завершены, но могут потребовать расширения, модернизации и т. д. Ямальские месторождения (Бованенковское), Восточная программа (Ковыктинское, Чаяндинское месторождения, Камчатка), Сахалин 2/3, Владивосток СПГ, Балтийский СПГ(Газпром» и Shell уже подписали два соглашения по проекту), Терминал СПГ в Калининградской области и другие. Строительство Амурского газоперерабатывающего завода началось в октябре 2015 года. Запуск его должен быть синхронизирован с началом поставок газа в Китай по «Силе Сибири». В будущем может быть увеличена мощность газопровода «Сахалин — Хабаровск — Владивосток». В той или иной мере каждый из этих проектов забирает, и будет забирать часть денежного ресурса.

Зарубежные инвестиции

Большая часть проектов также сосредоточена в станах ближнего и дальнего зарубежья. В рамках стратегии глобальной энергетической компании «Газпром» ведет разведку и добычу углеводородов во многих странах, включая Алжир, Боливию, Вьетнам. Германию, Ирак, Казахстан и многие другие. Часто работа идет в составе ассоциированных компаний. Инвестиционный процесс идет по мере реализации проектов.

Потенциально возможные проекты

Несмотря на громадную инвестиционную программу на многие годы вперед, есть еще несколько потенциально реализуемых проектов, о которых упоминали некоторые чиновники, политики и представители компании. Речь идет о так называемом газопроводе «Сила Сибири 2» или западном маршруте поставок в КНР.

Также на днях менеджмент заявил, что ведет переговоры с Китаем о поставках газа с Дальнего Востока, но для этого нужно достроить часть газопровода «Сахалин-Хабаровск-Владивосток». В текущей инвестпрограмме этих проектов нет.

Также стоит отметить потенциально возможный газопровод в Японию. Улучшение отношений Москвы и Токио увеличивает шансы на проработку этого проекта и его закладку в будущие инвестпрограммы.

Отдельно стоит сказать о заявлениях членов правления на счет поставок трубопроводного газа в Индию. Варианты уже направленны местному правительству. Среди них есть предложения поставки как из Ирана, так и из России. В Иране Газпром может получить доступ к разработке четырёх месторождений — Farzad-А, Farzad-B, Северный Парс и Kish. В любом случае все это капитальные затраты.

Что в итоге

Обобщая все вышеизложенное, нет необходимости говорить об огромном масштабе инвестпрограммы Газпрома. Это очевидно. Вместе с тем, стремление выхода на новые рынки, по большей части в азиатском направлении, в долгосрочной перспективе должно позитивно сказаться на финансовом положении компании. Ожидания от рынка газа пока в целом оптимистичные. Его доля в мировом энергопотреблении будет расти за счет сокращения угля, некоторых нефтепродуктов и роста мировой экономики в целом. Как сильно расти, зависит от многих факторов.

Однако здесь есть важный момент. У каждого проекта есть срок исполнения и окупаемости. Хотя точные аккумулированные данные по проектам найти достаточно сложно, даже оценочный взгляд, основанный в том числе на истории, предполагает период окупаемости в долгие годы. На мой взгляд, есть большой риск того, что за следующие десятилетия возобновляемые источники энергии могут серьезно потеснить ископаемое топливо, в том числе и будущую долю газа на рынке. Может и не в ближайшие 5-10 лет, но с несколько более далеким горизонтом. Об этом в частности намекает текущая тенденция развития зеленых технологий и потребления газа.

Потребление природного газа

Доля солнечной и ветровой энергетикиДаже если это произойдет не в самом драматичном варианте, цена на газ вряд ли позволит существенно сократить сроки окупаемости многих проектов. Также стоит отметить, что приведенный выше довод, не включает в себя вероятность осуществления гигантского скачка в науке и технике в плане производства и потребления энергии, который, безусловно, имеет ненулевую вероятность. Учитывая все эти моменты, есть риски того, что ряд текущих и будущих инвестпроектов могут не окупиться.

Константин Карпов

БКС Экспресс

Аналы БЭКАСа выпустили рисерч по Газпрому:

Аналы БЭКАСа выпустили рисерч по Газпрому:

В последнее время Газпром тратит большие средства на реализацию капитальных проектов. Операционный денежный поток компании по итогам I квартала рухнул на 84%. Финансовые резервы Газпрома упали на 23%, их объем на 31 марта — 696 млрд рублей, и это минимум с 2012 года. При этом 190 млрд рублей из этой суммы пойдет на выплату дивидендов. Учитывая краткосрочные обязательства, свободный денежный поток стремительно сокращается. Холдинг вынужден увеличивать долговую нагрузку.

Говоря об инвестиционных проектах Газпрома, стоит отметить не только магистральные газопроводы «Сила Сибири», «Северный поток 2» и «Турецкий поток», призванных увеличить объем экспортных поставок, но и проекты — «Бованенково — Ухта — 2», «Ухта — Торжок — 2». Эти два маршрута предназначены для транспортировки газа с полуострова Ямал. В 2017 году на капитальное строительство планируется направить более 625 млрд рублей. В целом одобренная советом директоров инвестиционная программа на текущий год может составить 910,67 млрд рублей. Учитывая практику прошлых лет, затраты могут вырасти. В 2016 году она составила примерно 1 трлн рублей, хотя изначально планировалось потратить лишь 820 млрд. В 2015 году инвестиции составили более 1 трлн рублей. В октябре того же года программа была пересмотрена в сторону увеличения на 24%. Так на что же Газпром тратит такие деньги, и какие еще потенциальные проекты на повестке?

«Бованенково — Ухта — 2»

Магистральные газопроводы «Бованенково — Ухта» и «Бованенково — Ухта — 2» предназначены для транспортировки газа с полуострова Ямал в Единую систему газоснабжения России. Газпром формирует на Ямале принципиально новый центр газодобычи, который в перспективе станет одним из основных для развития отечественной газовой промышленности. В настоящее время добыча газа на полуострове ведется на самом крупном ямальском месторождении — Бованенковском. Протяженность каждого газопровода — около 1200 км (с учетом резервных ниток подводных переходов). Суммарная проектная производительность двух газопроводов равна 115 млрд куб. м в год. Первая нитка была полностью введена в эксплуатацию в 2013-2014 годах. Строительство второй нитки началось в 2012 году, в 2017 газопровод был введен в эксплуатацию. В ценах начала 2008 года стоимость обоих веток планировалась 989,8 млрд рублей, но по мере реализации проекта она многократно пересматривалась в сторону увеличения.

«Ухта — Торжок — 2».

Магистральные газопроводы «Ухта — Торжок» и «Ухта — Торжок — 2» имеют ключевое значение в транспортировке газа от полуострова Ямал до Финского залива. Они предназначены для доставки дополнительных объемов топлива на Северо-Запад России для газоснабжения и газификации российских потребителей, а также поставок на экспорт.

Протяженность каждого газопровода — около 970 км. Строительство газопровода «Ухта – Торжок» началось в 2011 году. В эксплуатацию введен в 2013 году. Строительство газопровода «Ухта — Торжок – 2» началось в октябре 2015 года. Планируется окончание строительства до конца 2019 г. По приблизительным оценкам в 2015 году в проект нужно было вложить от 140 до 180 млрд рублей инвестиций.

«Северный поток 2»

«Северный поток — 2» — новый экспортный газопровод из России в Европу через Балтийское море. Он, также как и действующий «Северный поток», напрямую свяжет Газпром и европейских потребителей. Точкой входа газопровода «Северный поток — 2» в Балтийское море станет район Усть-Луги Ленинградской области, далее газопровод пройдет по дну Балтийского моря и выйдет на территории Германии в районе Грайфсвальда, недалеко от точки выхода «Северного потока». По сути, это расширение мощности уже существующего канала. Совокупная мощность двух ниток «Северного потока — 2» — 55 млрд куб. м газа в год. Суммарная проектная мощность «Северного потока» и «Северного потока — 2» составляет 110 млрд куб. м газа в год. Планируется, что новый проект будет введен в эксплуатацию до конца 2019 года. Оценочная стоимость, включающая затраты на финансирование 9,9 млрд евро (примерно 620 млрд рублей). Пять европейских компаний согласились предоставить долгосрочное финансирование в объеме 50% от общей стоимости проекта.

Газпром - факторы роста и падения акций

- Компания владеет пакетами акций в Газпромнефти, Газпромбанке, Сахалине-2 и НОВАТЭКе (17.10.2023)

- Газпром запланировал сокращение капзатрат на 2026 год на 12%, что может привести к положительному свободному денежному потоку по итогам 2026 года => есть вероятность выплат дивов по итогам 26 года (29.12.2025)

- К 2027 году рост экспорта в Китай до 56 млрд м2 в год - ключевой фактор роста EBITDA Газпрома (29.12.2025)

- Высокая долговая нагрузка ND/EBITDA = 2,5. Долг продолжает расти. Валютное финансирование замещается дорогим рублевым долгом. (28.01.2025)

- Рынок ждет дивидендов от Газпрома, но финансовое положение Газпрома таково, что он не может платить дивиденды (28.01.2025)

- Газпром может начать строить газопровод Россия-Азербайджан-Иран (28.01.2025)

- В 2025 прекратился транзит через Украину (10 млрд м3), что ухудшит результаты в этом году. (28.01.2025)

Газпром - описание компании

Газпром — газовый монополист, 2-я после Сбербанка акция по ликвидности на Московской Бирже. Газпром занимает 1-е место в мире по объемам добычи газа и обладает крупнейшими в мире запасами газа = 36,15 трлн м3. Доля Газпрома на мировом рынке газа = 11%, на российском — 66% (2015 год).Тикер Газпрома на Московской бирже: GAZP

В группу Газпром входят компании:

- Газпромнефть

- Мосэнерго

- МОЭК

- ОГК-2

- ТГК-1

Транспортировка по территории России: $30-35 за 1000м3

Мин.стоимость транспортировку в Европу: $20 за 1000м3

Цены на газ и налоги на газ:

https://fas.gov.ru/news/5560

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций